المقال مترجم من اللغة الإنجليزية بتاريخ 24/6/2019

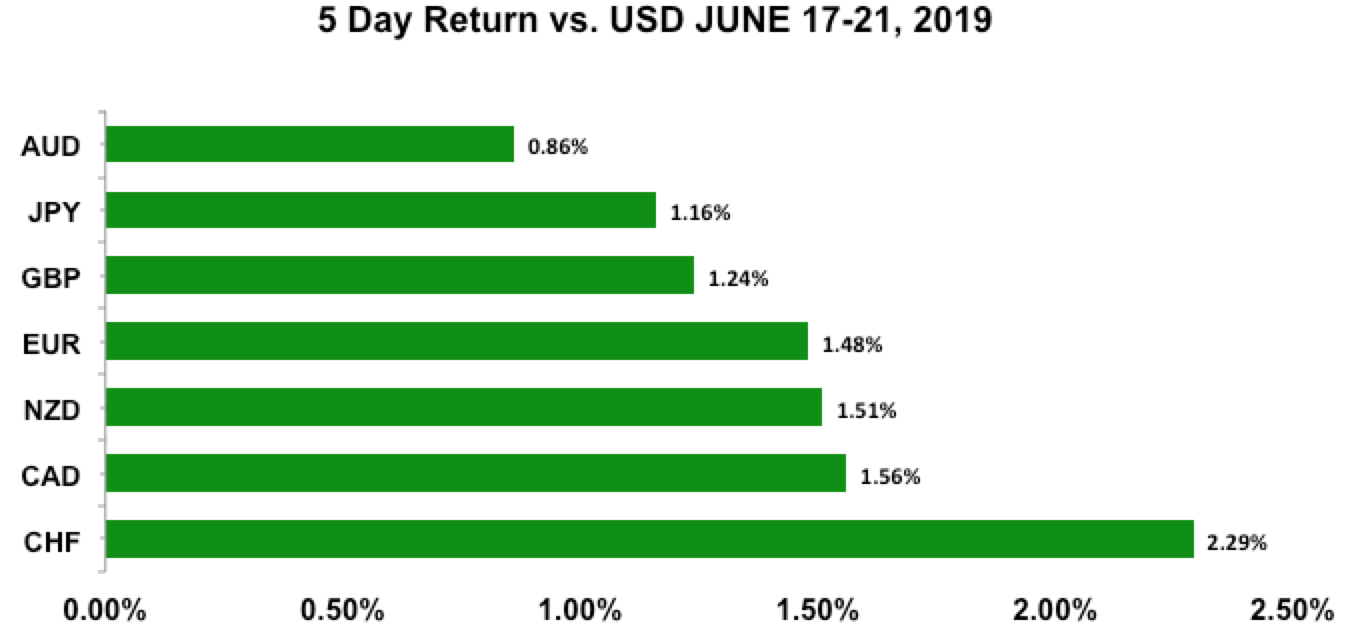

كان الأسبوع الماضي نقطة تحول للدولار الأمريكي. إذ أعلن رئيس الاحتياطي الفيدرالي، جيروم باول، وللمرة الأولى، عن وضع البنك التسهيل الكمي على طاولة السياسة مجددًا. وقع الدولار تحت ضغط جراء وضع السوق احتمالية خفض معدل الفائدة في يوليو. وهبط مؤشر الدولار لأدنى المستويات في ثلاثة أشهر، مما أوصل زوج الدولار/ين إلى مستويات لم يصلها منذ يناير الماضي. والعملة الأكثر استفادة من الهلاك الواقع على الدولار الأمريكي كانت: الدولار الكندي، والدولار النيوزيلاندي، بيد أن الدولار الاسترالي، تراجع خلفهما، بسبب احتمالية تسهيل إضافية يقرها البنك المركزي، وهذا ما يفقد العملة جاذبيتها.

أهلك الفيدرالي الدولار بطرق عدة. ولكن، يتوقع صعود أو انهيار الدولار على عوامل عدة. واستطعنا الحصول على لمحة لمسببات الصعود والهبوط الأسبوع الماضي، عندما خرج بنك استراليا، والبنك المركزي الأوروبي ليعلنا انضمامها لمعسكر الحمائم، وعلى خلفية ذلك تراجع الدولار الاسترالي، واليورو. وفي الأسبوع المقبل للتداولات، هناك قليل من التقارير الاقتصادية على المفكرة الأمريكية التي يمكنها تحريك السوق، ولكن للأحداث السياسية القدرة على دفع العملات للتحرك لقوة. وتتمركز الأحداث السياسية للأسبوع في انعقاد قمة العشرين الكبار، ولكن على المستثمرين أيضًا الانتباه للتوتر الإيراني الأمريكي. إذ أمر الرئيس الأمريكي بتوجيه ضربات عسكرية لطهران، وقبل 10 دقائق من تنفيذ الأمر، تراجع ترامب عن قراره، ولكنه ربما يتوصل إلى استراتيجية يمكنه بها الانتقام من إيران على إسقاطها طائرة أمريكية مسيرة، تزعم إدارة ترامب أنها كانت تحلق فوق المياه الدولية. أمّا بالنسبة لقمة العشرين، لو عادت المحادثات التجارية بين الولايات المتحدة والصين، سينال زوج الدولار/ين بعض التعافي.

الدولار الأمريكي

مراجعة أهم البيانات

- اقتراب الفيدرالي من تخفيض معدلات الفائدة: يظهر الرسم التوضيحي (Dot plot) موافقة 8 أعضاء على تخفيض معدل الفائدة 25 نقطة أساسية في 2019.

- استقصاء إمباير ستايت: -8.6 في حين كان المتوقع له 11

- مؤشر سوق الإسكان NAHB: سجل 64، في حين كان المتوقع 67

- بدايات إنشاء المنازل: 1269 ألف، والمتوقع 1239 ألف.

- تصاريح البناء: 1294 ألف، في حين المتوقع 1292 ألف

- ميزان الحساب الجاري: 130 مليار دولار، في حين المتوقع 124 مليار دولار

- شكاوى البطالة: 261 ألف، في حين المتوقع 220 ألف

- استقصاء الفيدرالي في فلادليفيا: 0.3، في حين المتوقع 10.4

- مبيعات المنازل القائمة: 891، في حين المتوقع 5.3 مليون

البيانات المنتظرة

- مبيعات المنازل الجديدة: يجب حصول سوق الإسكان على دعم من عدم تخفيض معدل الفائدة هذا العام.

- مؤشر ثقة المستهلك: تراجع سوق الأسهم، وارتفاع التوتر التجاري، وتراجع مؤشر جامعة ميتشغان، كل تلك العوامل تتعرض بالضرر للثقة

- طلبيات السلع المعمرة: من الصعب التنبؤ بطلبيات مرتفعة السعر، ولكن الاستقرار مهم بعد انهيار أبريل.

- المراجعات للربع الأول، الناتج المحلي الإجمالي: يصعب التنبؤ بالمراجعة، ولكن يمكن أن تطرأ بعض التغيرات بسبب تحركات السوق

- الدخل الشخصي والإنفاق: ارتفاع محتمل لأعلى، بالنظر إلى مبيعات التجزئة المرتفعة.

أهم المستويات

- الدعم: 106.50

- المقاومة: 108.5

متداولو الدولار، وتسهيل 2019

بفضل الفيدرالي، تحول التراجع قصير المدى في الدولار إلى قمة طويلة المدى. يعود ذلك إلى الدعم الكبير داخل الفيدرالي لخفض معدل الفائدة مرتين هذا العام. بالنظر لحفاظ الفيدرالي على تحيزه الصقري في مارس، والشك الذي راود المستثمرين حول تخفيض معدل الفائدة مرة واحد (25 نقطة أساسية هذا العام)، أهلك الدولار تلميح المركزي تخفيض معدل الفائدة 50 نقطة أساسية، وانهار الفيدرالي محطمًا مستويات دعمه. وأخذ الفيدرالي المتداولين على حين غرة، لأنهم لم يتوقعوا أي نبرة حمائم من الفيدرالي كغيره من البنوك المركزية الأخرى. وكان لهؤلاء المتداولين ما يدعم وجهة نظرهم، إذ أن معدلات البطالة منخفضة، وسوق الأسهم عند ارتفاعات قياسية، ولكن الفيدرالي عجز عن استمراره في تجاهل التباطؤ في النمو العالمي، والتضخم. في البداية، كان الاعتقاد بأن ما يحدث أمر مؤقت، بيد أن عدد الأعضاء القلقين حيال تلك القضايا ارتفع إلى 8، يرون حاجة لتخفيض معدل الفائدة هذا العام، وهناك 7 يتوقعون تخفيض المعدل مرتين هذا العام. في مارس، لم ير أحد أي حاجة للتسهيل.

وتبرر تلك التحديات حالة التصفية الممتدة للدولار الأمريكي. ولكن، على المتداولين أن يكونوا انتقائيين فيما يتعلق بالعملات التي يختارون شرائها أمام الدولار. فزوج الدولار/ين هو الأكثر حساسية للأحداث السياسية، وسياسات البنوك. فلو توصل الرئيسان، ترامب، وتشي بينغ، إلى اتفاق تجاري، سنرى الدولار/ين عند 109. ولكن لو فشلت تلك المحادثات في توليد أي شيء إيجابي، واستمرت التوترات التجارية، ونبرة الفيدرالي التابعة للحمائم، عندها يمكن أن ينهار الزوج لـ 105. بينما اليورو، والاسترليني، والاسترالي، يستفيدون من ضعف الدولار الأمريكي، إلا أنها العملات الأقل جاذبية، لأن البنوك المركزية تلك العملات تفكر تفكيرًا جديًا في التسهيل النقدي. والاسترليني على الطرف الآخر، يتعرض لأذى عدم يقين خروج بريطانيا من الاتحاد. إذن فهناك الدولار الكندي، والفرنك السويسري، وهما الأكثر جاذبية، ولكن الدولار النيوزيلاندي يمكن أن يكون جذابًا هو الآخر، لأن البنك ليس لديه أي خطط عاجلة حول معدل الفائدة الخاص به، إذ خفضوه في مايو.

في الوقت نفسه، نشعر أن السوق يميل كثيرًا لمعسكر الحمائم فيما يضع من توقعات حول خفض الفيدرالي لمعدل الفائدة في يوليو. ولم تخل جعبة بأول من بعض الإيجابيات حول صحة الاقتصاد وقوته. فحاول تهدئة حالة الشوق إلى التسهيل في السوق، وأوضح أن البنك "ينتظر ليرى" ما سيحدث. وقال: "أتوقع تعلم الكثير عن المخاطر في المدى القريب، وإذا ما كانت البيانات، أو جوانب الخطورة ستسوء،" فالآن، بها ما يكفي لدعم الفيدرالي لتسهيل السياسة المالية. وبينما هناك ما يدفعهم بالفعل لتخفيض معدل الفائدة، إلا أن البنك اختار الانتظار لشهر أو اثنين، لمشاهدة المزيد من الأرقام المخيبة الصادرة من: الرواتب غير الزراعية، ومؤشر نفقات المستهلك. يحقق سوق الأسهم أرقام قياسية جديدة، ولكن لن يستمر هذا طويلًا. ويعني هذا أنه ربما نرى ارتداد عمّا قريب للدولار، بالنظر إلى قلة البيانات المحركة الصادرة من الولايات المتحدة هذا الأسبوع، ولكن الاتجاه الأوسع للدولار، سيكون الانخفاض.

إذا فاتك اجتماع الاحتياطي الفيدرالي، إليك ستة أمور رئيسية يجب أن تعلمها:

- تظل معدلات الفائدة ثابتة، ويتخلى البنك عن كلمة "صبر" من بيان السياسة.

- للمرة الأولى توضح الـ dot plot اهتمامًا بتخفيض معدل الفائدة، فيرى 8 من أصل 17 عضو حاجة لتخفيض معدل الفائدة هذا العام (وصوّت 7 لصالح تخفيضها مرتين).

- قلق الفيدرالي حيال التضخم، والنشاط الصناعي، والتجارة، والأعمال، والاستثمار، سيزيد.

- تخفيض الفيدرالي لتوقعات التضخم، وتحديث الناتج المحلي الإجمالي، وتوقعات معدل البطالة.

- خلق الوظائف، وإنفاق المستهلك، لن يحسنا من مخاطر الهبوط.

- إلا أن الفيدرالي يرغب في رؤية المزيد، ويتوقع أن يعلم الكثير حول البيانات الواردة، وصورة المخاطرة في المدى القريب.

الدولار: الاسترالي، والنيوزيلاندي، والكندي

مراجعة البيانات

أستراليا

- محضر اجتماع الاحتياطي الاسترالي، والتأكيد على التحرك القادم للأسفل بالنسبة لمعدلات الفائدة.

نيوزيلاندا:

- مؤشر مديري المشتريات للخدمات: 53.6، مقابل 52 سابقًا

- مؤشر ويستباك لثقة المستهلك، الربع الثاني: 103.5 مقابل 103.8 سابقًا

- ميزان الحساب الجاري للربع الأول: 0.675 مليار، مقابل 0.16 مليار متوقع

- الناتج المحلي الإجمالي للربع الأول (التغير على أساس ربعي): 0.6%، والتوقع 0.6%

- الناتج المحلي الإجمالي للربع الأول (التغير على أساس سنوي): 2.5% مقابل 2.3% متوقع

كندا

- مبيعات التصنيع: -0.6%، وسابقًا 0.4%

- مؤشر أسعار المستهلك: 0.4%، و0.1% متوقع

- مؤشر أسعار المستهلك (التغير على أساس سنوي): 2.4%، مقابل 2.1%

- مبيعات التجزئة: 0.1%، مقابل 0.2% متوقع

- مبيعات التجزئة (باستثناء السيارات): 0.1%، مقابل 0.4% متوقع

البيانات المنتظرة

استراليا

- لا بيانات مهمة

نيوزيلاندا

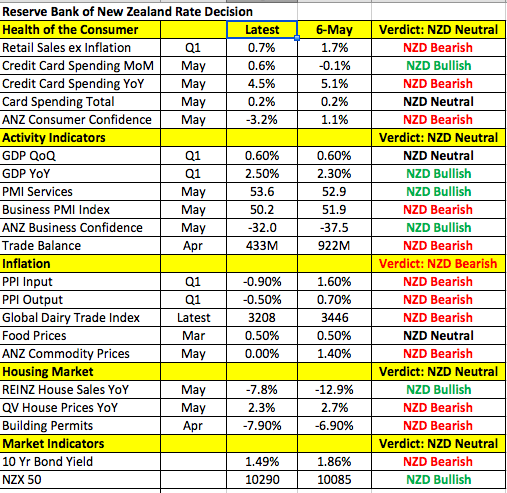

- قرار البنك الاحتياطي النيوزيلاندي حول معدل الفائدة: لا تخفيض متوقع، ولكن الباب مفتوح على التسهيل

- ميزان التجارة: إلى المزيد من الضعف، بسبب التدهور الحاد في مؤشر مديري مشتريات للصناعة.

- مؤشر الثقة للمستهلك والأعمال ANZ: بيانات أضعف بالنظر للتباطؤ الاسترالي، والصيني.

كندا

- الناتج المحلي الإجمالي: تحسن قوي في التجارة، ولكن ضعف في مبيعات التجزئة

أهم المستويات

- الدعم: استرالي 0.6900، نيوزيلاندي 0.6500، كندي 1.3100

- المقاومة: استرالي 0.7000، نيوزيلاندي 0.6600، كندي 1.3400

مخاطرة الصعود للاسترالي

من المتوقع استفادة عملات السلع الثلاث من التصفية على الدولار الأمريكي، ويمكن أن نرى تحسنًا قويًّا في الدولار الأسترالي خلال الأيام القادمة. ارتفع التفاؤل حول تهدئة التوترات التجارية بسبب التعليقات الأخيرة لإدارة ترامب، وهذا من شأنه رفع الدولار الاسترالي، والنيوزيلاندي. لا نعلم حتى الآن ما سيحدث، إلا بحلول عطلة نهاية الأسبوع، وانعقاد المحادثات بين الرئيسين ترامب وتشي، ولكن في الفترة السابقة على ذلك، نتوقع جني أرباح على المراكز القصيرة لزوج الدولار استرالي/دولار أمريكي. ولا يوجد بيانات اقتصادية هامة من الجانب الأسترالي أو الصيني، تهدد هذا الارتفاع، ولكن يوجد العديد من المخاطر المحتملة.

على الجانب الآخر، يحصل الدولار النيوزيلاندي على إشارة من اجتماع بنك الاحتياطي. في آخر اجتماع، هبط معدل الفائدة 25 نقطة أساسية. وهبط الدولار النيوزيلاندي أمام الأمريكي إلى مستويات 6 أشهر المنخفضة، ولكن الهبوط لم يدم، لأن المركزي اقترح أنه سيخفض الفائدة مرة واحدة، وانتهى. ومنذ ذلك الحين، ولم نر اتجاهًا واضحًا للاقتصاد النيوزيلاندي. وجاءت آخر أرقام الناتج المحلي الإجمالي قوية، ونشاط قطاع الخدمات مرتفع. ولكن، التصنيع، والتضخم اتجها للهبوط، بيد أن هذا ليس كافيًا لإقناع الاحتياطي النيوزيلاندي بتخفيض معدل الفائدة مجددًا. لا شك فيما ينال الاقتصاد العالمي من ضعف، ولكن هذا لا يهم الاحتياطي النيوزيلاندي، سيعلن فقط عن قلقه. وبالطبع، تظل استجابة الدولار النيوزيلاندي معتمدة على عنف تفكير الاحتياطي حول التسهيل. فلو شعروا أن تخفيض الفائدة تخفيضًا واقئ سيكون ضرورة، عندها سيعكس الدولار النيوزيلاندي/دولار أمريكي مسار الأرباح. وفي حال أبقى البنك على بيان السياسة بلا تغيير، عندها يمكن أن يصل الدولار نيوزيلاندي أمريكي إلى 67 سنت خلال الأيام القادمة.

ويجب أن يبدأ أداء الدولار الكندي في التراجع. فكندا كانت واحدة من أقوى الاقتصادات في العالم، وبطرق عدة ما زالت محتفظة بقوتها. ولكن بعد بيانات تقرير مبيعات التجزئة المخيب للآمال الأسبوع الماضي، بدأت الشقوق الضاربة في الاقتصاد تظهر على السطح، والدولار الكندي أمام تصحيح. ارتفعت مبيعات التجزئة 0.1% فقط لشهر أبريل، وهذا تباطؤ عنيف من 1.3% الزيادة المسجلة الشهر الماضي. وراودنا الشك أيضًا حيال البيانات المتفائلة المحتملة صدورها من كندا، لأنه وعند نقطة معينة، ستشعر كندا بألم تباطؤ النمو الاقتصادي العالمي. وشهدنا أول علامات الضعف، وسيكون هناك تصفية أقوى على الدولار الكندي.

اليورو

مراجعة البيانات

- ميزان التجارة لمنطقة اليورو: 15.3 ميار، مقابل 17 مليار دولار متوقعة

- مؤشر أسعار المستهلك لمنطقة اليورو: 0.1%، مقابل 0.2% متوقع

- استطلاع ZEW لمنطقة اليورو: -20.2 مقابل 1.6 متوقع

- ZEW الجاري لألمانيا: 7.8، مقابل 6.1 متوقع

- توقعات ZEW لألمانيا: -21.1 مقابل -5.6 متوقع

- مؤشر أسعار المنتج لمنطقة اليورو: -0.1%، مقابل 0.1% متوقع

- الحساب الجاري للبنك المركزي الأوروبي: 20.9 مليار، مقابل 24.7 مليار متوقع

- مؤشر مديري المشتريات للصناعة الألماني: 45.4، مقابل 44.6 متوقع

- مؤشر مديري المشتريات للخدمات الألماني: 55.6 مقابل 55.2 متوقع

- مؤشر مديري المشتريات المركب: 52.6، مقابل 52.5 متوقع

- مؤشر مديري المشتريات الصناعي لمنطقة اليورو: 47.8، مقابل 48 متوقع

- مؤشر مديري المشتريات للخدمات في منطقة اليورو: 53.4، مقابل 53 متوقع

- مؤشر مديري المشتريات المركب لمنطقة اليورو: 52.1، مقابل 52 متوقع

أهم البيانات المنتظرة

- مؤشر IFO الألماني: تراجع محتمل، نظرًا لانخفاض طلبيات المصانع، والإنتاج الصناعي، و ZEW.

- مؤشر أسعار المستهلك الألماني: هبوط محتمل، بالنظر لتراجع أسعار النفط في مايو، ومؤشر أسعار المنتجين لشهر مايو أضعف

- الثقة في منطقة اليورو: متوقع التراجع بسبب ضعف نشاط التصنيع

- مؤشر أسعار المستهلك لمنطقة اليورو: تراجع محتمل بالنظر لأسعار النفط المنخفضة، وضعف مؤشر أسعار المنتجين لمايو.

أهم المستويات

- الدعم: 1.1300

- المقاومة: 1.1500

هل رالي اليورو مستدام؟

ربما يتحول المركزي الأوروبي نحو التسهيل قليلًا، ولكن تحول الفيدرالي، غيّر مسار الزوج على نحو غير متوقع، فيصل اليورو/دولار لأعلى المستويات في شهرين. جاءت أرقام مؤشر مديري المشتريات لمنطقة اليورو أقوى من المتوقع، ومنح هذا المستثمرين أملًا بتأجيل المركزي للتسهيل. وفي سوق الفوركس، تتحرك العملات في ضوء آخر تطورات الأحداث. فبينما تحدث المركزي الأوروبي عن تخفيض معدل الفائدة أولًا، إلا أن تحول الفيدرالي هو ما سبب تحرك الزوج. كان اليورو في حالة تشبع بيعي قوية، وبينما توقع البعض تسهيلات من الفيدرالي، لم يتوقع أحد موافقة 8 أعضاء على تلك التسهيلات، والتحول من وجهة نظرهم السابقة. نتيجة لهذا، ارتفع زوج اليورو دولار، ليكسر كل المتوسطات المتحركة الرئيسية، ويفتح الباب على تحرك أقوى إلى 1.1500. لا نتوقع أي تقارير تساعد الزوج هذا الأسبوع، ولكن التحرك الآن على اليورو مدفوع من شهية السوق على الدولار. لا شك في تباطؤ اقتصاد منطقة اليورو، وضعف التضخم، ولكن لو جاء أي من البيانات الاقتصادية مفاجئًا، عندها سيكون هناك سببًا أقوى لمضاربة المتداولين على العملة.

الجنيه الاسترليني

مراجعة البيانات

- بنك إنجلترا يبقي على معدل الفائدة، ويقر بالمخاطر العالمية، ولكنه يقول لو استمرت التوقعات على نفس النحو، سيكون هناك حاجة لرفع معدل الفائدة.

- مؤشر أسعار المستهلك على أساس شهري: 0.3% والمتوقع 0.3%

- مؤشر أسعار المستهلك على أساس سنوي: 2%، والمتوقع 2%

- مؤشر أسعار المستهلك الأساسي: 1.7%، مقارنة لـ 1.6% متوقع

- مدخلات مؤشر أسعار المنتجين: 0%، مقابل 0.2% متوقع

- مخرجات مؤشر أسعار المنتجين: 0.3%، مقابل 0.2% متوقع

- مبيعات التجزئة: -0.5%، مقابل -0.5 متوقع

- مبيعات التجزئة باستثناء السيارات: -0.3%، مقابل -0.4%

البيانات المنتظرة

- مراجعة الربع الأول من الناتج المحلي الإجمالي: من الصعب التنبؤ بها، ولكن التغيرات تحرك السوق.

أهم المستويات

- الدعم: 1.2600

- المقاومة: 1.2800

بنك إنجلترا، ورفع معدل الفائدة

مثل نظائره من البنوك المركزي، يشعر بنك إنجلترا بمزيد من الحذر إزاء النمو العالمي، ويرفع الشكوك حول تزايد المخاطر الدافعة للهبوط. بيد أنه، ووفق بيان السياسة النقدية، ما زالوا مؤمنين بصحة توقعاتهم حول ضرورة خفض معدل الفائدة، وتضييق السياسة النقدية. ويشرح هذا لماذا هبط الاسترليني في البداية، ومن ثم تعافى سريعًا. وحتى تقرر بريطانيا كيف ستنهي البركزيت، سيمتنع بنك إنجلترا عن رفع معدلات الفائدة. ولكن، لو استمرت التوترات التجارية، وزادت مخاطر التباطؤ، عندها سيكون على البنك تحويل موقفه هذا، والحديث حول التسهيل. فالاقتصاد لا يبلي حسنًا، وفق آخر البيانات الاقتصادية. فهبطت مبيعات التجزئة للشهر الثاني على التوالي، بنسبة -0.5%، وهبط المعدل على ساس سنوي إلى 2.3% من 5.1%. ولم يعقد البنك مؤتمرًا صحافيًا بعد خطابه السنوي، ولم يعلق المحافظ، مارك كارني، على السياسة. بينما يجري سباق الترشح لمنصب قيادة حزب المحافظين، ويدفع العملة للأسفل، يحافظ كارني بنبرة أشد من تسهيلية على الزوج فوق 1.28.