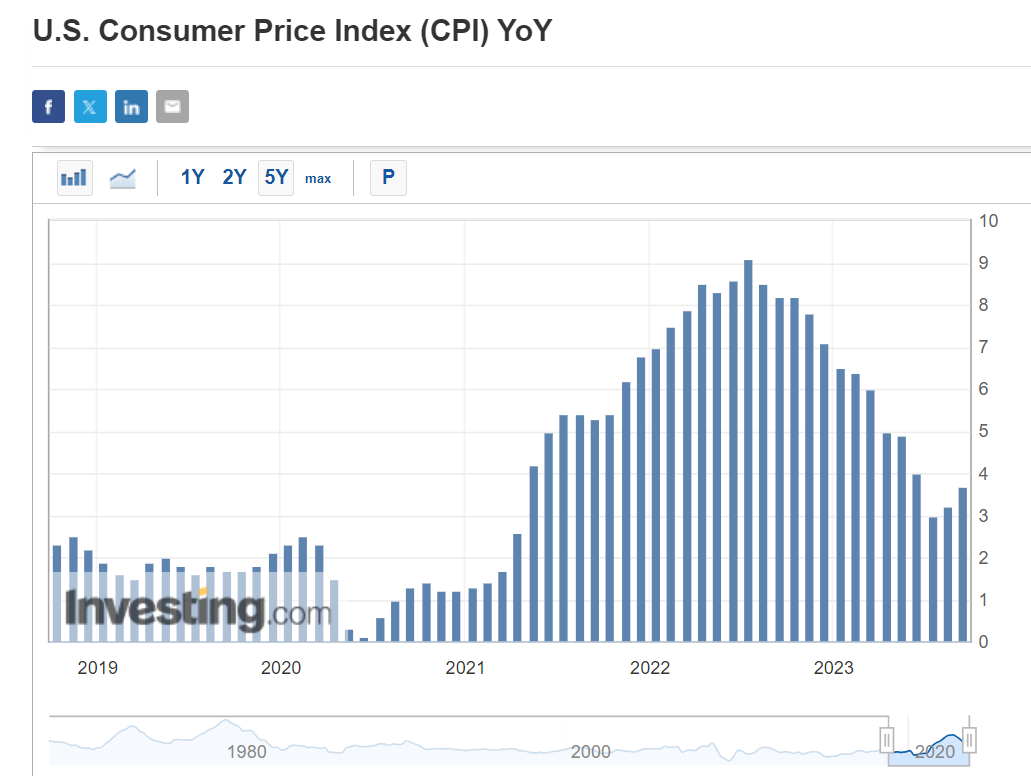

من المقرر أن يصدر تقرير مؤشر أسعار المستهلك لشهر سبتمبر يوم الخميس ومن المتوقع أن يظهر ارتفاع التضخم السنوي الرئيسي بنسبة 3.6% مقارنة بقراءة 3.7% في أغسطس.

بشكل عام، على الرغم من تراجع الاتجاه، أعتقد أن البيانات ستؤكد على الخطر الكبير المتمثل في عودة ارتفاع التضخم.

على هذا النحو، استخدمت أداة فحص الأسهم InvestingPro لتحديد بعض أفضل الأسهم التي نوصي بشرائها خلال فترات ارتفاع مؤشر أسعار المستهلك.

هل تبحث عن المزيد من الأفكار التجارية القابلة للتنفيذ للتنقل عبر تقلبات السوق الحالية؟ يحصل أعضاء InvestingPro على أفكار وإرشادات حصرية للتنقل عبر أي مناخ. لمعرفة المزيد.. "

يحول مستثمرو الأسهم الأمريكية تركيزهم إلى بيانات التضخم المرتقبة اليوم، والتي يمكن أن تحدد المسار على المدى القريب لارتفاع الأسهم الذي تذبذب في الأسابيع الأخيرة.

وبعد وصوله إلى مستوى 4% من أعلى مستوى له على الإطلاق في يناير 2022 في وقت ما خلال فصل الصيف، تعرض المؤشر القياسي إس أند بي 500 لضغوط وسط مخاوف من استمرار تطبيق أسعار الفائدة المقيدة لفترة أطول من المتوقع.

قبل التقرير، شهدت الأسواق المالية فرصة بنسبة 88٪ لاحتفاظ بنك الاحتياطي الفيدرالي بأسعار الفائدة عند المستويات الحالية في نوفمبر، وفقًا لأداة مراقبة أسعار الاحتياطي الفيدرالي من Investing.com، وفرصة بنسبة 12٪ لزيادة الأسعار بالنسبة المئوية الربع سنوية.

وبالنسبة لشهر ديسمبر، فإنهم يضعون في الحسبان فرصة مقسمة بنسبة 70٪ للتوقف مؤقتًا وفرصة بنسبة 30٪ لزيادة السعر.

ومع اعتماد البنك المركزي الأمريكي على البيانات، فإن بيانات التضخم في مؤشر أسعار المستهلك اليوم تكتسب أهمية إضافية حيث يدرس المستثمرون ما سيفعله بنك الاحتياطي الفيدرالي بعد ذلك.

فماذا تتوقع؟

ستصدر الحكومة الأمريكية تقرير مؤشر أسعار المستهلك لشهر سبتمبر اليوم في الساعة 8:30 صباحًا بتوقيت شرق الولايات المتحدة ومن المرجح أن تظهر الأرقام أن الأسعار تستمر في الارتفاع بسرعة أكبر بكثير مما قد يعتبره بنك الاحتياطي الفيدرالي متسقًا مع النطاق المستهدف البالغ 2٪.

ووفقًا لموقع Investing.com، فمن المتوقع أن يرتفع مؤشر أسعار المستهلك بنسبة 0.3% خلال الشهر بعد ارتفاعه بنسبة 0.6% في أغسطس. ومن المتوقع أن يرتفع معدل التضخم الرئيسي أو التضخم السنوي بنسبة 3.6%، متباطئًا من وتيرة سنوية بلغت 3.7% في الشهر السابق.

وقد بلغ مؤشر أسعار المستهلك ذروته عند أعلى مستوى له منذ 40 عامًا بنسبة 9.1٪ في الصيف الماضي، وكان في اتجاه هبوطي ثابت منذ ذلك الحين. ومع ذلك، لا تزال الأرقام ترتفع بوتيرة أسرع بكثير مما يعتبره بنك الاحتياطي الفيدرالي صحيًا.

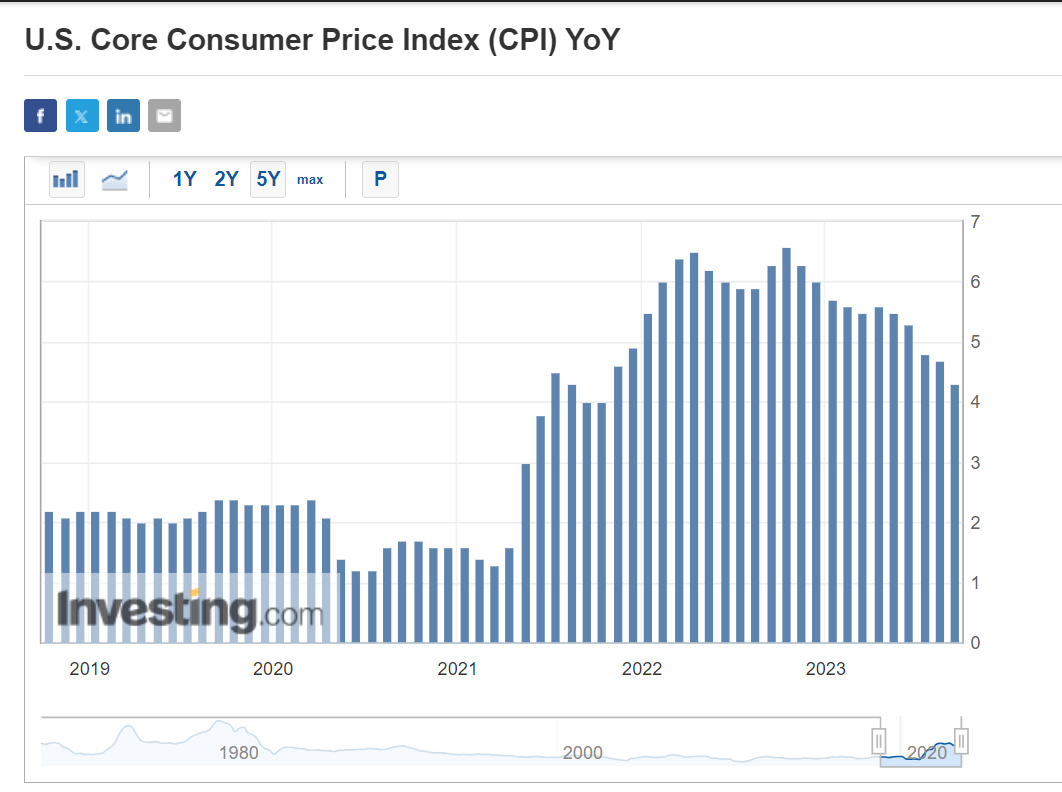

وفي الوقت نفسه، من المتوقع أن يرتفع مؤشر أسعار المستهلك الأساسي لشهر سبتمبر - والذي لا يشمل أسعار المواد الغذائية والطاقة - بنسبة 0.3% على أساس شهري، وهو ما يتوافق مع نفس الزيادة في أغسطس. كما تشير تقديرات على أساس سنوي إلى زيادة بنسبة 4.1%، مقارنة بقراءة أغسطس البالغة 4.3%.

وتتم متابعة الرقم الأساسي عن كثب من قبل مسؤولي بنك الاحتياطي الفيدرالي الذين يعتقدون أنه يوفر تقييمًا أكثر دقة للاتجاه المستقبلي للتضخم.

وبشكل عام، على الرغم من أن الاتجاه أقل، أعتقد أن البيانات ستؤكد على الخطر الكبير المتمثل في تجدد الارتفاع في التضخم. كذلك، فإن القراءة المرتفعة بشكل مدهش، والتي يأتي العنوان الرئيسي عند 3.8٪ أو أعلى، ستبقي الضغط على بنك الاحتياطي الفيدرالي لمواصلة جهوده في مكافحة ارتفاع أسعار المستهلكين.

وقد أبقى بنك الاحتياطي الفيدرالي سعر الفائدة القياسي دون تغيير الشهر الماضي واتخذ لهجة متشددة حيث يبدو أن معركة البنك المركزي المستمرة ضد التضخم لم تنته بعد.

وصرح مسؤولو اللجنة الفيدرالية للسوق المفتوحة أنهم ما زالوا يتوقعون رفع سعر الفائدة بمقدار 25 نقطة أساس أخرى قبل نهاية عام 2023، مع وصول سعر الفائدة المستهدف لأموال الاحتياطي الفيدرالي إلى ذروته في نطاق 5.50٪ -5.75٪.

وقال رئيس بنك الاحتياطي الفيدرالي جيروم باول في المؤتمر الصحفي الذي أعقب الاجتماع إن: "نحن مستعدون لرفع أسعار الفائدة أكثر إذا كان ذلك مناسبا، ونعتزم الحفاظ على السياسة عند مستوى تقييدي حتى نثق في أن التضخم يتحرك بشكل مستدام نحو هدفنا"..

والحقيقة أن بعض إنذارات التضخم بدأت تدق من جديد وسط الارتفاع المستمر في أسعار الطاقة والسلع الغذائية. ومن شأن الارتفاع الدائم في تكاليف الوقود والغذاء أن يقوض التقدم على جبهة التضخم، مما قد يجبر بنك الاحتياطي الفيدرالي على مواصلة حملة رفع أسعار الفائدة لفترة أطول من المتوقع حاليا.

النصيحة الرئيسية

قد يكون لارتفاع أسعار النفط والمواد الغذائية، والتي ليس لبنك الاحتياطي الفيدرالي تأثير كبير عليها، تأثير أكبر على التضخم. ولن أتفاجأ برؤية احتمال ارتفاع مؤشر أسعار المستهلك من هنا، مع ارتفاع الرقم الرئيسي مرة أخرى نحو 5٪ في الأشهر المقبلة.

لذلك، أرى أن البيئة الحالية لا تشير إلى أن بنك الاحتياطي الفيدرالي سيحتاج إلى التركيز على السياسة وما زال هناك طريق طويل لنقطعه قبل أن يكون صناع السياسة مستعدين للإعلان عن إنجاز المهمة على جبهة التضخم.

ومع أخذ ذلك في الاعتبار، فقد يجبر التضخم العنيد بنك الاحتياطي الفيدرالي على ترك أسعار الفائدة أعلى لفترة أطول مما هو متوقع حاليا.

ماذا تفعل الآن؟

ولمساعدتك على التنقل بنجاح عبر الخلفية الكلية غير المؤكدة، استخدمت أداة فحص InvestingPro لتحديد بعض أفضل الأسهم التي يمكنك امتلاكها خلال فترات التضخم المرتفع باستمرار.

وليس من المستغرب أن بعض الأسماء البارزة في القائمة تشمل جوجل-الشركة الأم لألفابت (:GOOGL)، ومنصات ميتا(:META)، وبيركشاير هاثاواي (:BRKa)، ومجموعة يونايتد هيلث (:UNH)، وإكسون موبيل (:XOM)، وشركة جونسون آند جونسون (:JNJ)، وشركة شيفرون (:CVX)، وسيسكو (:CSCO)، وكاتربيلر (:CAT)، وكوالكوم (:QCOM) وديري (:DE).

للحصول على القائمة الكاملة للأسهم المدرجة في قائمة متابعتي، ابدأ تجربتك المجانية لمدة 7 أيام مع InvestingPro.

وإذا كنت مشتركًا في InvestingPro بالفعل، فيمكنك عرض اختياراتي من هنا.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- Ελληνικά

- Svenska

- Suomi

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

توقعات بوصول التضخم إلى نحو 5%.. فما هي خطوة الفيدرالي التالية؟

تم النشر 11/10/2023, 14:23

محدث 02/09/2020, 09:05

توقعات بوصول التضخم إلى نحو 5%.. فما هي خطوة الفيدرالي التالية؟

إعلانات طرف ثالث. ليس عرضًا أو ترشيحًا من Investing.com. يمكنك رؤية الإفصاح من هُنا أو

إزالة الإعلانات<

.

أحدث التعليقات

قم بتثبيت تطبيقاتنا

تحذير المخاطر: ينطوي التداول في الأدوات المالية و/ أو العملات الرقمية على مخاطر عالية بما في ذلك مخاطر فقدان بعض أو كل مبلغ الاستثمار الخاص بك، وقد لا يكون مناسبًا لجميع المستثمرين. فأسعار العملات الرقمية متقلبة للغاية وقد تتأثر بعوامل خارجية مثل الأحداث المالية أو السياسية. كما يرفع التداول على الهامش من المخاطر المالية.

قبل اتخاذ قرار بالتداول في الأدوات المالية أو العملات الرقمية، يجب أن تكون على دراية كاملة بالمخاطر والتكاليف المرتبطة بتداول الأسواق المالية، والنظر بعناية في أهدافك الاستثمارية، مستوى الخبرة، الرغبة في المخاطرة وطلب المشورة المهنية عند الحاجة.

Fusion Media تود تذكيرك بأن البيانات الواردة في هذا الموقع ليست بالضرورة دقيقة أو في الوقت الفعلي. لا يتم توفير البيانات والأسعار على الموقع بالضرورة من قبل أي سوق أو بورصة، ولكن قد يتم توفيرها من قبل صانعي السوق، وبالتالي قد لا تكون الأسعار دقيقة وقد تختلف عن السعر الفعلي في أي سوق معين، مما يعني أن الأسعار متغيرة باستمرار وليست مناسبة لأغراض التداول. لن تتحمل Fusion Media وأي مزود للبيانات الواردة في هذا الموقع مسؤولية أي خسارة أو ضرر نتيجة لتداولك، أو اعتمادك على المعلومات الواردة في هذا الموقع.

يحظر استخدام، تخزين، إعادة إنتاج، عرض، تعديل، نقل أو توزيع البيانات الموجودة في هذا الموقع دون إذن كتابي صريح مسبق من Fusion Media و/ أو مزود البيانات. جميع حقوق الملكية الفكرية محفوظة من قبل مقدمي الخدمات و/ أو تبادل تقديم البيانات الواردة في هذا الموقع.

قد يتم تعويض Fusion Media عن طريق المعلنين الذين يظهرون على الموقع الإلكتروني، بناءً على تفاعلك مع الإعلانات أو المعلنين. تعتبر النسخة الإنجليزية من هذه الاتفاقية هي النسخة المُعتمدَة والتي سيتم الرجوع إليها في حالة وجود أي تعارض بين النسخة الإنجليزية والنسخة العربية.

قبل اتخاذ قرار بالتداول في الأدوات المالية أو العملات الرقمية، يجب أن تكون على دراية كاملة بالمخاطر والتكاليف المرتبطة بتداول الأسواق المالية، والنظر بعناية في أهدافك الاستثمارية، مستوى الخبرة، الرغبة في المخاطرة وطلب المشورة المهنية عند الحاجة.

Fusion Media تود تذكيرك بأن البيانات الواردة في هذا الموقع ليست بالضرورة دقيقة أو في الوقت الفعلي. لا يتم توفير البيانات والأسعار على الموقع بالضرورة من قبل أي سوق أو بورصة، ولكن قد يتم توفيرها من قبل صانعي السوق، وبالتالي قد لا تكون الأسعار دقيقة وقد تختلف عن السعر الفعلي في أي سوق معين، مما يعني أن الأسعار متغيرة باستمرار وليست مناسبة لأغراض التداول. لن تتحمل Fusion Media وأي مزود للبيانات الواردة في هذا الموقع مسؤولية أي خسارة أو ضرر نتيجة لتداولك، أو اعتمادك على المعلومات الواردة في هذا الموقع.

يحظر استخدام، تخزين، إعادة إنتاج، عرض، تعديل، نقل أو توزيع البيانات الموجودة في هذا الموقع دون إذن كتابي صريح مسبق من Fusion Media و/ أو مزود البيانات. جميع حقوق الملكية الفكرية محفوظة من قبل مقدمي الخدمات و/ أو تبادل تقديم البيانات الواردة في هذا الموقع.

قد يتم تعويض Fusion Media عن طريق المعلنين الذين يظهرون على الموقع الإلكتروني، بناءً على تفاعلك مع الإعلانات أو المعلنين. تعتبر النسخة الإنجليزية من هذه الاتفاقية هي النسخة المُعتمدَة والتي سيتم الرجوع إليها في حالة وجود أي تعارض بين النسخة الإنجليزية والنسخة العربية.

© 2007-2024 - كل الحقوق محفوظة لشركة Fusion Media Ltd.