المقال مترجم من اللغة الإنجليزية بتاريخ 31 مايو 2021

الأسبوع المقبل: ارتفاع الأسهم على أساس البيانات، وأرباح الشركات؛ والدولار الأمريكي، وبيتكوين عند مفترق الطرق

- أسهم الشركات الصغيرة مهيأة للتصحيح

- على الرغم من مخاوف التضخم، يجب أن تدفع البيانات وهوامش أرباح الشركات المرتفعة الأسهم إلى الأعلى

أدى التفاؤل المستمر بأن الانتعاش الاقتصادي لا يزال على المسار الصحيح إلى دفع معظم الأسهم للصعود في تعاملات يوم الجمعة، لليوم الثالث على الأقل، وبالنسبة لبعض المؤشرات للشهر الرابع على التوالي، حيث اقتربت تعاملات مايو من نهايتها. ومن المفترض أن يستمر الشعور الإيجابي في أسبوع التداول القادم والمختصر خلال الإجازة.

في حين طغى اتجاه التصاعد للمستثمرين على المخاوف من أن التضخم سوف يقلب النمو، إلا إن ليس كل الأصول تعمل بشكل جيد مثل الأسهم. بالإضافة إلى ذلك، مدد بيتكوين بيعه يوم السبت.

كما ارتفع مؤشر إس أند بي 500 يوم الجمعة، لليوم الثالث، منتهيًا عند 0.7٪ فقط دون الإغلاق القياسي في 4 مايو. كما كانت هذه هي المكاسب الشهرية الرابعة على التوالي التي يحققها المؤشر العام. بينما تقدم مؤشر داو جونز الصناعي لليوم الثالث في اليوم الأخير من تداول الأسبوع الماضي، مغلقًا عند 0.75 ٪ دون أعلى إغلاق له في 4 مايو.

في حين ارتفع مؤشر ناسداك 100 بنسبة 0.25٪ يوم الجمعة، لينهي تعاملاته بنسبة 2.6٪ دون المستوى القياسي. وكانت هذه الزيادة الشهرية الثالثة لمؤشر الأداء التكنولوجي الثقيل. وعلى العكس من ذلك، كان رأس المال الصغير راسيل 2000 هو المقياس الرئيسي الوحيد الذي أغلق منخفضًا يوم الجمعة، بنسبة 3.8 ٪ أقل من الرقم القياسي في 15 مارس. ومع ذلك، حقق مؤشر الشركات الصغيرة مكاسبه الشهرية الثامنة على التوالي، للمرة الأولى منذ عام 1995.

لاحظ أن آخر مؤشرين ذكرناهما - يمثلان الجانبين المعاكسين للرواج التجاري - هما بعيدان بشكل كبير عن سجلاتهما الخاصة عن المؤشرين الرئيسيين الآخرين. ومع ذلك، لا يعني هذا بالضرورة أن أداءهم ضعيف. ربما قفزوا ببساطة إلى مستوى أعلى، مما أدى إلى إنشاء سجلات أعلى من الرقمين الآخرين.

في الواقع، يقدم هذا فقط صورة جزئية. في حين ارتفع مؤشرا داو جونز وإس أند بي 500 بنسبة 12.7٪ و 11.8٪ على التوالي حتى الآن هذا العام، كما ارتفع مؤشر ناسداك 100 بنسبة أقل بكثير، مع ارتفاع بنسبة 7.2٪ فقط. ومع ذلك، كان راسيل هو الرابح الأكبر حتى الآن في عام 2021، حيث أضاف نسبة 15.6٪ منذ بداية العام وحتى تاريخه.

ما يعنيه هذا: أن هناك حجة يجب طرحها بأن الأسهم التكنولوجية، التي توصف عادةً بأنها أسهم نمو، قد توفر قيمة أكبر من الأسهم المعينة "الأسهم القيمة"، وأفضل تمثيل لها من خلال مؤشر راسيل 2000، الذي يسرد الشركات المحلية الأمريكية الأصغر. حيث كانت تلك الشركات الصغيرة هي الأكثر معاناة خلال عمليات الإغلاق، وبالتالي من المتوقع أيضًا أن تستفيد أكثر من إعادة الاقتصاد، على الأقل في الإطار الزمني المقترح.

ويُعد هذا جزئيًا سبب اعتقادنا أن راسيل 2000 قد يدخل في مرحلة تصحيح الآن.

شكّل مؤشر الأسهم الصغيرة نجمًا ساطعًا عندما اقترب من قمة الرأس والكتفين.

حتى بعد أن ارتفعت نفقات الاستهلاك الشخصي الأساسية بأكبر قدر خلال عقدين من الزمن، ظل المتداولون يركزون على توقعات زيادة الإنفاق التي يمكن أن تعزز النمو. كما ساعد التصور القائل بأن الأرقام الأخيرة لن تكون كافية لتحفيز أي تغيير في السياسة من قبل مسؤولي الاحتياطي الفيدرالي على بقاء المعنويات قوية.

ظل موضوع التضخم محل خلاف بالنسبة للمستثمرين والاقتصاديين على حد سواء، حيث جادل البعض بأن الزيادات في الأسعار مؤقتة والبعض الآخر قلق بشأن احتمال ارتفاع التكاليف على المدى الطويل. في حين أصدر الرئيس الأمريكي جوزيف بايدن الأسبوع الماضي اقتراحه الأول لميزانية العام بأكمله. ويوضح تفاصيل طموحاته لتوسيع حجم ونطاق الحكومة الفيدرالية بأكثر من 6 تريليونات دولار في الإنفاق خلال السنة المالية القادمة.

وإذا كانت الكثير من البيانات أقل ازدهارًا مما كان متوقعًا واستمر المستثمرون البارزون مثل وارين بافيت في التحذير من التضخم، فلماذا ترتفع قيمة الأسهم؟ على الرغم من استمرار الجدل، إلا أن الشركات تحجز الأرباح والزخم يتسارع.

في الواقع، مع قيام 97٪ من شركات إس أند بي 500 بإصدار أرباحًا لأرباعها الأخيرة بالفعل، فإن نتائج الشركات في طريقها للنمو بنسبة 50٪ عن العام الماضي، مما يجعلها أكبر دفعة لهذا المقياس منذ عام 2010.

تذكر، مع ذلك، أننا قد حذرنا من إجراء هذه المقارنة مع العام الماضي، بالنظر إلى أن الإطار المرجعي هو إغلاق اقتصادي، لذا فإن أي نمو سيأتي أعلى بشكل مصطنع. ومع ذلك، أخذت تقديرات الإجماع في الاعتبار الانهيار الاقتصادي، ولا تزال النتائج تفوق التوقعات بنسبة 23٪.

في الواقع، مقارنة بالأرباع الثلاثة السابقة، عندما كانت الأرقام التي كانت أفضل من المتوقع نتيجة لتوقعات منخفضة، كانت نتائج هذا الربع مرتبطة بأرباح أعلى، مما يدل على القوة الاقتصادية. كما انتعش الطلب مع انخفاض عدد حالات كوفيد، مع ارتفاع التطعيمات وتخفيف القيود الاجتماعية. كما أظهرت بيانات ثقة المستهلك وإنفاق المستهلك الأسبوع الماضي، هناك طلب مكبوت يغذيه قدر كبير من المدخرات الزائدة التي يمكن للمستهلكين نشرها مع بدء استئناف الأنشطة العادية.

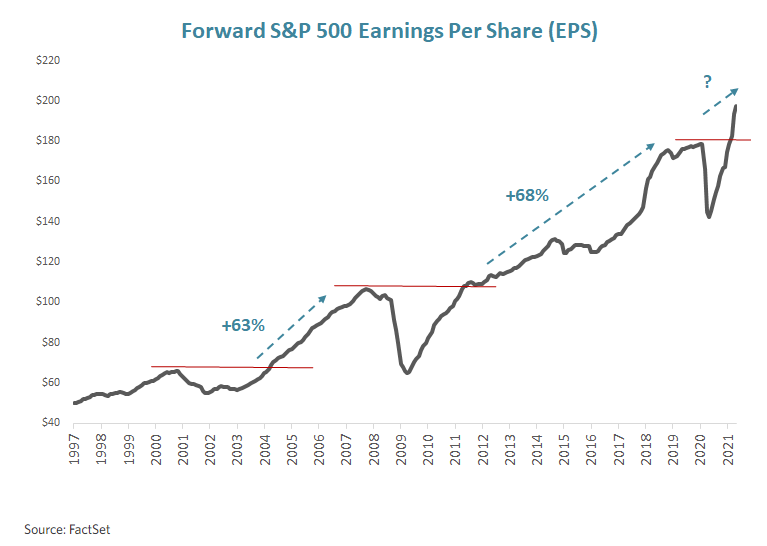

وضع كل هذا في سياقه - مع تنحية الأسئلة حول السياسة المالية والنقدية غير المسبوقة - فإن أداء سوق الأوراق المالية وأرباح الشركات متزامن تمامًا، مما يوفر بعض الراحة للمستثمرين. ولكن، إذا كان من المتوقع بالفعل أن تتجاوز أرباح الشركات لمدة 12 شهرًا مستوى ما قبل الوباء بنسبة + 11٪، فهل هناك مجال أكبر للنمو؟

نعتقد ذلك، بناءً على توقعاتنا للتوسع الدائم. بعد فترتي الركود السابقتين، حيث استمرت أرباح الشركات في النمو بمتوسط 65٪ بمجرد استعادة ذروتها السابقة.

ولكن ما يزيد التفاؤل من مجرد أرباح أولية... هوامش الأرباح القياسية أيضًا. فقد أدت شركات صناعة السيارات والقطاع المالي والمواد - قطاعات الرواج جميعها - إلى ارتفاع هوامش الربح في الأسهم. إذن لماذا نتوقع تراجعًا محتملًا لمؤشر راسل 2000، وهو المؤشر الذي ثبت أنه أكثر ارتباطًا بالرواج التجاري؟ لأنها تستعد لجني الأرباح قبل أن تستمر في الارتفاع. كما تم توحيد العوائد، بما في ذلك سندات الخزانة لمدة 10 سنوات، في نفس الإطار الزمني الذي تم وضع مؤشر راسيل 2000 فيه.

وقد يشير الاختراق الهبوطي للازدحام داخل القناة الهابطة إلى تراجع الرواج التجاري، ومعها، راسل 2000.

وهل سيسحب انخفاض العوائد الدولار إلى أسفل؟

حاول الدولار الأمريكي الاختراق التصاعدي للوتد الهابط، يوم الجمعة، ولكنه فشل في محاولته الأولى. ويتكدس الدولار على مدار 9 جلسات، حيث يعاني المشترون والبائعون عند قاعدة الوتد الصاعد السابق، والذي أعقب الوتد الهائل منذ ذروة عام 2020.

بينما ارتفع لليوم الثاني، ظل الذهب مكتظًا.

كان المعدن الأصفر يكافح للتقدم بمجرد وصوله إلى قمة قناته الصاعدة في 17 مايو. وإذا تراجع المعدن الثمين، فسيكون الدعم في قاع قناته الصاعدة السريعة، وكذلك عند قناته الهابطة. منذ الذروة القياسية لعام 2020.

كما أكمل بيتكوين وتدًا هبوطيًا بعد إدراك الهدف الضمني لقمة الرأس والكتفين.

يتحدى هذا نظرتنا الإيجابية الأخيرة. ومع ذلك، فإن المستوى 29000 دولار سيكون بمثابة علمنا الأحمر.

هناك مجموعة من الموضوعات الأساسية تلقي بثقلها على سعر النفط، بما في ذلك النشاط الأخضر، والمفاوضات الأمريكية مع إيران التي تهدد بجلب المزيد من الإمدادات إلى السوق واجتماع أوبك + القادم في 1 يونيو حيث الحديث عن زيادة الإنتاج على جدول الأعمال. بالإضافة إلى ذلك، يمكن أن تؤدي الزيادة المفاجئة في نشاط المساهمين إلى قلب نماذج الأعمال القديمة لشركات النفط الكبرى.

من ناحية أخرى، يتطلب الانتعاش الاقتصادي القوي طاقة. بالإضافة إلى ذلك، يبدأ موسم القيادة في الصيف في نهاية هذا الأسبوع.

شكلت محركات خام غرب تكساس المتضاربة مثلثًا صاعدًا، والذي كان يكافح لاستكماله. في حين سيشير الاختراق التصاعدي إلى هدف 76 دولارًا.

أهم البيانات المنتظرة هذا الأسبوع

جميع الأوقات المذكورة هي بتوقيت شرق الولايات المتحدة

الأحد

21:00: الصين - مؤشر مديري المشتريات التصنيعي: من المتوقع أن يظل ثابتًا عند 51.1.

الاثنين

الأسواق مغلقة بسبب عطلة يوم الذكرى في الولايات المتحدة، وعطلة البنوك في المملكة المتحدة.

21:45: الصين - مؤشر مديري المشتريات التصنيعي Caixin: من المتوقع أن ينخفض إلى 51.7 من 51.9.

يوم الثلاثاء

00:30: أستراليا - قرار سعر الفائدة من بنك الاحتياطي الأسترالي: من المتوقع أن يظل عند 0.10٪.

3:55: ألمانيا - مؤشر مديري المشتريات التصنيعي: من المتوقع أن يظل ثابتًا عند 64.0.

3:55: ألمانيا - معدل التغير في البطالة: من المرجح أن ينخفض إلى -9 ألف من 9 آلاف.

4:30: المملكة المتحدة - مؤشر مديري المشتريات التصنيعي: بقي دون تغيير عند 66.1.

5:00: منطقة اليورو - مؤشر أسعار المستهلكين: من المتوقع أن يرتفع إلى 1.9٪ من 1.6٪.

8:30: كندا - الناتج المحلي الإجمالي: من المتوقع أن يقفز إلى 1.0٪ شهريًا من 0.4٪.

10:00: الولايات المتحدة - مؤشر مديري المشتريات التصنيعي ISM: من المتوقع أن يظل ثابتًا عند 60.7.

11:00: المملكة المتحدة - حاكم بنك إنجلترا يتحدث

21:30: أستراليا - الناتج المحلي الإجمالي: من المتوقع أن ينخفض إلى 2.5٪ من 3.1٪.

الأربعاء

21:30: أستراليا - مبيعات التجزئة: المعدل السابق 1.1٪.

الخميس

4:30: المملكة المتحدة - مؤشر مديري المشتريات الخدمي: من المتوقع أن يظل ثابتًا عند 61.8.

8:15: تغيير التوظيف الأمريكي ADP من غير القطاع الزراعي: من المتوقع أن يتراجع إلى 650 ألفًا من 742 ألفًا.

8:30: الولايات المتحدة - مطالبات البطالة الأولية: للتراجع إلى 395 ألفًا من 406 ألف.

10:00: الولايات المتحدة - مؤشر مديري المشتريات غير الصناعي ISM: يرتفع إلى 63.0 من 62.7.

11:00: مخزونات النفط الخام الأمريكية: جاءت سابقًا عند 1.662 مليون برميل.

الجمعة

2:15: الهند - قرار سعر الفائدة: من المتوقع أن يظل عند 4.00٪.

4:30: المملكة المتحدة - مؤشر مديري المشتريات الإنشائي: شوهد ليصل إلى 62.0 من 61.6.

7:00: الولايات المتحدة - رئيس مجلس الاحتياطي الفيدرالي باول يتحدث

7:00: منطقة اليورو - رئيسة البنك المركزي الأوروبي لاغارد تتحدث

8:30: الوظائف غير الزراعية الأمريكية: من المتوقع أن ترتفع إلى 650 ألفًا من 266 ألفًا.

8:30: الولايات المتحدة - معدل البطالة: انخفاض متوقع إلى 5.9٪ من 6.1٪.

8:30: كندا - معدل التغير في التوظيف: للانتقال إلى -22.5 ألف من -207.1 ألف.

10:00: كندا - مؤشر مديري المشتريات آيفي: الإصدار السابق جاء في 60.6.