عاجل: اضطرابات النفط ترعب ترامب - تحرير 172 مليون برميل من الاحتياطي الأمريكي

تعتبر ملكية المنزل الحلم الأمريكي المثالي، لكنه أصبح بعيد المنال بالنسبة للعديد من الأسر. وهناك العديد من العوامل، بما في ذلك ارتفاع أسعار المنازل، وارتفاع أسعار الفائدة والتضخم المستمر، خلقت العاصفة المثالية، مما جعل ملكية المنازل حقيقة بعيدة المنال بالنسبة لعدد أكبر من المقيمين في الولايات المتحدة.

من المستحيل المبالغة في تقدير فوائد امتلاك منزل. ففي عام 2022، شكلت المساكن الأولية أكثر من ربع جميع الأصول التي تمتلكها الأسر الأمريكية، مما يؤكد مدى أهمية ملكية المنازل في بناء الثروة طويلة الأجل.

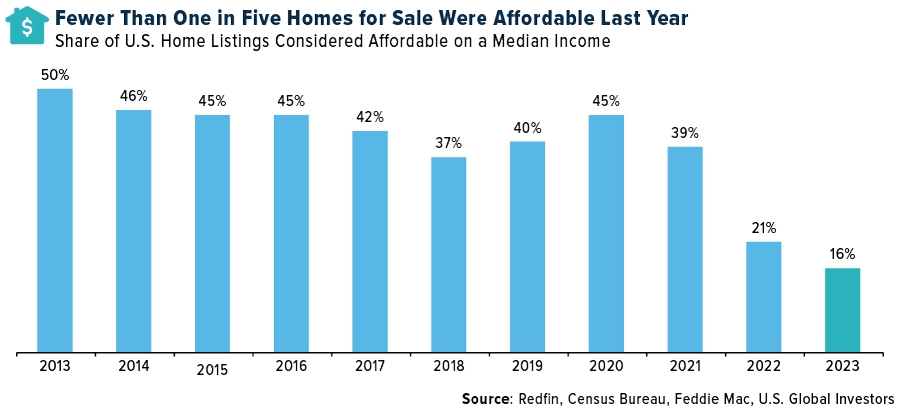

ولكن وفقًا للتحليل الذي أجرته شركة ريدفين (ناسداك:RDFN)، فإن 16% فقط من المنازل المعروضة للبيع في عام 2023 تعتبر ميسورة التكلفة للأسرة الأمريكية النموذجية، وهي أدنى حصة مسجلة. ويمثل هذا الرقم الصارخ انخفاضًا من 21% في عام 2022 وانخفاضًا كبيرًا من أكثر من 40% قبل جنون شراء المنازل الذي يغذيه الوباء.

في حين أن الغالبية العظمى من المستأجرين (81%) يطمحون لامتلاك منزل في المستقبل، فإن نسبة مذهلة تبلغ 61% تعاني من مخاوف من أنهم قد لا يحققون هذا الحلم أبدًا، وفقًا لدراسة جديدة أجراها استطلاع هاريس (NYSE:LHX) هذا الشهر. ويتجلى هذا الشعور بشكل خاص بين المستأجرين، حيث أعرب 57% عن اعتقادهم بأن الحلم الأميركي في ملكية المساكن "مات" فعليا، مقارنة بنحو 43% من أولئك الذين يمتلكون منزلا بالفعل.

ارتفاع معدلات الرهن العقاري يؤدي إلى تفاقم أزمة العرض

يمكن أن تعزى أزمة القدرة على تحمل التكاليف إلى العديد من العوامل، أهمها الارتفاع المستمر في معدلات الرهن العقاري. وعلى الرغم من الانخفاضات الأخيرة عن ذروتها في أكتوبر، إلا أن المعدلات لا تزال أعلى بكثير مما كانت عليه في عام 2022، مما أدى إلى زيادة الدفعة الشهرية لمشتري المنزل النموذجي بحوالي 250 دولارًا عما كانت عليه قبل عام، وفقًا لتقديرات ريدفين.

وعلاوة على ذلك، أدت أسعار الفائدة المرتفعة على الرهن العقاري إلى تفاقم أزمة العرض عن غير قصد، حيث اختار العديد من أصحاب المساكن البقاء في أماكنهم بدلاً من المخاطرة بخسارة أسعار الفائدة المنخفضة للغاية. وقد أدى هذا التردد في البيع إلى تعزيز الأسعار حيث يتنافس المشترون الآن على مجموعة محدودة من العقارات المتاحة.

ورغم أن بعض الارتياح قد يلوح في الأفق، إلا أن الطريق أمامنا يظل غير مؤكد. وقد أدى القرار الأخير الذي اتخذه بنك الاحتياطي الفيدرالي بتأجيل تغييرات أسعار الفائدة، إلى جانب احتمالية التخفيضات المستقبلية، إلى ظهور درجة من التقلبات في السوق.

هل هناك خفض لسعر الفائدة في يونيو؟

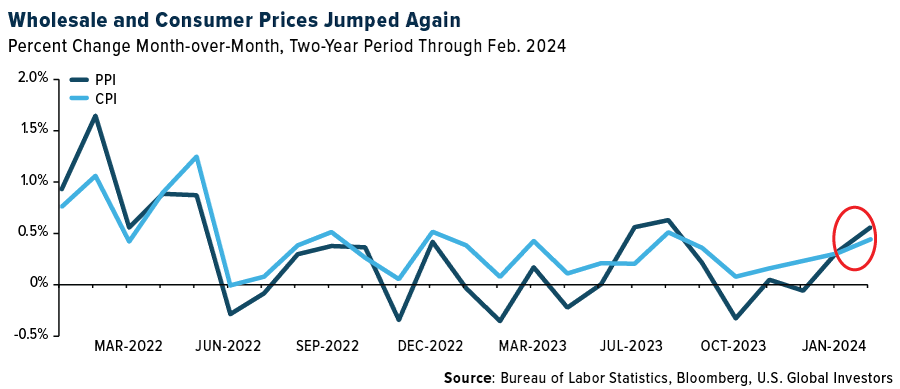

ومما يزيد من تفاقم التحدي الارتفاع غير المتوقع في أسعار الجملة في الولايات المتحدة، كما يتضح من مؤشر أسعار المنتجين (PPI). وارتفعت أسعار المصنعين بنسبة 0.6% على أساس شهري في فبراير، متجاوزة التوقعات، في حين ارتفع مؤشر أسعار المستهلكين أيضًا مقارنة بشهر يناير. ويشكل هذا عقبات جديدة أمام السياسة الاقتصادية والنقدية، مما قد يؤخر التخفيضات المتوقعة في أسعار الفائدة حيث يعطي البنك المركزي الأولوية لكبح التضخم على تحفيز النمو.

لا تزال بعض الشركات المالية الدولية، بما في ذلك يو بي إس وأر بي سي، تتوقع أن يبدأ بنك الاحتياطي الفيدرالي في خفض أسعار الفائدة في وقت مبكر من اجتماعه في يونيو، ومن المحتمل أن يحذو بنك كندا والبنك المركزي الأوروبي وبنك إنجلترا حذوه في الأشهر اللاحقة.

لكن لا تتوقع أن تنخفض أسعار الفائدة إلى ما يقرب من الصفر في أي وقت قريب. فقد حذرت رئيسة بنك الاحتياطي الفيدرالي السابقة ووزيرة الخزانة الحالية جانيت يلين من أنه "من غير المرجح" أن تعود أسعار الفائدة في السوق إلى مستويات ما قبل الوباء، بما يتماشى مع توقعات البيت الأبيض وتوقعات القطاع الخاص.

الارتفاع القياسي للذهب

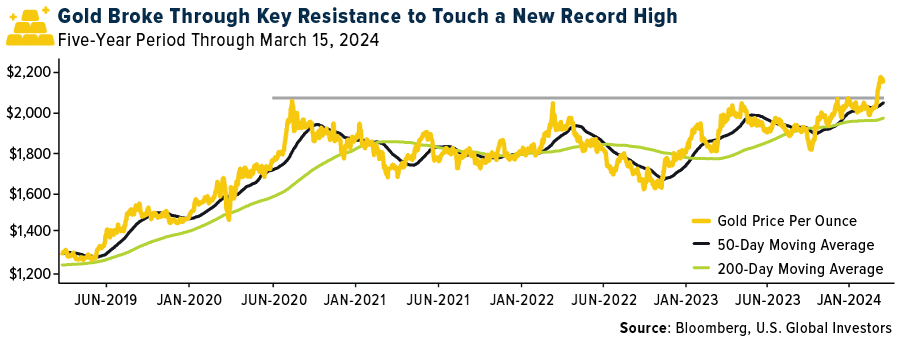

على هذه الخلفية، كان أداء الذهب جيدًا للغاية، حيث وصل إلى مستوى قياسي جديد بلغ 2,195 دولارًا للأونصة. ومدعومًا بثقة المستثمرين المتزايدة في خفض محتمل لأسعار الفائدة وضعف الدولار الأمريكي، تجاوز المعدن الأصفر مستويات المقاومة الرئيسية، وأظهر زخمًا تصاعديًا.

كما كتبت عدة مرات، لم يظهر طلب البنوك المركزية العالمية على الذهب أي علامات على التراجع، في حين يمكن الانتعاش المحتمل في الطلب من الصناديق المتداولة في البورصة المرتبطة بالذهب (ETFs) أن يوفر دعمًا إضافيًا للمعدن الثمين.

وفي حين أن الأداء القوي لسوق الأسهم الأمريكية وأسعار الفائدة التي تزيد عن 5٪ قد يثير تساؤلات حول جاذبية الذهب الذي لا يدر فائدة، فإن احتمال الارتداد في هذه الأصول يمكن أن يفسر جزئيًا ارتفاع أسعار المعدن القياسية وأسعار شبه قياسية. وتاريخياً، كانت الحروب بمثابة عوامل محفزة لارتفاع أسعار الذهب، ويبدو أن المشهد الجيوسياسي الحالي ليس استثناءً.

وبينما يتصارع المستثمرون مع تحديات المشهد الاقتصادي الحالي، فإن مرونة المعدن الثمين وإمكانية تحقيق المزيد من المكاسب قد توفر بصيصًا من الأمل.

***

لا يضمن الأداء السابق النتائج المستقبلية. كما أن جميع الآراء المعبر عنها والبيانات المقدمة عرضة للتغيير دون إشعار. وبعض هذه الآراء قد لا تكون مناسبة لكل مستثمر. ومن خلال النقر على الرابط (الروابط) أعلاه، سيتم توجيهك إلى موقع (مواقع) ويب تابعة لجهة خارجية. ولا تصادق شركة يو إس جلوبال انفيستورز على جميع المعلومات التي يقدمها هذا الموقع/المواقع الإلكترونية وليست مسؤولة عن محتواها/محتواها