عاجل: التوترات تنتشر في الشرق الأوسط - دوي انفجارات في البحرين وأبو ظبي

المقال مترجم من اللغة الإنجليزية بتاريخ 1732021

طريقة أخرى لإلقاء نظرة على دورات الفقاعات طويلة الأجل

نعم. نحن في فقاعة سوق الأسهم. ولكن ماذا لو فوتت الطرق التقليدية نقطة حاسمة لفحص دورات السوق؟ بينما نتحدث عن أجزاء من الدورات (الثور أو الدب) غالبًا، فإن استكشاف دورة السوق الكاملة قد يوفر طريقة أخرى للنظر في دورات الفقاعات طويلة المدى.

دورة المضاربة

اقترح تشارلز كيندلبيرغر أن هوس المضاربين في التفكير يبدأ عادة بـ "الإزاحة"، التي تثير اهتمام المضاربة. قد يأتي الإزاحة إما من هدف استثماري جديد تمامًا (IPO) أو زيادة ربحية الاستثمارات القائمة.

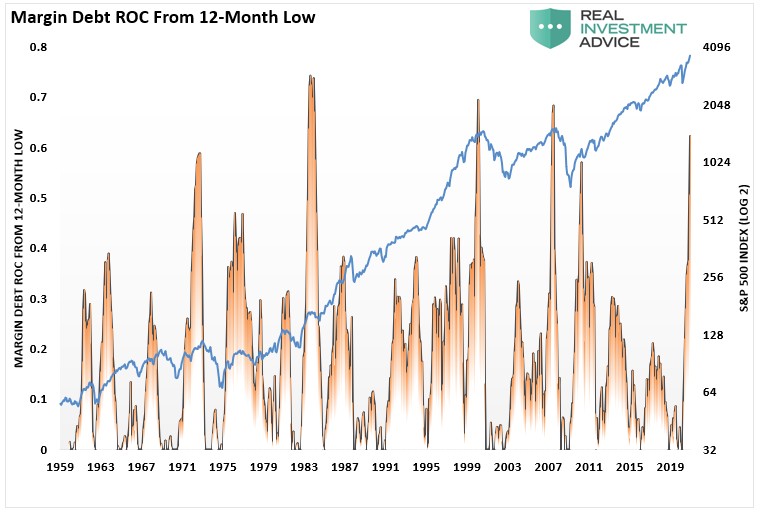

تتعزز المضاربة من خلال حلقة "ردود الفعل الإيجابية" من ارتفاع الأسعار. يؤدي هذا في النهاية إلى تحريض "المستثمرين غير المتمرسين" على دخول السوق. مع استمرار حلقة التغذية الراجعة الإيجابية وزيادة "النشوة"، يبدأ مستثمرو التجزئة بعد ذلك في "الاستفادة" من مخاطرهم في السوق مع ضعف "العقلانية".

أثناء الهوس، تصبح المضاربة أكثر انتشارًا وتمتد نحو فئات الأصول المختلفة يتم طرح الشركات الجديدة للاستفادة من النشاط القوي، ويستفيد المستثمرون من مكاسبهم باستخدام العقد الاشتقاقي وقروض الأسهم والأدوات المالية.

بما أن الهوس يؤدي إلى إساءة تقييم السوق، من ثم يدخل الاحتيال والتلاعب إلى السوق. انهار السوق وتم القضاء على المضاربين في نهاية المطاف. تتفاعل الحكومة والجهات التنظيمية من خلال تمرير قوانين وتشريعات جديدة لضمان عدم تكرار الأحداث السابقة مرة أخرى.

اغسل، اشطف، كرر.

دورة السوق الكاملة

"حتى بصرف النظر عن عدم الاستقرار بسبب المضاربة، هناك عدم استقرار بسبب خاصية الطبيعة البشرية التي تعتمد على نسبة كبيرة من أنشطتنا الإيجابية على التفاؤل العفوي بدلاً من توقعات الحسابات الرياضية، سواء كانت أخلاقية أو ترفيهية أو اقتصادية. من المحتمل أن معظم قراراتنا تندفع نحو الإيجابية، مما تؤدي إلى عواقب مستمرة على مدى عدة أيام قادمة، لا يمكن أن تنبع إلا من فئات جامحة غير عقلانية - ذات دافع عفوي للعمل بدلاً من التفكير قبل العمل، وليس على نتيجة المتوسط المرجح للفوائد الكمية مضروبة في الاحتمالات الكمية. - جون ماينارد كينز

إن فكرة كينز عن "الفئات الجامحة غير العقلانية"، التي أيقظتها جولات متتالية من التحفيز النقدي على نطاق عالمي، قد حثت المستثمرين على الاعتقاد بأن جميع مخاطر اكتمال دورة السوق قد تمت إزالتها.

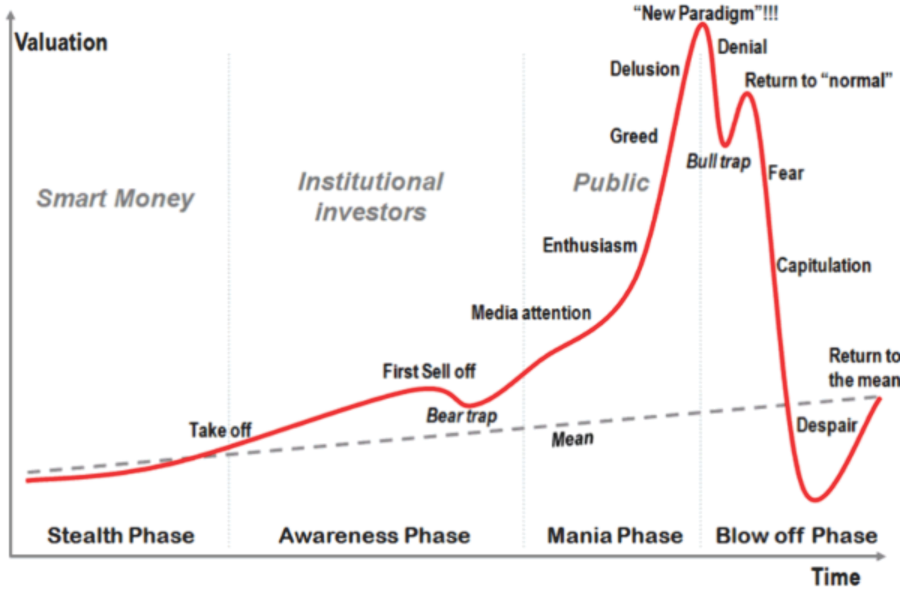

ذكرتني الوفرة في وسائل الإعلام المالية والعديد من النقاد بهذا الرسم البياني لدورة السوق الكاملة.

لقد ناقشت في كثير من الأحيان أهمية دورات السوق الكاملة.

وبالرغم ذلك، ما يجب أن تلاحظه هو أنه عندما يتعلق الأمر بالاستثمار، فإن ما يفصل بين قصص "نجاح الاستثمار" على المدى الطويل هو حينما بدأ هؤلاء الأفراد رحلتهم.

-

بدأ وارين بافيت في عام 1942 واستحوذ على Berkshire Hathaway (NYSE: BRKa) في عام 1964.

-

أطلق بول تودور جونز صندوق التحوط الخاص به في عام 1980

-

أدار بيتر لينش صندوق Fidelity Magellan بدءًا من عام 1977

-

أطلق جاك بوجل مؤسسة فانغارد في عام 1975

القائمة طويلة، لكنك فهمت الفكرة. جاء الكثير من أعظم نجاحات هذه الاستثمارات من اللحاق ببداية دورة صعودية مع تقييمات منخفضة وعوائد آجلة عالية.

الدورة الكاملة

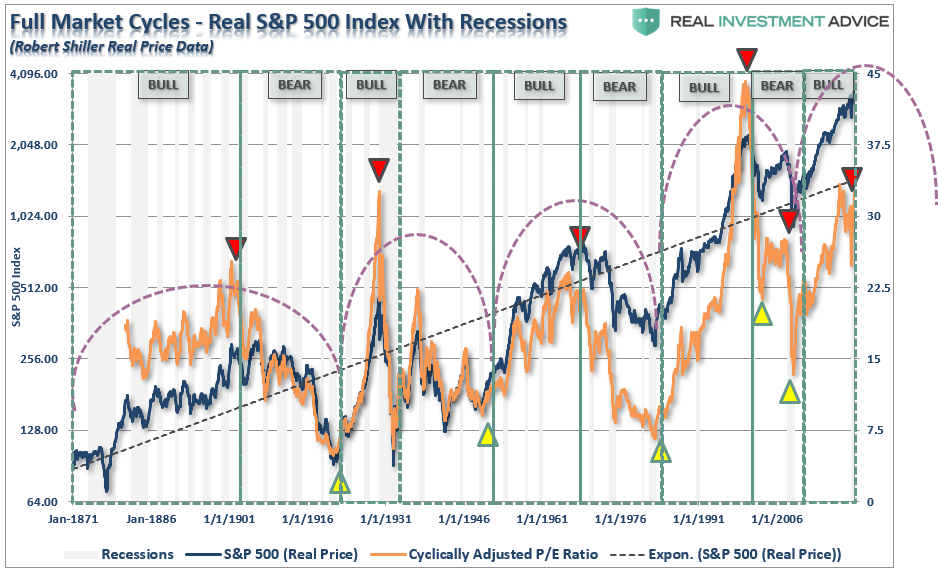

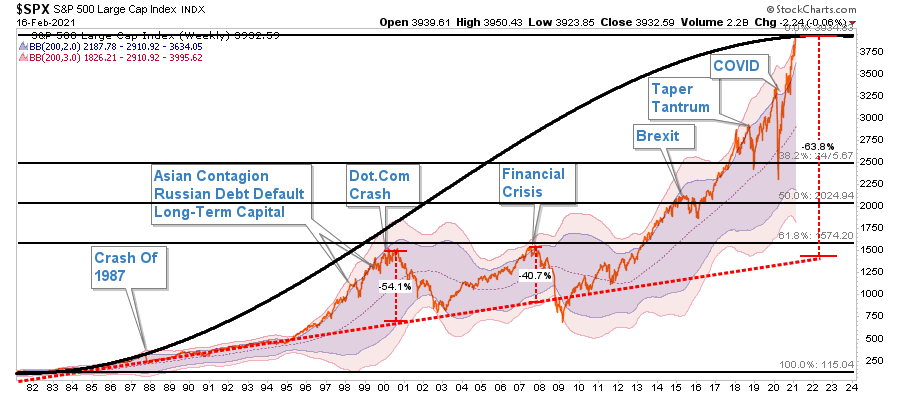

كما هو موضح أعلاه، جاءت معظم عوائد الاستثمار في 4 فقط من دورات السوق الثمانية الرئيسية منذ عام 1871. أسفرت كل فترة أخرى عن عائد خسره التضخم خلال ذلك الإطار الزمني.

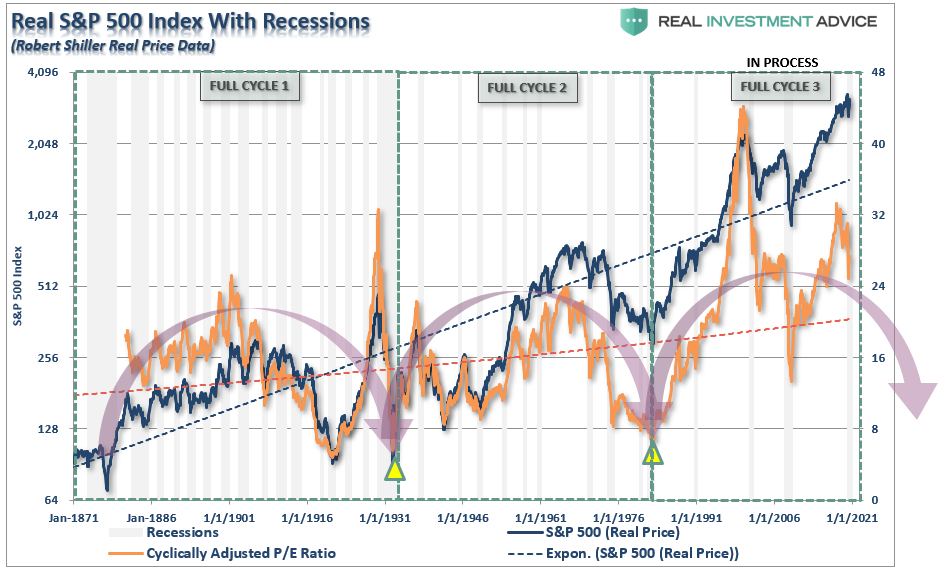

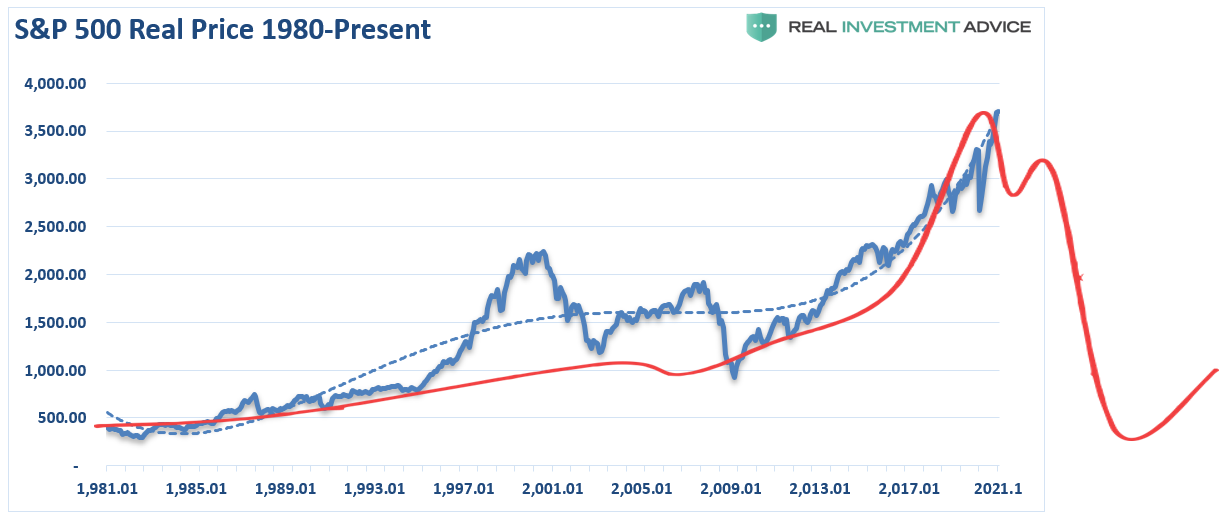

وبالرغم من ذلك، إذا قمنا بتعديل وجهة نظرنا حين تفحص كل فترة دورة كاملة على أنها جزأين، ثور ودب، فإن الديناميكيات تتغير. يشير هذا إلى أن الدورة التي بدأت في عام 1980 لم تنته بعد

لاحظ في الرسم البياني أعلى CAPE (نسبة السعر إلى العائد المعدلة دوريًا) عادت إلى ما دون المدى الطويل في كلتا دورتي السوق الكامل السابقة في حين أن التقييمات انخفضت، لفترة وجيزة جدًا، إلى ما دون الاتجاه طويل الأجل في 2008-2009، إلا أنها لم ترجع إلى مستويات منخفضة أو طويلة بما يكفي لتشكيل الأسس الأساسية والنفسية التي شوهدت في بداية آخر دورتين كاملتين للسوق.

الثور العالمي في الثمانينيات لا يزال سليمًا

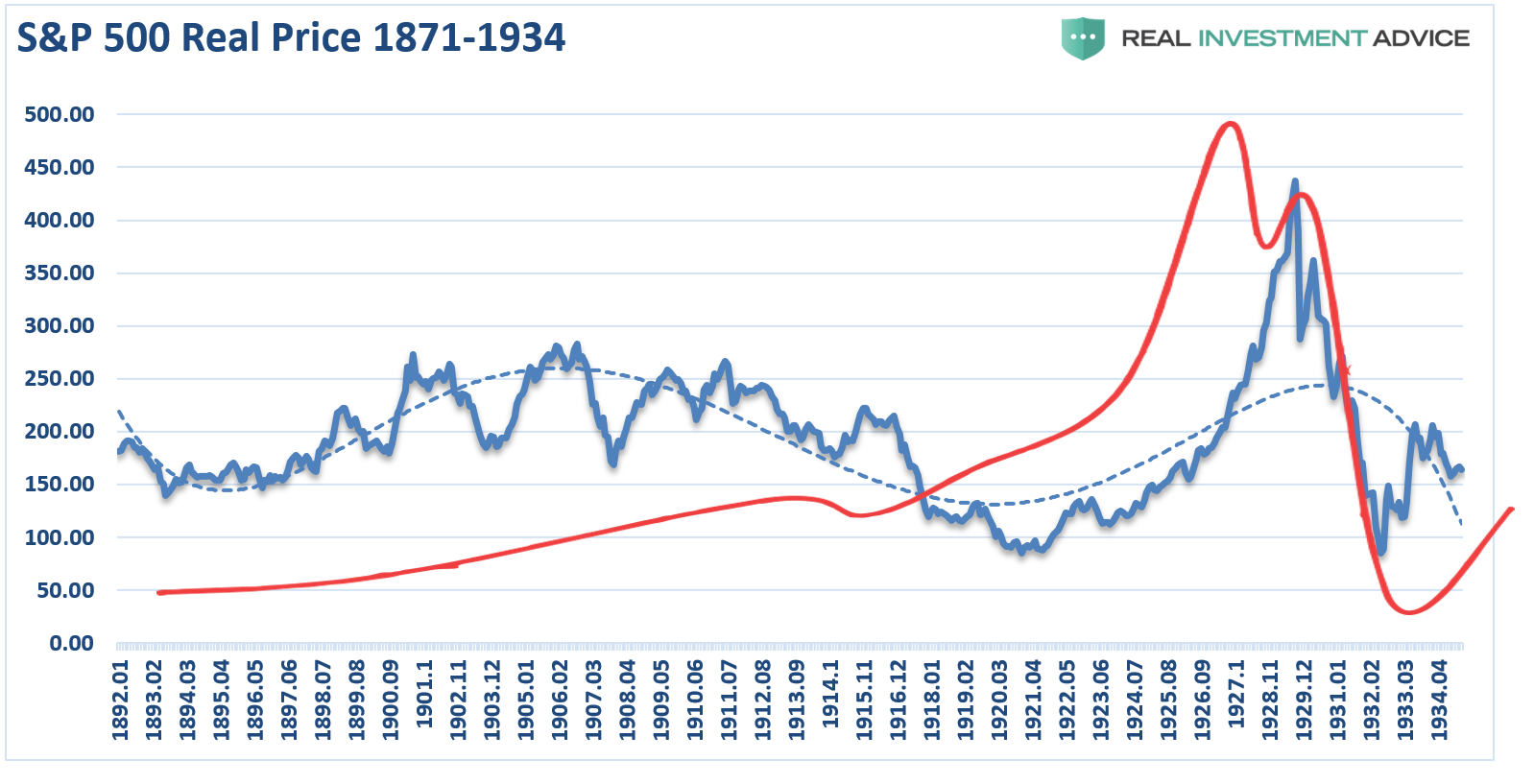

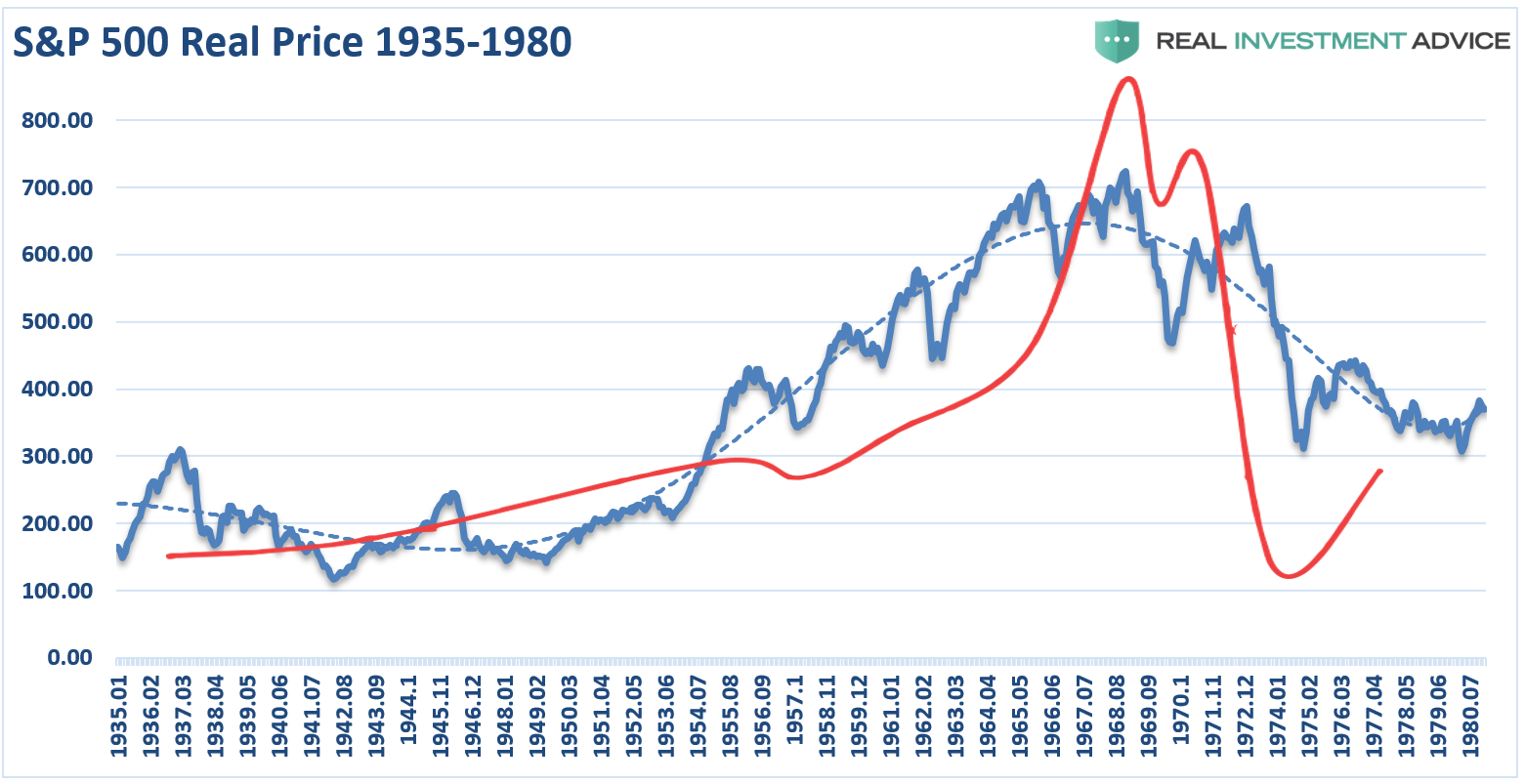

من هذا الأساس والأطر الزمنية التاريخية، قمت بإنشاء التجربة الفكرية التالية لفحص الدورة النفسية المتراكبة في كل من فترات الدورة الكاملة الثلاث في السوق.

استمرت دورة السوق الكاملة الأولى لمدة 63 عامًا من عام 1871 حتى عام 1934. انتهت هذه الفترة بانهيار عام 1929 وبداية "الكساد الكبير".

استمرت دورة السوق الكاملة الثانية لمدة 45 عامًا من عام 1935 حتى عام -1980. انتهت هذه الدورة بزوال أسهم "Nifty-Fifty" و "Black Bear Market" عام 1974. في حين أن هذا الانهيار لم يكن مدمرًا اقتصاديًا مثل عام 1929، إلا أنه أضعف بشكل كبير نفسية المستثمر.

لاحظ في الرسم البياني أعلى CAPE (نسبة السعر إلى العائد المعدلة دوريًا) عادت إلى ما دون المدى الطويل في كلتا دورتي السوق الكامل السابقة في حين أن التقييمات انخفضت، لفترة وجيزة جدًا، إلى ما دون الاتجاه طويل الأجل في 2008-2009، إلا أنها لم ترجع إلى مستويات منخفضة أو طويلة بما يكفي لتشكيل الأسس الأساسية والنفسية التي شوهدت في بداية آخر دورتين كاملتين للسوق.

الثور العالمي في الثمانينيات لا يزال سليمًا

من هذا الأساس والأطر الزمنية التاريخية، قمت بإنشاء التجربة الفكرية التالية لفحص الدورة النفسية المتراكبة في كل من فترات الدورة الكاملة الثلاث في السوق.

استمرت دورة السوق الكاملة الأولى لمدة 63 عامًا من عام 1871 حتى عام 1934. انتهت هذه الفترة بانهيار عام 1929 وبداية "الكساد الكبير".

استمرت دورة السوق الكاملة الثانية لمدة 45 عامًا من عام 1935 حتى عام -1980. انتهت هذه الدورة بزوال أسهم "Nifty-Fifty" و "Black Bear Market" عام 1974. في حين أن هذا الانهيار لم يكن مدمرًا اقتصاديًا مثل عام 1929، إلا أنه أضعف بشكل كبير نفسية المستثمر.

والجدير بالذكر أنه خلال كلتا دورتي السوق الكاملتين السابقتين، ضاعت الغالبية العظمى من المكاسب التي تحققت خلال النصف الأول من العملية خلال النصف الثاني.

إذا كان التاريخ دليلًا، فهل هذا ما يجب أن يتوقعه المستثمرون في المستقبل؟

خلال منتصف الطريق

تستغرق الدورة الحالية 40 عامًا فقط، وهي أصغر من كلتا دورتي السوق الكاملتين السابقتين. نظرًا لأن الأسواق تتداول عند ثاني أعلى مستويات تقييم في التاريخ، فإن الشركات والمستهلكين يتمتعون برافعة مالية كبيرة، مع معدلات النمو الاقتصادي التي تقترب من أدنى مستوياتها التاريخية، فمن الأفضل النظر إلى العوائد الآجلة على مدى العقد المقبل.

إن فكرة "السوق الصاعدة"، التي بدأت في عام 1980، لا تزال سليمة، ليست فكرة جديدة. كما هو موضح أدناه، يشير الرسم البياني من 1980 إلى نفس الشيء.

لا يزال خط الاتجاه الصعودي طويل المدى، ومذبذب الدورة في منتصف الطريق فقط من خلال دورة طويلة المدى. علاوة على ذلك، على أساس تصحيح فيبوناتشي، فإن ارتداد 61.8٪ يتقاطع حاليًا مع خط الاتجاه الصاعد طويل المدى حول 1600، مما يشير إلى أن الانكماش التالي قد يكون سيئًا بالفعل. ولكن مرة أخرى، يعتمد هذا فقط على الافتراض بأن دورة السوق الكاملة طويلة الأجل لم تنته بعد.

أنا لا أقترح أن هذا هو الحال. هذه مجرد تجربة فكرية حول النتيجة المحتملة من تصادم الاقتصاديات الضعيفة، والمستويات المرتفعة للديون، والتقييمات، و "الوفرة غير الرشيدة".

نعم، هذه المرة يمكن أن تكون مختلفة تمامًا.

فقط لم يكن من قبل.

شيء يأخذ بعين الاعتبار

أنا لا أقوم "بتكهنات هبوطية"، أنا فقط أقدم وجهة نظر للتأمل.

تاريخياً، كانت جميع حوادث السوق نتيجة لأشياء لا علاقة لها بمستويات التقييم. قضايا مثل السيولة، والإجراءات الحكومية، وأخطاء السياسة النقدية، والركود، أو الطفرات التضخمية هم الجناة الذين يطلقون "رد فعل المشاعر".

إثارة "الارتداد في المشاعر".

لقد اقتبست سابقًا من بوب برونسون حول هذه النقطة:

"يمكن الافتراض بشكل معقول أن الأسواق تتمتع بالكفاءة الكافية بحيث تختلف كل فقاعة اختلافًا كبيرًا عن الفقاعة السابقة. ستكون الفقاعة الجديدة مختلفة دائمًا عن الفقاعة (الفقاعات) السابقة. هذا لأن المستثمرين سيقدمون عروض الأسعار لمستويات مفرطة في التقييم فقط إذا كانوا متأكدين من أنها لا تكرر ما أدى إلى الفقاعات السابقة. تعتبر مقارنة المبالغة الحالية في التقييم مع الدوت كوم سخيفة من الناحية الفكرية.

أود أن أزعم أنه عندما تصبح المقارنات بالفقاعات السابقة أكثر شيوعًا، فهي علامة توقيت موثوق بها للقمة في الفقاعة الحالية. على سبيل القياس، بغض النظر عن مدى دقة دراسة حادث سيارة مميت، ستظل هناك حوادث سيارات مميتة أخرى. هذا صحيح، حتى لو تجنبنا جميع الأخطاء السابقة المسببة للحوادث ".

إن مقارنة السوق الحالي بأي فترة سابقة في السوق أمر لا طائل من ورائه. السوق الحالي ليس مثل 1995، 1999، أو 2007؟ تختلف التقييمات والاقتصاد والمحركات وما إلى ذلك من دورة إلى أخرى.

والأهم من ذلك، أن الأسواق المالية تتكيف دائمًا مع سبب "الانهيار المميت" السابق.

لسوء الحظ، لن يمنع هذا التكيف التكييف التالي.

نعم، هذه المرة مختلفة.

"مثل كل الفقاعات، تنتهي عندما ينفد المال." - آندي كيسلر

فهم المخاطر

خلال الأسابيع العديدة المقبلة، أو حتى الأشهر، يمكن للأسواق أن تمدد الانحرافات الحالية عن المدى الطويل إلى أبعد من ذلك. ولكن هذه هي طبيعة كل ذروة في السوق الصاعدة وفقاعة على مر التاريخ، حيث يبدو أن التقدم غير المنضبط يجذب آخر "الرافضين" في سوق الأسهم للعودة إلى الأسواق.

كما كتب فيتالي كاتسنلسون ذات مرة:

هدفنا هو كسب الحرب، وللقيام بذلك قد نحتاج إلى خسارة بعض المعارك في تلك الأثناء. نعم، نريد كسب المال، ولكن الأهم من ذلك هو عدم خسارته ".

أنا أتفق تمامًا مع هذا البيان، وهذا هو السبب في أننا لا نزال مستثمرين، ولكننا محاطين في محافظنا الاستثمارية حاليًا.

لسوء الحظ، لا يفهم معظم المستثمرين ديناميكيات الأسواق وكيف أن الأسعار "مرتكزة في النهاية على قوانين الفيزياء". في حين أن الأسعار يمكن أن تبدو بالتأكيد وكأنها تتحدى قانون الجاذبية على المدى القصير، فإن الارتداد اللاحق عن التطرف أدى مرارًا وتكرارًا إلى خسائر فادحة للمستثمرين الذين يتجاهلون المخاطر.

فقط تذكر، في السوق، لا يوجد شيء مثل "الثيران" أو "الدببة".

لا يوجد سوى أولئك الذين "ينجحون" في الوصول إلى أهدافهم الاستثمارية وأولئك الذين "يفشلون".

لا ثور أو دب

بالتأكيد، هذه المرة يمكن أن تكون مختلفة. ومع ذلك، وكما قال بن جراهام عام 1959:

"كلما تغيرت، كلما أصبحت نفس الشيء." لطالما اعتقدت أن هذا الشعار ينطبق على سوق الأسهم بشكل أفضل من أي مكان آخر. الآن الجزء المهم حقًا من المثل هو العبارة، "كلما تغيرت.

لقد تغير العالم الاقتصادي بشكل جذري وسيتغير أكثر. يعتقد معظم الناس الآن أن الطبيعة الأساسية لسوق الأوراق المالية تخضع لتغيير مماثل. ولكن إذا كانت روحي سليمة، فسيستمر سوق الأسهم بالأساس كما كان دائمًا في الماضي، مكانًا يتبع فيه سوق صاعد كبير حتماً سوق هابطة كبيرة.

بعبارة أخرى، مكان يتم فيه دفع رسوم لغداء مجاني اليوم بشكل مضاعف. في ضوء التجربة الأخيرة، أعتقد أن المستوى الحالي لسوق الأسهم هو مستوى خطير للغاية ".

انه علي حق. بالطبع، الأمور لا تختلف الآن عما كانت عليه في ذلك الوقت.

انتبه إلى السوق. يذكرنا الإجراء هذا العام إلى حد كبير بالعمليات السابقة التي تتصدر السوق. يصعب تحديد قمم أثناء العملية لأن "التغيير يحدث ببطء". وسائل الإعلام السائدة والاقتصاديون وول ستريت سوف يرفضون الانتعاش في التقلب باعتباره مجرد عملية تصحيحية. ولكن عند اكتمال عملية التصدر، سيبدو الأمر كما لو أن التغيير قد حدث "دفعة واحدة".

نفس وسائل الإعلام التي قالت لك "لا داعي للقلق" ستخبرك الآن "لم يكن بإمكان أحد رؤيتها قادمة".

لكن هذه كانت نفس النهاية لكل سوق هابطة في التاريخ.

فقط تأكد من أنك لست جزءًا من القصة حين حدوثها.