عاجل: أسعار النفط تنخفض بـ 15% بعد تصريحات رسمية تم محوها!

نحن بأوقات غير مستقرة، ولكن هناك أمر واحد (تقريبًا) مؤكد: أن دورة تشديد بنك الاحتياطي الفيدرالي سيتبعها تباطؤ اقتصادي - إن لم يكن أسوأ.

هناك العديد من الانتظام في الطبيعة. فبعد الشتاء يأتي الربيع وبعد الليل يأتي النهار وبعد دورة تشديد بنك الاحتياطي الفيدرالي يأتي الركود.

ومن المحتمل أن ينهي بنك الاحتياطي الفيدرالي التيسير الكمي هذا الشهر ويرفع سعر الفائدة على الأموال الفيدرالية. هل سيفجر هذا الأزمة الاقتصادية القادمة؟

إنها بالطبع، أكثر دقة، لكن الآلية الأساسية تظل بسيطة للغاية. إن التخفيضات في أسعار الفائدة، والحفاظ عليها عند مستويات منخفضة للغاية لفترة طويلة، وشراء الأصول - وبعبارة أخرى، السياسة النقدية السهلة والأموال الرخيصة - تؤدي إلى الإفراط في المخاطرة، ورضا المستثمرين، وفترات الازدهار، وفقاعات الأسعار. وعلى العكس من ذلك، فإن ارتفاع أسعار الفائدة وسحب السيولة من الأسواق - أي تشديد السياسة النقدية - يميلان إلى إثارة الانهيارات الاقتصادية، وانفجارات فقاعات الأصول، والركود. ويحدث هذا لأن مقدار المخاطرة والديون والاستثمارات السيئة يصبح ببساطة مرتفعًا للغاية.

في حين يكذب المؤرخون، لكن التاريخ - لا يفعل ذلك أبدًا. ويؤكد الرسم البياني أدناه بوضوح العلاقة بين دورة تشديد بنك الاحتياطي الفيدرالي وحالة الاقتصاد الأمريكي. كما يمكن للمرء أن يرى، بشكل عام، فإن جميع حالات الركود سبقتها زيادات في أسعار الفائدة. وعلى سبيل المثال، في 1999-2000، رفع الاحتياطي الفيدرالي أسعار الفائدة بمقدار 175 نقطة أساس، مما تسبب في انفجار فقاعة الإنترنت. مثال آخر: في الفترة بين 2004 و2006، رفع البنك المركزي الأمريكي أسعار الفائدة بمقدار 425 نقطة أساس، مما أدى إلى انفجار فقاعة الإسكان والركود العظيم.

ويمكن للمرء أن يجادل في أن الانهيار الاقتصادي لعام 2020 لم يكن بسبب السياسة النقدية الأمريكية، ولكن بسبب الوباء. ومع ذلك، انعكس منحنى العائد في عام 2019 وأجبرت أزمة إعادة الشراء بنك الاحتياطي الفيدرالي على خفض أسعار الفائدة. وبالتالي، من المحتمل أن يحدث الركود على أي حال، على الرغم من أنه بدون الانهيار العظيم، لن يكون عميقًا إلى هذا الحد.

ومع ذلك، لا تؤدي كل دورات التشديد إلى حالات ركود. على سبيل المثال، لم تتسبب الزيادات في أسعار الفائدة في النصف الأول من الستينيات أو 1983-1984 أو 1994-1995 في حدوث ركود اقتصادي. ومن ثم، فإن الهبوط الناعم ممكن من الناحية النظرية، على الرغم من أنه ثبت في السابق أنه من الصعب تحقيقه. وقد أدت الحالات الثلاث الأخيرة من تشديد السياسة النقدية إلى فوضى اقتصادية.

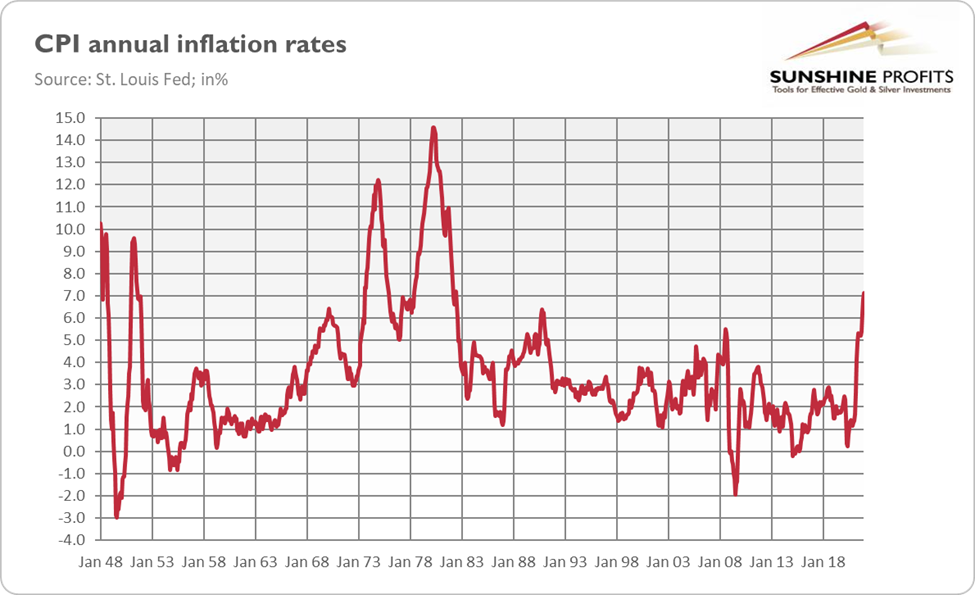

وغني عن القول إن التضخم المرتفع لن يساعد مهندس الاحتياطي الفيدرالي على الهبوط السهل. تكمن المشكلة الرئيسية هنا في أن البنك المركزي الأمريكي يقع بين صخرة تضخمية وهبوط صعب. في حين يتعين على بنك الاحتياطي الفيدرالي محاربة التضخم، لكنه سيتطلب ارتفاعات كبيرة قد تؤدي إلى إبطاء الاقتصاد أو حتى حدوث ركود. وهناك قضية أخرى هي أن التضخم المرتفع يسبب الخراب من تلقاء نفسه. وبالتالي، حتى لو تم ترويضه، فإنه سيؤدي إلى ركود على أي حال، مما يضع الاقتصاد في حالة ركود تضخم. ويرجى إلقاء نظرة على الرسم البياني أدناه، والذي يوضح تاريخ التضخم في الولايات المتحدة.

كما يمكن للمرء أن يرى، في كل مرة بلغ فيها المعدل السنوي لمؤشر أسعار المستهلك ذروته فوق 5٪، كان إما مصحوبًا بركود أو يتبعه. وكانت آخر حالة من هذا القبيل في عام 2008 أثناء الأزمة المالية العالمية، ولكن حدث الشيء نفسه في أعوام 1990 و1980 و1974 و1970. ولا يبشر هذا بالخير للسنوات القادمة.

في حين يجادل بعض المحللين بأننا لا نشهد دورة عمل عادية في الوقت الحالي. ومن وجهة النظر هذه، فإن التعافي من أزمة الوباء مشابه للتسريح بعد الحرب، لذا فإن التضخم المرتفع لا يعني بالضرورة ارتفاع درجة حرارة الاقتصاد ويمكن أن يقدم الدعم دون حدوث ركود فوري. وبالطبع، ساهم نقص العرض والطلب المكبوت في أزمة التضخم الحالية، لكن لا ينبغي لنا أن ننسى دور عرض النقود. وبالنظر إلى ارتفاعه، يتعين على بنك الاحتياطي الفيدرالي تشديد السياسة النقدية لكبح التضخم. ومع ذلك، فإن هذا بالضبط ما يمكن أن يؤدي إلى الركود، نظرًا لارتفاع المديونية وإدمان وول ستريت على السيولة الرخيصة.

إذًا ماذا يعني ذلك لسوق الذهب؟ حسنًا، إن احتمالية أن تؤدي دورة تشديد بنك الاحتياطي الفيدرالي إلى الركود هي أخبار جيدة للمعدن الأصفر، والذي يتألق أكثر خلال الأزمات الاقتصادية. وفي الواقع، يمكن تفسير مرونة الذهب الأخيرة في مواجهة ارتفاع عائدات السندات من خلال الطلب على الذهب كتحوط ضد خطأ بنك الاحتياطي الفيدرالي أو فشله في هندسة هبوط ناعم.

ويُعد الانعكاس التصاعدي الآخر هو اضطرار بنك الاحتياطي الفيدرالي إلى تخفيف موقفه في وقت ما عندما تؤدي الزيادات في أسعار الفائدة إلى تباطؤ اقتصادي أو اضطراب في سوق الأسهم. وإذا كان التاريخ يعلمنا أي شيء، فهو أن الاحتياطي الفيدرالي دائمًا ما يخرج وينتهي به الأمر بدرجة أقل تشددًا مما وعد به. وبعبارة أخرى، يهتم البنك المركزي الأمريكي بوول ستريت أكثر بكثير مما هو مستعد للاعتراف به وربما أكثر من اهتمامه بالتضخم.

وبعد قولي هذا، لن يبدأ الركود في اليوم التالي بعد رفع سعر الفائدة. ولا تشير المؤشرات الاقتصادية إلى ركود اقتصادي. كما كان منحنى العائد مستويًا، لكنه أعلى من المنطقة السلبية بشكل مريح. أعلم أن الوباء قد أدى إلى تكثيف الركود الأخير والانتعاش الاقتصادي، لكنني لا أتوقع حدوث ذلك في أي وقت قريب (على الأقل ليس في عام 2022). إنه يعني أن الذهب يجب أن يعيش هذا العام دون دعم الركود أو التوقعات القوية به.