Investing.com - لطالما اهتم المحللون الاقتصاديون والمستثمرون ومحللو السوق بالعلاقة بين أسعار النفط والذهب.

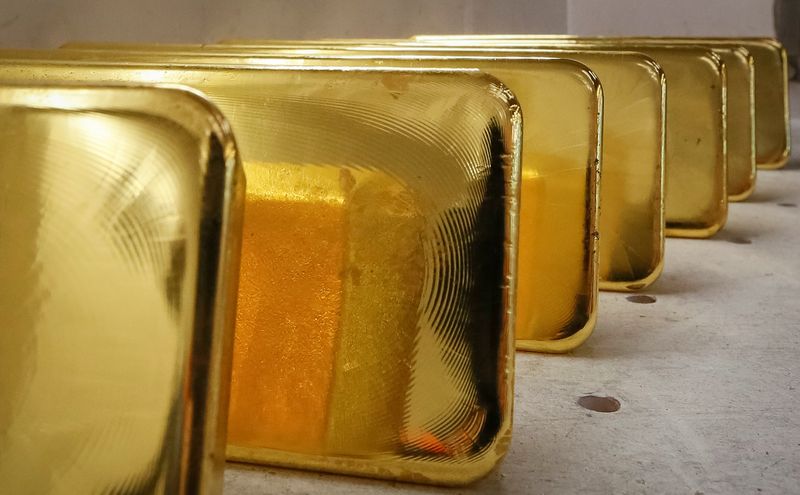

كلتا السلعتين تلعبان دورًا حاسمًا في الاقتصاد العالمي حيث تعملان كمعيارين لمجموعة واسعة من الأنشطة الاقتصادية وتعكسان اتجاهات الاقتصاد الأوسع نطاقًا.

يمكن أن يوفر الارتباط بين هاتين السلعتين نظرة ثاقبة على الظروف الاقتصادية الأساسية ومعنويات السوق والاتجاهات المحتملة للمستقبل.

على مدار ال 160 عامًا الماضية، بلغ متوسط نسبة النفط إلى الذهب، والتي تقيس عدد براميل النفط التي يمكن أن تشتريها أوقية واحدة من الذهب، حوالي 19 برميلًا للأوقية، مع انحراف معياري قدره 8 براميل للأوقية، حسبما قال المحللون في بيرنشتاين في مذكرة.

وقد تذبذبت هذه النسبة على نطاق واسع، وغالبًا ما كان ذلك استجابةً للأحداث العالمية الهامة والتحولات الاقتصادية. على سبيل المثال، انخفضت النسبة إلى أقل من 10 براميل للأوقية خلال فترات ندرة النفط أو ارتفاع الطلب، مثل أواخر القرن التاسع عشر، والصدمات النفطية في السبعينيات، والدورة الفائقة للطلب الصيني في أوائل العقد الأول من القرن الحادي والعشرين.

وعلى العكس من ذلك، ارتفعت النسبة فوق 30 برميلًا للأوقية خلال فترات الكساد الاقتصادي، والذعر المالي، وعندما أغرقت أوبك السوق بالنفط.

اعتبارًا من أغسطس 2024، تبلغ النسبة حوالي 31 برميلًا للأوقية، مع اقتراب أسعار الذهب من 2,500 دولار للأوقية ونفط خام برنت أقل بقليل من 80 دولارًا للبرميل.

ويُعد هذا المستوى غريبًا، حيث يشير إلى أن النفط رخيص تاريخيًا مقارنة بالذهب، على الرغم من أن الظروف الاقتصادية العالمية لا يبدو أنها تبرر مثل هذا التفاوت.

ووفقًا لمحللي بيرنشتاين، قد يشير هذا الوضع الغريب إلى احتمال حدوث ارتداد محتمل إلى المتوسط طويل الأجل، على الرغم من أن المسار إلى مثل هذا الارتداد لا يزال غير مؤكد.

وقد حدد محللو بيرنشتاين عدة سيناريوهات محتملة يمكن أن تجعل نسبة النفط إلى الذهب أقرب إلى متوسطها التاريخي البالغ 19 برميل للأوقية.

ويتمثل أحد الاحتمالات في حدوث زيادة كبيرة في أسعار النفط، حيث يمكن أن يرتفع النفط إلى حوالي 125 دولارًا للبرميل بينما تظل أسعار الذهب ثابتة عند مستوياتها الحالية.

وبدلاً من ذلك، قد تنخفض أسعار الذهب بشكل كبير، حيث من المحتمل أن تصل إلى 1,600 دولار للأوقية، مع ثبات أسعار النفط.

ويتصور السيناريو الثالث الأكثر توازناً أن تتكيف كلتا السلعتين، حيث ينخفض الذهب إلى حوالي 2,000 دولار للأوقية ويرتفع النفط إلى 100 دولار للبرميل.

"من بين السيناريوهات الثلاثة (التي لا يبدو أي منها معقولاً)، فإن السيناريو الأخير هو الأكثر قبولاً ولكنه لا يزال مستبعداً للغاية من وجهة نظرنا. ولكن مرة أخرى، دورة خفض أسعار الفائدة تكون مقترنة بانخفاض كبير في سعر الذهب".

وتتأثر أسعار الذهب والنفط على حد سواء بالسياسة النقدية، لا سيما تغيرات أسعار الفائدة. وتميل أسعار الذهب إلى الارتفاع خلال دورات خفض أسعار الفائدة، حيث أن انخفاض أسعار الفائدة يقلل من تكلفة الفرصة البديلة للاحتفاظ بالأصول غير ذات العائد مثل الذهب.

ويدعم تحليل بيرنشتاين لتسع دورات لخفض أسعار الفائدة على مدى السنوات الخمسين الماضية هذه الفرضية، حيث يُظهر أن الذهب يرتفع بشكل عام عندما يخفض الاحتياطي الفيدرالي أسعار الفائدة، إلا عندما تفشل أسعار الفائدة طويلة الأجل في الانخفاض.

يؤكد هذا النمط على حساسية أسعار الذهب للسياسة النقدية، والتي بدورها يمكن أن تؤثر على نسبة النفط إلى الذهب.

ونظرًا للحالة الغريبة الحالية لنسبة النفط إلى الذهب والتوقعات غير المؤكدة لكلا السلعتين، يوصي برنشتاين باتباع نهج حذر.

قد ينظر المستثمرون في اتخاذ المزيد من المراكز الدفاعية في أسهم النفط، لا سيما تلك التي تتمتع بتدفقات نقدية مستقرة وميزانيات عمومية قوية.

وفي الوقت نفسه، لا يزال يُنصح بالتعرض للذهب، لا سيما من خلال شركات التعدين الكبرى مثل باريك جولد (GOLD)، والتي يصنفها برنشتاين على أنها متفوقة الأداء.