Investing.com - ردت وزيرة الخزانة الأمريكية جانيت يلين بعدم فهمها لخفض التصنيف الائتماني الأمريكي من وكالة فيتش للتصنيف الائتماني، متهمة الشركة بالتصرف بشكل عشوائي. وفي بضع كلمات، قالت إن التصنيف ليس له معنى، لأن المستثمرين في جميع أنحاء العالم يعرفون أن سندات الحكومة الأمريكية هي أكثر صور الاستثمار أمانًا وسيولة.

لكن لماذا انزعجت وزيرة المالية إلى هذا الحد إذا لم يكن ذلك مهمًا؟ هل الاقتصاد الأمريكي في وضع أسوأ مما تشير إليه البيانات الرسمية؟

في الأيام القليلة الماضية، تم الإعلان أن شركة يلو، إحدى أكبر وأقدم شركات النقل بالشاحنات في الولايات المتحدة، أصبحت على وشك الإفلاس. ولكن كيف يمكن أن يكون ذلك في بلد يسير فيه الاقتصاد بسلاسة ويقال إن قدرات النقل تعاني من نقص في المعروض؟

من الواضح أن ذلك مؤشر على أن الأمور لا تسير على ما يرام على الإطلاق. يدعم هذا المؤشر مايكل ماهاري، رئيس التحرير في شيفجولد. وأشار إلى أن شركة التغليف الأمريكية أفادت أن مبيعات الكرتون تراجعت 9.8 بالمئة في الربع الثاني بعد انخفاض 12.7 بالمئة في الربع الأول.

تعتبر مثل هذه الانخفاضات استثنائية، ووفقًا لأبحاث فرايت ويفز، فهذا أكبر انخفاض لمدة ستة أشهر منذ أوائل عام 2009.

على الرغم من أن البيانات الاقتصادية الرسمية تبدو جيدة، إلا أنه يبدو أن حجم عمليات النقل والتعبئة أقل.

ويشير ماهاري إلى أن صورة مماثلة، بل وأفضل، قدمها الناتج المحلي الإجمالي للولايات المتحدة في الربع الثالث من عام 2007. بحلول ذلك الوقت، كان سوق الإسكان في الولايات المتحدة قد انهار بالفعل، وكان الاحتياطي الفيدرالي يخفض أسعار الفائدة، وكان الهبوط الناعم يسير على نحو جيد، وكان إجمالي الناتج المحلي يبدو جيدًا عند 3.9 في المائة.

بعد فوات الأوان، ظهر هذه صورة خادعة للغاية، لأن عام 2008 شهد هبوطًا في سوق الأسهم ولم يتمكن مؤشر ستاندرد آند بورز 500 من العودة إلى مستويات 2007 حتى عام 2013.

حتى اليوم، لا أحد يريد أن يسمع كلمة عن ركود وشيك، على الأقل في كل أسواق الأسهم. واستمر الجميع في المراهنة على أن بنك الاحتياطي الفيدرالي سيبدأ قريبًا في خفض أسعار الفائدة وضخ أموال جديدة في الأسواق.

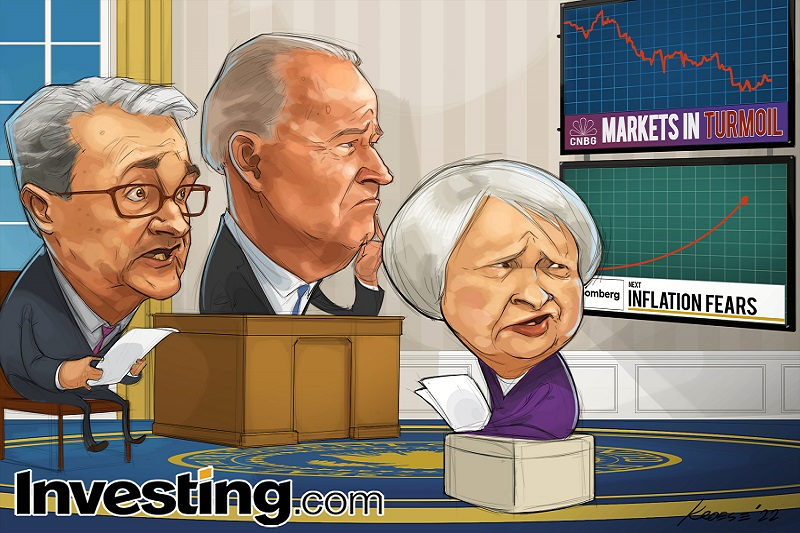

ويشرح المصرفي الاستثماري جيمس ريكاردز مدى خطأ توقعاتهم. حيث كتب أن باول، رئيس بنك الاحتياطي الفيدرالي، أشار في مؤتمره الصحفي الذي أعقب رفع أسعار الفائدة مؤخرًا إلى أن سوق العمل الضيق يغذي التضخم.

بالإضافة إلى ذلك، ألمح باول إلى أنه حتى في عام 2024، لا ينبغي توقع تخفيضات في أسعار الفائدة. وعندما سأله أحد المراسلين عن الموعد، قال باول:

"لا نتوقع خفض التضخم بالكامل إلى 2٪ قبل عام 2025."

وأشار باول أيضًا إلى أن السياسة النقدية لم تكن صارمة بما يكفي حتى الآن وسنفعل المزيد حسب ما تتطلبه البيانات.

كما حذر ريكاردز من أن باول لا يريد أن يكتب عنه التاريخ ما كتبه عن سلفه بول فولكر.

في عام 1979، واجه فولكر أعلى معدل تضخم منذ الحرب العالمية الثانية ورفع أسعار الفائدة وفقًا لذلك. عندما كان الركود يلوح في الأفق في يناير 1980، تم تخفيض أسعار الفائدة وتم الإعلان عن انتهاء الركود بحلول يوليو 1980.

ثم تجاوز التضخم سقفه وكان لا بد من رفع أسعار الفائدة فوق 20 في المائة، مما أدى إلى ركود أسوأ وظهور مصطلح صدمة فولكر.

في عام 2009، أجرى بول فولكر مقابلة مع دير شبيجل، وكانت تصريحاته صادقة أكثر من أي وقت مضى. تشير دير شبيجل إلى أن الولايات المتحدة تحارب الأزمة المالية بأموال رخيصة وليس بإصلاحات هيكلية، حيث قال فولكر:

"هذا صحيح. لسوء الحظ، ما زلنا لا نملك انتعاشًا مستدامًا ذاتيًا. يعتمد كل من الاقتصاد والأسواق المالية على دعم الدولة."

"شبيجل: الدين القومي الأمريكي سيرتفع قريباً إلى 12 تريليون دولار .. هل سيؤدي هذا الدين الهائل إلى ركوع القوة الاقتصادية العظمى للولايات المتحدة الأمريكية؟

فولكر: بالطبع نحن بحاجة إلى معالجة قضية الدين العام هذه، ولكن في الوقت المناسب ".

في السنوات الـ 14 الماضية، من الواضح أن الوقت المناسب لم يحِن بعد، لأن ما كان مقلقًا في ذلك الوقت، كان أقل بقليل من 12 تريليون دولار، نما الآن إلى أكثر من 32 تريليون دولار، وهو ما يمكن أن يعني نهاية الولايات المتحدة، وفقًا لاعتراف فولكر في المقابلة في ذلك الوقت.

شبيجل: كتب مؤرخ هارفارد نيال فيرجسون مؤخرًا: "الديون المرتفعة والنمو البطيء يؤديان إلى انهيار الإمبراطوريات - وقد تكون الولايات المتحدة هي التالية". فهل هو يبالغ؟

فولكر: التهديد الذي يصفه حقيقي. علينا ان نتعامل معها ".

وهذا بالضبط ما يجعل تخفيض التصنيف الائتماني كابوسًا بالنسبة ليلين.

لأنه إذا فقد العالم الثقة في الجدارة الائتمانية لأمريكا ولم يقرض أحد الدولارات للحكومة عن طريق شراء السندات الحكومية، فإن الأمور ستبدو قاتمة للغاية.

يمثل الإنفاق الحكومي الأمريكي أكثر من 35 في المائة من الناتج المحلي الإجمالي، وستكون لتخفيضه لمواجهة عجز الميزانية السنوية عواقب وخيمة. بالطبع، إذا اضطر بنك الاحتياطي الفيدرالي إلى تمويل الدولة مباشرة، فلن ينجح في ذلك إلا إذا طبع دولارات جديدة، مما سيؤدي في النهاية إلى تضخم مفرط.