Investing.com - منذ الأزمة المالية العالمية لعام 2008، أصبح من الراسخ في أذهان الناس أنه بمساعدة البنوك المركزية، يمكن للحكومات مواجهة أي أزمة. ذلك أنه يمكن حل كل أنواع المشاكل بالمال، والذي يفترض أنه يمكن طباعته إلى أجل غير مسمى.

ولسوء الحظ، هناك فائدة من كل هذا. إن جبل الديون، الذي هو كبير لدرجة أنه لا يمكن سداده على أي حال، يتزايد باستمرار. ولكن حتى إذا لم يتم سداد الدين، فلا يزال يتعين دفع الفائدة عليه. ولكن كلما زاد عبء الدين، زادت مدفوعات الفائدة التي يتعين دفعها من أموال دافعي الضرائب.

ثم يقول السياسيون إنه سيكون إرثًا للأجيال القادمة. ويقبل الجميع تقريبا بتلك الصيغة يسعد بها الجميع لأنهم يعتقدون أنها صيغة آمنة.

والمقصود، مع ذلك، أن الحكومة المقبلة ستضطر إلى التعامل مع الزلات المالية التي ارتكبها أسلافها، وبالتالي ستعتمد على دافعي الضرائب. ولذلك لن يكون أحفاد أحفادنا هم من يضطرون إلى دفع الثمن وحدهم، ولكننا سنشاركهم أيضًا.

تكافح كل دولة في العالم تقريبًا مع هذا الوضع والحل ليس مجرد طباعة النقود. لأنه إذا كانت الديون تتزايد بشكل أسرع وأسرع، يجب توليد المزيد والمزيد من الأموال بشكل أسرع، مما يؤدي إلى ارتفاع التضخم إلى مستويات غير متصورة.

سقوط عالمي وشيك

ويؤدي هذا الصخب والضجيج إلى إصدار قوانين قائمة على السوق لا يمكن التحايل عليها. وعندما تتكشف هذه الأمور بالكامل، سيكون هناك إحياء لأول كساد تضخمي عالمي، كما وصف بروس وايلدز الانهيار الاقتصادي الوشيك.

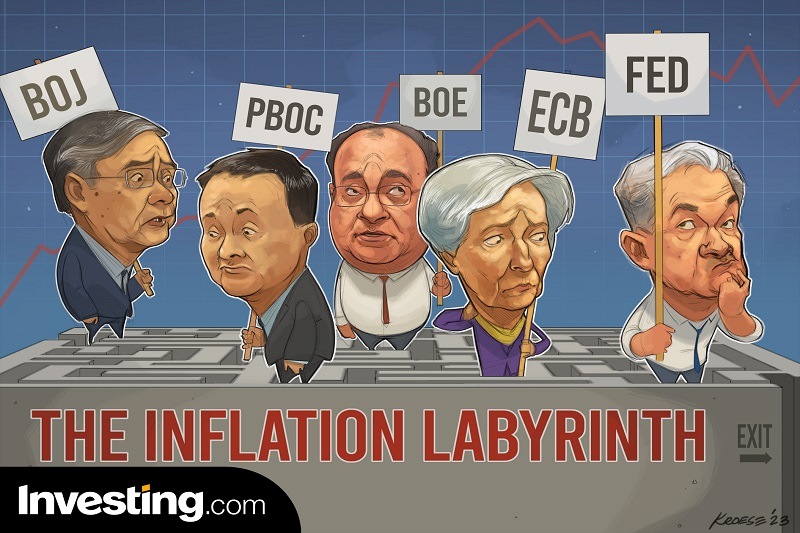

حيث يشير وايلدز إلى أنه كانت هناك فترات ركود قصيرة بانتظام في الماضي. وكان الانكماش الاقتصادي المصاحب دائمًا مصحوبًا بالانكماش، وهذا هو السبب في أن التيسير النقدي (خفض أسعار الفائدة) كان وسيلة مجربة ومختبرة لتسخين الاقتصاد مرة أخرى. لكن من غير المرجح أن تنجح هذه المرة لأن البنوك المركزية قد بالغت في طباعة النقود ولا يمكن ترويض التضخم.

كذلك، قد يكون كل ذلك حقيقة محزنة، كما كتب جيفري تاكر. حيث يكافح مجلس الاحتياطي الفيدرالي الأمريكي التضخم المؤقت منذ 31 شهرًا، لكنه ظل عند 3.2 في المائة يوم الجمعة الماضي. ويتوقع تاكر استمرار التضخم المرتفع لسنوات قادمة، مما يتسبب في انخفاض قيمة الدولار بنسبة 50 في المائة في ثلاثينيات القرن الحالي. وبتوقعاته المتفائلة، يفترض بنك الاحتياطي الفيدرالي نفسه بالفعل أنه لن يتم الوصول إلى هدف 2.0٪ قبل عام 2025.

وبالإضافة إلى ذلك، فإن التبعيات الاقتصادية بين الدول وصلت إلى مستوى غير مسبوق في تاريخ البشرية، مما يجعل النظام الاقتصادي معرضًا بشدة للاضطراب، بحسب تصريح وايلدز.

وفي الوقت نفسه، يتم تمويل أجزاء كبيرة من الناتج المحلي الإجمالي من ميزانية الدولة. وبدون هذا الدعم المتزايد باستمرار، لن يكون هناك نمو في الناتج المحلي الإجمالي. والشيء المميت هو أن الأموال لا تتدفق إلى تدابير مستدامة تؤدي إلى مزيد من الإنتاجية، بل على العكس تمامًا.

كما يصف وايلدز بوضوح السيناريو على أنه سيناريو تدفع فيه الدولة لشخص ما ليحفر حفرة ثم يملأها مرة أخرى. وعلى الرغم من أن هذا يزيد الناتج المحلي الإجمالي، إلا أنه لا يؤدي إلى إنتاجية أعلى. حيث إن النمو طويل الأمد والازدهار الأكبر أصبحا بعيدا المنال.

وأفضل مثال على ذلك هو الاقتصاد في الصين. وقد استندت عقود النمو المثالي للصور أيضًا إلى حقيقة أن المدن قد بُنيت بحيث لا يعيش فيها أحد، أو محطات الطاقة التي تعمل بالفحم والتي لا يحتاجها أحد.

الأموال تنفد..ما الذي يعنيه ذلك؟

وخلال الوباء، كان الاقتصاد مدعومًا بتريليونات الدولارات من القروض، بينما لم يتمكن الأمريكيون من الحصول على السرعة الكافية من خلال شيكاتهم التحفيزية لشراء سلع جديدة "صنعت في الصين". لكن هذا الازدهار الممول بالديون قد انتهى.

وقد ذكرت صحيفة وول ستريت جورنال أن معدلات الشواغر في المستودعات الملحقة بموانئ الحاويات في لوس أنجلوس ولونج بيتش ارتفعت بأكثر من 200 في المائة خلال عام. والسبب بسيط وهو أن، الطلب آخذ في الانخفاض بسبب نفاد أموال الناس.

ويتزايد عدد أولئك الذين لم يعد بإمكانهم سداد ديون بطاقات الائتمان الخاصة بهم بمعدلات فائدة تزيد عن 20 في المائة. وفي الوقت نفسه، انخفضت الأجور بنسبة -9.1٪ في غضون عام، بعد تعديل التضخم والضرائب.

ومع تدهور الاقتصاد، يعتقد وايلدز أن التضخم على وشك الانتعاش مرة أخرى.

كذلك، سيتم رفع الحد الأدنى للأجور في العديد من الصناعات ولن يتأثر الكثير من الناس بالتباطؤ الاقتصادي. ووفقًا لوايلدز، يعمل ما يقرب من 24 مليونًا من بين حوالي 150 مليون موظف في الولايات المتحدة الأمريكية في الحكومة. ويعني هذا أن الأسعار لا يمكن أن تنخفض كما حدث خلال الكساد الكبير عام 1929.

وكل هذا يعني أن السياسة النقدية الحديثة تدمر القوة الشرائية للعملات. كما يوضح وايلدز أن الدولار يتمتع بميزة عندما يتعلق الأمر بالمنافسة ضد عملات مثل اليورو والين. وتظهر بيانات بنك التسويات الدولية (BIS) أن الإقراض بالدولار عبر الحدود قد نما بشكل كبير خلال العقد الماضي، حيث تجاوز 30 تريليون دولار، مما ساعد ولكن لم يمنع الأزمة.

في حين خلقت البنوك المركزية والحكومات مجتمعة وهمًا نقديًا. وقادنا هذا إلى الاعتقاد بأن المال يمنع أي انهيار. لكن الحقيقة هي أن كل الأزمات التي نشبت بالمال تم تأجيلها فقط. كما يتم تصحيح الاختلالات الناتجة حتمًا - بضربة عالية تدفعنا إلى واقع جديد تمامًا. وعادة ما ستنسى سيارتك المستأجرة التي فقدتها وإلغاء عطلتك بسرعة وأنت تحدق في ثلاجة فارغة مع معدة تصدر أصوات الجوع.