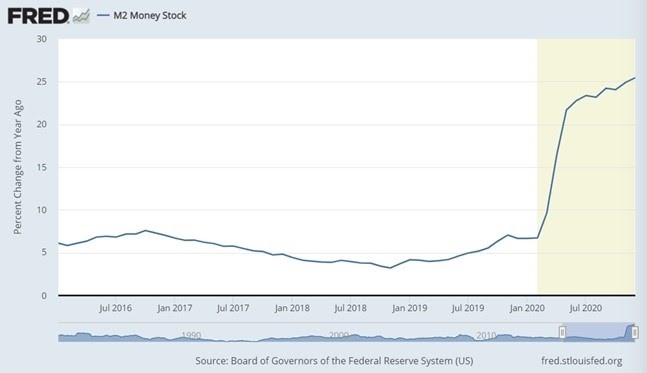

تصريحات هامة من الفيدرالي الأمريكي وسط تأجيل محتمل لخفض الفائدة

كانت أسعار الذهب مستقرة وثابتة عند حوالي 35 دولار للأونصة حتى عام 1971، العام الذي تحركت فيه الأسعار مرتفعة بشكل متسارع.

1971 العام الذي أعلنت فيه الولايات المتحدة الأمريكية فك الارتباط بين الدولار والذهب، معلنة بذلك بداية عصر طباعة أوراق العملة الأمريكية دون غطاء ذهبي، ولا أي غطاء، أو الاستناد لقيمة يمكن قياسها، أو طباعة دولار ذهبي وليس ورقيا!

لكن شيئا من هذا لم يحدث، وتوسعت في طباعة أوراق ملونة عليها صور رؤساء الولايات المتحدة وفرضتها على العالم، تبعا لقانون "القوة تفرض قوانينها".

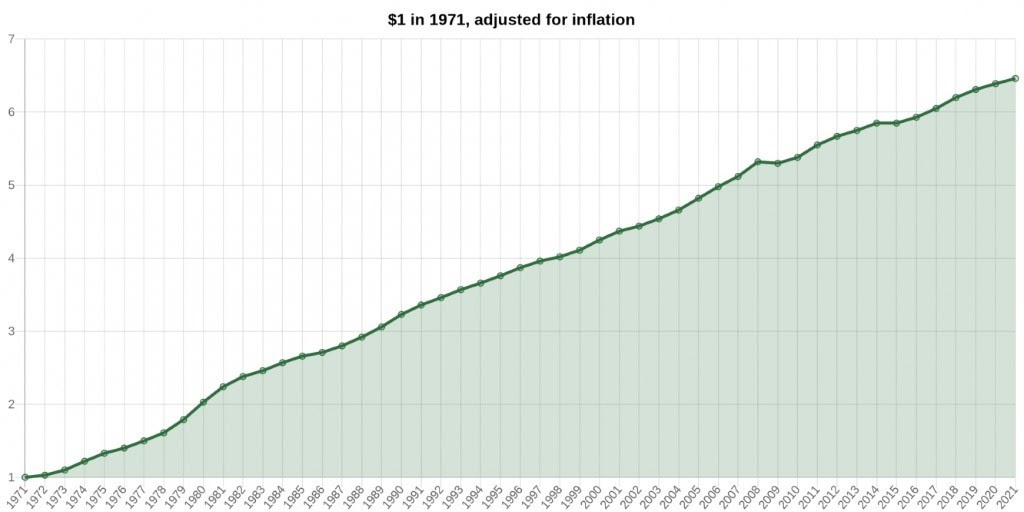

وتسارعت وتيرة معدلات التضخم بنسب مرعبة، وبنسب سنوية تراكمية من يومها وحتى الآن وصلت إجمالا لمستويات خطيرة.

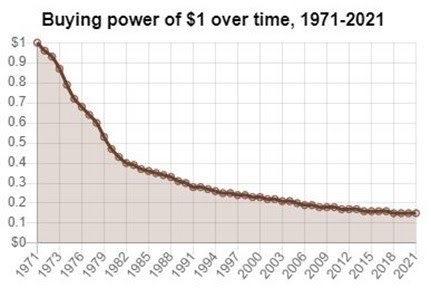

فقدت معها العملات العالمية كلها، بما فيها الدولار قيمتها، وقوتها الشرائية، تبعا لعملة الصرف والتسعير العالمية، الدولار، الذي لم يعد يساوى حاليا حتى ثمن ورق طباعته، والذي يمثل أحد أسباب التوجه للعملات الرقمية توفيرا لتكلفة الطباعة!

يكفي أن تعلم أن القوة الشرائية للدولار قد تراجعت لتقارب ال 10 سنت منذ 1971، منذ فك ارتباط الدولار بالذهب.

وتفاعلت أسعار الذهب مع معدلات التضخم، فارتفعت لمستويات قياسية، وصنعت قمما تاريخية في الثمانينيات، مازالت تعتبر حجر الزاوية في الدراسات المتعلقة بعلاقة التضخم بالذهب حتى الآن.

إلا أنه وبالرغم من محاولة الولايات المتحدة فك الارتباط بين الذهب والدولار بقرار سياسى، إلا ان علاقة الدولار بالذهب الاقتصادية ظلت علاقة وثيقة.

فالدولار هو عملة تسعير الذهب، ووفقا لقاعدة المقايضة أو المبادلة، فارتفاع الذهب يعنى انخفاض الدولار، وانخفاض الذهب يرفع الدولار.

علاقة عكسية لازمة.

فصارت قوة الدولار في ضعف الذهب، وضعف الدولار في قوة الذهب.

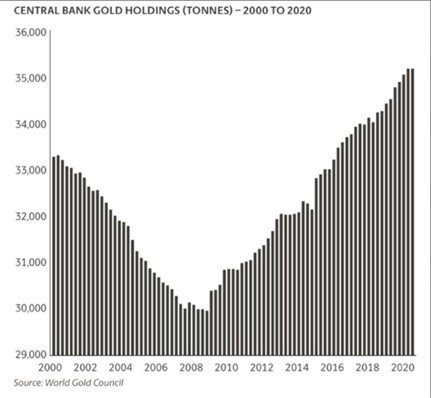

وارتفعت احتياطيات البنوك المركزية بالذهب، بالتزامن مع الأزمات المالية المتكررة.

إلا أن تلك الاحتياطيات تضاعفت بعد الكساد العظيم منذ 2007 وحتى الآن، تحديدا، بالتزامن مع إقرار أول حزمة تحفيز أمريكية.

حيث بدأت احتياطيات البنوك المركزية الدولية في التصاعد بوتيرة كبيرة، حتى وصلت لمستويات قياسية بنهاية عام 2020، وفقا لبيانات مجلس الذهب...

فلو كانت الدول حقيقة استسلمت للاعتراف بالتخلى عن الذهب كملاذ، لما شهدنا تلك الارتفاعات في احتياطيات بنوكها المركزية بالتزامن مع ضعف قوة الدولار، وارتفاع حجم المعروض النقدى منه.

ولما سمعنا مطالبات متكررة من أوروبا "فرنسا الأكثر جرأة في ذلك" بضرورة إعادة النظر في الدولار كعملة صرف عالمية!

لعل هذا يوضح لأولئك الذين مازالوا يدافعون عن قناعات شخصية، بأن الذهب لم يعد يتحوط به، أو فقد مكانته كملاذ آمن، أولم يعد ينظر إليه كما كان من قبل، وهناك اتجاه لاستبداله أو التخلي عنه!

فلو كان هذا الكلام صحيحا، فلماذا تكدس البنوك المركزية رصيدها من الذهب؟

حتى الولايات المتحدة نفسها تضاعف من احتياطي الذهب لديها!

دورات الكساد والركود الاقتصادي في الولايات المتحدة

تعاني بنية النظام المالي الأمريكي من خلل عميق ومزمن، فالاقتصاد الأمريكي يعاني دورات متتالية من الركود والكساد والانكماش، وأزمات مالية متكررة، أصبحت تجابه ببرامج التيسير الكمي، ضمن ما يسمى "حزم التحفيز"، والتي هى أدوات غير تقليدية في السياسة النقدية تم ابتكارها من قبل بنك الاحتياطي الفيدرالي مؤخراً بعد الأزمة المالية الكبرى، عندما وصلت أسعار الفائدة الرسمية بسرعة إلى مستويات اسمية عند الصفر أو قريباً منه.

من الناحية التشغيلية، فالتيسير الكمي عملية استثنائية، تعتمد على قيام البنوك المركزية بتعمد توسيع ميزانياتها العمومية إلى ما فوق المستويات العادية.

ويتطلب تنفيذ برنامج التيسير الكمي من قبل بنك الاحتياطي الفيدرالي الأمريكي الاستحواذ المنهجي على عدد من الأوراق المالية ذات الدخل الثابت الصادرة عن الحكومة أو المدعومة من قبلها من الأسواق الثانوية مقابل احتياطيات البنوك.

كان الهدف هو إزالة الأوراق الحكومية طويلة الأجل من السوق، وفرض المزيد من الضغط الهبوطي على أسعار الفائدة ودفع المستثمرين نحو الأوراق المالية ذات المخاطر العالية، مما زاد من تخفيف الظروف المالية.

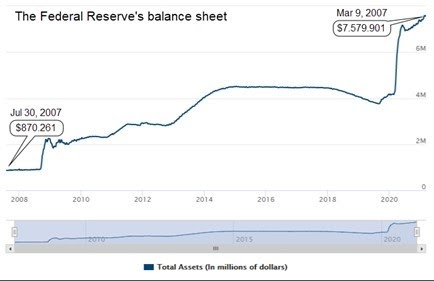

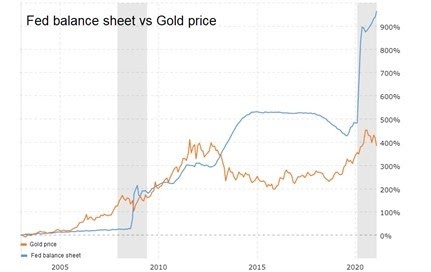

أطلق بنك الاحتياطي الفيدرالي ثلاثة برامج للتيسير الكمي منذ انهيار بنك ليمان براذرز في عام 2008.

ومع هذه البرامج الثلاثة، توسعت ميزانية بنك الاحتياطي الفيدرالي بنحو 3.6 تريليون دولار أمريكي، وذلك من 900 مليار دولار إلى 4.5 تريليون دولار.

ثم توسعت الميزانية في 2019 حتى وصلت إلى ما يزيد عن 7.5 تريليون دولار، في آخر تقرير للبنك يوم 9 مارس الحالي.

تتكرر هذه الدورة، أو الحلقة كل حوالي من 10 إلى 15 سنة تقريبا.

والنتيجة الوحيدة الأكيدة التي حدثت حتى الآن جراء هذه السياسات كما نرى، هي تضخم، وتضاعف ميزانية بنك الاحتياطي الفيدرالي بنسبة تزيد عن 700%، أي أكثر من 7 أضعاف منذ إقرار أول حزمة إبان الكساد العظيم في 2008، في حوالي 13 سنة، والتي لن تنتهي عند هذا الحد بل من المنتظر أن تتضخم أكثر وأكثر، مع التوسع في سياسة شراء الأصول وسندات الدين الحكومية مقابل التزام البنك بضخ النقود في البنوك والأسواق، ضمن حزم التحفيز، وآخرها حزمة بـ 1.9 تريليون دولار وقع عليها اليوم الرئيس بايدن بعد إقرارها من الكونجرس.

لكن في نفس الوقت لم يتحسن أداء الاقتصاد الحقيقي، بل ظلت جميع المؤشرات الإيجابية دون مستويات ما قبل 2007

ومازال الاقتصاد الأمريكي الحقيقي يعاني بشكل كبير.

حتى ضربت التراجعات الاقتصاد بشكل عنيف، سواء كان بسبب كورونا أو لأسباب أخرى ليس هذا موضوعها، ويعانى الاقتصاد حاليا من أكبر موجة كساد وركود في التاريخ الأمريكي.

وبالرغم من كل حزم التحفيز التي تم إقرارها خلال الـ 13 سنة الأخيرة، منذ 2008، وبالرغم من كل تلك الأموال التي تم ضخها ومازالت، إلا أن الاقتصاد حقيقة لم يعد قويا كما كان حتى قبل 2007، بل ازدادت الأوضاع سوءا.

وهذا الأمر كان محل نقاش وجدل بسبب توقعات كبار الاختصاصيين في الولايات المتحدة بذلك، إلا أنه لم يعرهم المتحمسون لخطة المصرف الفيدرالي، وكثير من المسئولين الحاليين اهتماما، بل تعرضوا لانتقادات لاذعة.

وكان أول من انتقد خطط التحفيز، وتحدث عن أثرها السلبى على الاقتصاد الحقيقى وزير الخزانة السابق، لورانس سمرز.

حيث توقع (بشكل صحيح، كما ثبت فيما بعد) أن الفترة التي تلت الأزمة المالية العالمية ستتميز بأداء اقتصادي بطيء وأسعار فائدة منخفضة للغاية.

كما انتقد سمرز بقوة خطة التحفيز الحالية التي دعا إليها الرئيس بايدن، كان هذا في 4 فبراير الماضي، إلا أن بايدن استطاع انتزاع الموافقة عليها بسرعة، وأقرها بسرعة أكبر!

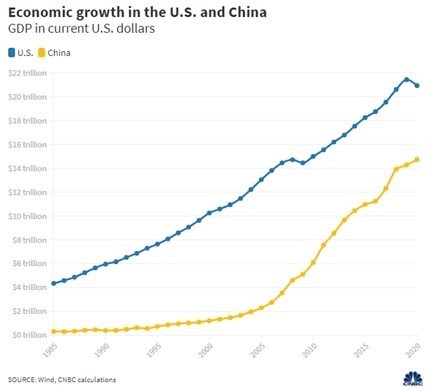

ولا يقتصر الأمر على توقعات كبار الاقتصاديين الأمريكيين، بتباطؤ الاقتصاد، بل إن تقارير دولية أكدت ذلك، بالإشارة لتقدم الاقتصاد الصينى واحتلاله الصدارة العالمية، مزيحا الاقتصاد الأمريكي عن قمة الاقتصاد العالمى.

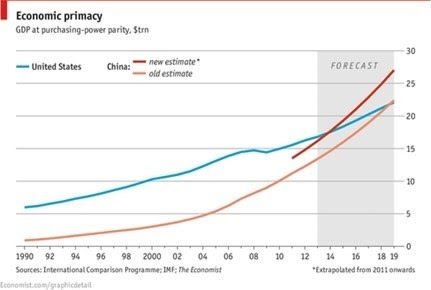

استنادا لتقييم الاقتصادين، الصينى والأمريكى بناء على معيار تعادل القوة الشرائية PPP، وفقا لتقارير صندوق النقد الدولى.

لكن البعض مازال يتوقع أن تتفوق الصين على الولايات المتحدة، لتصبح أكبر اقتصاد في العالم عام 2028، بناء على معدلات النمو التي حققتها بكين في السنوات الماضية، وحتى في ظل جائحة كورونا، وحسب بلومبرج، فإن هذه التوقعات مبكرة بعامين عن تقديرات سابقة قبل جائحة كورونا.

هذا إذا ما تم اعتماد المقارنة استنادا لمعيار سعر الصرف السائد MER فإن حجم الاقتصاد الأمريكي يتجاوز نظيره الصيني بنحو 6 تريليونات دولار، إذ يبلغ حجم الاقتصاد الأمريكي 20 تريليون دولار، مقابل 14 تريليون دولار للاقتصاد الصيني.

مع أرقام قياسية يحرزها الاقتصاد الصينى في مقابل معاناة الاقتصاد الأمريكي المستمرة.

حيث خرجت الصين من 2020 بالاقتصاد الرئيسى الوحيد الذى حقق نموا.

و كونها أكبر متلق للاستثمارات الأجنبية في العالم.

وأكثر دولة تصديرا في العالم.

لكن إذا ما طُبق معيار تعادل القوة الشرائية PPP، الذى يعده صندوق النقد الدولى أكثر دقة عند المقارنة بين الاقتصادات ، فإن حجم الاقتصاد الصيني يقدر بحوالي 24.2 تريليون دولار مقابل 20.8 تريليون دولار للاقتصاد الأمريكي (تقرير للبنك الدولى-أكتوبر 2020).

مع توقعات بأن تزيد مساهمة الصين في إجمالي النمو الاقتصادي العالمى من 26.8% إلى 27.7% خلال 2025، بحسب تقديرات "بلومبيرج استناداً إلى بيانات صندوق النقد الدولي".

ويبدو ان هذه التقارير قد استفزت صناع القرار الأمريكي، مما اضطر الكاتب الاقتصادى جراهام أليسو في تقرير نشرته مجلة ناشيونال إنترست الأمريكية، للقول " لعل الحقيقة الأكثر إزعاجا في هذا التقرير التي لا يريد الأمريكيون الإقرار بها أو حتى سماعها هي أن الصين أزاحت الولايات المتحدة لتتربع على عرش الاقتصاد العالمي"!

إذن فلم تقدم حزم التحفيز حقيقة أي علاج للاقتصاد الحقيقى.

لكنها نجحت بامتياز في تضخيم الميزانية العمومية لبنك الاحتياطي الفيدرالي.

ولم تقدم تلك الأموال الرخيصة، ولا السيولة الهائلة أي حلول ناجعة للاقتصاد المتعثر رسميا على الأقل منذ 2007!

موقع الذهب من هذا الوضع.

تجيب عنه احتياطي الذهب المتضاعف في خزائن البنوك المركزية الآن!

التضخم والذهب

انطلاقا من مستهدفات عملية التحفيز والتيسير الكمى، والتي تركز على رفع معدلات التضخم لإنعاش الاقتصاد، فحتما تتعرض الأسعار لارتفاعات للتعديل وفقا للتضخم.

وبالضرورة تندرج أسعار الذهب ضمن الأسعار المستهدف تعديلها وفقا للتضخم.

والذهب هو أول الأصول التي تتأثر بالتضخم، وذلك للعلاقة العكسية بين أسعار الذهب والدولار.

وهذا لب ما حدث الثمانينيات، عندما ارتفع سعر أونصة الذهب لمستوى تاريخى، عندما ارتفعت معدلات التضخم أيضا لمستويات تاريخية، فتم تعديل أسعار الذهب وفقا للتضخم فظهرت أعلى قمة في تاريخ الذهب وقتها.

وأمثلة كثيرة أثبتت العلاقة الراسخة ما بين أسعار الذهب والتضخم بما لا يدع مجالا للشك، أو الاجتهاد في إثبات وجود العلاقة من عدمه.

وأصبحت أسعار الذهب تتحرك بشكل طردى تماما مع التضخم، منذ فك الارتباط بين الدولار والذهب، فكلما ارتفع التضخم قابله ارتفاع في أسعار الذهب.

وكان الأداء شبه متوازن، حيث كان يتم تسعير الذهب وفقا لمعدلات التضخم بنسب عادلة إلى حد ما.

لكن ومنذ أن انتهج بنك الاحتياطي الفيدرالي الأمريكى سياسات التيسير الكمى كحل أساسى للأزمة المالية والاقتصادية، أصبحت تحركات أسعار الذهب غير متناسبة مع التضخم بشكل يثير القلق أحيانا، والشكوك أحيانا أخرى، وربما كان اختراع نظريات بديلة لتبرير الحركة الغريبة والأسعار غير العادلة أحد أنواع الإثارة الأخرى!.

حيث لم يربح الذهب في معركته مع التضخم شيئا منذ أكثر من 10 سنوات، ولم يتم تسعير الذهب بالتعديل للتضخم بشكل عادل أو شفاف.

فالذهب مازال يتحرك في نطاق أسعار عام 2011، أي أسعار تعود ل10 سنوات مضت!

بينما في نفس الفترة ارتفعت أسعار جميع السلع والمنتجات المدرجة في مؤشر أسعار المستهلك الأمريكي بشكل كبير.

فكيف يؤدى التضخم لارتفاع سعر كل شيء، ولا يرتفع الذهب، بل يحاول جاهدا الوصول لأسعار مضى عليها 10 سنوات؟!

القيمة الحقيقية والقيمة الاسمية

من المعروف اقتصاديا أن القيمة الحقيقية لأى سلعة أو منتج، أو معدن، أو أي شئ، تشير إلى أي قيمة تم تعديلها وفقا للتضخم.

والقيمة الاسمية هي القيمة التي لم يتم تعديلها للتضخم، في حال كان يشير التضخم إلى الزيادة العامة في مستويات الأسعار.

وطبقا للقانون سيكون الجميع على دراية بتعديلات التضخم التي يتم تطبيقها على الناتج المحلي الإجمالي، والأجور، وأسعار الفائدة، وعوائد الضمان، وبالتأكيد أسعار المستهلك وأسعار الأصول.

وبالطبع عندما تصدر هذه البيانات عن جهات حكومية، فهي تكتسب صفة رسمية، ويتم وسمها بالبيانات الموثوقة!

وكالعادة يُشار إلى البيانات الناتجة على أنها بيانات "حقيقية (معدلة حسب التضخم)".

ويتم تعديل البيانات الاقتصادية للتضخم بحيث تأخذ البيانات التي يتم قياسها بمرور الوقت في الاعتبار معدل التضخم خلال تلك الفترة الزمنية، لإزالة التأثير المشوه الذي قد يحدثه هذا التضخم بمرور الوقت.

كيف يتم قياس التضخم؟

الإجابة على هذا السؤال مهمة جدا، حيث إن طريقة أو آلية قياس التضخم، هي ما يعكس قدرة الأدوات والوسائل المستخدمة، بالوقوف عليها وطبيعة وآلية عملها، على إصدار بيانات دقيقة، تعكس نسب التضخم الواقعية، أو قريبا منها.

يتم قياس التضخم عن طريق حساب معدل التغير في أسعار سلة من السلع والخدمات، الموجودة فى مؤشر أسعار المستهلك (CPI)، الذي يصدره مكتب إحصاءات العمل، أو مؤشر تكلفة المعيشة (COLI) والذي يصدر بواسطة مجلس البحوث المجتمعية والاقتصادية.

وفى كل الأحوال، يظل المتغير الحرج في أي تعديل للتضخم، هو معدل التضخم الذي يجب استخدامه، وما إذا كان يمكن الوثوق بحساب معدل التضخم هذا ومنهجيته والمخرجات الناتجة.

هل تتلاعب الحكومات ببيانات التضخم، ولماذا؟

من البديهيات الاقتصادية السياسية أن مصلحة الحكومات تتمركز حول دعم إصدار معدل تضخم منخفض، فهذا يعطيها قوة، ويبرز قدرتها على إدارة الدفة الاقتصادية، بحيث تبدو الاقتصادات سليمة.

كما أن مدفوعات الحكومة المرتبطة بالتضخم في شكل معاشات تقاعدية، وتأمين اجتماعي، وديون مرتبطة بالتضخم ستقل إلى الحد الأدنى.

وهناك سجل حافل للعديد من الحكومات بخصوص التلاعب في بيانات التضخم، من أجل إعطاء صورة جيدة للاقتصاد، وحفاظا على تلك المكتسبات.

والحكومات الأمريكية ليست بمنأى عن ذلك، فهناك سجل كبير من التلاعب بالأرقام، وبيانات المؤشرات الاقتصادية، واتهامات متتالية بعدم المصداقية، والتشكيك لمكتب إحصاءات العمل المختص بإصدار مؤشر أسعار المستهلك.

البنوك المركزية والتضخم المنخفض

للبنوك المركزية أيضا مصلحة قوية في إصدار بيانات تضخم منخفضة عن الواقع، كالحكومات بالضبط.

لأنه كلما انخفض التضخم، كانت العملة، بمعنى أدق ستبدو قوة العملة الشرائية أقل ضعفًا مما قد تكون عليه في الواقع، مع إخفاء أسعار الفائدة السلبية أثناء اعتماد أسعار الفائدة المنخفضة.

موفرى معدلات التضخم البديلة

أكثر حسابات التضخم استخدامًا في الولايات المتحدة الأمريكية هي مجموعة مؤشرات أسعار المستهلك (CPI) التي تصدرها الحكومة الأمريكية والقائم عليها مكتب إحصاءات العمل الأمريكي (BLS).

لكن هذا المؤشر يتعرض لهجوم واسع، على المستوى الأكاديمى المتخصص والاقتصادي العام، والسياسى، على حد سواء.

مع سيل من الاتهامات المنتشرة على نطاق واسع بأنها خيالية في بنائها، هذا إن لم تكن كذبا صريحا.

والسبب كما ذكرت يتمثل في المصلحة والدافع السياسي الواضح، الذي يقف خلف تعمد "مكتب إحصاءات العمل" خفض بيانات التضخم الحقيقية.

كل ذلك أدى إلي ظهور موفري معدلات التضخم البديلة.

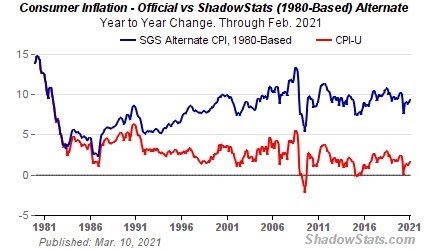

ويعد ShadowStats من أشهر موفرى معدلات التضخم البديلة، التي وجدت لمواجهة النسخة الحكومية للتضخم، ولتوفير بديل أكثر واقعية ومصداقية.

لا يعتمد مؤشر أسعار المستهلك CPI البديل الخاص بـ ShadowStats أي منهجية بديلة، بل هو يستخدم المنهجية الحكومية الأمريكية لعام 1980 "1980 Base"، والتي هي المرجعية الرسمية الرئيسية لحساب مؤشر أسعار المستهلك الصادر عن مكتب إحصاءات العمل.

تناقض واضح بين المؤشرات الحكومية والبديلة

عند مراجعة معدلات التضخم الرسمية، ومقارنتها بتلك التي يوفرها ShadowStats سنجد تناقضا واضحا، أو تباينا صريحا بين معدلات التضخم.

ولندرك ذلك، دعونا نلقي نظرة علي بيان مكتب إحصاءات العمل الذي نُشر في 13 يناير 2021، والذى يوضح أن التضخم السنوي بناءً على مؤشر أسعار المستهلك الرئيسي لجميع المستهلكين الحضريين (CPI-U) لعام 2020 كان 1.4٪ فقط.

لكن إذا نظرنا إلى مؤشر ShadowStats CPI البديل، والذي يعتمد (منهجية 1980) في حساب التضخم والتي أقرتها الحكومة آنذاك، في تحديثه اليومي بتاريخ 14 يناير 2021 سنجد أن "متوسط التضخم السنوي كان 8.9٪ في عام 2020".

لا تندهش، فمازلنا في البداية!

تأثير التناقض بين معدلات التضخم المعلنة والحقيقية

تبعا لما سبق، فإنه عندما تتراكم وتتفاقم هذه الاختلافات بين أرقام مؤشر أسعار المستهلكين الذي تستخدمه الحكومة الأمريكية بشكل متزايد و(منهجية 1980) السابقة، على مر السنين، فإن الاختلافات في معدلات التضخم وتعديلات التضخم ستصبح خيالية.

بشكل عام، أدت التحولات المنهجية في التقارير الحكومية إلى خفض معدلات التضخم المبلغ عنها، مما أدى إلى ابتعاد مفهوم مؤشر أسعار المستهلكين عن كونه مقياسًا لتكلفة المعيشة اللازمة للحفاظ على مستوى معيشي ثابت ".

وبالتالي فالمقاييس البديلة مثل تلك التي توفرها ShadowStats هي محاولات لتعديل تضخم CPI-U المبلغ عنه للوقوف على تأثير التغيير المنهجي الذى اتبعته الحكومة في العقود الأخيرة، حيث تشير أصابع الاتهام إلى قيام الحكومة بإعادة تشكيل مؤشر أسعار المستهلك منذ أوائل الثمانينيات فقط لتقليل التضخم.

مؤشر (الأسعار المعدلة حسب التضخم) الحقيقي

أرقام التضخم الدقيقة مهمة دائماً ولكن يمكن القول إنها أكثر أهمية في الوقت الحالي في البيئة العالمية الحالية، التي تتسم بالقمع المالي الذي تفرضه البنوك المركزية والحكومات من خلال التيسير الكمي العالمي غير المحدود، والتحفيز الاقتصادي بمليارات الدولارات، والنمو السريع في المعروض النقدي العالمي، وأسعار فائدة منخفضة إلى سلبية.

بالنظر إلى أن طباعة النقود غير المحدودة، وتدمير قوة العملة الورقية يؤدي في النهاية إلى تضخم مرتفع وربما تضخم مفرط.

هنا تبرز الحاجة إلى وجود مجموعة من أجراس الإنذارالمبكر، للإشارة إلى بداية هذه الظواهر.

لكن ألا يبدو ارتفاع الأسعار في السلع العامة والمواد الخام والبيتكوين أجراسا تدق، وتعطي إنذارا بقرب حدوث هذه الظواهر؟!

تشير أجراس الإنذار تلك إلى توقعات تضخمية أعلى، وسباق محموم نحو القاع في قيم العملات الورقية.

لكن مهلا، فالبنوك المركزية في الوقت الحالي قد تمكنت من تعطيل مقياس التضخم التقليدي، المتمثل في ارتفاع أسعار الذهب والفضة مقابل الدولار الأمريكي الضعيف.

وكما هو الوضع مع جميع التلاعبات والتدخلات، خاصة التلاعب في بيانات التضخم، فإن البنوك المركزية والمخططين الحكوميين لديهم، إنما نجحوا فقط في جعل التحركات الصعودية المستقبلية المنتظرة في أسعار "المعادن النقدية" أكثر إثارة، عندما تنتهي خدعة "طباعة الأوراق النقدية غير المقيمة".

لكن هل تظن أن هذه التلاعبات كانت تتم بعيدا عن الأنظار، أو أنها كانت خافية على المتابعين والمراقبين؟

بالطبع لا، فالحكومات الأمريكية المتعاقبة ومحافظو البنوك المركزية قد تركوا جميع الأدلة التي يمكن لأي شخص رؤيتها في التلاعب الواضح في أسعار الذهب والفضة الحقيقية (المعدلة حسب التضخم).

لكن بالرغم من أن هذا كان ومازال واضحا جدا، حتى عند استخدام بيانات مؤشر أسعار المستهلكين الرسمى كتعديل للتضخم.

لكنه يبدو أكثر وضوحا عندما يتم تعديل أسعار الذهب والفضة وفقا للتضخم باستخدام بيانات مؤشر ShadowStats البديل لمؤشر أسعار المستهلكين.

تمثل الحركة الأسطورية لأسعار الذهب في أواخر السبعينيات وحتى يناير 1980 نقطة مركزية، ومحور أساسى فى سلسلة بيانات أسعار الذهب المعدلة حسب التضخم، حيث بلغت هذه الحركة ذروتها في 21 يناير 1980 حين تم تداول سعر الذهب عند مستوى 850 دولارًا، وهو المستوى الذي أصبح من وقتها قمة لسعر الذهب الاسمى، استمرت لعدة سنوات تالية.

وبالرغم من أن هذا المستوى، 850 دولارًا كان قبل 41 عامًا إلا أنه لا يزال عند تعديله وفقًا للتضخم (وفقًا لجميع مقاييس التضخم)، لا يزال يظهر على أنه قمة أسعار الذهب الحقيقية (المعدلة حسب التضخم).

وهذا يقودنا لصلب هذا البحث:

تعديلات مؤشر أسعار المستهلك والذهب

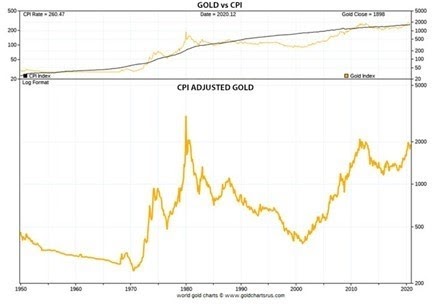

بالنظر في الرسم البياني التالي، الذى يظهر مخطط أسعار الذهب بالدولار الأمريكي منذ عام 1700، معدل التضخم بواسطة مؤشر أسعار المستهلك الأمريكي (CPI-U) من مكتب إحصاءات العمل.

يمكنك أن ترى أنه بناءً على تعديل مؤشر أسعار المستهلك هذا، فإن أعلى سعر حقيقي تم تسجيله على الإطلاق لأسعار الذهب بالدولار الأمريكي كان في يناير 1980 عند 3045 دولارًا أمريكيًا للأونصة.

واضح من هذه الرسوم البيانية هي أنه حتى مع التعديل من خلال إحصائيات التضخم الحكومية الأمريكية المنتقدة، والمحاطة بالشكوك حول المصداقية والنزاهة، والمقلصة بشكل متعمد، فإن سعر الذهب بالدولار الأمريكي (عند 1735 دولارًا أمريكيًا في وقت كتابة هذا التقرير) لا يزال أقل بنسبة تزيد عن 67٪ من ارتفاع مؤشر أسعار المستهلك الحقيقي المعدل طوال الوقت.

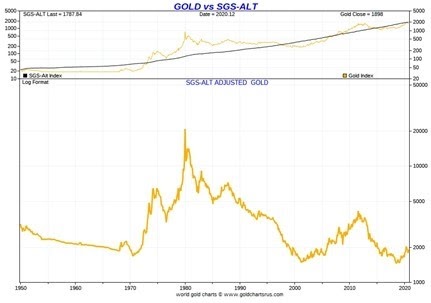

الآن بإعادة النظر إلى تلك الإحصائيات، ولكن هذه المرة مع بيانات موفر خدمة معدلات التضخم البديل (مؤشر أسعار المستهلك البديل هذا من ShadowStats هو تقدير للتضخم حتى اليوم كما لو تم حسابه باستخدام المنهجيات التي استخدمها مكتب إحصاءات العمل في عام 1980) فسنفاجأ بمدى الاختلافات بين الأسعار!

باستخدام مؤشر أسعار المستهلك البديل هذا، تصبح الأسعار التاريخية الحقيقية (المعدلة حسب التضخم) للذهب مذهلة.

الرسم البياني الأول أعلاه هو مخطط طويل الأجل لأسعار الذهب بالدولار الأمريكي منذ عام 1700، معدلة وفقا للتضخم بواسطة مؤشر ShadowStats البديل CPI.

بشكل مذهل، أعلى سعر للذهب في يناير 1980، عند تعديله للتضخم اللاحق هو 20900.24 دولار أمريكي للأونصة. نعم، أنت تقرأ بشكل صحيح. ما يقرب من 21000 دولار أمريكي.

بعبارة أخرى، من حيث القيمة الحقيقية، فإن سعر الذهب الحالي في الولايات المتحدة البالغ 1735 دولارًا أمريكيًا هو بشكل كبير أقل من أعلى مستوى للذهب على الإطلاق ، في الواقع حوالى 1040٪ أقل من أعلى سعر له على الإطلاق.

وهنا تنكشف خدعة بيانات مكتب إحصاءات العمل المعدلة لصالح خفض التضخم، واستمرار الضغط على أسعار الذهب والحيلولة دون إعادة التقييم والتسعير وفقا للتضخم!

وبذلك يتضح أن الأسعار الاسمية الحالية للذهب بالدولار الأمريكي أقل بكثير من أعلى مستوياتها الحقيقية (المعدلة حسب التضخم) طوال الوقت.

وهذا صحيح حتى عند استخدام بيانات مؤشر أسعار المستهلكين المصطنعة والمسيّسة الصادرة عن مكتب إحصاءات العمل التابع للحكومة الأمريكية.

حتى المؤمن ببيانات مؤشر أسعار المستهلكين الرسمية يجب أن يتساءل عن سبب عدم مواكبة أسعار الذهب والفضة لإحصائيات التضخم الصادرة عن الحكومة الأمريكية رسميًا.

بينما تندفع الولايات المتحدة نحو تدمير الدولار الأمريكي بسياسات تشابه سياسات جمهورية الموز، بطباعة تريليونات الدولارات بدون سقف واضح، للكميات، أو الوقت!

بالرغم من أن صناع القرار في الفيدرالي، وزملائهم في الحكومة الأمريكية يبدون الانزعاج والخوف بشكل رهيب من إمكانية ارتفاع أسعار الذهب، وكثيرا ما يبعثون رسائل اطمئنان لقدرتهم على ضبط التضخم.

هم أنفسهم الذين لا يبدون أي قلق أو تخوف من وهم اسمه البتكوين يصنع أكبر فقاعة في التاريخ ووصل سعره 60000 دولارا!

لكن هذا الوضع حتما لن يدوم.

فالمطالبات الدولية قد تصاعدت بشكل علنى لإعادة النظر في النظام المالى، والدولار، وتقييم عملة الصرف ...

والمقاومة السلبية المتمثلة في رفع أرصدة البنوك المركزية من الذهب، مقابل الدولار الضعيف، والتخوف من مستقبل هذه العملة.

والمقاومة العلنية أحيانا، والمتمثلة في ظهور تكتلات اقتصادية، موالية للعملاق الصينى في منطقة شرق آسيا، واعتمادها سلة عملات، في تحايل واضح في مواجهة الدولار!

كل هذا ينال من قوة ومستقبل الدولار، وبالتالي يصب في مصلحة الذهب

مع ما تقدم ذكره من تغيرات اقتصادية، فإن فرصة إعادة التقييم (Revaluation) واردة بقوة.

مع تخفيف الضغط على أسعار الذهب كما حدث بالثمانينيات ليصل مستويات تمتد من 2000 دولار وحتى 5000 دولارا للأونصة على الأقل.

لكن هذا لا يعنى حدوثه في أيام أو شهور.

إنما هو أمر يرتبط برؤية اقتصادية، استثمارية تمتد لسنوات ...

فحركة الأسواق كما هو معلوم، موجية، متذبذبة، تحتوى اتجاهات فرعية صاعدة وهابطة قد تمتد لسنوات

من يدرى ... لعلها تحدث في شهور!