فخ الموت في سوق الفضة.. كيف ابتلعت الموجة الأخيرة مدخرات المتداولين؟

انهيار بنك وادي السليكون (SVB) بسبب ارتفاع أسعار الفائدة ومشكلة السيولة

على الرغم من الانهيار، يختلف الوضع اليوم عن عام 2008، مع انخفاض الرافعة المصرفية والاستثمارات الأكثر أمانًا ودعم الاحتياطي الفيدرالي

وهذا بدوره يضمن عدم تحول أزمة بنك ما إلى خطر نظامي

في تحليل اليوم، كما يمكننا أن نخمن من العنوان، سأحاول أن أشرح بعبارات بسيطة (قدر الإمكان) تفسير الاختلاف الشديد بين الحالتين (أزمة الرهن العقاري وإفلاس بنك ليمان في عام 2008 والوضع الحالي لمجموعة بنك وادي السليكون SVB المالية).

لماذا انهار بنك سيليكون فالي؟

خلال فترة ما بعد الجائحة (أواخر 2020 و 2021، نقصد هنا السوق)، تدفقت السيولة كالنار في الهشيم، بدعم من برامج الدعم الحكومية والبنوك المركزية المتساهلة للغاية. ومن الطبيعي أن تميل أسعار الأصول إلى التضخم عندما يكون هناك الكثير من السيولة (والعكس صحيح).

لذلك، تلقى بنك مثل سيليكون فالي، الذي كانت الشركات الناشئة في وادي السيليكون هم عملاؤه الرئيسيون، طوفانًا من الأموال، مودعة بشكل أساسي من قبل عملائه. تمثل هذه الأموال التزامًا على البنك (إنها أموال العملاء). فماذا فعل البنك بهذه الأموال؟

لقد أخذ البنك الأموال واستثمرها في السندات الحكومية الأمريكية، وهي واحدة من أكثر الاستثمارات أمانًا في العالم. نظرًا لأنه في ذلك الوقت أيضًا كانت أسعار الفائدة منخفضة للغاية، فقد حصل العملاء على فائدة ر بالمائة عن طريق إيداع أموالهم في البنك.

في المقابل، تمكن سيليكون فالي من خلال استثمار هذه الأموال على وجه التحديد في سندات الحكومة الأمريكية، الحصول على عائد يزيد عن 1٪.

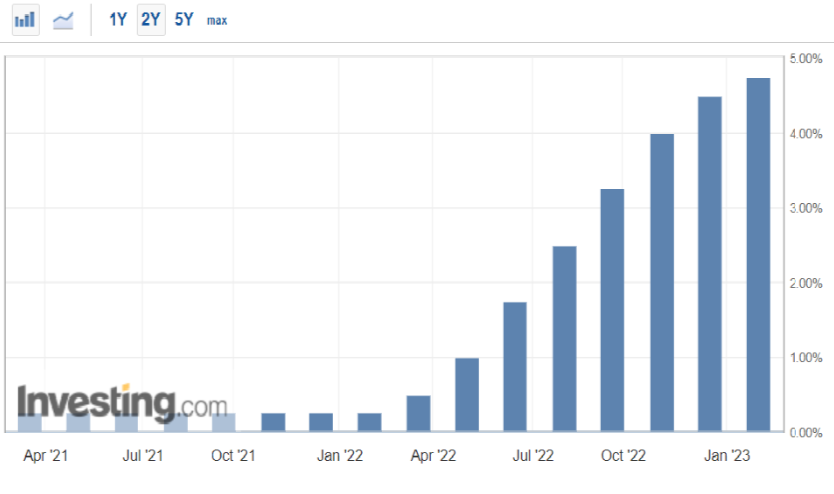

اذن متي بدأت المشكلة؟ ابتداءً من عام 2022، بدأ الاحتياطي الفيدرالي الأمريكي (FED) واحدة من أسرع وأقوى زيادات في أسعار الفائدة على الإطلاق (لمحاربة التضخم)، حيث رفعها من 0.25٪ إلى 4.75٪ في أكثر من عام بقليل.

بصفتي مستثمرًا، إذا كان لديّ سندات خزانة أمريكية مدتها 10 سنوات في محفظتي، تم شراؤها في عام 2021 والتي كانت تدر، على سبيل المثال، 1.5 في المائة اليوم (بعد رفع الفائدة)، فإن السندات ذات الاستحقاق والخصائص نفسها تدر أكثر من الضعف، وبالتالي يجب أن تنخفض قيمة استثماراتي لتتناسب مع السوق (انظر أدناه).

هذا بالضبط ما حدث لاستثمارات بنك وادي السيليكون SVB (الأصول المعروفة)، التي انخفضت بنسبة 20-30٪.

الآن، في الوضع الطبيعي، لن يكون هذا شيئًا غريبًا لأن هذه السندات الحكومية (الأصول التي "لا توجد بها مخاطر تقريبًا" يتم تصنيفها في الميزانيات العمومية للبنك على أنها "محتفظ بها حتى تاريخ الاستحقاق".

هذا يعني أنه بمجرد الشراء، وإذا انخفضت الأسعار، فلن تظهر أي خسائر حقيقية في الميزانية العمومية (بسبب انخفاض الأسعار تحديدًا)، لأنه من المفترض أن البنك سيحتفظ بهذا الاستثمار حتى تاريخ الاستحقاق (وعند الاستحقاق، أنت تعلم أن القيمة دائما 100).

إذن، ما هو الفتيل الذي فجّر الأمر برمتها؟ كالعادة مشكلة السيولة ...

انتقلنا من حالة تتدفق فيها كميات ضخمة من المال دون تكلفة تقريبًا إلى حالة تكون فيها الأموال نادرة ومكلفة. احتاجت العديد من الشركات الناشئة، خاصة تلك التي لم تكن تكسب المال، إلى جمع الأموال في هذه البيئة الجديدة، وماذا فعلوا؟ ببساطة، ذهبوا إلى البنك للحصول عليه.

وهنا تأتي مشكلة أخرى، مشكلة الاحتياطي الجزئي. عندما يتلقى البنك وديعة بقيمة 100 دولار، فإنه يلزم بموجب القانون الاحتفاظ بجزء صغير فقط من هذا الإيداع في متناول اليد.

في الوقت الحالي، تمتلك البنوك حوالي 3 تريليونات دولار نقدًا مقابل 17.6 تريليون دولار في الودائع. لكن معظم هذه الأموال هي مجرد صفحة ويب بها مبلغ مكتوب. في الواقع، تمتلك البنوك حوالي 100 مليار دولار فقط (0.1 تريليون) في شكل سندات مادية في خزائن وأجهزة الصراف الآلي. وبالتالي، فإن الودائع البالغة 17.6 تريليون دولار مدعومة فقط بـ 3 تريليونات دولار نقدًا، منها 0.1 تريليون دولار نقود فعلية. والباقي مدعوم بأوراق مالية وقروض أقل سيولة.

لذلك، عندما يندفع الناس إلى البنك لاستعادة أموالهم، يتعين على البنك بيع استثماراته، كما فعل بنك وادي السليكون SVB، الذي باع العديد من سنداته الحكومية (بخسارة حوالي 2 مليار دولار). نظرًا لأنه لم يتبق لديه الكثير من السيولة، فقد حاول تدبير المزيد من الأموال، مما تسبب في تكالب العملاء على البنك، ومع زيادة الطلب على النقد أكثر، انفجر كل شيء.

لماذا تختلف 2023 عن 2008؟

لعدة أسباب ...

في عام 2008، كان لدى البنوك مبلغ 23 دولارًا من التزامات الودائع مقابل كل دولار واحد من السيولة، وهو مستوى سخيف من الرافعة المالية. اليوم، في ضوء تلك المأساة المالية، تبلغ النسبة 5 أو 6 أضعاف فقط.

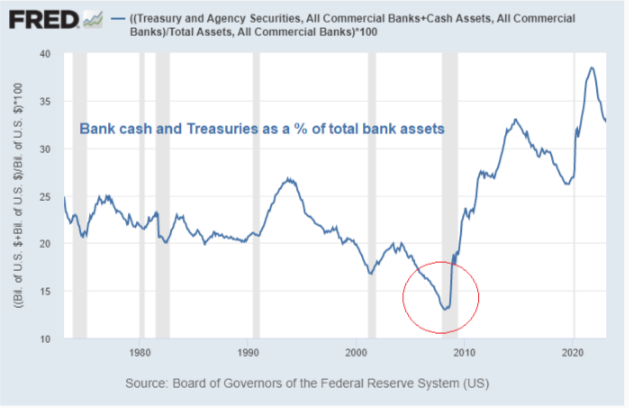

بالعودة إلى عام 2008، كانت البنوك ككل تعاني أيضًا من مشكلة ائتمانية، ولم تكن تستثمر في سندات الخزانة الأمريكية (كما هي الآن)".

يوضح هذا الرسم البياني حيازات البنوك من النقد وسندات الخزانة (الأصول الأكثر أمانًا من حيث مخاطر الائتمان) كنسبة مئوية من إجمالي أصول البنك:

عندما تجمع كل تلك الأسباب معًا وتفكر في تدخل الاحتياطي الفيدرالي في الوقت المناسب لتوفير السيولة للبنوك عند الحاجة، فإن الوضع مختلف تمامًا. بالأمس، على سبيل المثال، قمت بإجراء إدخالات أولية في أسهم مثل كريديم و بي بر (BPER)، وهما شركتان جيدتان لا علاقة لهما ببنوك أمريكية صغيرة.

بهذه الأسعار، تم تقديم فرص شراء جيدة (وقد أعددت المزيد من الإدخالات في حالة حدوث مزيد من الانخفاض).