عاجل: صدور بيانات إعانات البطالة الأمريكية مخالفة للتوقعات.. والأسواق تتفاعل

سيكون هذا الأسبوع أسبوعًا آخر تحت التركيز، مع اقتراب تقارير مؤشر أسعار المستهلك ومؤشر أسعار المنتجين في نهاية الأسبوع.

وبالإضافة إلى ذلك، ستكون 3 مزادات للخزانة في المقدمة والوسط أيضًا. وسيتبع هذا أسبوعًا قويًا سابقًا من البيانات، مما يشير إلى أن الاقتصاد الأمريكي متماسك بشكل جيد.

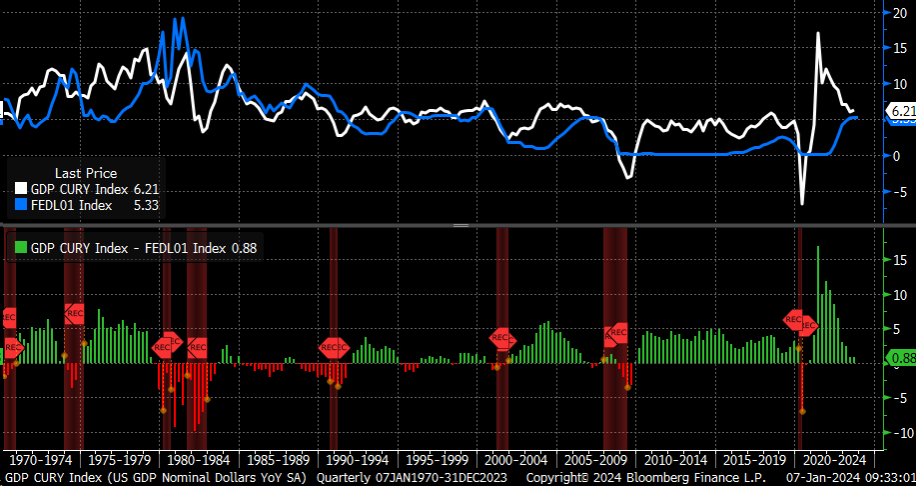

وحاليًا، تتوقع بلومبيرغ أكونوميكس نمو الناتج المحلي الإجمالي في الربع الرابع بحوالي 2.3%، وهو أبطأ من قراءة الربع الثالث البالغة 5% تقريبًا ولكنه لا يزال معدل نمو محترم.

الفرصة الأخيرة للاستفادة من السعر المخفض على InvestingPro! تمتع بمزايا منصة استراتيجية الاستثمار والتحليل الأساسي InvestingPro بخصم 50% بمناسبة العام الجديد، مع خصم إضافي لقراء مقالاتنا، حيث يحصلون على خصم إضافي بنسبة 10% على اشتراك Pro+ لمدة عامين باستخدام كوبون "SAPRO11" هنا

وإلى جانب معدل التضخم البالغ 3% تقريبًا، لا يزال النمو الاسمي عند حوالي 5%. ومرة أخرى، يعتبرهذا هو المستوى الصحي.

ونظرًا لمعدل النمو الاسمي بنسبة 5%، أعتقد أنه سيكون من الصعب أن نرى بنك الاحتياطي الفيدرالي يخفض أسعار الفائدة في الوقت الحالي بقوة كما توقعت السوق.

واعتبارًا من الربع الثالث، كان نمو الناتج المحلي الإجمالي الاسمي على أساس سنوي لا يزال أعلى من معدل الأموال الفيدرالية، وحتى مع نمو اسمي بنسبة 5٪ في الربع الرابع، فإن معدل الأموال الفيدرالية والنمو الاسمي سيكونان متساويين تقريبًا.

ولن يحدث ذلك إلا بعد أن يصبح سعر الفائدة على الأموال الفيدرالية أعلى بنسبة 0.5٪ إلى 1٪ من النمو الاسمي، حيث يتم ممارسة الضغط الهبوطي على الاقتصاد، ويبدو أن احتمالات الركود تتزايد.

لذلك أعتقد، على أقل تقدير، أن بنك الاحتياطي الفيدرالي يمكنه الاستمرار في التحلي بالصبر ورؤية ما تقوله البيانات، وقد يساعد تقرير مؤشر أسعار المستهلكين هذا الأسبوع في هذه القضية وقد لا يساعد.

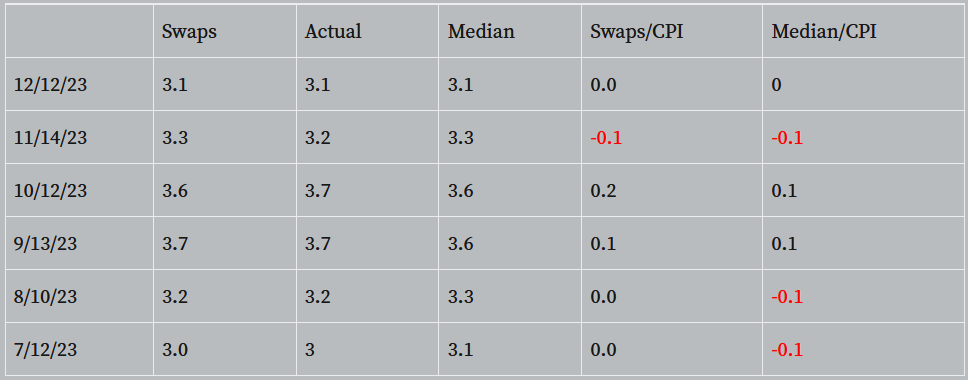

ويتوقع متوسط الزيادة بنسبة 3.2% في ديسمبر، في حين يتم تسعير مقايضات التضخم بزيادة قدرها 3.32%.

وإذا نظرنا إلى البيانات خلال الأشهر القليلة الماضية عند التقريب إلى أقرب 0.1٪، فإن المقايضات قد بالغت فقط في تقدير مؤشر أسعار المستهلك مرة واحدة من أصل الست مرات الماضية.

وفي الوقت نفسه، بالغ المتوسط في تقدير مؤشر أسعار المستهلك الفعلي 3 مرات.

لذا، إذا كنا نهتم بالوقت الذي يصبح فيه مؤشر أسعار المستهلكين أكثر سخونة من المتوقع، فإن مقايضات التضخم كانت أفضل أداء، لذا ينبغي للمرء أن يضع في اعتباره المخاطرة المتمثلة في أن يأتي مؤشر أسعار المستهلك أعلى من الإجماع عند 3.2% هذا الشهر.

وإذا تبين أن بيانات المقايضة صحيحة، بالنظر إلى نمو الناتج المحلي الإجمالي بالقيمة الاسمية، فإن احتمالات خفض بنك الاحتياطي الفيدرالي لأسعار الفائدة بنفس القوة التي سعرها السوق لن تدعمها البيانات على الأرجح.

كما يجب أن تظل سياسة الأموال الفيدرالية قائمة لفترة أطول.

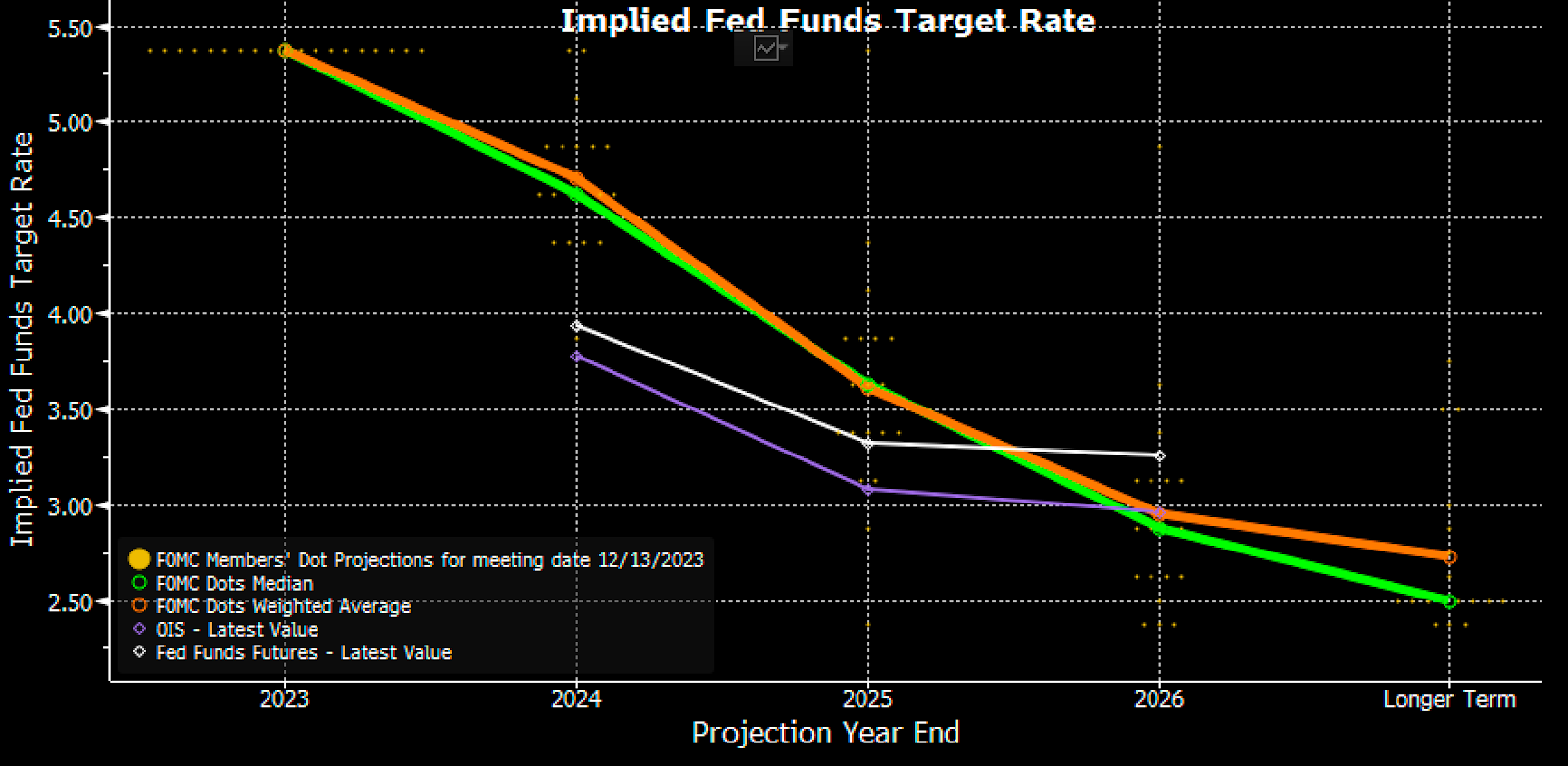

يتوقع بنك الاحتياطي الفيدرالي أن تبلغ أسعار الفائدة حوالي 4.65٪ في نهاية عام 2024، بينما يتم تداول عقود المقايضة عند 3.78٪ ويتم تداول العقود الآجلة لصندوق الاحتياطي الفيدرالي عند 3.94٪. حيث إن الفجوة واسعة جدًا ويجب إغلاقها.

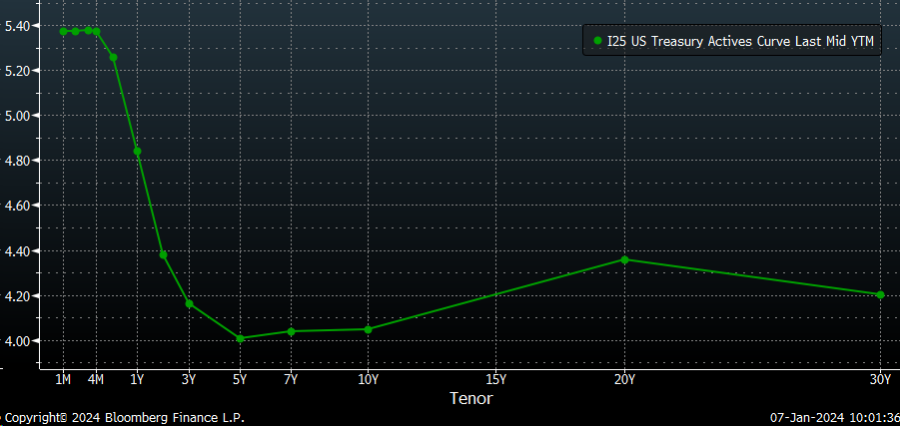

ومن المرجح أن يؤدي هذا إلى ارتفاع أسعار الفائدة عبر المنحنى بشكل أكبر، لأن افتراض معدل تضخم بنسبة 2٪، مع تداول لمدة 5 سنوات عند 4٪، يشير إلى سعر فائدة على أموال الاحتياطي الفيدرالي بنسبة 2٪، وهو أقل من سعر الفائدة على المدى الطويل لبنك الاحتياطي الفيدرالي البالغ 2.5٪.

لذلك من المحتمل أن يشير ذلك إلى ارتفاع بمقدار 50 نقطة أساس إلى مستوى الخمس سنوات من المستويات الحالية والمنحنى بأكمله.

على الرغم من أنه لا يشير إلى أن معدل سندات 10 سنوات يعود إلى أعلى مستوى له في أكتوبر، إلا أنه يشير إلى أن معدل 10 سنوات ربما يعود إلى 4.5 إلى 4.6%.

وبالنظر إلى أن السنوات العشر تظهر زخمًا إيجابيًا وقويًا من الاختراق في مؤشر القوة النسبية والاختراق القوي من الاتجاه الهبوطي على الرسم البياني للسعر، فلن يستغرق الأمر الكثير، ربما أكثر من الإغلاق فوق المتوسط المتحرك اليومي 200، ليتحرك المؤشر لمدة 10 سنوات نحو الأعلى نحو 4.25٪ إلى 4.3٪.

وقد تضيف بيانات التضخم فقط إلى الاختراق الذي يبدو أنه يحدث بالفعل.

من المحتمل أيضًا أن يحصل الدولار على دفعة. في حين أن الدولار ليس في وضع جيد مثل السندات لأجل 10 سنوات حاليًا، فإنه يقترب من رؤية اختراق كبير، مع اتجاه مؤشر القوة النسبية إلى الأعلى بشكل عام والتحرر في العديد من النقاط الرئيسية.

وإذا تمكن مؤشر الدولار من تجاوز منطقة 102.65، فسيكون لديه مجال للارتفاع إلى حوالي 103.50 واختبار المقاومة الأفقية والمتوسط المتحرك 200 يوم.

مؤشرستاندرد آند بورز 500: العودة إلى 3600 في البطاقات لعام 2024؟

يتجه مؤشر إس أند بي 500 أيضًا نحو الانخفاض وقد انخفض مؤخرًا إلى ما دون المتوسطين المتحركين الأسيين على مدى 10 أيام والمتوسطين المتحركين البسيطين على مدى 20 يومًا، مع كون الحد الأدنى لمؤشر بولينجر حول 4,580 أحد الأهداف المحتملة.

بالطبع، ليس من غير المألوف أنه عندما يصل المؤشر إلى شريط بولينجر العلوي، فإنه يرتد إلى شريط بولينجر السفلي بمرور الوقت، وفي هذه الحالة، سيكون ذلك حوالي 4100 على الرسم البياني الأسبوعي.

ليس من غير المألوف على الرسم البياني الشهري، مما يعني العودة إلى أدنى مستوياتها عند حوالي 3600. ولأن هذا ما حدث في منتصف عام 2022، وأوائل عام 2020، وأواخر عام 2018، وفي أجزاء من عام 2016.

وقد دفع ارتفاع ديسمبر 2023 المؤشر فوق نطاق بولينجر العلوي. ونحن الآن في عام 2024 بالطبع. فهل لاحظت هذا الاتجاه؟

لقد كان السوق عدوانيًا للغاية فيما يتعلق بتخفيضات أسعار الفائدة، ولا يبدو أن تخفيضات الأسعار إلى الدرجة التي قام السوق بتسعيرها صحيحة - كما أن مضاعف أرباح مؤشر إس أند بي 500 مرتفع جدًا عند 19.4.

كما أن متوسط نسبة مكرر الربحية لسهم إس أند بي 500 الآجل لمدة 12 شهرًا هو 16.4؛ عند ربحية سهم تبلغ 242 دولارًا تقريبًا، ستكون قيمة مؤشر إس أند بي 500 حوالي 3,960.

وهذا يعني أنه على افتراض نمو الأرباح بنسبة 10%، في حالة نموها بنسبة 5% فقط، وتكون بدلاً من ذلك 231 دولارًا للسهم الواحد، فإن القيمة تنخفض إلى 3790 دولارًا.

لذلك، من الأساس الأساسي والفني، لا ينبغي استبعاد الانخفاض مرة أخرى نحو الحد الأدنى لمؤشر بولينجر الشهري أو اعتباره خيالًا.

كما تشير الأساسيات والجوانب الفنية إلى أن ذلك ممكن، خاصة إذا ارتفعت أسعار الفائدة مرة أخرى ولم ترق الأرباح إلى مستوى الضجيج.

استمتع بالأسبوع الأخير من كرة القدم. سأشاهد بيل وهو يلعب دور الدلافين. ولقد كنت من مشجعي فريق Bills منذ عام 1989، ولا يوجد شيء أكبر من فريق Bills at Dolphins الذي يلعب على لقب شرق آسيا.