في الأسبوع الماضي، تكبّد مؤشر الدولار داو جونز- أف.أكس.سي.أم أكبر تراجع أسبوعي له منذ ديسمبر 2011 واختبر أطول سلسلة خسائر يومية منذ ديسمبر 2010. يعتبر ذلك بمثابة إشارة سلبية قويّة. مع ذلك، عندما نأخذ المنظور الأساسي والفنّي بعين الإعتبار؛ يعتبر هذا الوضع بمثابة خط بداية لتسارع الدولار الصعودي. يتمثّل السؤال الذي يطرح في ما إذا كنّا سنشهد تصحيحًا طبيعيًا معتدلأً أم تسارعًا صعوديًا حادًّا بالتزامن مع ولادة اتّجاه جديد. ستعتمد هذه النتائج على التقدّم الذي يبرز على صعيد أهمّ المخاوف الأساسية التي تثير الرعب في نفوس السوق: شهية السوق للمخاطر والتخمينات المحيطة بتقليص الاحتياطي الفدرالي التيسير الكمّي.

ومن أجل فهم المسار الذي سيتّبعه الدولار بالمضي قدمًا، ينبغي علينا النظر الى الأوضاع التي دفعت به الى الوضع الراهن. كان التراجع الذي لحظناه في الأسبوع السابق غير اعتيادي لناحية تماسكه وحدّته. مع ذلك، تبلور الإنخفاض وسط تجاهل المسائل الأساسية الرئيسية التابعة للعملة المعيارية. وعند البحث عن براهين على ارتداد شهية المخاطر؛ اختبر مؤشر S&P500 انعكاسًا وتعثّرت مقاييس الثقة المشابهة. على صعيد مسألة التقليص، تعزّز الخطابات التي يدلي بها مسؤولو الاحتياطي الفدرالي والبيانات المندرجة على الجدول الاقتصادي فرضيّة تصرّف المصرف المركزي في سبتمبر.

ومن دون اقتناع مطلق، يصبّ التحرّك الذي شهدناه في الأسبوع السابق في خانة "التصحيح الطبيعي". مع ذلك، يعتبر التّجار أنّ تحرّكات مماثلة هي مؤقّتة بطبيعتها من دون التحوّل الكبير في الإقتناع ونسبة المشاركة ليتغيّر المسار الراهن. عند إلقاء نظرة سريعة على الزخم السائد في السوق، نجد أنّ المتوسّطات الحسابية لمئة ومئتي يوم تتواجد دون المستوى وتشهد ارتفاعًا مستمرًا. ولطالما لا يطرأ أي تغيير على الأوضاع المنهجية لأسواق رؤوس الأموال وثقة المستثمرين، تتنامى فرص عودة الأخضر الى اتّجاهه السابق يوم بعد يوم.

الأمر الأوّل الذي ينبغي أخذه بعين الإعتبار هو أنّ الجدول الاقتصادي لا يحمل في طيّاته الأحداث المحفوفة بالمخاطر التي من شأنها تغيير مسارات المخاطر أو تأكيد شهر سبتمبر كإطار زمني لكي يطبّق بنك الاحتياطي الفدرالي أوّل تقليص لبرنامج الحوافز. من الصعب تحديد أي من الأحداث الاقتصادية بإستثناء قرار فائدة مجلس الإحتياطي الفدرالي (المرتقب في 18 سبتمبر) تتمتّع بالقدرة على التأثير على الإتّزان القائم في الوقت الراهن. في الأسبوع المنصرم، عزّزت الأرقام القويّة للميزان التجاري الأميركي وأنشطة القطاع الخدماتي إيجابية تقرير الناتج المحلي الإجمالي للفصل الثاني وأرقام الوظائف. علاوة على ذلك، ما يلفت للنظر أنّ خطابات الاحتياطي الفدرالي- ولا سيّما ذلك الذي ألقاه شارلز إيفانز- تفادت بكلّ وضوح معاكسة توقعات بدء التقليص في سبتمبر.

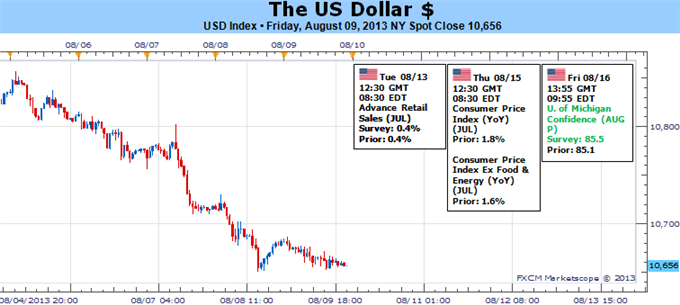

في الأسبوع القادم، ستصدر سلّة جديدة من البيانات التي سترسّخ نقاش الحوافز، الى جانب عدد من كلمات مسؤولي الاحتياطي الفدرالي؛ ولكنّ هذه الإصدارات لن تكون أكثر اقناعًا من تلك التي صدرت في وقت سابق وتمّ أخذها بعين الإعتبار وتقييمها. يوم الثلاثاء، سيلقي العضو غير المصوّت ورئيس بنك الاحتياطي الفدرالي في ولاية أتلانتا دينيس لوكهارات بكلمة حول الاقتصاد، في حين سيلقي العضو المصوّت ورئيس بنك الاحتياطي الفدرالي في ولاية سانت لويس جيمس بولارد يوم الأربعاء خطابًا حول السياسة النقدية والخميس حول الاقتصاد. على صعيد البيانات، من الضروري رصد عن كثب مبيعات التجزئة ومؤشر أسعار المستهلك ومسح ثقة المستهلك الصادر عن جامعة ميشيغان.

في حال لم تتمكّن لائحة المؤشرات والخطابات المذكورة من توليد تحوّل واضح في اتّجاهات المخاطر، ستقود حينئذ التأرجحات والتطوّرات الطبيعية مسار الدولار. ونظرًا الى التحرّك الذي سجّلته العملة المعيارية في الأسبوع السابق على الرغم من غياب المحفز الكامن وراء ذلك، من المرجّح بروز ارتداد. مع ذلك، الشكوك تحيط بقوّته ومدى استدامته. في المقابل، إذا برز تحوّل ملحوظ في الإتّجاه سيعود الأخضر بسرعة للعب دوره كعملة الإحتياطي المفضّلة لدى الأسواق.

بالنظر الى خلفية أسواق رؤوس الأموال بعيدًا عن الذروات القياسية التي يبلغها S&P500، تحيط الشكوك بالأوضاع. في الأسبوع المنصرم، وصلت أحجام تداولS&P500 الى أدنى مستوى لها سجّل في يوم لا يقع فيه أي عطلة منذ أن أقفلت الأسواق في أعقاب الهجمات الإرهابية التي طالت نيويورك في سبتمبر 2001. وصلت الهوامش المستخدمة في بورصة نيويورك الى ذروات قياسية. تنامى التعرّض لأصول محفوفة بالمخاطر بشكل استثنائي. في غضون ذلك، أظهرت مؤشرات التذبذبات ارتياحًا كبيرًا مع عودة معدّلات العائدات الى مستويات قريبة من القيع التاريخية.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- Ελληνικά

- Svenska

- Suomi

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

من المحتمل أن يختبر اليورو ارتدادًا طبيعيًا أو تسارعًا صعوديًا حادًا

تم النشر 12/08/2013, 15:45

من المحتمل أن يختبر اليورو ارتدادًا طبيعيًا أو تسارعًا صعوديًا حادًا

EUR/USD:

أحدث التعليقات

جاري تحميل المقال التالي...

قم بتثبيت تطبيقاتنا

تحذير المخاطر: ينطوي التداول في الأدوات المالية و/ أو العملات الرقمية على مخاطر عالية بما في ذلك مخاطر فقدان بعض أو كل مبلغ الاستثمار الخاص بك، وقد لا يكون مناسبًا لجميع المستثمرين. فأسعار العملات الرقمية متقلبة للغاية وقد تتأثر بعوامل خارجية مثل الأحداث المالية أو السياسية. كما يرفع التداول على الهامش من المخاطر المالية.

قبل اتخاذ قرار بالتداول في الأدوات المالية أو العملات الرقمية، يجب أن تكون على دراية كاملة بالمخاطر والتكاليف المرتبطة بتداول الأسواق المالية، والنظر بعناية في أهدافك الاستثمارية، مستوى الخبرة، الرغبة في المخاطرة وطلب المشورة المهنية عند الحاجة.

Fusion Media تود تذكيرك بأن البيانات الواردة في هذا الموقع ليست بالضرورة دقيقة أو في الوقت الفعلي. لا يتم توفير البيانات والأسعار على الموقع بالضرورة من قبل أي سوق أو بورصة، ولكن قد يتم توفيرها من قبل صانعي السوق، وبالتالي قد لا تكون الأسعار دقيقة وقد تختلف عن السعر الفعلي في أي سوق معين، مما يعني أن الأسعار متغيرة باستمرار وليست مناسبة لأغراض التداول. لن تتحمل Fusion Media وأي مزود للبيانات الواردة في هذا الموقع مسؤولية أي خسارة أو ضرر نتيجة لتداولك، أو اعتمادك على المعلومات الواردة في هذا الموقع.

يحظر استخدام، تخزين، إعادة إنتاج، عرض، تعديل، نقل أو توزيع البيانات الموجودة في هذا الموقع دون إذن كتابي صريح مسبق من Fusion Media و/ أو مزود البيانات. جميع حقوق الملكية الفكرية محفوظة من قبل مقدمي الخدمات و/ أو تبادل تقديم البيانات الواردة في هذا الموقع.

قد يتم تعويض Fusion Media عن طريق المعلنين الذين يظهرون على الموقع الإلكتروني، بناءً على تفاعلك مع الإعلانات أو المعلنين. تعتبر النسخة الإنجليزية من هذه الاتفاقية هي النسخة المُعتمدَة والتي سيتم الرجوع إليها في حالة وجود أي تعارض بين النسخة الإنجليزية والنسخة العربية.

قبل اتخاذ قرار بالتداول في الأدوات المالية أو العملات الرقمية، يجب أن تكون على دراية كاملة بالمخاطر والتكاليف المرتبطة بتداول الأسواق المالية، والنظر بعناية في أهدافك الاستثمارية، مستوى الخبرة، الرغبة في المخاطرة وطلب المشورة المهنية عند الحاجة.

Fusion Media تود تذكيرك بأن البيانات الواردة في هذا الموقع ليست بالضرورة دقيقة أو في الوقت الفعلي. لا يتم توفير البيانات والأسعار على الموقع بالضرورة من قبل أي سوق أو بورصة، ولكن قد يتم توفيرها من قبل صانعي السوق، وبالتالي قد لا تكون الأسعار دقيقة وقد تختلف عن السعر الفعلي في أي سوق معين، مما يعني أن الأسعار متغيرة باستمرار وليست مناسبة لأغراض التداول. لن تتحمل Fusion Media وأي مزود للبيانات الواردة في هذا الموقع مسؤولية أي خسارة أو ضرر نتيجة لتداولك، أو اعتمادك على المعلومات الواردة في هذا الموقع.

يحظر استخدام، تخزين، إعادة إنتاج، عرض، تعديل، نقل أو توزيع البيانات الموجودة في هذا الموقع دون إذن كتابي صريح مسبق من Fusion Media و/ أو مزود البيانات. جميع حقوق الملكية الفكرية محفوظة من قبل مقدمي الخدمات و/ أو تبادل تقديم البيانات الواردة في هذا الموقع.

قد يتم تعويض Fusion Media عن طريق المعلنين الذين يظهرون على الموقع الإلكتروني، بناءً على تفاعلك مع الإعلانات أو المعلنين. تعتبر النسخة الإنجليزية من هذه الاتفاقية هي النسخة المُعتمدَة والتي سيتم الرجوع إليها في حالة وجود أي تعارض بين النسخة الإنجليزية والنسخة العربية.

© 2007-2025 - كل الحقوق محفوظة لشركة Fusion Media Ltd.