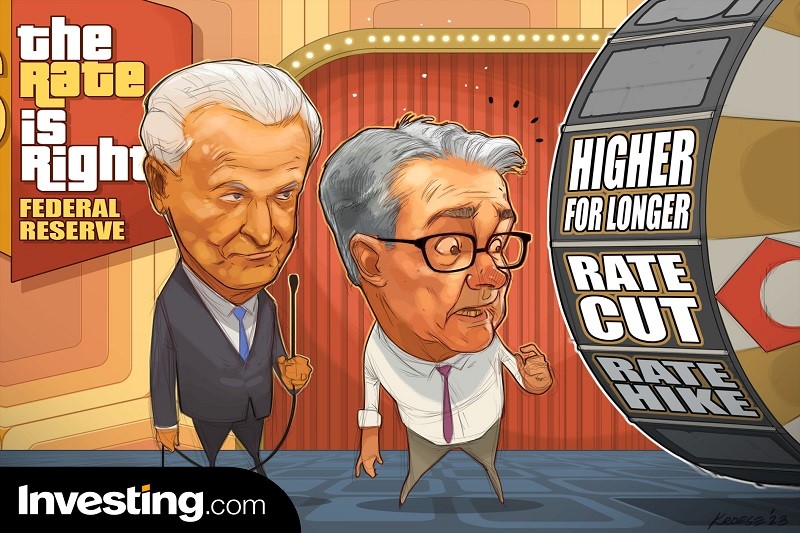

Investing.com - قبل ما يقرب من أسبوع، أشار الاحتياطي الفيدرالي إلى التغيير الذي طال انتظاره بالطبع. وبينما كان يتوقع السوق أربعة تخفيضات في أسعار الفائدة لعام 2024 اعتبارًا من 13 ديسمبر، لم يكن لدى البنك المركزي الأمريكي سوى تخفيضين على قائمته، ورسميًا، في الأول من ديسمبر، كان لا يزال يُقال إنه من السابق لأوانه التفكير في تخفيضات أسعار الفائدة.

وبعد أقل من أسبوعين، انقلب الوضع وتحول التخفيضان المتوقعان في أسعار الفائدة إلى ثلاثة. لكن هذا الوضع لم يؤد إلى تضييق الفجوة مع السوق، حيث تتوقع السوق الآن أن يقوم بنك الاحتياطي الفيدرالي بخفض أسعار الفائدة ست مرات في عام 2024.

شاهد| هبوط 54% للعملة المحلية وزيارة إسرائيل: لماذا اختارت بلاد الفضة اليميني المتطرف ميلي؟

ومع ذلك، يجب على المستثمرين من القطاع الخاص أن يظلوا يقظين، لأن انخفاض أسعار الفائدة لا يعني تلقائيًا ارتفاع أسواق الأسهم، كما أوضح المحلل رايان هاموند من بنك جولدمان ساكس (بورصة نيويورك:GS). وإذا لم يؤد تخفيف السياسة النقدية إلى استئناف النمو الاقتصادي، فلن تكون هناك إثارة في أسواق الأسهم أيضًا.

وفي ثلاث من دورات خفض أسعار الفائدة الثماني التي تم النظر فيها، حدث الركود مباشرة بعد التخفيض الأول لسعر الفائدة. وفي الأشهر الـ 12 التي أعقبت التخفيض الأول لسعر الفائدة، استجاب مؤشر إس أند بي 500 بتشتت واسع، من +21% إلى -24%. ولذلك فإن تخفيض أسعار الفائدة ليس ضماناً لارتفاع أسعار الأسهم.

ويشير زيروهيدج إلى أن بنك الاحتياطي الفيدرالي قام بتغيير مساره الأخير تحت ضغط سياسي، أي بناءً على طلب الرئيس بايدن. ومع ذلك، فإن هذا يعني أن بنك الاحتياطي الفيدرالي سوف يبذل كل ما في وسعه لإغراق الولايات المتحدة في الركود في أسرع وقت ممكن بعد فوز ترامب في نوفمبر 2024. وإذا كانت نتيجة الجولة التالية من التيسير النقدي هي الركود بالفعل، إذن، إن الارتفاع الحالي إلى أعلى مستوى جديد على الإطلاق (في الوقت الحالي بالنسبة لمؤشر داو جونز الصناعي وقريبًا لجميع المؤشرات الأخرى) ليس سوى خداع كبير وفخ متصاعد."

ويشير مايكل هارتنت، محلل بنك أوف أمريكا، إلى أنه على مدار التسعين عامًا الماضية، قام بنك الاحتياطي الفيدرالي بتخفيض أسعار الفائدة خمس مرات فقط، على الرغم من أن مؤشر أسعار المستهلك الأساسي (حاليًا 4%) كان أعلى من {{ecl-300| |معدل البطالة}} (حاليًا 3.7%). وكان هذا هو الحال في عام 1942، بسبب الحرب، ثم خلال أربع فترات ركود. ولكن لا شيء من هذا ينطبق حالياً، لذا فمن الممكن أن نقول إن السياسة النقدية أصبحت مرة أخرى في منطقة مجهولة.

كذلك، فإن التكهنات بأن البنك المركزي الأمريكي قد أملى عليه البيت الأبيض سياسته النقدية الجديدة لا أساس لها من الصحة. وقد صرح رئيس بنك الاحتياطي الفيدرالي السابق في نيويورك بيل دادلي في عام 2019 أن بنك الاحتياطي الفيدرالي بحاجة إلى تحفيز الاقتصاد لمنع دونالد ترامب من الفوز بإعادة انتخابه.

ويقدر بنك أوف أمريكا (NYSE:BAC) أنه سيكون هناك 152 تخفيضًا في أسعار الفائدة في جميع أنحاء العالم في عام 2024، مما يجلب سيولة جديدة إلى الأسواق. ويعتقد هارتنت أنه في بيئة الهبوط الناعم، مع انخفاض أسعار الفائدة الفيدرالية والعائدات بنسبة 4٪، ستكون الشركات الممولة بكثافة بالديون هي الرابح الأكبر في المقام الأول.

لكن وفقًا لهارتنت، لن يكون هذا سوى ومضة قصيرة العمر، لأن الهبوط الحاد أمر لا مفر منه في هذه الدورة. ويتوقع السوق أن تنعكس تدفقات رأس المال إلى صناديق أسواق المال، الأمر الذي سيفيد الأصول الخطرة. ومع ذلك، تاريخيا، لم يحدث هذا أبدا. وعادةً لا يبدأ الخروج من أسواق السندات إلا بعد 12 شهرًا من أول خفض لسعر الفائدة، عندما يكون الاقتصاد في حالة ركود بالفعل.

ومع ذلك، من المفترض أن يكون شهر يناير 2024 واعدًا في البداية، كما أشار بنك جولدمان ساكس. ومع احتمالية النجاح بنسبة 90%، من المتوقع أن يحقق الشهر الأول من العام الجديد أرباحًا أعلى من المتوسط. وفي الواقع، إذا تم تسجيل مكاسب بنسبة 10% في نوفمبر وديسمبر، فإن السوق ليس لديها مصلحة في فقدانها مرة أخرى. وقد حدث مثل هذا السيناريو بالفعل 10 مرات منذ عام 1900.