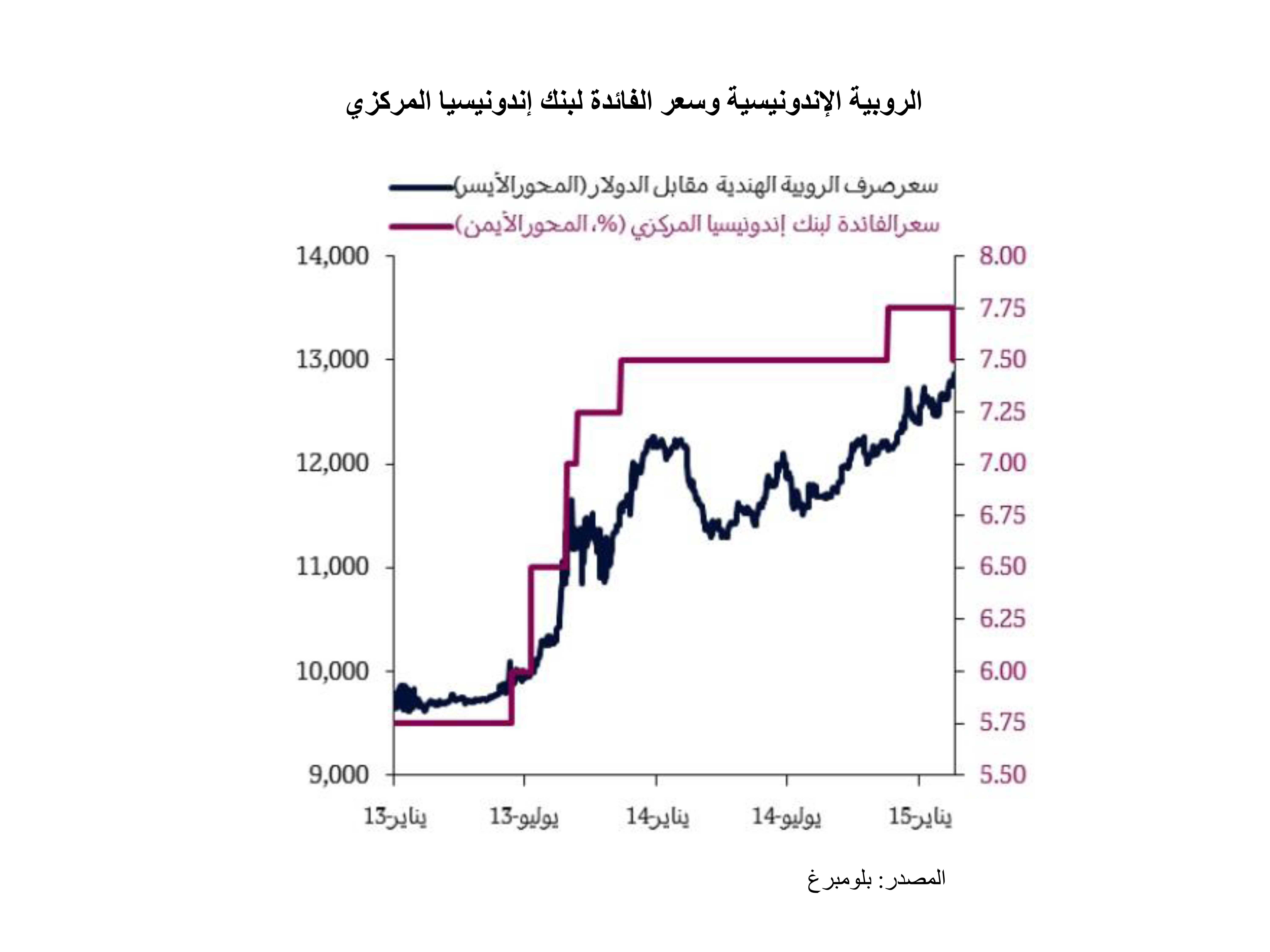

في خطوة غير متوقعة، خفض بنك إندونيسيا المركزي سعر الفائدة بـ 25 نقطة أساس إلى 7,5% خلال الأسبوع الماضي. ولم يكن أي من الاقتصاديين العشرين الذين قام موقع بلومبرغ باستطلاع آرائهم يتوقع تخفيض سعر الفائدة، بل كان الإجماع حول توقع تشديد السياسة النقدية أكثر خلال عام 2015. ما كان يُنتظر من بنك إندونيسيا المركزي هو تشديد السياسة النقدية حيث يفوق معدل التضخم الحد المستهدف، وكذلك من أجل التصدي لرفع أسعار الفائدة في الولايات المتحدة من قبل بنك الاحتياطي الفدرالي الذي يُتوقع أن يبدأ في منتصف عام 2015. وكان السبب الرئيسي في عكس بنك إندونيسيا المركزي لاتجاه سياسته هو توقعه بانخفاض التضخم. لكن، قد تؤثر السياسة النقدية اللينة بشكل سلبي على النمو بسبب مخاطر هروب رؤوس الأموال واحتمال هبوط سعر صرف العملة المحلية. كما أن الدين الخارجي المرتفع لإندونيسيا يعني أن تراجع سعر صرف العملة المحلية سيزيد من عبء خدمة الديون وقد يشكل عائقا أمام النمو.

الروبية الإندونيسية وسعر الفائدة لبنك إندونيسيا المركزي

المصدر: بلومبرغ

قدم بنك إندونيسيا المركزي سببين رئيسيين لخفض سعر الفائدة. أولا، ذكر البنك في بيانه الصحفي أنه يتوقع حاليا انخفاض معدل التضخم إلى أقل مستوى من النطاق المستهدف ما بين 3% و5% ما بين 2015 و2016. وكان معدل التضخم قد انخفض من ذروة بلغت 8,4% في ديسمبر 2014 إلى 7% في يناير 2015. كما أن التراجع الأخير في أسعار النفط عوض بشكل كبير إلغاء الدعم الهائل للبنزين وخفض الدعم على وقود الديزل إلى مبلغ صغير ثابت (حوالي 0,08 دولار أمريكي للتر). ثانيا، ذكر بنك إندونيسيا المركزي أن خفض سعر الفائدة يأتي ضمن مجهوداته لتقليص عجز الحساب الجاري (حاليا 3% من إجمالي الناتج المحلي). ومن شأن انخفاض أسعار الفائدة أن يؤدي إلى هبوط سعر صرف العملة المحلية مما سيعزز الصادرات ويجعل الواردات أغلى، وهو ما سيساعد على تقليص عجز الحساب الجاري.

يشير هذا الأمر إلى أن بنك إندونيسيا المركزي قد غير موقفه لصالح انخفاض سعر صرف الروبية. وكان البنك قد رفع أسعار الفائدة ما بين يونيو 2014 وديسمبر 2015 وتدخل في أسواق الصرف الأجنبي من أجل دعم سعر صرف الروبية والحد من هروب رؤوس الأموال. والآن، يقوم بخفض سعر الفائدة في ظل نيته المعلنة لتقليص عجز الحساب الجاري من خلال انخفاض سعر الصرف. فلماذا إذا لم يعد بنك إندونيسيا المركزي قلقا حول مخاطر زيادة هروب رؤوس الأموال خصوصا مع اقتراب موعد التشديد المتوقع لأسعار الفائدة في الولايات المتحدة أكثر؟

هناك سببان رئيسيان وراء انخفاض التصور البنك المركزي لمخاطر هروب رؤوس الأموال. أولا، أصبح شعور المستثمرين إزاء إندونيسيا أكثر إيجابية، حيث ارتفع المؤشر الرئيسي لبورصة جاكارتا للأسهم بنسبة 6,6% منذ رفع أسعار الفائدة أخر مرة في شهر نوفمبر. كما انخفضت تكلفة التأمين على السندات السيادية الإندونيسية لعشر سنوات بـ 71 نقطة أساس. وقد بدأت الإدارة الجديدة (التي تسلمت السلطة في شهر أكتوبر) بإصلاحات مهمة من شأنها تقوية الاقتصاد والوضع المالي. وأتاح خفض الدعم حيزا ماليا تم الإعلان عنه في شهر يناير ، وهو ما سمح بزيادة المخصصات الموجهة للاستثمار في البنية التحتية (4,6 مليار دولار) في ميزانية 2015 المنقحة ، كما أدى إلى ضبط الأوضاع المالية العامة نوعا ما حيث تم مراجعة العجز المتوقع في 2015 بتخفيضه من 2,2% إلى 1,9% من الناتج المحلي الإجمالي. وكان الاستثمار في البنية التحتية مسألة مركزية في البرنامج الانتخابي للإدارة الجديدة، حيث من شأنه تقليص اختناقات الإمدادات في الاقتصاد، مما سيحرر النمو في القطاع الخاص. وقد يكون تحسن مزاج المستثمرين والفرص الجديدة أمام المستثمرين الأجانب من الأسباب التي هدأت من مخاوف بنك إندونيسيا المركزي من هروب رؤوس الأموال.

ثانيا، قد تكون برامج التيسير الكمي التي اعتمدتها مجموعة من البنوك المركزية حول العالم مؤخرا خففت من المخاوف المرتبطة بتشديد بنك الاحتياطي الفدرالي لسياسته المالية. وصرح بنك إندونيسيا المركزي في بيانه الصحفي أنه يتوقع أن يؤدي برنامج التيسير الكمي الذي أطلقه البنك المركزي الأوربي إلى زيادة التدفقات الاستثمارية نحو الأسواق الناشئة، بما في ذلك إندونيسيا. كما يُتوقع أن يدعم برنامج التيسير النقدي وشراء الأصول القوي والمتواصل من قبل البنك المركزي الياباني تدفقات رؤوس الأموال. في الوقت ذاته، فإن انخفاض أسعار الفائدة على المستوى العالمي يعني أن بمقدور بنك إندونيسيا المركزي كذلك خفض سعر الفائدة دون إحداث تغييرات كبيرة تزعزع توازن فروق أسعار الفائدة. في الواقع، فإنه في ظل السياسات النقدية اللينة في آسيا (أستراليا والصين والهند وسنغافورة جميعها قامت بتليين سياساتها النقدية ويُتوقع أن تتبعهم في ذلك ماليزيا)، قد يكون خفض سعر الفائدة من قبل بنك إندونيسيا المركزي ضروريا للحفاظ على تنافسية أسعار الصادرات مع المنافسين الأسيويين.

ومع ذلك، فإن الاتجاه الجديد لسياسة بنك إندونيسيا المركزي لا تخلو من مخاطر. أولا، فرغم تحسن الشعور العام، لا تزال هناك مخاطر حول امكانية عكس اتجاه التدفقات الرأسمالية مع تشديد السياسة النقدية من قبل بنك الاحتياطي الفدرالي أو حيث يؤدي عدم استقرار الروبية إلى تثبيط الاستثمار. وفي هذا الصدد وحسب قياسها بفائض الحساب الجاري لميزان المدفوعات، فقد انخفضت التدفقات الرأسمالية بمقدار النصف خلال الفصل الرابع إلى 7,8 مليار دولار (3,6% من إجمالي الناتج المحلي في الفصل الرابع). ثانيا، لدى إندونيسيا دين خارجي مرتفع نسبيا (249 مليار دولار ، أي 34% من الناتج المحلي الإجمالي) حيث أن ما يفوق ثلثي هذا الدين مقوم بالدولار الأمريكي. لذلك، فإن الارتفاع الأخير في سعر صرف الدولار أمام الروبية الإندونيسية يزيد من عبء خدمة الدين ومن المخاوف بشأن قدرة الشركات الإندونيسية على تسديد ديونها. ثالثا، قد يؤدي تراجع سعر صرف العملة المحلية إلى ارتفاع التضخم المستورد، ما من شأنه جعل بنك إندونيسيا المركزي يخفق في الإبقاء على معدل التضخم في النطاق المستهدف وبالتالي يجبره على عكس سياسته مرة أخرى.

ماذا يعني هذا لآفاق النمو؟ تمشيا مع توقعاتنا، تباطأ نمو الناتج المحلي الإجمالي الحقيقي من 5.6% سنة 2013 إلى 5,0% في عام 2014 (أنظر تقريرنا إندونيسيا: رؤية اقتصادية 2014). نتوقع أن يستمر النمو في التباطؤ خلال 2015 حيث يتراكم عبء الدين المقوم بالدولار الأمريكي ويزيد ارتفاع الدولار من تثبيط النمو ويصعب تنفيذ البرنامج الاستثماري. كما قد يبقي ضعف الروبية على معدل التضخم أعلى من النطاق المستهدف من قبل بنك إندونيسيا المركزي، ما من شأنه أن يؤدي إلى سياسة نقدية متشددة باستمرار. وبالتالي، فإننا نبقي على توقعاتنا للنمو دون تغيير بنسبة 4,5% في 2015 مع توقع تعافي النمو في 2016 ليصل إلى 5,2% حيث يبدأ البرنامج الاستثماري في إعطاء ثماره.