لنختصر الموضوع ونبسطه قدر الإمكان:

1. إن ارتفاع مؤشرات أسواق الأسهم الأمريكية منذ لحظة الإعلان عن فوز الرئيس ترامب ولغاية اللحظة بنسب وصلت إلى حوالي 60% مدفوعة بالتخفيضات الضريبية التي أدت إلى تحقيق وفورات ساعدت الشركات على تمويل عمليات إعادة الشراء بشكل كبير، علماً أن مؤشرات الاقتصاد الكلي ليست بالمستوى الذي يساعد على إعطاء زخم بهذا الحجم لأسواق الأسهم، وبالتالي فإن تأثير الوفرات الضريبية كان يعادل إلى حد ما مفعول تيسير كمي مصغر فيما لو صحَ التشبيه، والذي ساعد على ضخ الـ easy money في أسواق الأسهم الأمريكية.

لكن على الجانب الآخر، فإن هذه الاقتطاعات كانت سبباً واضحاً لتعميق فجوة العجز الأمريكي الذي بلغ في عام 2018

779 مليار دولار مرتفعاً بنسبة 17% عن العام 2017، ومن المتوقع أن يصل إلى تريليون دولار عام 2019، بضغط من زيادة موازنة الدفاع لعام 2019 والتي أعلنها الرئيس ترامب وأقرها مجلس الشيوخ بواقع 716 مليار والتي تعتبر الموازنة الأكبر في تاريخ الولايات المتحدة الأمريكية.

وضمن هذه المعطيات وبما أن الولايات المتحدة الأمريكية والتي تنتهج مبدأ (التمويل بالعجز) لا يمكن بأي حال من الأحوال إلاَ أن يجد الفيدرالي نفسه مضطراً للجوء إلى سياسة نقدية تسهيلية، ولاحقاً سنكون أمام سيناريوالكونغرس لرفع سقف الدَين الحتمي.

2. معدلات التضخم:

الاقتصاد العالمي بشكل عام يعاني من انخفاض مستوى التضخم، فهل رفع معدل الفائدة الأمريكية سيساعد الاقتصاد الأمريكي تحديداً في ظل هذه الأجواء؟

الجواب قطعاً (لا).

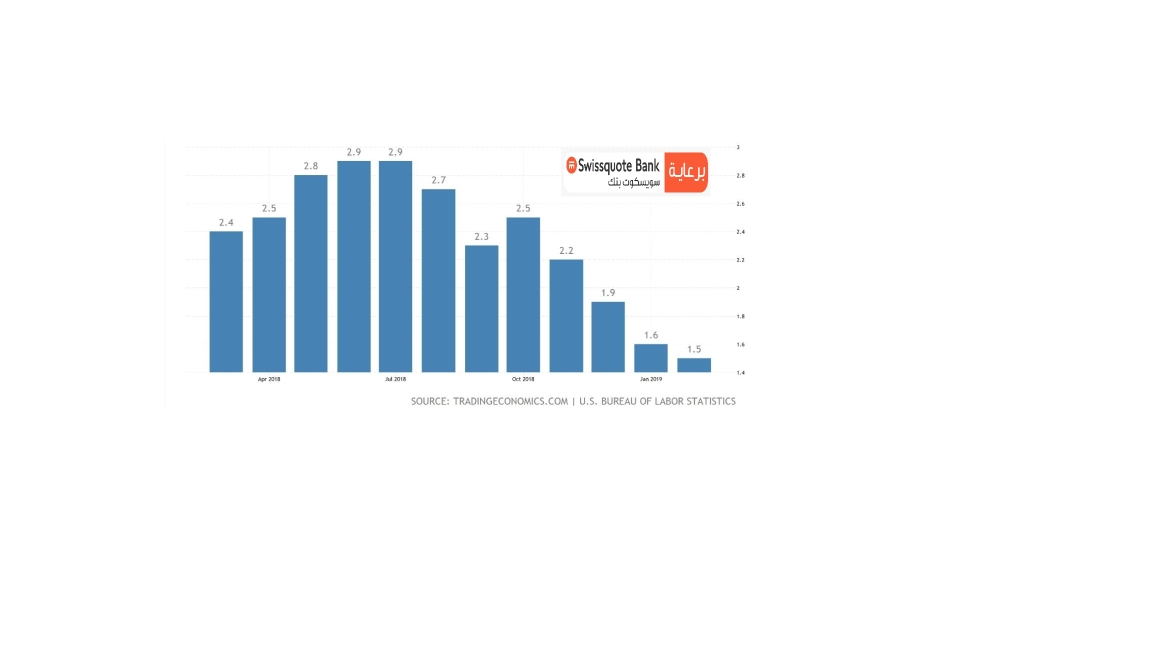

إن مستويات التضخم الحالية لا تستدعي مزيد من رفعات الفائدة؛ حيث أن معدل التضخم تباطئ على أساس سنوي في الولايات المتحدة إلى مستوى 1.6% في يناير 2019 ثم 1.5% في فبراير 2019 من مستويات 1.9% في ديسمبر 2018، وهو أقل معدل منذ شهر يونيو لعام 2017 والأقل فيما لو تمت مقارنته مع أشهر يناير وفبراير لأعوام 2017 و 2018، وبالتالي إن الاستمرار في رفع معدلات الفائدة سيدفع إلى ارتفاع تكلفة التمويل بما يؤدي إلى مزيد من الانخفاض في معدلات التضخم بعيداً عن المستوى المستهدف من الفيدرالي، وهذا بدوره سيدفع إلى مزيد من التباطؤ في معدلات النمو الاقتصادي والدخول في حالة الركود.

3. خدمة الدَين الأمريكي بمعدلات فائدة مرتفعة:

إن ارتفاع معدلات الفائدة ضمن المعطيات الاقتصادية المتباطئة والعجز المتزايد سيجعل الولايات المتحدة الأمريكية مضطرةً إلى دفع فوائد أعلى على ديونها، بالإضافة إلى ارتفاع معدلات تكلفة خدمة الـ carry trade، بسبب أرجحية سعر الفائدة للدولار تجاه باقي العملات.

4. الميزة التفضيلية للمنتجات المنافسة:

نعلم تماماً أن رفع الفائدة سيدفع لمزيد من ارتفاع الدولار مقابل العملات المنافسة وخاصة المنافسين التجاريين مما سيرجح كفة صادرات تلك الدول على حساب الصادرات الأمريكية.

أما في ما يخص انخفاض العجز التجاري الأمريكي مؤخراً مع استمرار الحرب التجارية الصينية الأمريكية وحتى يكون فاعلاً وقادراً على تحقيق الهدف المنشود والاستدامة يجب أن يكون مدعوماً بارتفاع الصادرات الأمريكية وليس بفرض المزيد من التعرفات الجمركية وإغلاق الأبواب أمام صادرات المنافسين.

5. الرغبة السياسية:

الجميع يعلم أن الرئيس الأمريكي دونالد ترامب كرر عدم رضاه عن سياسة رفع الفائدة والدولار المرتفع وأنه يفضل فائدة منخفضة ودولار أقل قوة، وظهر صوت آخر مؤخراً من البيت الأبيض وهو صوت المستشار لاري كودلو الذي طالب الفيدرالي بخفض الفائدة 50 نقطة أساس (فوراً).

6. حالة التباطؤ في نمو الاقتصاد العالمي:

حتى لو انطلقنا من فرضية أن الاقتصاد الأمريكي يسير بخطى أسرع ويحقق نتائج إيجابية "نسبياً" فيما لو تمت مقارنته مع المحيط العالمي؛ فإن هذا الوضع لن يجعل الاقتصاد الأمريكي "القوي" قادراً على تحقيق أي فوائض مع شركاء ضعاف وفي بيئة اقتصادية عالمية تعاني من التباطؤ في معدلات النمو .