عاجل: ختام تداولات اليوم...تصريحات ترامب تتسبب في خسائر حادة للذهب والنفط

هذا الأسبوع، كان الارتفاع في عوائد السندات في الأسواق المالية ملفتًا للانتباه. فقد وصل سعر الفائدة على السندات الأمريكية لأجل 10 سنوات إلى 2.40٪، وتجاوز سعر الفائدة لأجل عامين 2.20٪، ووصل إلى أعلى مستوى منذ مايو 2019. وفي بداية مارس، انخفض عائد السندات لأجل 10 سنوات إلى 1.68٪ بسبب الحرب مع روسيا وأوكرانيا.

لماذا ترتفع عائدات السندات؟

مع تفشي الوباء في الولايات المتحدة الأمريكية، حطم الدعم النقدي والمالي الأرقام القياسية. وبحلول شهر يونيو أعطى بنك الاحتياطي الفيدرالي أول إشارة على اتجاهه تقليص ميزانيته العمومية التي اقتربت من 9 تريليون دولار. في اجتماع اللجنة الفيدرالية للسوق المفتوحة (FOMC) في يونيو، صرحت اللجنة أنها وضعت خفض مشترياتها من الأصول على جدول الأعمال. لكن خلال هذه الفترة، ظلت اللجنة تعتبر التضخم مؤقتًا. وفي الربع الأخير من عام 2021، تحدث بنك الاحتياطي الفيدرالي بشكل أكثر وضوحًا وكان مقتنعًا بأن التضخم لن ينخفض في وقت قريب. وكان هذا يعني أنه كان لا بد من اتخاذ خطوات أسرع. وأعاد البنك حساباته وأعلن أنه سيتم انهاء من عمليات شراء الأصول في مارس، وبعد ذلك سيبدأ تقليص الميزانية العمومية.

عندما وصلنا إلى فبراير، زادت المخاطر مع غزو روسيا لأوكرانيا. وتسببت الحرب التي اندلعت بين البلدين في ارتفاع أسعار الطاقة والسلع والغذاء، وهو ما يعني استمرار التضخم في الارتفاع.

على الرغم من أن الحرب محصورة بين البلدين، إلا أن الولايات المتحدة نشطة للغاية في تفاعلها مع الحرب. فقد فرضت سلسلة من العقوبات على روسيا، وهذا بالطبع سيؤثر على الولايات المتحدة أيضًا، ومن بين آثار ذلك ارتفاع التضخم. ومن المتوقع أن يتجاوز التضخم 8٪ في مارس، بعد أن وصل إلى 7.9٪ في فبراير.

كان اجتماع مجلس الاحتياطي الفيدرالي الأسبوع الماضي سيئًا بالنظر إلى كيفية تعامله مع المخاطر. لماذا هذا؟

لم يتجاهل بنك الاحتياطي الفيدرالي مخاطر الحرب، بل قال إنها أثرت بالسلب على الاقتصاد الأمريكي. ومع ذلك، لم تكن قراراته بنفس قوة المخاطر العالية من حيث رفع الفائدة و تقليص الميزانية العمومية. إذا أخذنا في الاعتبار التخطط الذي أعلنه بنك الاحتياطي الفيدرالي؛ والذي سيبدأ أولا بزيادة سعر الفائدة، ثم تخفيض الميزانية العمومية. وبالتالي لم يكن من المتوقع حدوث حركة على جانب الميزانية العمومية في اجتماع مارس، ولكن رفع الفائدة بمقدار 25 نقطة أساس كان أقل من المطلوب. وبالرغم من أن بنك الاحتياطي الفيدرالي ذكر أنه لم يعد ينظر إلى التضخم على أنه مؤقت وقام بإجراء مراجعات لسياساته، إلا أن البيانات التي تم إصدارها عقب الاجتماعات أظهرت أن الاحتياطي الفيدرالي كان أكثر تفاؤلاً من الأسواق.

يدلي مسؤولو الاحتياطي الفيدرالي بتصريحات أكثر تشددًا هذا الأسبوع مقارنة التصريحات التي أعقبت الاجتماع، حيث تركز الأسواق على سعر الفائدة والميزانية العمومية بدلاً من التركيز علىالخطط التي تستهدف ما مجموعه سبع زيادات في أسعار الفائدة لعام 2022.

وبذلك نصل إلى إجابة السؤال؛ لماذا ترتفع عائدات السندات؟ لأن بنك الاحتياطي الفيدرالي يشير إلى المزيد من الزيادات في أسعار الفائدة. حيث أشار إلى زيادة في شهر مايو تبلغ 50 نقطة أساس، والتي كنا نعتقد أنها يجب أن تكون في مارس، ويقال أنه يمكن عقد اجتماعات لرفع الفائدة 50 نقطة أساس لبقية العام إذا لزم الأمر.

بالنظر إلى أن الفائدة ستكون أعلى من مستويات اليوم، تظهر أيضًا أسعار الفائدة قصيرة الأجل وطويلة الأجل. غالبًا ما يؤثر ارتفاع أسعار الفائدة على العملة، ولكن ليس دائمًا. بالنظر إلى الفرق بين الفائدة والتضخم، إذا لم يكن للعملة عائد حقيقي، فإن الزيادة في سعر السندات لا تدعم العملة.

ومع ذلك، فإن الارتفاع البطيء ولكن المستمر للدولار في الأسواق العالمية وعملية الرفع التدريجي لسعر الفائدة محفوف بالمخاطر بالنسبة للبلدان النامية. إذا نظرنا للأمر من وجهة نظر تركيا.

لقد شهدنا مرات عديدة أن الجانبين النظري والعملي في السياسة الأمريكية يقابلهما اتجاه المعاكس على الجانبالتركي فيما يتعلق بالليرة التركية TL. علي سبيل المثال؛ بينما يتم تخفيض سعر الفائدة في تركيا، فإن الزيادة في أسعار الفائدة في الأسواق هي أهم مؤشر على ذلك. والسبب في ذلك هو أن تصرفات البنك المركزي التركي منفصلة عن البنوك المركزية الأخرى، أي عن السوق، من حيث العملية والسياسة.

رفع سعر الفائدة، الذي بدأ من جانب بنك الاحتياطي الفيدرالي والذي من المتوقع أن يكون أسرع في الأشهر المقبلة، لا يشكل خطرًا كبيرًا على الاقتصاد الأمريكي بمفرده، حيث ينطبق الالتزام المالي للولايات المتحدة الأمريكية على جميع الأسواق، وينطبق أيضًا على السياسة المطبقة من حيث التأثير والإنتاج والاحتياطيات والتوقعات السياسية وما إلى ذلك. يختلف معدل التأثير باختلاف المستجدات في تلك الموضوعات.

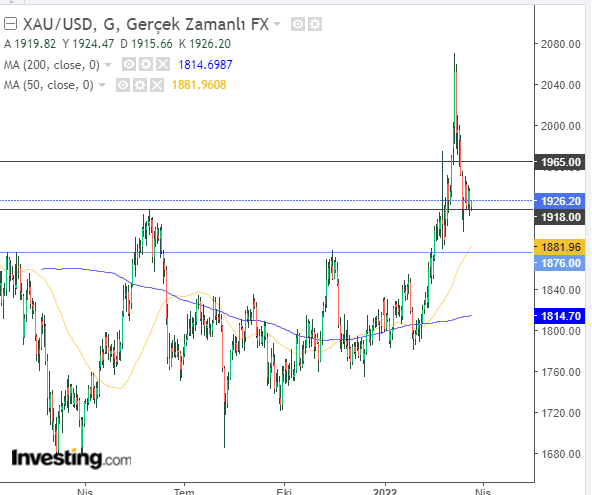

مع استمرار ارتفاع أصوات أعضاء مجلس الاحتياطي الفيدرالي، قد يصل تسعير 50 نقطة أساس إلى 70٪ هذا الأسبوع وقد تنخفض عائدات السندات أكثر. على الرغم من ضغوط السندات، لا يزال مؤشر الدولار الأمريكي في نطاق 99-98 في ظل استمرار تسعير المخاطر الجيوسياسية. في الأسفل نظرة مماثلة على الحرب من جهة الاحتياطي الفيدرالي. على هذا النحو، فإن الزخم الصعودي يتناقص، ولكن لا يوجد ضغط هبوطي حتى الآن. لذلك سنواصل مراقبة المستوى 1,876 دولارًا أمريكيًا، ونرى ما فوق هذا المستوى كمنطقة شراء. إذا استطعنا أن نرى إغلاقًا لمدة ستة أسابيع عند 1,876 دولارًا، فقد تنتقل توقعات السياسة النقدية في بداية العام إلى المركز الأول من حيث إعادة التسعير.