عاجل: صدور بيانات إعانات البطالة الأمريكية مخالفة للتوقعات.. والأسواق تتفاعل

ستسلط الأضواء هذا الأسبوع على التضخم، مع المؤشرات الرئيسية مثل مؤشر أسعار المستهلك (CPI) ومؤشر أسعار المنتجين (PPI) ومؤشر،الاستيراد / والتصدير، ومن المقرر إعلان تقرير جامعة ميشيغان بشأن لتوقعات التضخم لمدة 5-10 سنوات. وتُظهر توقعات شهر يونيو زيادة سنوية في مؤشر أسعار المستهلك بنسبة 3.1٪ لشهر يونيو، مقارنة بنسبة 4.0٪ في مايو. ومع ذلك، سيستمر توجيه الاهتمام الأساسي نحو مؤشر أسعار المستهلك الأساسي، والذي من المتوقع أن يظهر ارتفاعًا بنسبة 5٪ مقابل زيادة 5.3٪ المسجلة في مايو.

ومن المتوقع أن يكون رقم مؤشر أسعار المستهلكين لشهر يونيو هو أدنى قراءة للمؤشر في الأشهر المقبلة. وتذهب توقعات التضخم إلى ارتفاع في معدل التضخم الرئيسي خلال شهري يوليو وأغسطس، يليه استقرار عند حوالي 3٪ للفترة المتبقية من العام. ويصبحوهذا صحيحا فقط على افتراض أن أسعار السلع تظل ثابتة وتمتنع عن الزيادة مرة أخرى، حيث من المحتمل أن يؤدي أي ارتفاع إلى ارتفاع توقعات مقايضة التضخم.

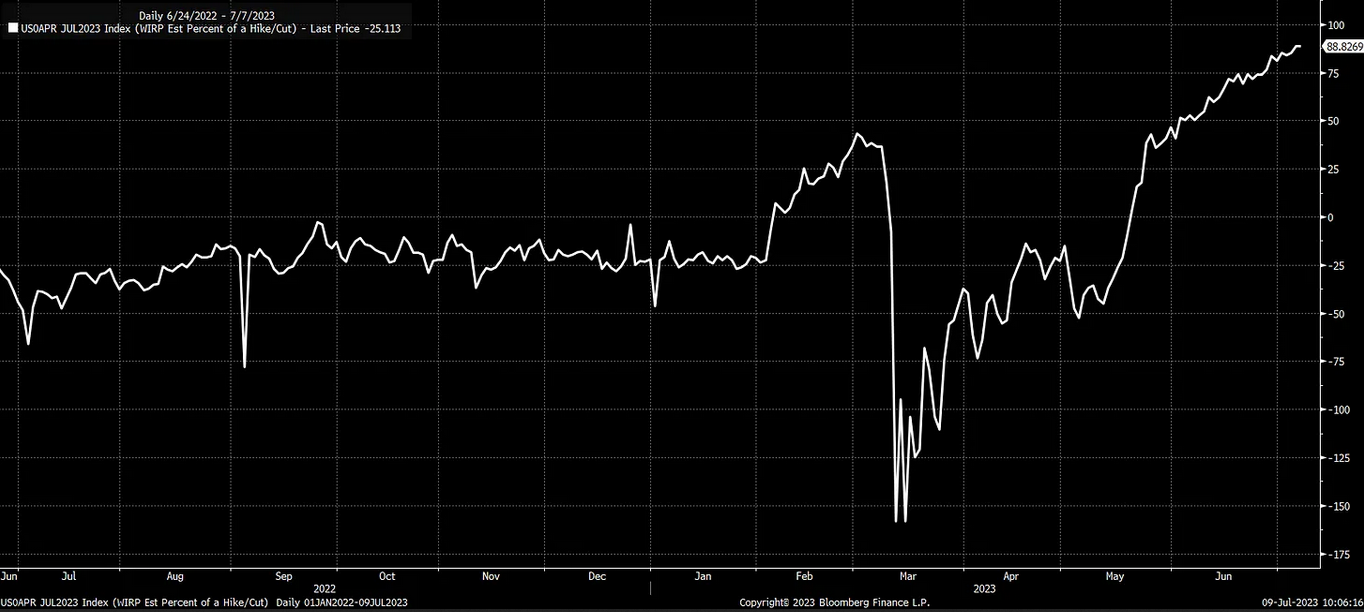

وفي الوقت الحالي، يأخذ السوق في الحسبان احتمال بنسبة 90٪ تقريبًا أن يقوم الاحتياطي الفيدرالي بزيادة الأسعار في اجتماع لجنة السوق المفتوحة الفيدرالية (FOMC) لشهر يوليو. وما لم يكن تقرير مؤشر أسعار المستهلكين أقل من التوقعات بشكل ملحوظ، مع الأخذ في الاعتبار بيانات سوق العمل الأخيرة، يصبح رفع سعر الفائدة في اجتماع اللجنة الفيدرالية للسوق المفتوحة لشهر يوليو هو السيناريو الأكثر منطقية.

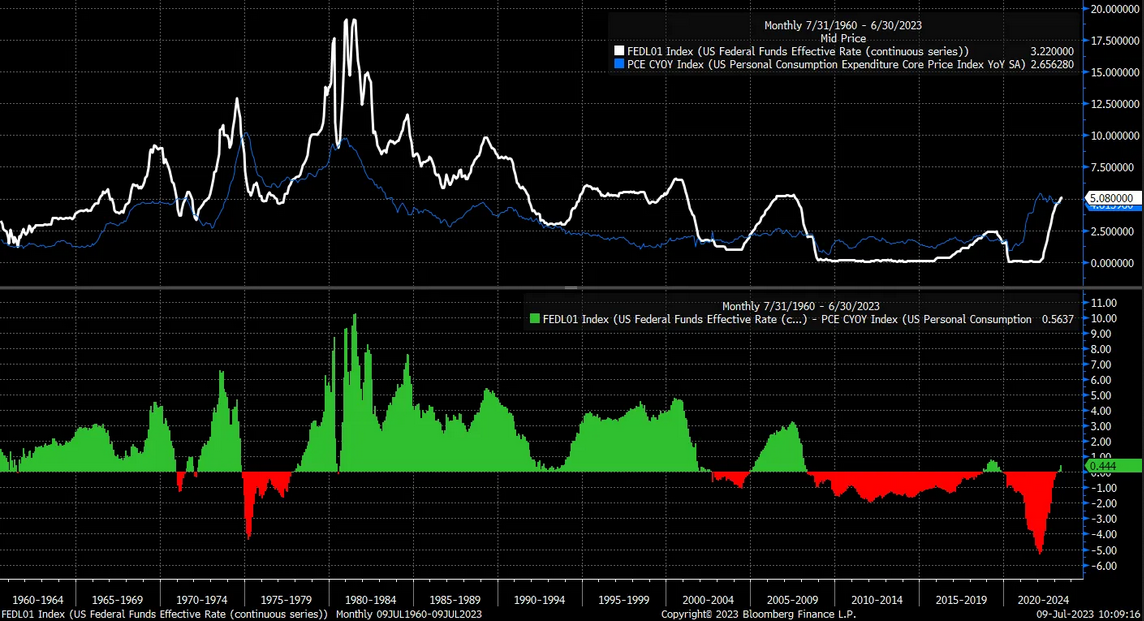

تشير مؤامرة النقاط لشهر يونيو من الاحتياطي الفيدرالي إلى احتمالية رفع أسعار الفائدة مرتين. ومع ذلك، أعتقد أن هناك احتمالًا بأن نشهد أكثر من زيادتين إضافيتين، مع احتمال وصول معدل الفائدة النهائي إلى حوالي 6٪. وفي كل دورة رفع أسعار الفائدة تقريبًا منذ منتصف السبعينيات، كان على معدل الأموال الفيدرالية أن يتجاوز معدل نفقات الاستهلاك الشخصي الأساسي (PCE) لقمع التضخم بشكل فعال.

وفي معظم الحالات، كان على معدل الأموال الفيدرالية أن يتجاوز معدل نفقات الاستهلاك الشخصي الأساسي بنحو نقطتين مئويتين. وبافتراض أن معدل نفقات الاستهلاك الشخصي الأساسي ينخفض أكثر إلى حد ما، فإن معدل التمويل الفيدرالي بنسبة 6٪ لا يبدو مفرطًا في الطموح.

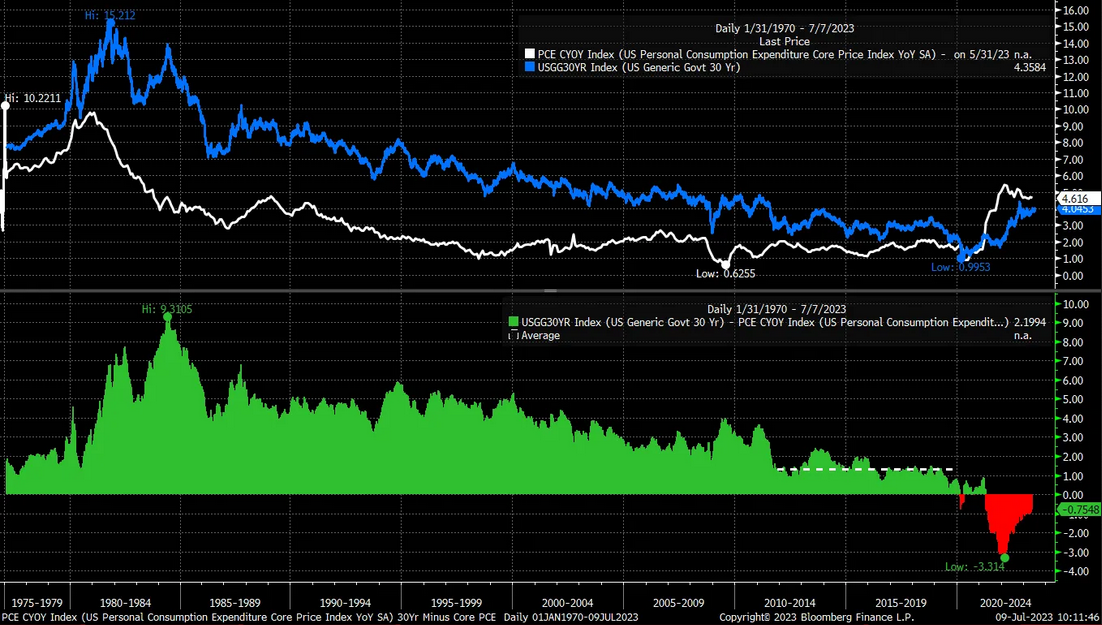

علاوة على ذلك، فإن سندات الخزانة لمدة 30 عام يتم تداولها حاليًا دون معدل تضخم نفقات الاستهلاك الشخصي الأساسي بشكل ملحوظ. ومن وجهة نظري، تحتاج الـ 30 عامًا أيضًا إلى زيادة، من المحتمل أن تصل إلى نطاق 5٪، لتمثيل هذه البيئة ذات معدلات التضخم الأعلى بدقة.

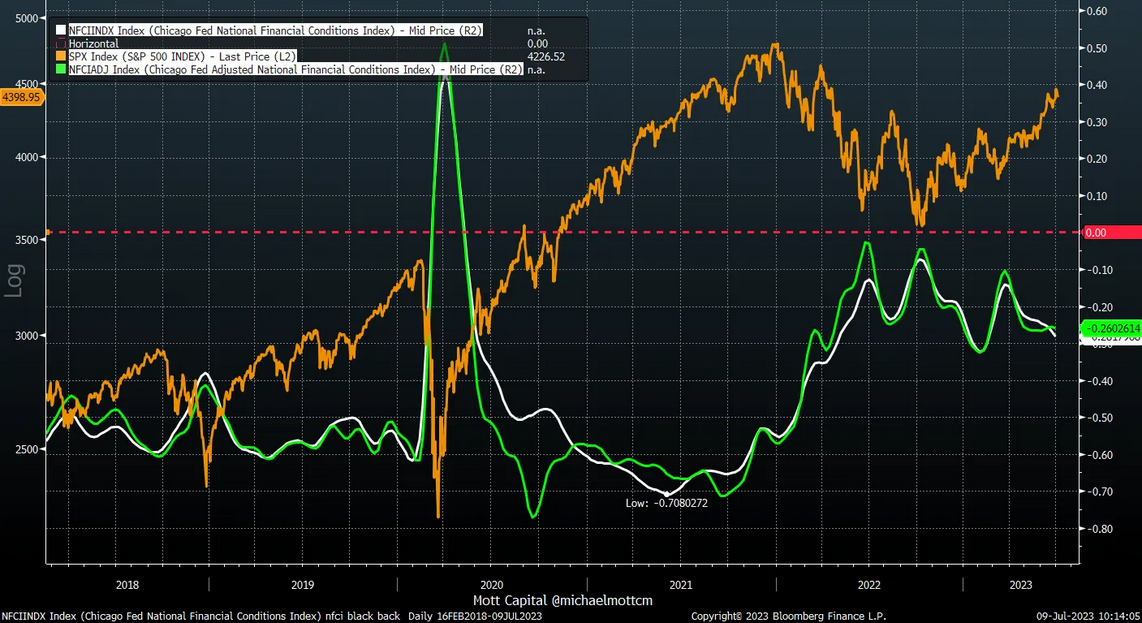

في الوقت الحالي، الأسعار ليست مقيدة بما فيه الكفاية، والظروف المالية ملائمة، ولا تفرض عبئًا كبيرًا على الاقتصاد. كما تراجع مؤشر الأحوال المالية الوطنية الصادر عن بنك الاحتياطي الفيدرالي في شيكاغو بشكل ملحوظ منذ منتصف مارس، مما ساهم بشكل كبير في الارتفاع في سوق الأسهم.

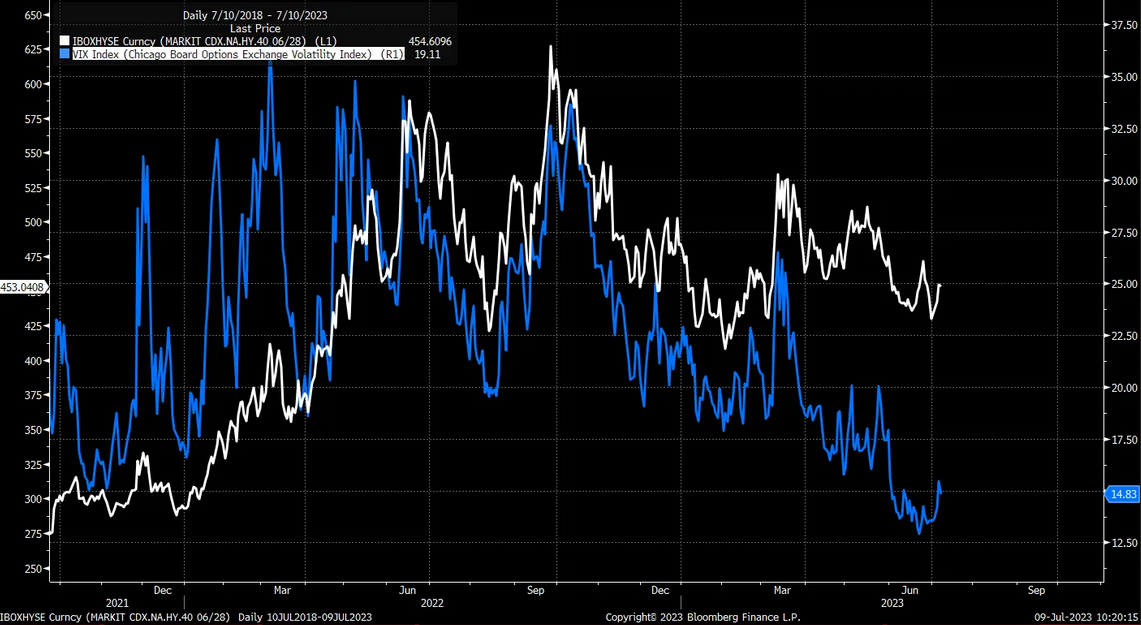

ما يحتاجه الاحتياطي الفيدرالي بالفعل هو مساعدة من سوق السندات. وعلى وجه التحديد، يحتاج إلى زيادة المعدلات الموجودة في الطرف الخلفي لمنحنى العائد وتوسيع فروق الأسعار. كما ستساعد هذه التغييرات في كبح النمو الاقتصادي وتباطؤ التضخم. ومع ذلك، فإن فروق الأسعار الأوسع ستؤدي إلى تقلب ضمني أعلى، مما يؤدي إلى انخفاض أسعار الأسهم. وقد كانت هناك علامات أولية على حدوث ذلك هذا الأسبوع، مع بدء ارتفاع فروق العائد المرتفعة وزيادة لاحقة في مؤشر التقلب (فيكس).

بطبيعة الحال، ساهمت هذه العوامل في عمليات البيع المكثفة في سوق الأسهم هذا الأسبوع، وبلغت ذروتها بإغلاق منخفض يوم الجمعة. وقد كسر مؤشر إس أند بي 500 اتجاه تصاعدي طويل المدى هذا الأسبوع من خلال خلق فجوة تحته. كما تم تشكيل فجوة تحت الاتجاه الصاعد قصير المدى. وبشكل عام، مثل هذه الفجوة أسفل خطوط الاتجاه هي مؤشر هبوطي، وعادة ما تشير إعادة الاختبار الفاشلة لخط الاتجاه إلى انعكاس الاتجاه. ولكي نشهد انخفاضًا كبيرًا في مؤشر إس أند بي 500 يسحبه مرة أخرى إلى ما دون علامة 4200، سنحتاج إلى انخفاض المؤشر إلى ما دون 4،320.

انخفض عائد أرباح إس أند بي 500 خلال الأسابيع العديدة الماضية مع ارتفاع الأسعار. ويعتبر هذا عكس ما كانت تفعله المعدلات، وهي آخذة في الارتفاع. وقد أصبح الفارق بين عائد ربح إس أند بي 500 ومعدل العامين سالبًا الآن. ويعني هذا أن سندات الخزانة لمدة عامين لديها عائد أفضل من عائد مؤشر إس أند بي 500 في هذه المرحلة.

والأهم من ذلك، أن سوق الأسهم كان يتصرف بشكل مشابه لسندات الشركات أو السندات غير المرغوب فيها، مع تضييق الانتشار. وإذا بدأت فروق الائتمان في الاتساع مرة أخرى، فيمكننا توقع نفس الشيء بالنسبة لفروق الأسهم، مما يعني انخفاض الأسعار.

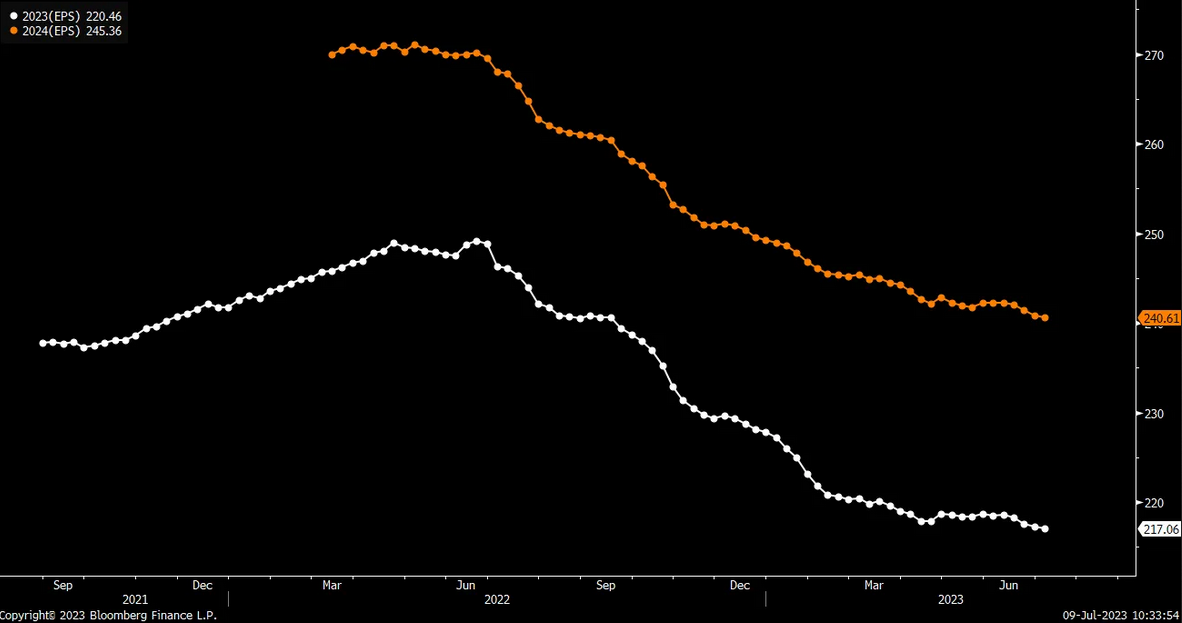

وفي جوهرها، كانت الأسهم تعتمد على انخفاض الأسعار ودورة محتملة لخفض سعر الفائدة من قبل الاحتياطي الفيدرالي. وفي هذا المنعطف، يبدو واضحًا أن هذا كان سوء تقدير. كذلك، لم تتحسن تقديرات الأرباح لتبرير الارتفاع الأخير في السوق، لكنها لم تتدهور أيضًا، مما يعني أنه لا يوجد سبب يمنع الأسهم من العودة إلى مستوياتها منذ أوائل مارس.

بدأت الأسواق على مستوى العالم تتدحرج وتبدو ضعيفة للغاية فجأة. ما عليك سوى إلقاء نظرة على مؤشر داكس، الذي انهار الأسبوع الماضي وتراجع عن نمط الألماس.

علاوة على ذلك، يُظهر صندوق تداول أشباه الموصلات في البورصة أيضًا علامات ضعف، يُشار إليها بنمط الرأس والكتفين المحتمل الذي يتشكل. وهناك فجوة كبيرة يجب سدها حول علامة 130 دولارًا، والتي يمكن أن تكون المستوى الذي وصل إليه صندوق فان إك لأشباه الموصلات للتداول في البورصة (ناسداك: SMH) خلال الأسابيع التالية.

وهذا الأسبوع سوف يسلط الضوء أيضًا على أرباح البنوك. ومن المثير للاهتمام، أن كيه بي دليو بنك يبدو أنه شكل نموذج رأس وكتفين معكوس. فهل يمكن أن يوحي هذا بأن "الأزمة" المصرفية تقترب من نهايتها؟ ومع ذلك، عندما يفشل نموذج الرأس والكتفين، فإنه يعمل عادةً كنمط استمراري، وهو وضع معقد للبنوك. لذا فعليًا ، يحتاج BKX إلى الارتفاع من هنا لتأكيد نمط الانعكاس.