عاجل: اضطرابات النفط ترعب ترامب - تحرير 172 مليون برميل من الاحتياطي الأمريكي

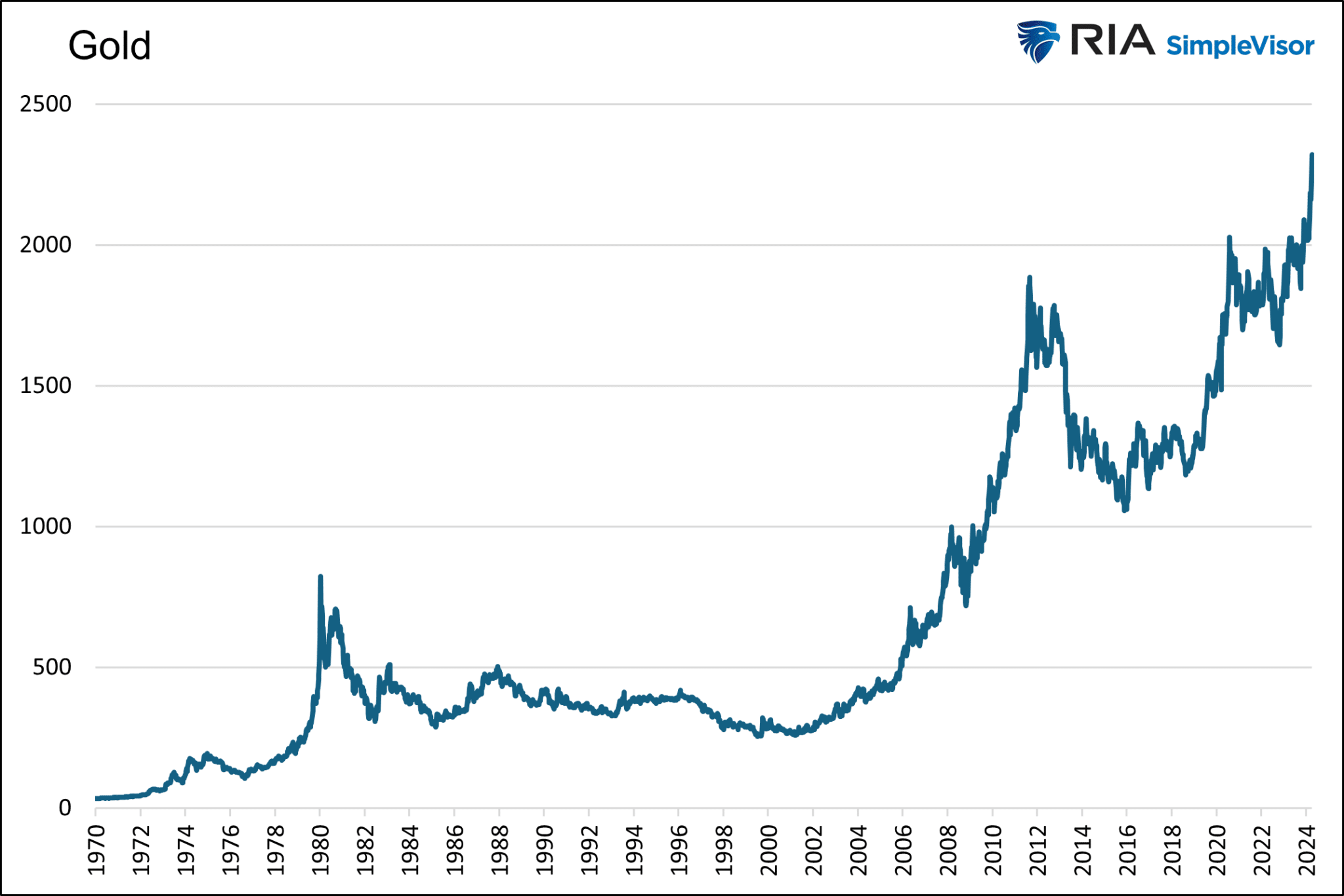

بعد ارتفاعه بنحو 40% منذ أكتوبر/تشرين الأول الماضي، أصبح الذهب في حالة ارتفاع كبير. يعتبر العديد من خبراء الاستثمار أسعار الذهب مقياسًا كليًا يقيس مستوى القلق في الاقتصاد والتضخم والعملة والجغرافيا السياسية. ولذلك، يجب أن نتحرى ما الذي يدفع سعر الذهب إلى الارتفاع وما الذي لا يدفعه إلى الارتفاع.

الطلاق بين الذهب والعوائد الحقيقية

لمساعدتنا في معرفة ما الذي قد يكون الدافع وراء الزخم في الذهب، يجدر بنا أن نأخذ في الاعتبار أولاً أن العلاقة الموثوقة التي تفسر إلى حد كبير حركة أسعار الذهب قد انهارت منذ حوالي عامين.

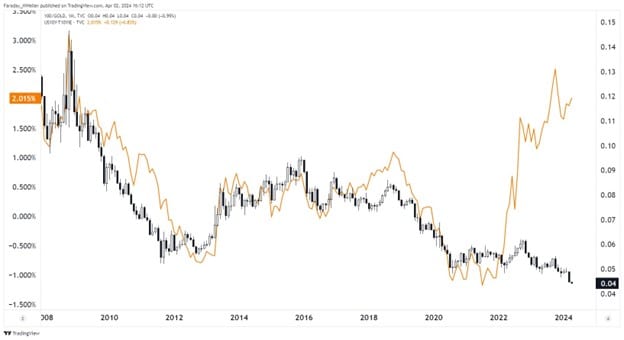

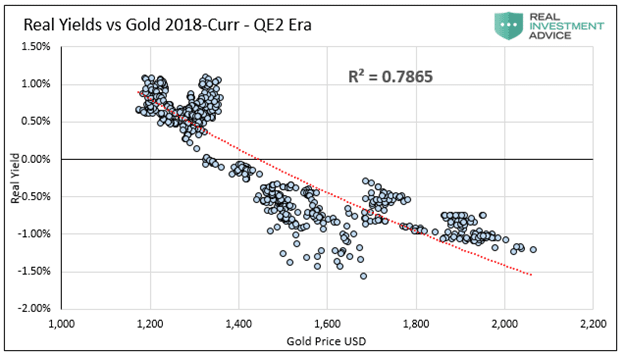

يُظهر الرسم البياني أدناه، مجاملة من مات ويلر، أن العلاقة التي استمرت 15 عامًا بين أسعار الذهب والعوائد الحقيقية لم تعد تعمل. العوائد الحقيقية أو المعدلات الحقيقية هي ببساطة العائد الحالي لسندات الخزانة مطروحًا منه معدل التضخم أو التضخم المتوقع.

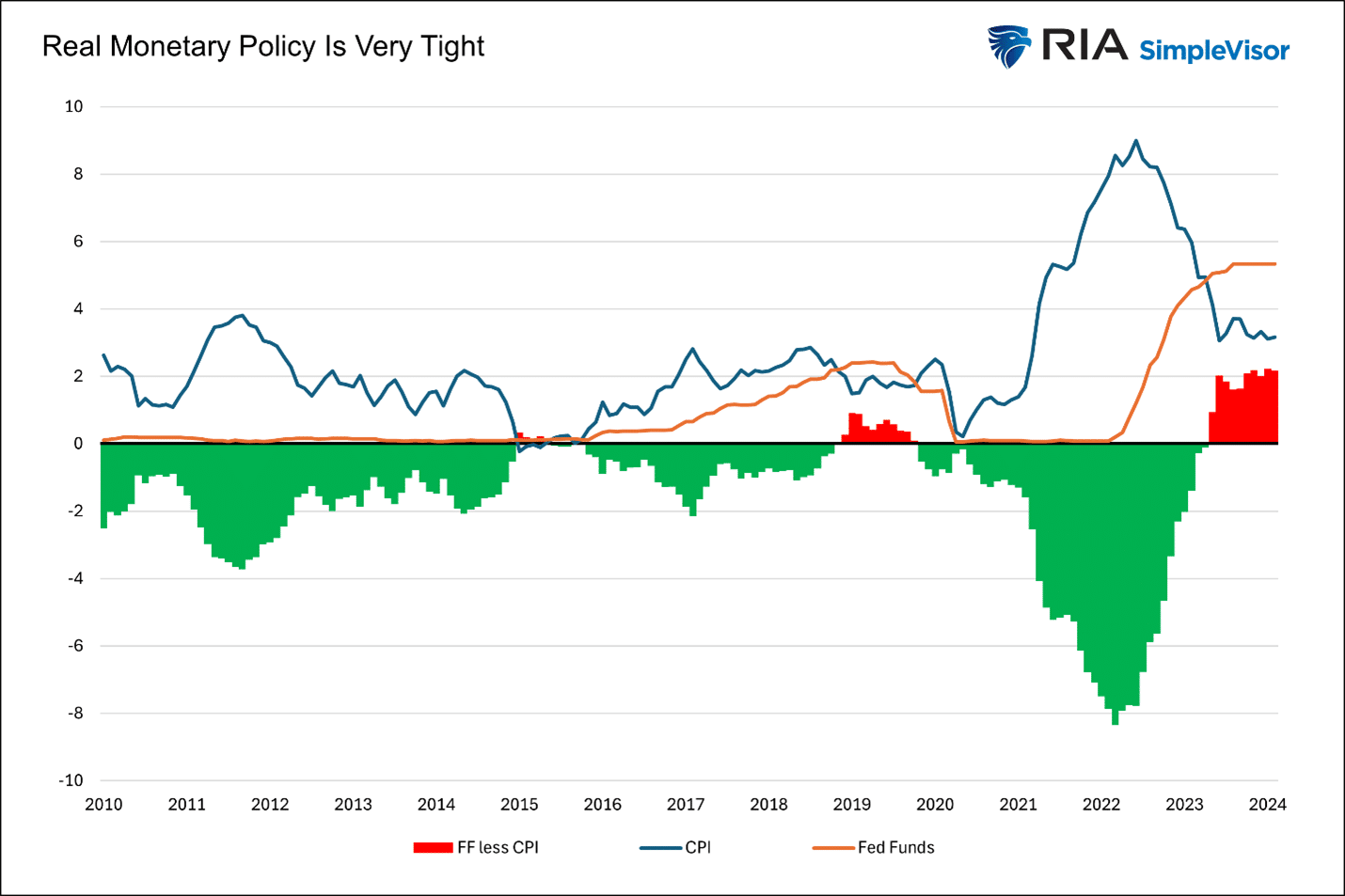

وهي بمثابة مقياس لمدى تساهل السياسة النقدية أو تقييدها. فكلما ارتفع العائد الحقيقي، كلما كانت السياسة النقدية أكثر تقييدًا، والعكس صحيح.

يوضح الرسم البياني أدناه المستوى الحالي للعائد الحقيقي، وهو الأعلى منذ خمسة عشر عامًا. وبناءً على ذلك، من العدل أن ندعي أن السياسة النقدية مقيدة للغاية، بغض النظر عن الكيفية التي غير بها الاحتياطي الفيدرالي موقفه في الأشهر الأخيرة.

وقد ناقشنا في مقالنا البصمة الذهبية للفيدراليين سبب وجود العلاقة بين الذهب والعوائد الحقيقية.

مستوى أسعار الفائدة الحقيقية هو مقياس قوي لوزن سياسة الاحتياطي الفيدرالي. إذا كان الاحتياطي الفيدرالي يتعامل بخفة ولا يقوم بتشويه الأسواق، فيجب أن تكون المعدلات الحقيقية إيجابية. وكلما زاد تلاعب الاحتياطي الفيدرالي بالأسواق عن معدلاتها الطبيعية، كلما أصبحت المعدلات الحقيقية أكثر سلبية.

شارك المقال تحليلنا الذي قسّم السنوات الأربعين الماضية إلى ثلاث فترات بناءً على مستوى العوائد الحقيقية.

عندما أصبحت السياسة النقدية للاحتياطي الفيدرالي أكثر عدوانية في عام 2008، نمت العلاقة بين الذهب والعوائد الحقيقية. قبل عام 2008، لم تكن هناك علاقة إحصائية.

وفقًا للمقال:

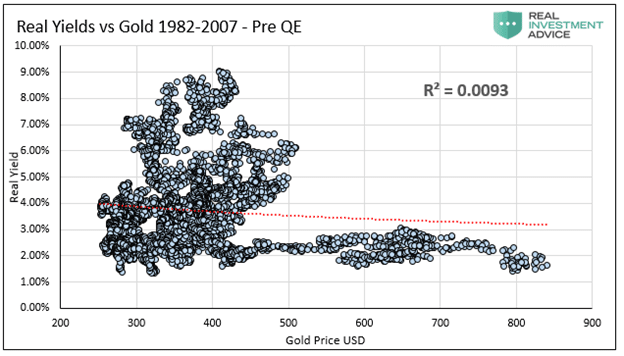

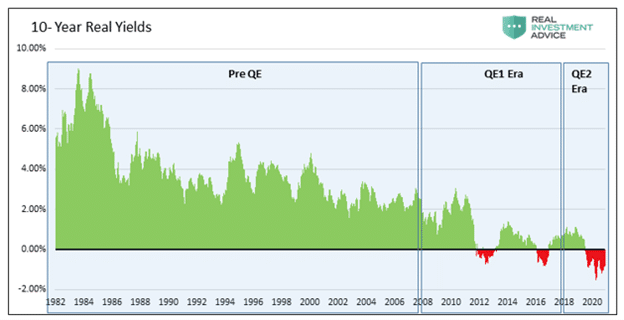

الرسم البياني الأول، فترة ما قبل التيسير الكمي، يغطي الفترة 1982-2007. خلال هذه الفترة، بلغ متوسط العوائد الحقيقية +3.73%. لا يُظهر مربع R-squared البالغ .0093 أي علاقة.

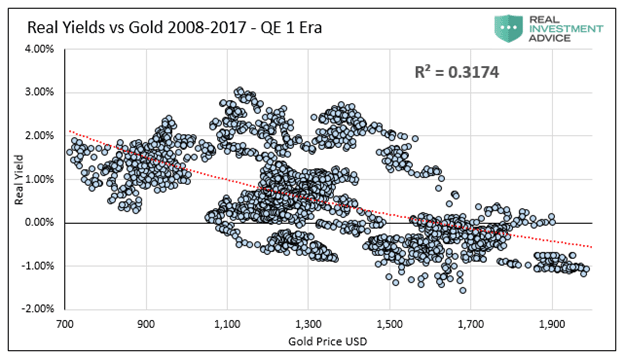

يغطي الرسم البياني الثاني التيسير الكمي المرتبط بالأزمة المالية، 2008-2017. خلال هذه الفترة، بلغ متوسط العوائد الحقيقية + 0.77%. يُظهر مربع R-squared البالغ .3174 ارتباطًا معتدلًا.

ويغطي الرسم البياني الأخير، عصر التيسير الكمي 2، الفترة التي تلت بدء الاحتياطي الفيدرالي في تخفيض ميزانيته العمومية ثم زيادتها بشكل حاد في أواخر عام 2019. خلال هذه الفترة، بلغ متوسط العوائد الحقيقية 0.00%، مع وجود الكثير من حالات العوائد الحقيقية السلبية. يُظهر مربع R-squared البالغ .7865 ارتباطًا كبيرًا.

وبالنظر إلى تحليلنا التاريخي والحالة الحالية للعوائد الحقيقية المرتفعة، فليس من المستغرب أن العلاقة بين سعر الذهب والعوائد الحقيقية قد تلاشت.

لذلك، دون أن تتحكم العوائد الحقيقية في سعر الذهب، دعونا ننظر في بعض الاحتمالات التي تفسر سبب ارتفاعه بهذه السرعة.

الاختلال المالي

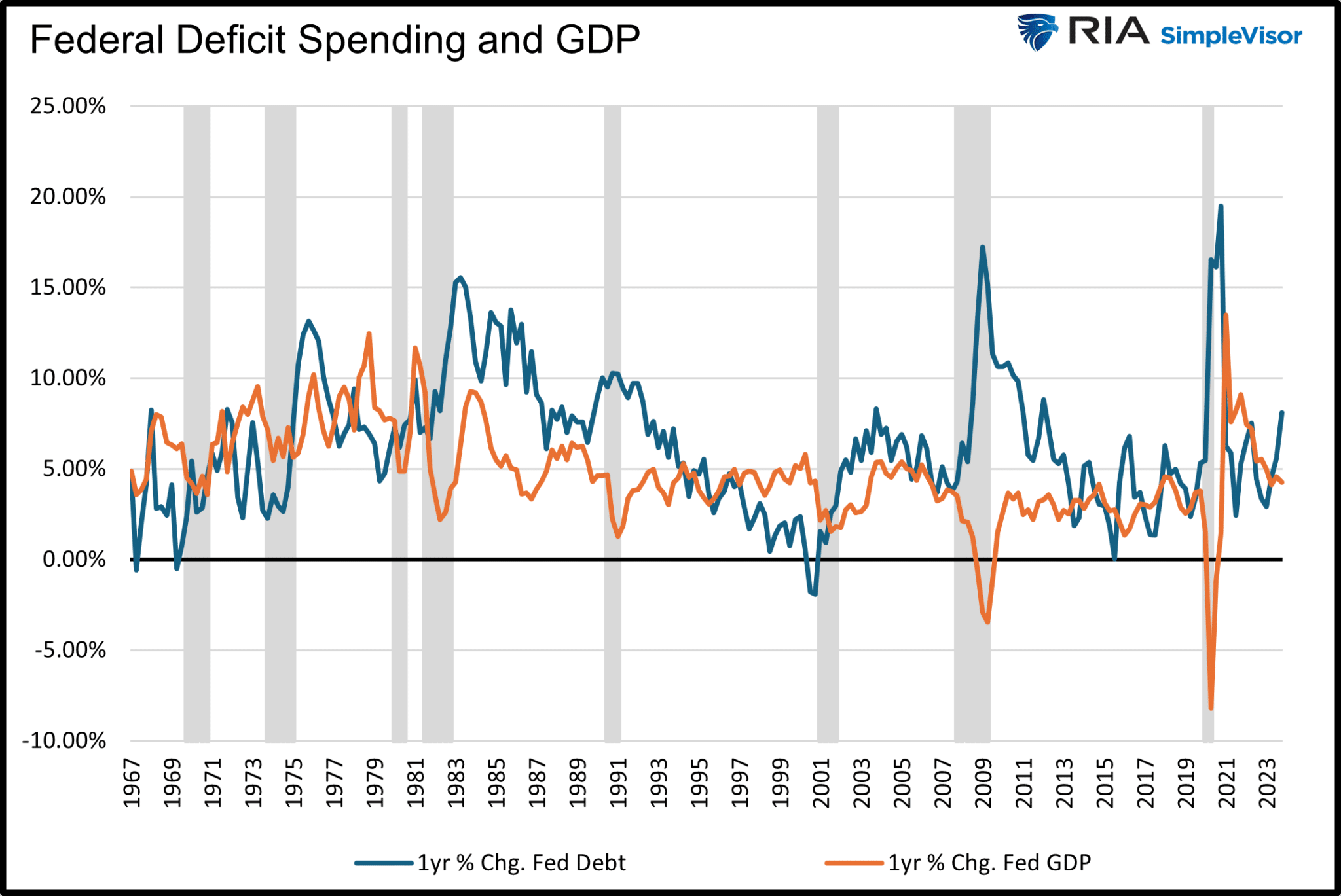

تعاني الحكومة الفيدرالية من عجز كبير. وكما هو موضح أدناه، تزيد النسبة المئوية السنوية للزيادة في الدين الفيدرالي عن 8%. يحدث مثل هذا الإنفاق الكبير في العجز في الوقت الذي يتجاوز فيه النمو الاقتصادي معدل النمو الطبيعي ومستويات ما قبل الجائحة. وعادة ما يكون العجز عادةً أقل خلال فترات النمو الاقتصادي وأكبر خلال فترات الركود أو التباطؤ الاقتصادي.

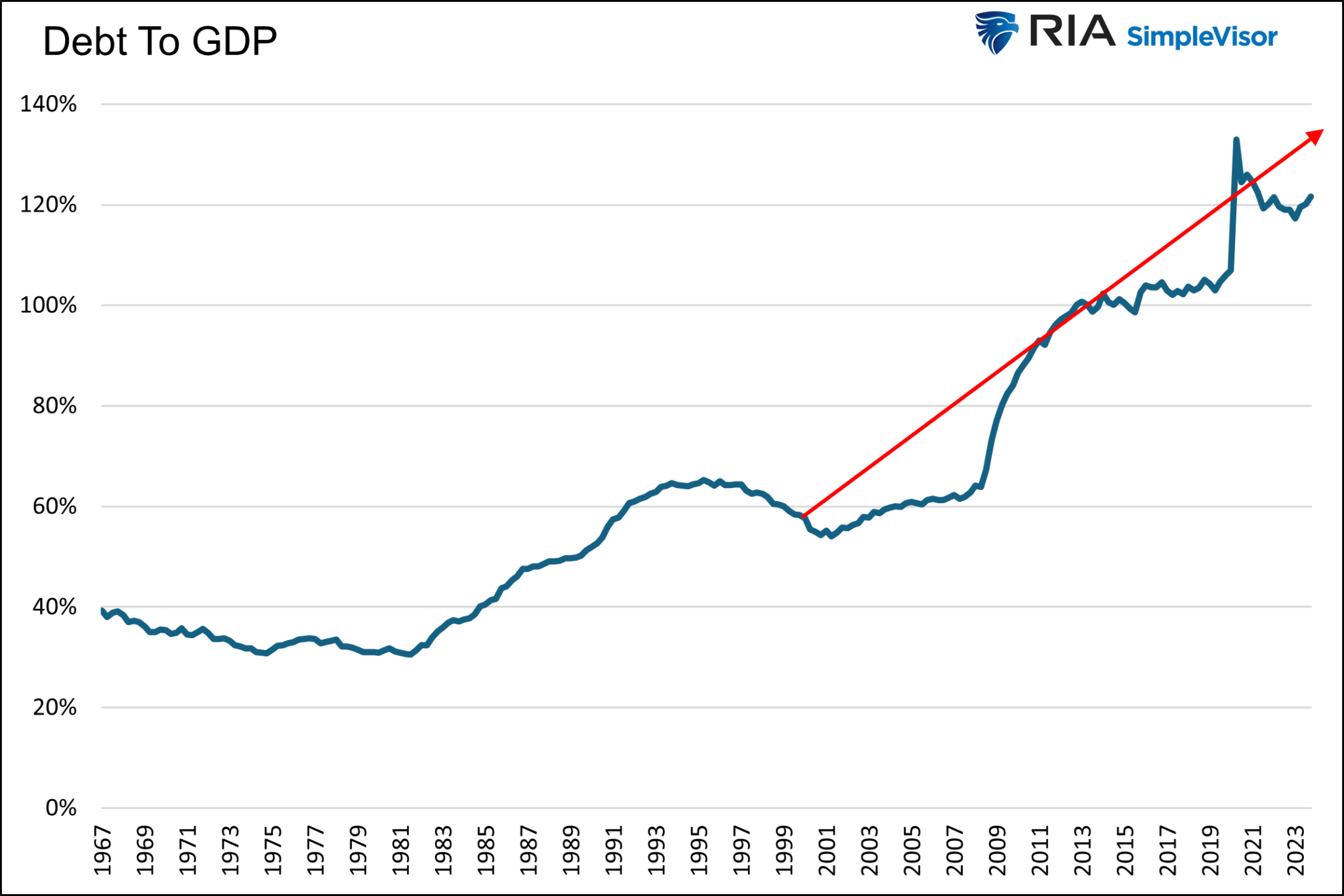

وتُعد الزيادة الأخيرة في نمو الديون كبيرة، ولكنها ليست أكثر بكثير من الذروات الأخرى التي لم تصل إلى ذروة الركود في السنوات العشر الماضية. بالإضافة إلى ذلك، فهي أقل بكثير من الزيادات في الديون المرتبطة بالركود. يبدو العجز الذي يزيد عن 2 تريليون دولار أمرًا مخيفًا، ولكن الاقتصاد نما بنسبة 33% أو 7 تريليون دولار منذ عام 2020 وتضاعف حجمه منذ عام 2009. يساعد الرسم البياني أدناه، الذي يوضح نسبة الدين إلى الناتج المحلي الإجمالي، في وضع المزيد من السياق حول معدل اقتراض الحكومة.

إن الاتجاه التصاعدي لنسبة الدين إلى الناتج المحلي الإجمالي غير مستدام. ومع ذلك، فإن النسبة الحالية وميل الاتجاه الأخير يتماشى مع الاتجاه السائد منذ 20 عامًا وحتى أكثر من ذلك.

لقد كتبنا العديد من المقالات حول مشكلة نمو الدين بوتيرة أسرع من الناتج المحلي الإجمالي والضرر الاقتصادي الذي يلحقه وسيلحقه. ومع ذلك، عند وضع العجز الحالي في السياق الصحيح مع وتيرة النشاط الاقتصادي، فإن النمو الأخير لا يختلف بشكل صارخ عن التجارب الأخرى في السنوات العشرين الماضية.

وعلى هذا النحو، نجد صعوبة في الاعتقاد بأن الديون هي المسؤولة عن الارتفاع الأخير في الذهب.

الجيوسياسية

إن المشاكل الجيوسياسية، وخاصةً فيما يتعلق بأوكرانيا وإسرائيل، هي في الواقع إشكالية.

يمكن لروسيا نشر أسلحة نووية أو توسيع نطاق الحرب إلى دول أخرى مجاورة. ومن شأن غزو إحدى دول الناتو أن يجبر الولايات المتحدة والقوى الأوروبية على التدخل.

يبدو أن الصراع بين إسرائيل وحماس هو حرب بالوكالة مع إيران. وفي حين أن مسرح الحرب هو في المقام الأول في غزة، وبدرجة أقل في الدول المحيطة بها، فإن احتمال تورط إسرائيل وإيران بشكل مباشر أكثر إشكالية. فمن المرجح أن تقابل الأعمال الإيرانية المباشرة ضد إسرائيل بقوة عسكرية من الولايات المتحدة وقوى حلف شمال الأطلسي الأخرى.

لا أقصد التقليل من شأن هذين الحدثين الجيوسياسيين وغيرهما من الأحداث الجيوسياسية الأقل أهمية، لكن الولايات المتحدة وأوروبا تخوضان حروبًا مختلفة في الشرق الأوسط وأفغانستان منذ معظم السنوات العشرين الماضية. هل الوضع الجيوسياسي العالمي اليوم مخيف أكثر بكثير مما كان عليه في السنوات الماضية؟

عندما بدأنا كتابة هذا المقال في 4 أبريل/نيسان 2023، انتشرت شائعة مفادها أن إيران ربما تخطط لشن هجمات صاروخية ضد إسرائيل. وانخفض مؤشر S&P 500 بما يزيد عن 1% بسرعة، وتراجع الذهب على الفور بمقدار 25 دولارًا. إذا كانت المخاوف الجيوسياسية هي المسؤولة عن المكاسب الأخيرة، ألا ينبغي أن تزيد التوترات المتزايدة في الشرق الأوسط من قيمة الذهب؟

الذهب يتنبأ بالتضخم، أم أنه كذلك؟

يجادل البعض بأن أسعار الذهب تُنذر بأن اتجاهات التضخم المنخفضة التي سادت خلال الثلاثين عامًا الماضية تنبئ بانعكاس اتجاهات التضخم المنخفضة.

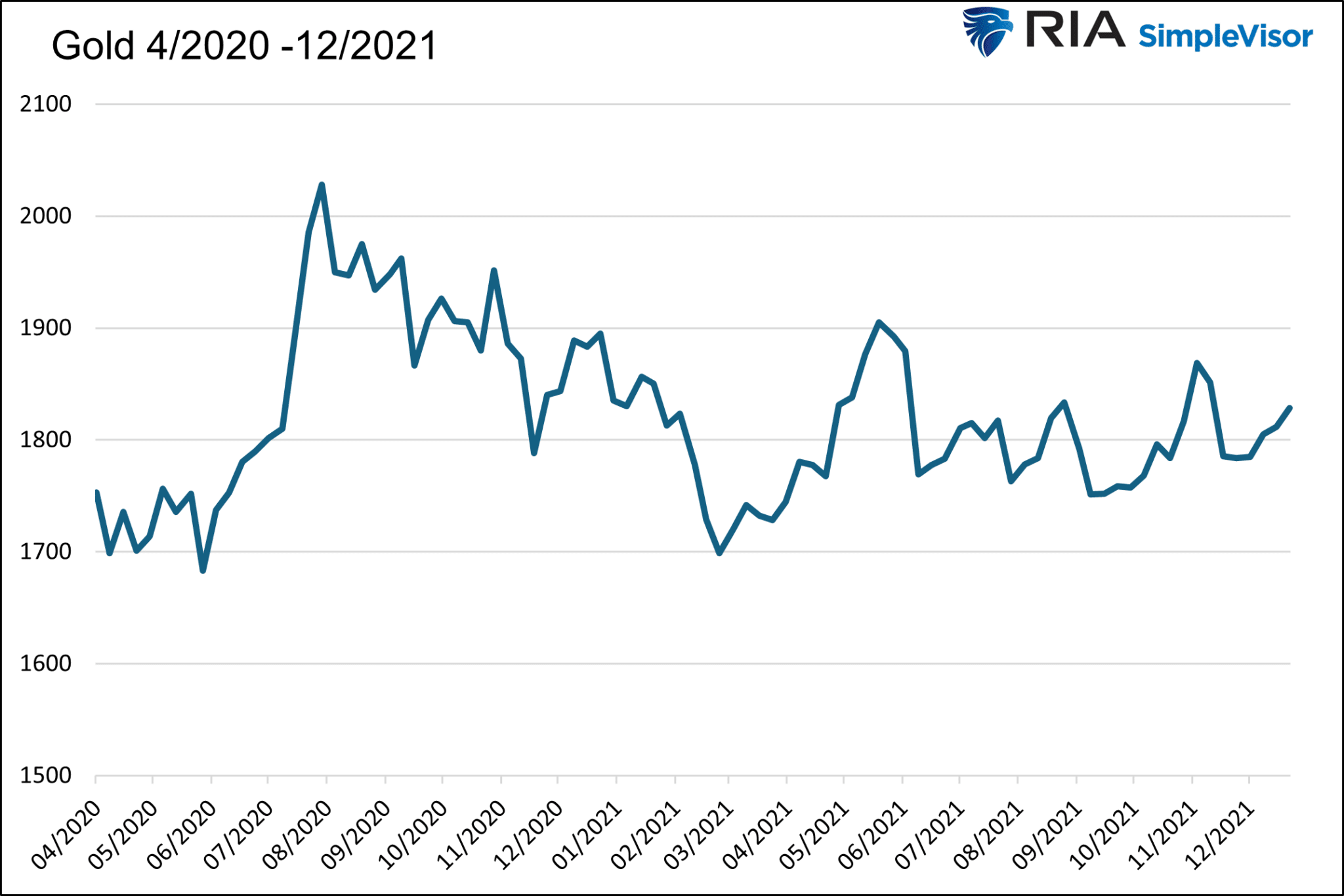

إذا كان الذهب مؤشراً جيداً للأسعار، فلماذا لم يتراجع سعره عندما كان الاحتياطي الفيدرالي والحكومة يمطران الاقتصاد بالأموال، وكانت خطوط الإمداد مغلقة؟ تمثل تلك الفترة أهم إعداد تضخمي منذ أكثر من 40 عامًا.

الاحتياطي الفيدرالي المتشائم في بيئة تضخمية مرتفعة

منذ أواخر العام الماضي، انقلب بنك الاحتياطي الفيدرالي من نبرة متشددة للغاية إلى نبرة أكثر تشاؤمًا. وعلى الرغم من الظروف المالية الميسرة (الرابط)، والتضخم المرتفع والثابت، والنمو فوق المتوسط، يبدو أن الاحتياطي الفيدرالي عازم على خفض أسعار الفائدة عدة مرات هذا العام. قد يجادل الكثيرون بأن بنك الاحتياطي الفيدرالي الأكثر حذرًا سيحافظ على لهجته المتشددة وربما يرفع شبح زيادة أسعار الفائدة أكثر.

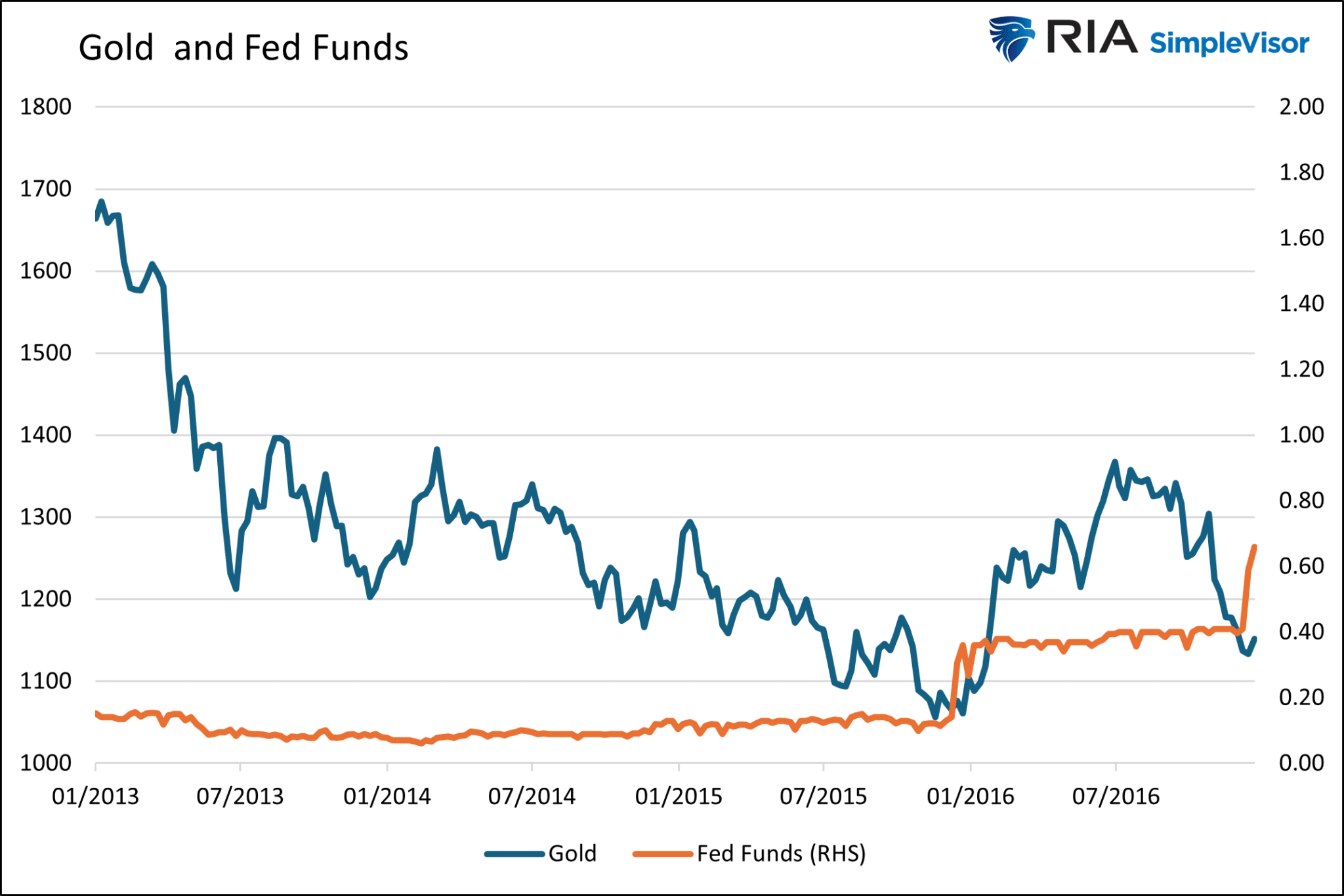

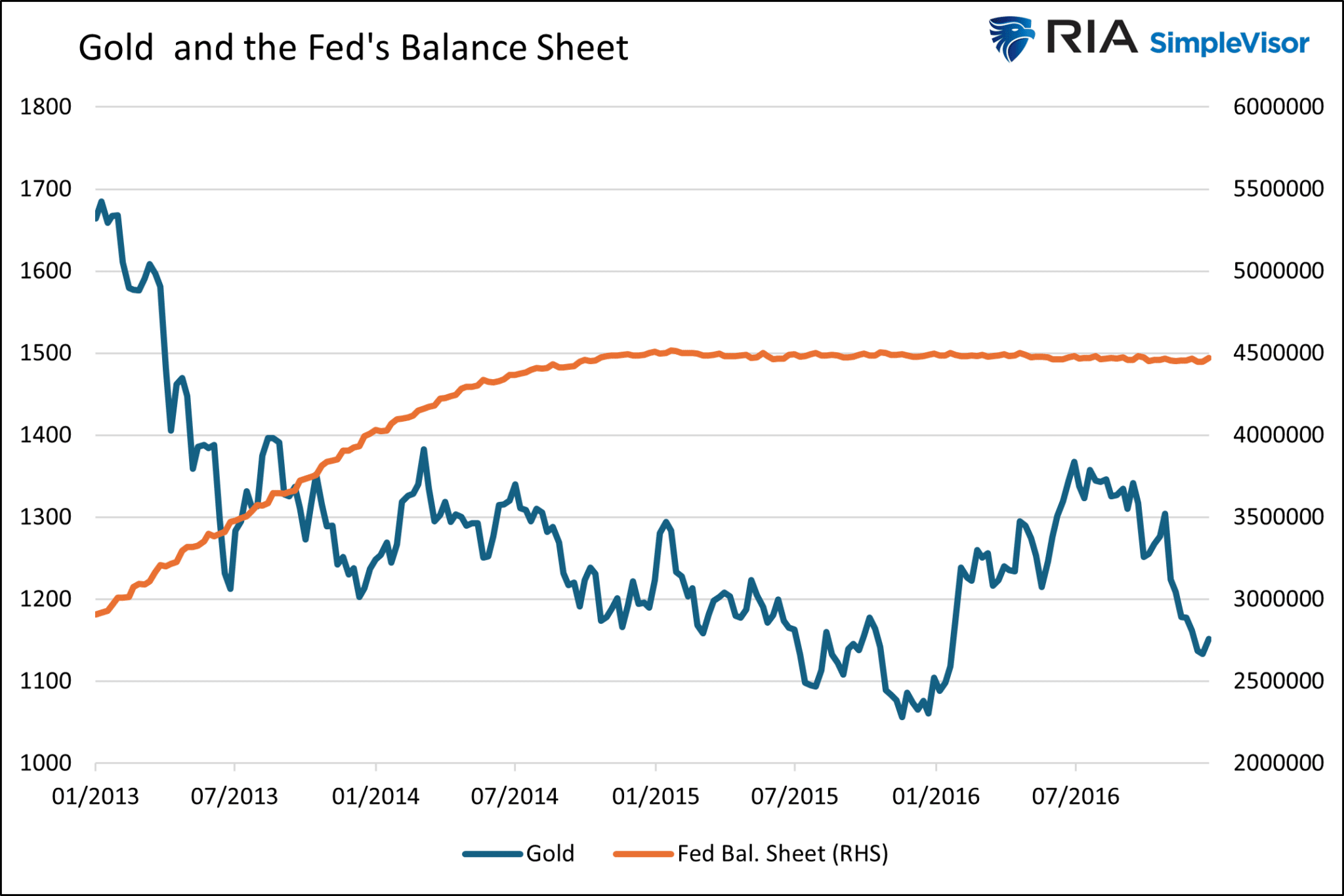

وكما أوضحنا سابقًا، فإن السياسة النقدية، على الرغم من أنها أصبحت أكثر سهولة على ما يبدو، إلا أنها لا تزال عند أضيق مستوياتها منذ أكثر من 15 عامًا. قارن السياسة النقدية اليوم بما كانت عليه في عامي 2013 و2014. كان الاقتصاد ينمو في ذلك الوقت، ومع ذلك كان الاحتياطي الفيدرالي يضع أسعار الفائدة بالقرب من الصفر في المائة ويقوم بالتيسير الكمي. وكما سنوضح أدناه، تراجع الذهب خلال تلك الفترة، على الرغم من الإهمال التام للسياسة النقدية.

العملات المشفرة - هوس الذكاء الاصطناعي

بعد أن ناقشنا بعض الردود القياسية التي يتداولها النقاد فيما يتعلق بصعود الذهب، نشارك ردًا قد لا يكون شائعًا لدى حاملي الذهب.

الذهب هو أحد أصول المضاربة. وبناءً على ذلك، يمكن أن يرتفع وينخفض، وبعنف في بعض الأحيان، بناءً على أهواء المتداولين والمضاربين فقط.

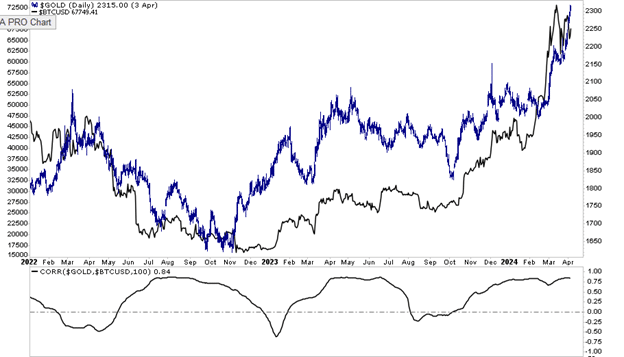

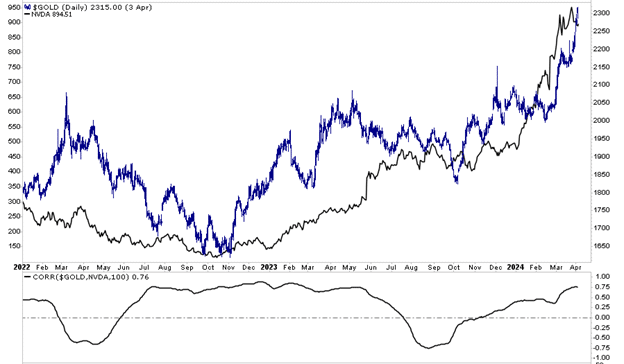

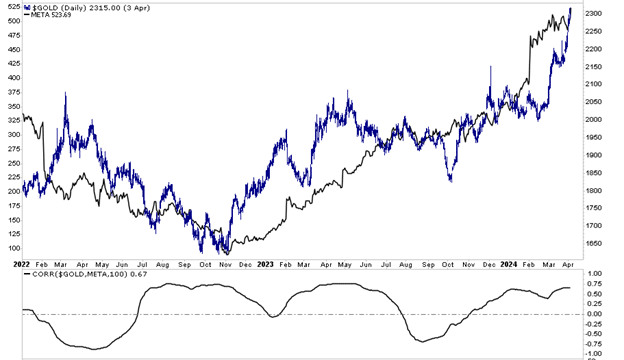

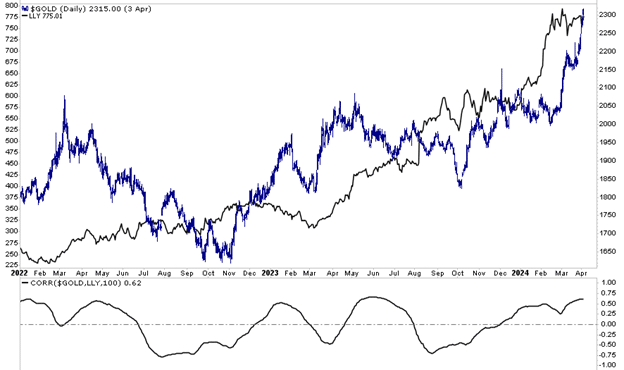

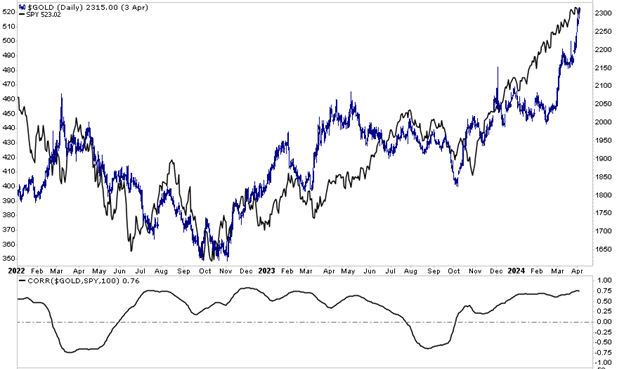

هل يمكن أن يكون الارتفاع الحالي في الذهب أقل ارتباطًا بالقضايا التي ذكرناها أعلاه وأكثر ارتباطًا بهوس المضاربة الذي يسري في العديد من الأسواق؟ انظر إلى الرسوم البيانية الخمسة أدناه. تُظهر الرسوم البيانية ارتباطًا واضحًا وإحصائيًا قويًا على مدار العامين الماضيين بين الذهب و Bitcoin ، و Nvidia (NASDAQ:NVDA)، و Meta (NASDAQ:META)، و Eli Lily، و S&P 500.

ملخص

تشترك الأقسام القليلة السابقة في بعض الأسباب المنطقية النموذجية لتبرير ارتفاع أسعار الذهب. وعلى الرغم من أنها تبدو أسبابًا مشروعة لارتفاع الذهب، إلا أنها لا تختلف كثيرًا عند وضعها في سياقها عن الفترات الأخرى في العشرين عامًا الماضية عندما كان الذهب ثابتًا أو يتجه نحو الانخفاض في السعر.

يمكن أن يوفر سعر الذهب رؤى قيمة في بعض الأحيان. ولكن في أوقات أخرى، يمكن أن يعطي الذهب إشارات خاطئة مشوهة بسلوكيات السوق غير العقلانية. نحن نعتقد أن الذهب يقع في فقاعة مضاربة، وسعره لا يقدم لنا تحذيرًا من أزمة مالية أو نقدية أو جيوسياسية.

من المرجح أن يحقق الذهب ارتفاعًا أكثر موثوقية واستدامة عندما يعود الاحتياطي الفيدرالي إلى طرقه غير المبالية مع عوائد حقيقية تقترب من 0٪ أو حتى سلبية، ويعود التيسير الكمي إلى العمل مرة أخرى.