عاجل: ختام تداولات اليوم...تراجع حاد لأسعار الذهب والفضة، والنفط يواصل الصعود

كان الأسبوع الماضي حافلاً بالنسبة للاقتصاد الكلي والأسواق.

سنغطي في مقال اليوم

- إعلان الاحتياطي الفيدرالي المائل إلى التيسير: تقليص كبير لبرنامج التشديد الكمي;

- تحول محتمل قادم في ديناميكيات السوق: لأول مرة منذ فترة تم تحدي أطروحة الانكماش من خلال مجموعة أضعف من البيانات التي جاءت عكس توقعات الاقتصاديين المتفائلة للغاية بنسبة 5% لنمو الناتج المحلي الإجمالي الاسمي الأمريكي لعام 2024؛

"اعتبارًا من شهر يونيو، ستعمل اللجنة على إبطاء وتيرة تخفيض حيازاتها من الأوراق المالية من خلال خفض سقف الاسترداد الشهري لسندات الخزانة من 60 مليار دولار إلى 25 مليار دولار".

بهذه الجملة، أعلن بنك الاحتياطي الفيدرالي عن تخفيف برنامج التشدبد الكمي الأسبوع الماضي.

يقوم الاحتياطي الفيدرالي بتنفيذ برنامج للتشديد الكمي منذ منتصف عام 2022: تهدف هذه العملية إلى التخلص من حيازات السندات التي تبلغ قيمتها عدة تريليونات من السندات التي جمعها الاحتياطي الفيدرالي خلال حلقات التيسير الكمي السابقة.

لا يقوم الاحتياطي الفيدرالي ببيع السندات مرة أخرى إلى السوق، ولكنه يسمح فقط بتدوير ميزانيته العمومية دون إعادة استثمار كامل السندات المستحقة.

وبجمع سندات الخزانة والسندات الأخرى، كان بنك الاحتياطي الفيدرالي يسمح بترحيل 95 مليار دولار من السندات (60 مليار دولار من سندات الخزانة الأمريكية + 35 مليار دولار من سندات الخزانة الأمريكية) إلى ميزانيته العمومية كل شهر.

ولكي نكون أكثر دقة، كان معدل التحويل الكمي في الواقع حوالي 75 مليار دولار شهريًا.

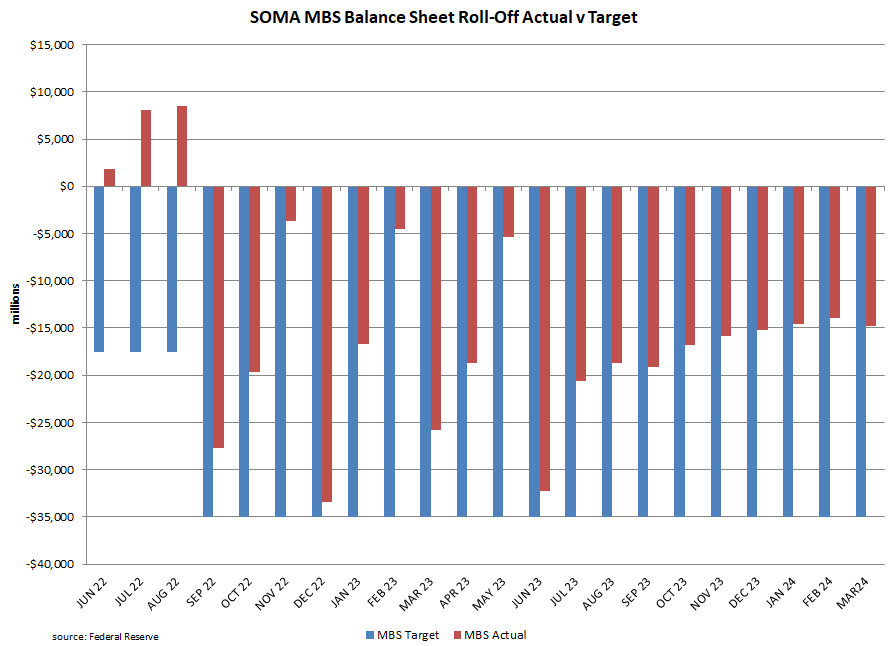

ويرجع السبب في ذلك إلى أن القروض الموجودة في إطار الأوراق المالية المدعومة بالرهن العقاري (MBS) الموجودة في الميزانية العمومية للاحتياطي الفيدرالي يتم سدادها ببطء بسبب ارتفاع أسعار الفائدة التي تعيق أنشطة إعادة تمويل الرهن العقاري، وبالتالي فإن استحقاقات MBS تبلغ حوالي 15 مليار دولار شهريًا فقط.

انظر هذا الرسم البياني الممتاز من مايكل جراي:

على أي حال، بعد إعلان يوم الأربعاء، سيعمل تشديد الميزانية الكمية بعد إعلان يوم الأربعاء بنصف الوتيرة السابقة تقريبًا (!): من حوالي 75 مليار/شهر إلى حوالي 40 مليار/شهر.

كود الخصم يمنحك خصم إضافي 10% على الباقات السنوية وباقة السنتين

ما أهمية ذلك؟

تُعد هذه مفاجأة إيجابية للأسواق لأنها تعني أن الاحتياطي الفيدرالي سيقوم بمزيد من العمل لاستيعاب إصدارات سندات الخزانة المخطط لها خلال الأرباع القادمة لتتناسب مع الإنفاق على العجز المعتمد.

وهذا يعني أن صناديق التقاعد، ومديري الأصول، والبنوك وغيرها من المؤسسات الأخرى مطالبة باستيعاب هذا الإصدار من السندات ذات الآجال الثقيلة إلى حد كبير.

وتشير نظرية إعادة توازن المحفظة إلى أن المستثمرين من القطاع الخاص الذين يتمتعون بميزانية عمومية أكبر وقدرة أكبر على المخاطرة سيعيدون تخصيص بعض من ذلك نحو الأصول ذات المخاطر العالية مثل الائتمان أو أسواق الأسهم.

كما أن الوتيرة الأكثر اتزانًا للتشديد الكمي تعني ضمنيًا استنزافًا أبطأ للاحتياطيات (المعروفة أيضًا باسم "السيولة") من السيولة ما بين البنوك.

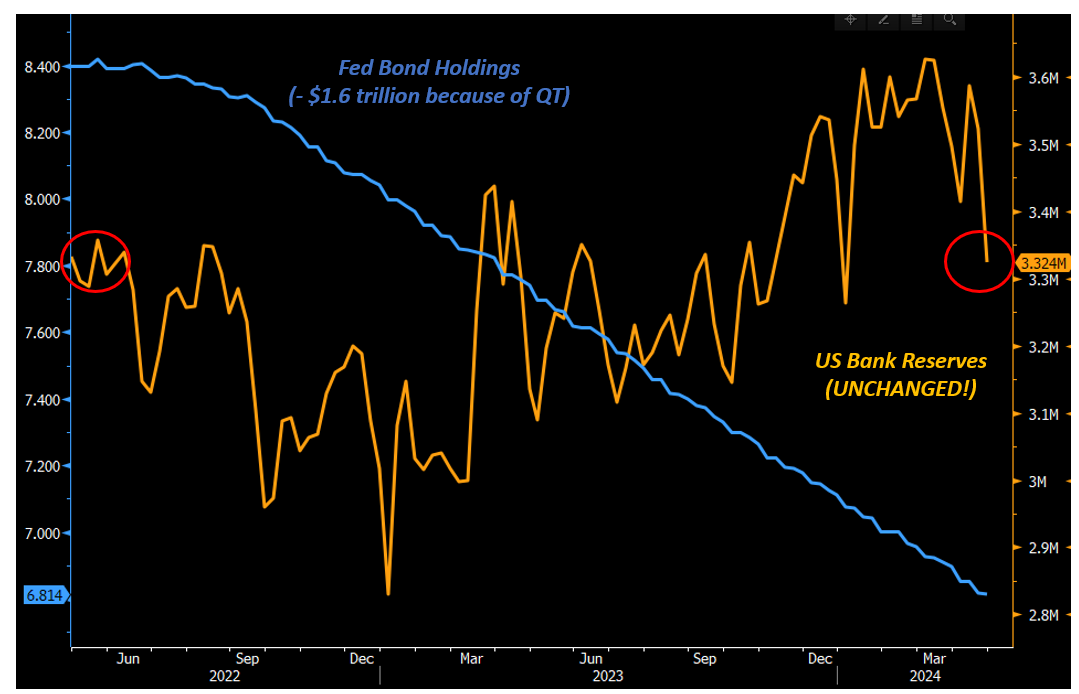

ولكن منذ منتصف عام 2022، وعلى الرغم من تقلص حيازات الاحتياطي الفيدرالي من السندات بمقدار 1.6 تريليون دولار أمريكي، فإن حجم الاحتياطيات المصرفية ("السيولة") لم يتغير حرفيًا

ويرجع ذلك إلى أننا نشهد تعديل للتشديد الكمي .

تم عزل مبلغ 1.6 تريليون دولار من الاحتياطيات المصرفية (''السيولة'') التي كان من المفترض أن يستنزفها الاحتياطي الكمي من خلال ضخ السيولة في أماكن أخرى.

ويرجع ذلك إلى قيام صناديق أسواق المال (MMF) باستنزاف إعادة الشراء العكسي (RRP) لشراء سيل من أذون الخزانة التي أصدرتها الحكومة الأمريكية.

ونتيجةً لذلك، لم يُطلب من البنوك الأمريكية التدخل وشراء إصدارات السندات في خضم التشديد الكمي - وهي الآلية القياسية التي يقلل بها التشديد الكمي للاحتياطيات.

وبدلاً من ذلك، تم عزل الاحتياطي الكمي بشكل فعال من خلال إصدار سندات الخزانة التي تمتصها صناديق الاستثمار متعددة الأطراف التي تستنزف الاحتياطي الفيدرالي.

يتوخى بنك الاحتياطي الفيدرالي الحذر الشديد ويتجنب المخاطرة من خلال هذه الخطوة المبكرة والعدوانية في خفض وتيرة التشديد الكمي حيث يخشى من تكرار ما حدث في عام 2019 عندما تسبب انخفاض كمية الاحتياطيات في النظام في انفجار أسواق إعادة الشراء.

ولكن السيولة بين البنوك ليست منخفضة، كما أن الاحتياطيات ليست شحيحة تقريبًا.

لقد مضى بنك الاحتياطي الفيدرالي للتو في إعلان سياسة نقدية استباقية متشائمة .

وهذا يطرح السؤال التالي.

هل سيقومون أيضًا بتكرار مثل هذا الموقف الاستباقي المتشائم فيما يتعلق بتخفيض أسعار الفائدة ويبدأون دورة الخفض في الصيف على الرغم من عودة التضخم في الربع الأول؟

بشكل أساسي: هل يعود الاحتياطي الفيدرالي إلى وضع الشراء؟

يشير مصطلح "وضع الشراء للاحتياطي الفيدرالي" إلى الإعداد الذي يبيع فيه باول خيارات البيع على إس آند بي 500 مما يوفر فعليًا دعمًا للأصول الخطرة.

سيحقق بنك الاحتياطي الفيدرالي ذلك من خلال الإشارة إلى توجيهات مستقبلية ميسرة للغاية: الاستعداد للتخفيف بشكل استباقي عند ظهور أولى علامات الضعف، مع عدم التشديد في حالة ارتفاع النمو أو التضخم.

كان رد الفعل التيسيري هو السائد في معظم الفترة 2013-2019.

كان بنك الاحتياطي الفيدرالي "يساند الأسواق" وكان المستثمرون يعلمون أنه عند ظهور أي علامة ضعف اقتصادي، فإن التيسير الكبير سيكون قاب قوسين أو أدنى.

ولكن عندما يتسارع الاقتصاد أو التضخم، لن يكون رد فعل الاحتياطي الفيدرالي متشددًا بل "سيترك الاقتصاد يعمل بقوة".

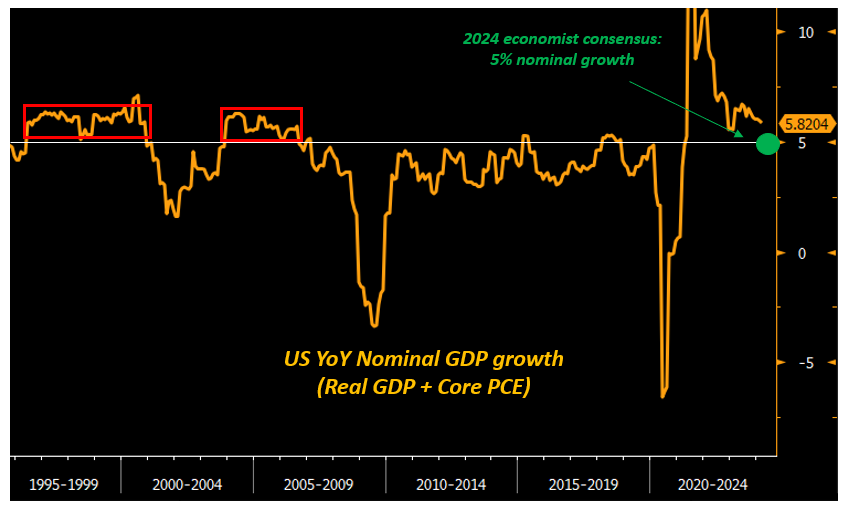

والآن، تخيل أن الاقتصاد الأمريكي يسير بمعدل نمو اسمي للناتج المحلي الإجمالي يبلغ 5.8% مع توقع الاقتصاديين أن يظل النمو عند أو أعلى من 5% خلال الأرباع المقبلة.

وكانت آخر مرة حدث فيها ذلك في عام 1996-1998 و2004-2006:

والآن تخيلوا أن باول يرفض الحديث عن رفع أسعار الفائدة في مؤتمر صحفي ، ولكنه يركز فقط على الجوانب السلبية المحتملة في المستقبل لمناقشة متى (وليس إذا) سيقوم بنك الاحتياطي الفيدرالي بخفض الفائدة.

ألا يبدو ذلك مثل شراء الاحتياطي الفيدرالي؟

ولماذا يخاطر بنك الاحتياطي الفيدرالي بمثل رد الفعل الاستباقي التيسيري هذا - ألا يخشون أن يرتفع النمو والتضخم أكثر نتيجة لذلك؟

حسنًا: ربما لأنهم يسمعون بعض أصوات التصدع

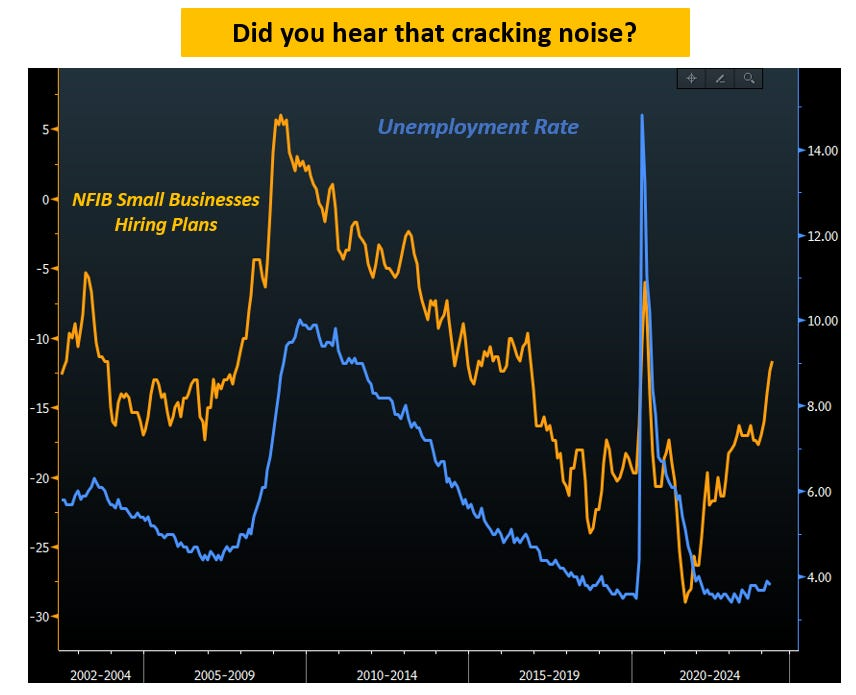

لا يزال سوق العمل على ما يرام، ولكن هناك بعض التصدعات تظهر تحت السطح.

معدل البطالة ينتعش بلطف، وتشهد الصناعات الدورية مثل البناء والتصنيع فرص عمل أقل وأقل، وتختفي خطط التوظيف في الشركات الصغيرة (البرتقالية) - وهو ما يرتبط تاريخيًا بسوق عمل أمريكي أضعف على نطاق واسع.

ويجري تحدي رواية الانكماش بقوة والاحتياطي الفيدرالي يستمع.