عاجل: داو جونز يمحو 773 نقطة وسط هبوط جماعي..والذهب يرتفع بـ 3%

رفع الاحتياطي الفيدرالي أسعار الفائدة فوق 5%، ومع ذلك لم ينكسر الاقتصاد الأمريكي.

في عام 2022 بالفعل، انقلب منحنى العائد وظل مقلوبًا منذ ذلك الحين.

بدت فترات التأخر قصيرة نسبيًا، وكان الاقتصاد الأمريكي يمر بمرحلة ضعف في عام 2023 عندما أصبح هناك إجماع على حدوث ركود.

حتى أن شيئًا ما قد انكسر في الأسواق (البنوك الإقليمية)، ومع ذلك لم يحدث شيء بالفعل.

إليكم السبب.

من المفترض أن تؤدي معدلات الفائدة المرتفعة إلى كسر شيء ما لأن الاقتصاد المثقل بالديون سيضطر إلى خدمة جبل من الديون بمعدلات الفائدة باهظة وسيكون لديه أموال أقل للدخل والإنفاق.

المشكلة هي أن الناس ينظرون إلى الدّيْن "الخطأ".

فمستويات ديون القطاع الخاص واتجاهاتها أهم بكثير من مستويات الديون الحكومية.

فعلى العكس من الحكومة، لا يملك القطاع الخاص رفاهية طباعة النقود: إذا أصبحت غارقًا في الديون حتى أذنيك، وفقدت قدرتك على توليد الدخل، فإن الألم هذا هو الألم الحقيقي

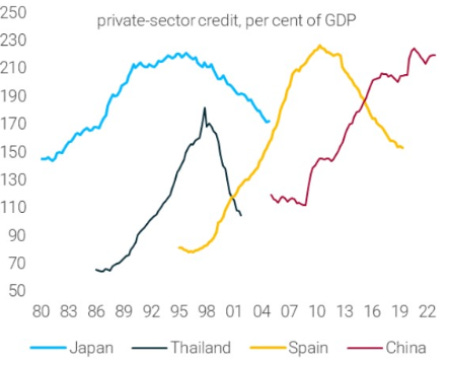

وكما يوضح الرسم البياني لداريو بيركنز، فإن أكبر أزمة مالية قد حدثت نتيجة لارتفاع ديون القطاع الخاص وتزايدها. ومن الأمثلة الواضحة على ذلك انفجار فقاعة المنازل اليابانية أو الإسبانية أو النمور الآسيوية أو الصين اليوم.

ولهذا السبب يجب علينا النظر إلى نسب خدمة الدّيْن.

تقيس نسب خدمة الدّيْن مقدار الدخل المتاح الذي تستخدمه الشركات غير المالية والأسر لخدمة مدفوعات ديونها المستحقة.

ويُعد هذا مقياسًا مهمًا للغاية لأنه يصور بكفاءة تأثير تشديد السياسة النقدية على القطاع الخاص.

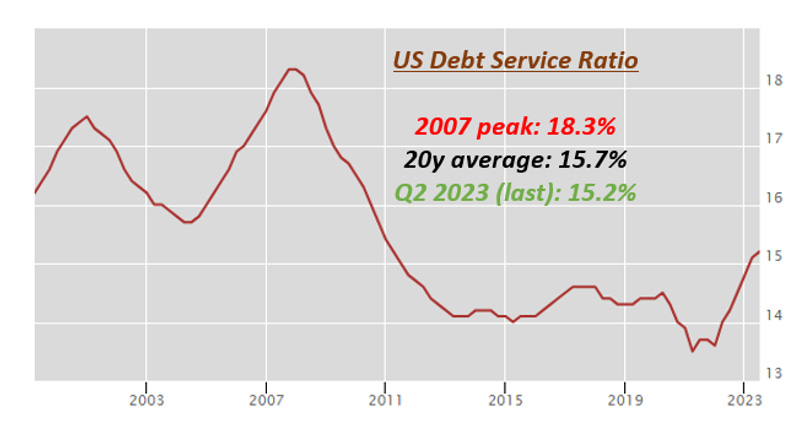

ترتفع نسبة خدمة الدين في الولايات المتحدة ولكن ببطء: فهي تستقر عند 15% وهو ما يعادل متوسطها على المدى الطويل.

وهناك بالفعل أربع طرق يمكن أن ترتفع بها نسب خدمة الدين بسرعة:

- يستند الاقتصاد على جبل من ديون القطاع الخاص;

- تستند حصة كبيرة من ديون القطاع الخاص (الرهون العقارية وسندات/قروض الشركات) إلى معدلات فائدة متغيرة، وبالتالي عندما يرفع البنك المركزي أسعار الفائدة تواجه الأسر والشركات على الفور تكاليف خدمة ديون أعلى؛

- تعمل حصة كبيرة من ديون القطاع الخاص على إعادة تعيين أسعار الفائدة، وبالتالي في فترة زمنية قصيرة سيتعين إعادة تعيين جميع هذه الديون بأسعار فائدة أعلى؛

- هناك حصة كبيرة من ديون القطاع الخاص تستحق إعادة التمويل النظري قريبًا (على سبيل المثال استحقاقات ديون كبيرة)

يمكن القول إن الولايات المتحدة لا تواجه الكثير من هذه المشاكل الأربع: ديون القطاع الخاص كنسبة مئوية من الناتج المحلي الإجمالي أقل من عام 2007، والقروض والرهون العقارية في الغالب بأسعار فائدة ثابتة مع عدم وجود إعادة إعادة تعيين قصيرة الأجل، والاستحقاقات تدريجية.

ولكن ماذا عن البلدان الأخرى؟

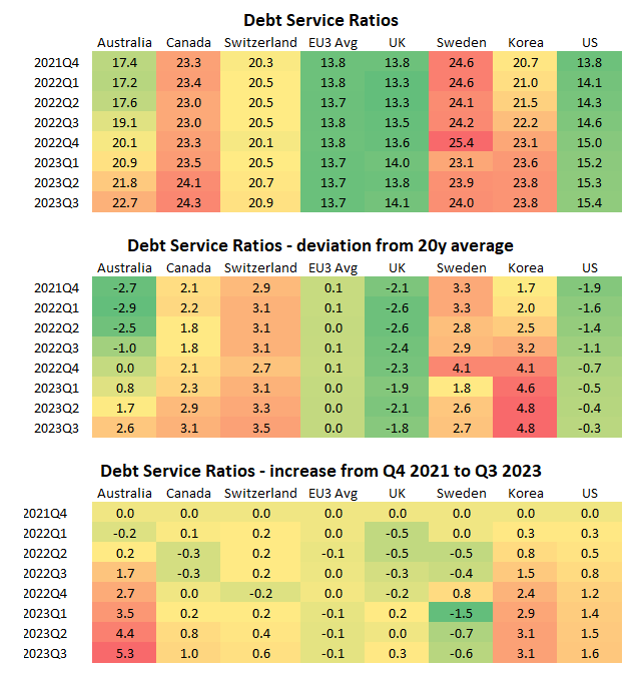

لقد بحثت في بعض الاقتصادات الكبرى في العالم ووجدت أن

- أستراليا

- كندا

- كوريا

- السويد

جميعها تحت ضغط: معدلات خدمة الدين مرتفعة من حيث القيمة المطلقة وأعلى من متوسطها على مدار 20 عامًا، كما أن الاتجاه سلبي أيضًا حيث تستمر في الزيادة بمرور الوقت.

على سبيل المثال، خفضت السويد للتو أسعار الفائدة تحت الضغط الناتج عن ارتفاع نسب خدمة الدين.

وبدلاً من ذلك، فإن الولايات المتحدة تستقر عند نسبة أكثر معقولية تبلغ حوالي 150% من نسبة الدين الخاص/الناتج المحلي الإجمالي وسيستغرق قطاعها الخاص وقتًا أطول للشعور بالألم من ارتفاع أسعار الفائدة.

فكر في الولايات المتحدة في عام 2007 ومدى اختلاف الاقتصاد الأمريكي اليوم.

في ذلك الوقت انهار سوق الإسكان تحت ضغط الرافعة المالية المفرطة للقطاع الخاص وتبع ذلك الأزمة المالية الكبرى.

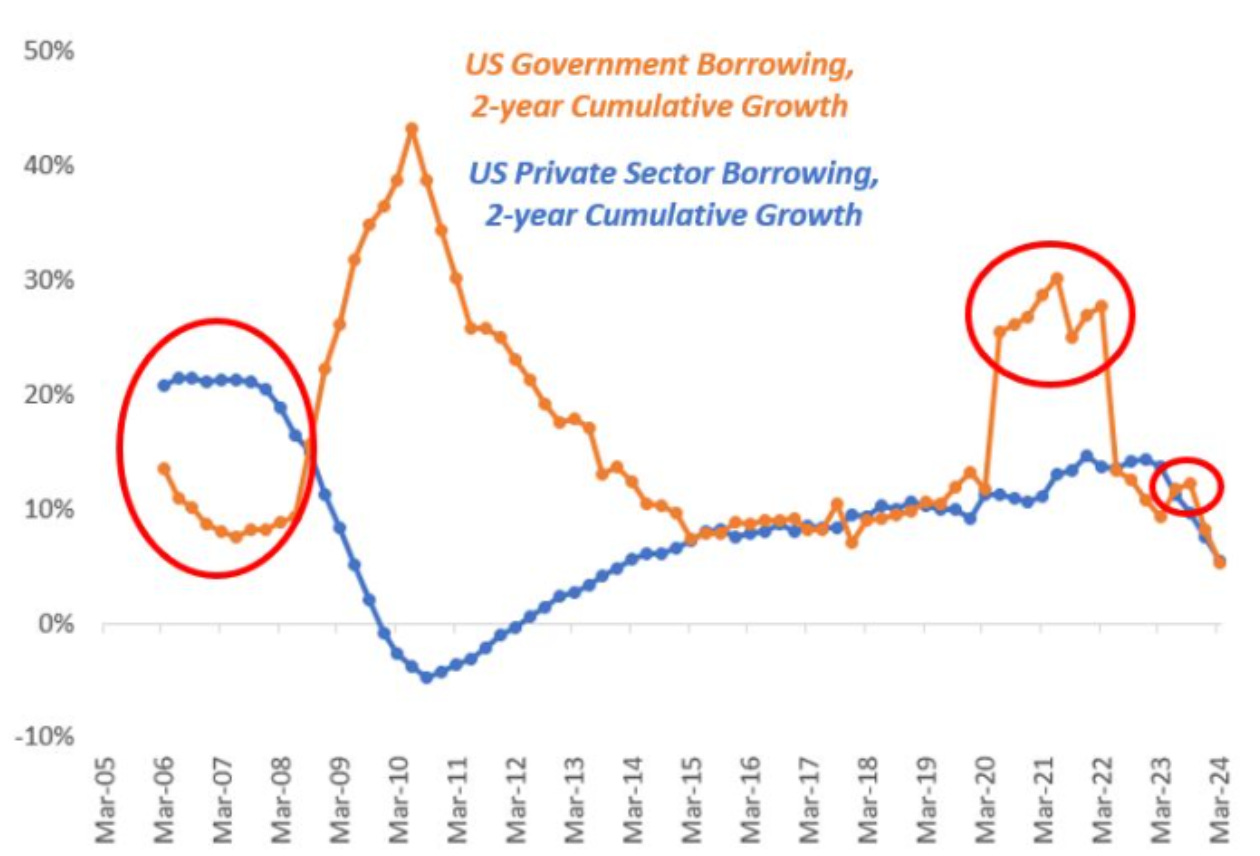

أما اليوم، فالقصة مختلفة: فحجم العجز الحكومي (البرتقالي) هائل، ولكن ائتمان القطاع الخاص (الأزرق) ليس في حالة ازدهار

إن ائتمان القطاع الخاص ليس مصدر خلق الأموال المفرطة وعدم الاستقرار - فالقطاع الخاص الأمريكي قد قلل بالفعل من الاستدانة منذ عام 2008!

بدلاً من ذلك، فإن الأمر كله يتعلق بالعجز الحكومي اليوم.

وباختصار، هذا هو السبب في أن أسعار الفائدة المرتفعة ومنحنى العائد المقلوب لم يكسر الاقتصاد الأمريكي حتى الآن.

ببطء ولكن بثبات، تظهر بعض التصدعات تحت السطح:

إذا فقدت وظيفتك اليوم، فمن الصعب جدًا أن تستعيدها مرة أخرى في فترة زمنية قصيرة: وبالتالي، من المحتمل أن يتم تصنيفك كخاسر دائم للوظيفة.

تتزايد نسبة الخاسرين الدائمين للوظائف في الولايات المتحدة كنسبة مئوية من إجمالي القوى العاملة: فالشركات التي تواجه معدلات إعادة تمويل تتراوح بين 7 و8% من قروضها/سنداتها تقلل من إنفاقها وتبطئ من نواياها في التوظيف، وبالتالي تهدأ سوق العمل.

لم ينكسر الاقتصاد الأمريكي حتى الآن.

ولكن إذا أبقى الاحتياطي الفيدرالي على معدلات الفائدة مرتفعة لفترة طويلة بما فيه الكفاية، فسوف ينجح في نهاية المطاف.

* نُشرت هذه المقالة في الأصل على موقع بوصلة الماكرو. انضم إلى هذا المجتمع النابض بالحياة من مستثمري الماكرو ومخصصي الأصول وصناديق التحوط - تحقق من فئة الاشتراك التي تناسبك أكثر باستخدام هذا الرابط.