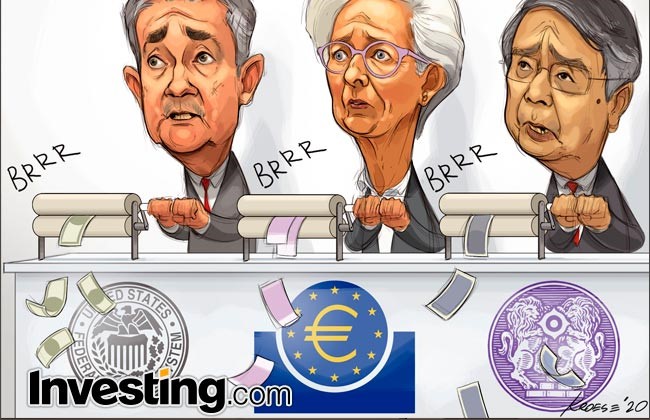

Investing.com - ما بين نفاد صبر البنوك المركزية الكبرى حول العالم وأزمة طاقة كبرى تلوح في الأفق يبدو أن الأسواق مرت بأسبوع حافل بالأحداث والمتغيرات.

ولن تتوقف أحداث الأسبوع الماضي مع انتهاء الأسبوع، حيث يبدو أنها ستمتد خلال الأسابيع بل الأشهر المقبلة، مع ترقب الأسواق لبيانات الوظائف الأمريكية التي تعد أحد أهم محركات الفيدرالي.

الفيدرالي

بعد اجتماع اللجنة الفيدرالية للسوق المفتوحة والذي استمر على مدار يومين، صرح رئيس مجلس الاحتياطي الفيدرالي جيروم باول إن الجهة التنظيمية قد تبدأ تقليص مشترياتها من الأصول بدءاً من شهر نوفمبر.

مع استكمال هذه العملية تدريجياً حتى الانتهاء منها في منتصف عام 2022، بالإضافة إلى ذلك، بدأنا نشهد حالياً تزايد عدد مسؤولي الاحتياطي الفيدرالي ممن يتوقعون زيادة أسعار الفائدة في عام 2022 في ظل إقدام الاحتياطي الفيدرالي على تقليص برنامج التحفيز النقدي.

وتشير خارطة تصويت الاحتياطي الفيدرالي على أسعار الفائدة في الوقت الحالي إلى توقع 9 من مسؤولي اللجنة الفيدرالية للسوق المفتوحة زيادة أسعار الفائدة في عام 2022، إي بزيادة عضوين مقارنة بتوقعات شهر يونيو.

وبالنسبة لعام 2023، تعكس خارطة التصويت توقع 17 مسؤولًا رفع أسعار الفائدة مقابل 13 عضواً في يونيو.

وتمثل كل من التوقعات الخاصة برفع أسعار الفائدة في وقت مبكر إلى جانب إمكانية تقليص برنامج التحفيز النقدي الذي يلوح في الأفق أكبر خطوة نحو العودة إلى الأوضاع الاعتيادية منذ أن اتخذ الاحتياطي الفيدرالي إجراءات غير مسبوقة في بداية تفشي الجائحة.

تصريح هام وأنباء مبشرة بشأن كورونا

ردة فعل

على صعيد سوق تداول العملات الأجنبية، تراجع الدولار في بداية الأمر بعد اجتماع اللجنة الفيدرالية للسوق المفتوحة.

إلا انه سرعان ما تعافى واستعاد توازنه، حيث كانت استجابة الأسواق إيجابية بصفة عامة. كما تراجع اليورو ووصل إلى 1.1600 قبل أن يتعافى مرة أخرى وصولاً إلى مستوى 1.1700.

وقد سجل الفرنك السويسري أقوى أداء بين العملات هذا الأسبوع، بينما كان الجنيه الإسترليني هو الأضعف.

ودعم الشعور بعودة الأوضاع إلى طبيعتها الأسهم الأمريكية، حيث بدأت المؤشرات الأمريكية الرئيسية في تعويض الخسائر التي تكبدتها في وقت سابق من الأسبوع الماضي في اعقاب الاجتماع ونجحت في انهاء تداولات الأسبوع دون تغيير يذكر تقريباً.

أما بالنسبة لسوق السندات، فقد ارتفع عائد سندات الخزانة الأمريكية لأجل 10 سنوات إلى أعلى المستويات التي سجلها في بداية يوليو والبالغة 1.44%.

وبدأت الأسواق حالياً تسعير ارتفاع أسعار الفائدة بنسبة 0.25% في ديسمبر 2022 مع زيادة هذا الاحتمال إلى أكثر من 100% بعد اجتماع مجلس الاحتياطي الفيدرالي وصدور النسخة المحدثة من خارطة نقاط تصويت الاحتياطي الفيدرالي على أسعار الفائدة.

مؤشرات

بعد اجتماع مجلس الاحتياطي الفيدرالي يوم الأربعاء الماضي، صدرت مؤشرات مديري المشتريات الأمريكية يوم الخميس وكشفت عن بيانات ضعيفة لقطاعي الصناعة والخدمات عن شهر سبتمبر.

وبلغت قراءة مؤشر مديري المشتريات لقطاع الخدمات 54.4، والتي جاءت أقل من التوقعات التي اشارت إلى وصول المؤشر إلى 55.1 والتي كانت أيضاً قراءته السابقة. وبالمثل، جاء مؤشر مديري المشتريات للقطاع الصناعي أقل من التوقعات بمقدار 0.2، إذ وصلت قراءته إلى 60.5.

وفي الوقت الحالي، تتخطى قراءة كلا القطاعين مستوى 50 نقطة التي تشير إلى نمو النشاط.

أوروبا

صوتت لجنة السياسة النقدية التابعة لبنك إنجلترا بنسبة 9-0 للإبقاء على سعر الفائدة دون تغيير عند مستوى 0.10%، وبنسبة 7-2 للإبقاء على المستوى المستهدف للتيسير الكمي دون تغيير.

كما صوت أعضاء لجنة السياسة النقدية مايكل سوندرز وديف رامسدن لصالح تقليص المستوى المستهدف لشراء السندات الحكومية من 875 إلى 840 مليار جنيه إسترليني، ما يعني إنهاء عمليات الشراء الصافي "في أقرب وقت ممكن".

ويشير محضر الاجتماع إلى إقرار اللجنة بتعزيز التطورات الأخيرة إجراء بعض "التشديد المتواضع" والذي ترى اللجنة بالفعل ضرورة تطبيقه خلال فترة التوقعات.

وكان أبرز ما جاء بالمحضر بالنسبة للأعضاء الذين لم يصوتوا لإيقاف التيسير الكمي: "يجب تنفيذ أي تشديد أولي مستقبلي للسياسة النقدية من خلال زيادة سعر الفائدة حتى اذا كان ذلك التشديد مناسباً قبل نهاية برنامج شراء السندات الحكومية البريطانية".

ويبدو أن هذا الوضع يفسح المجال أمام رفع سعر الفائدة بنهاية العام الحالي، حتى أثناء قيام بنك إنجلترا بضخ برامج التحفيز النقدي في الاقتصاد عبر التيسير الكمي.

وفي واقع الأمر، تتوقع اللجنة الآن أن يظل معدل تضخم مؤشر أسعار المستهلكين أعلى من 4% حتى الربع الثاني من عام 2022، وفقاً لمحضر الاجتماع.

وفي ظل الضغوط التضخمية والتوجهات المتشددة لأعضاء لجنة السياسة النقدية، يتوقع السوق قيام بنك إنجلترا برفع أسعار الفائدة اعتباراً من مارس 2022 باحتمال تصل نسبته إلى 89%.

واعتبر المشاركون في السوق أن الاجتماع كانت له أصداء متشددة، مما ساهم في تعزيز أداء الجنيه الإسترليني الذي ارتفع من أدنى مستوياته المسجلة خلال الأسبوع عند مستوى 1.3610 لينهي تداولات جلسة يوم الخميس عند مستوى 1.3720.

إلا ان توجهات الاحتياطي الفيدرالي المتشددة وقوة أداء الدولار الأمريكي أدت إلى تراجع الجنيه الإسترليني الذي أنهى تداولات الأسبوع مغلقاً عند مستوى 1.3679.

تباطؤ

تباطأ زخم نمو مؤشرات مديري المشتريات في المملكة المتحدة، إذ سجل كلا القطاعين الصناعي والخدمات قراءات أقل من التوقعات.

ووصلت قراءة مؤشر مديري المشتريات لقطاع الخدمات إلى مستوى 54.6، أي أقل بمقدار 0.4 عن القراءة السابقة، بينما جاء مؤشر مديري المشتريات للقطاع الصناعي عند مستوى 56.3، مخالفا توقعات وصوله إلى 59، ودون قراءته السابقة البالغة 60.3.

وكانت معدلات النمو على صعيدي الإنتاج والطلبات الجديدة هي الأضعف على مدى سبعة أشهر من النمو.

لم يكن النشاط الاقتصادي في منطقة اليورو وفقاً لمؤشرات مديري المشتريات مختلفاً عن الاقتصادات الرئيسية الأخرى حيث استمر كلا القطاعين في النمو، ولكن بمعدل أبطأ.

وتعكس تلك القراءات ذروة الطلب في الربع الثاني واختناقات سلسلة التوريد والمخاوف المتعلقة باستمرار الجائحة.

وبلغت قراءة مؤشر قطاع الخدمات 56.3 مقابل 59 الشهر السابق وأقل من القراءة المتوقعة البالغة 58.4.

وبالمثل، جاءت قراءة مؤشر القطاع الصناعي عند مستوى 58.7، متراجعاً من 61.4 في الشهر السابق.

الوطني السويسري

في اجتماع السياسة النقدية الربع سنوي، قرر البنك الوطني السويسري الابقاء على سعر الفائدة دون تغيير عند مستوى -0.75%، كما كان متوقعاً.

وتماشياً مع هذا القرار، تم الإبقاء على سعر الفائدة على الودائع دون تغيير عند مستوى -0.75%، وهو المستوى السائد منذ يناير 2015.

وأشار البنك الوطني السويسري في بيانه إلى أن الفرنك السويسري لا يزال "ذو قيمة عالية"، وهي الصيغة المستخدمة منذ سبتمبر 2017.

وارتفع سعر الصرف الفعلي الاسمي للفرنك السويسري بنحو 0.5% منذ الاجتماع الأخير للبنك المركزي السويسري في يونيو، لذلك لم يكن من المتوقع حدوث تغيير على هذا الصعيد.

وأكد البنك أنه "ما يزال على استعداد للتدخل في سوق الصرف الأجنبي إذا استدعت الحاجة" حتى لو لم يكن البنك الوطني السويسري نشطًا جدًا في أسواق العملات الأجنبية خلال الأشهر القليلة الماضية.

عملة رقمية" لعبة"، ترتفع 18150%

آسيا

في اليابان، أبقي بنك اليابان على أسعار الفائدة دون تغيير كما كان متوقعاً على نطاق واسع.

أما بالنسبة للين الياباني، فقد فقدت العملة 7.22% من قيمتها مقابل الدولار الأمريكي منذ بداية العام في ظل تزايد معنويات الاقبال على المخاطر بعد انقضاء أصعب مراحل تفشي الجائحة وتسارع وتيرة طرح اللقاحات على مستوى العالم.

بالإضافة إلى ذلك، ساهمت التوقعات بتوسيع نطاق الفروق في أسعار الفائدة على خفض قيمة الين الياباني مقابل الدولار الأمريكي.

السلع

على صعيد السلع، استعاد النفط زخمه مؤخراً، إذ سجل مزيج خام برنت مكاسب أسبوعية بنحو 3.21% ووصل السعر إلى 77.74 دولاراً يوم الجمعة.

وقد يعزى هذا الزخم إلى توقف الإنتاج في خليج المكسيك، مما ترك مشتريين النفط في حالة من عدم اليقين.

من جهة أخرى، ومع اقبال فصل الشتاء، انصب التركيز على الغاز الطبيعي بسبب تشديد أوضاع السوق مما سيؤثر على قدرة انتاج الطاقة في أوروبا والولايات المتحدة.

ومن هذا المنطلق، حذر أعضاء الأوبك من أن أزمة الغاز الطبيعي قد تؤدي إلى ارتفاعات مفاجئة في أسعار النفط.