الذهب: الزخم الصاعد يصطدم بالمقاومة.. فهل الوقت الحالي مناسب للشراء أم البيع؟

يجب على شخص ما أن يقول للذهب أن الركود في طريقه - أو أنه قد حدث بالفعل.

نعلم بالفعل أن منحنى العائد انقلب الشهر الماضي للمرة الثانية هذا العام، ولكن ما هي المؤشرات الأخرى على وجود مشاكل اقتصادية تلوح في الأفق؟

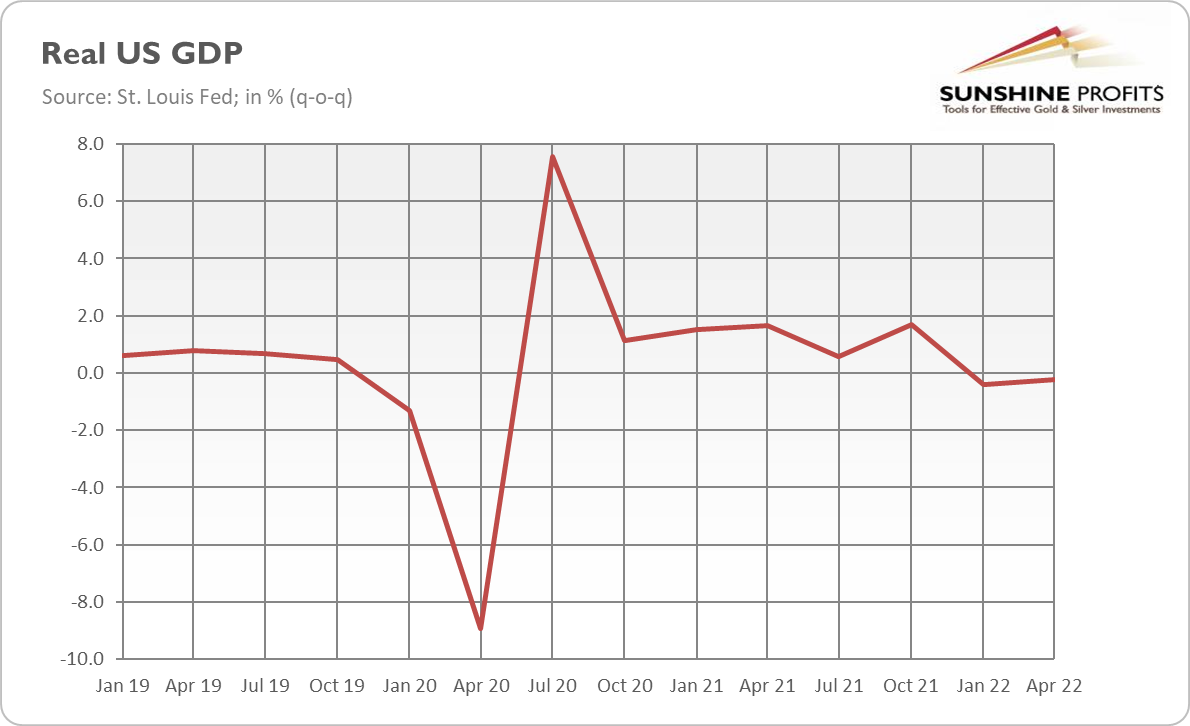

حسنًا، لنبدأ بالناتج المحلي الإجمالي. ووفقًا للمقياس الأولي لمكتب التحليل الاقتصادي، انخفض الناتج المحلي الإجمالي الحقيقي بنسبة 0.9٪ في الربع الثاني، بعد انخفاض بنسبة 1.6٪ في الربع الأول (المعدلات ربع السنوية). وعلى أساس ربع سنوي، انخفض الناتج المحلي الإجمالي الحقيقي بنسبة 0.4 و0.2 في المائة على التوالي. وبالتالي، سجل الاقتصاد الأمريكي ربعين من النمو السلبي، مما يعني ركودًا من الناحية الفنية.

ثانيًا، أصبح نموذج DSGE للاحتياطي الفيدرالي في نيويورك متشائمًا في يونيو، حيث توقع نموًا سلبيًا متواضعًا للناتج المحلي الإجمالي في كل من 2022 (-0.6٪) و2023 (-0.5٪). ووفقًا للنموذج، فإن احتمال الهبوط الناعم هو 10٪ فقط، في حين أن احتمال الهبوط الحاد - المحدد ليشمل ربعًا على الأقل في العشرة القادمة حيث ينخفض نمو الناتج المحلي الإجمالي لأربعة أرباع إلى أقل من -1 في المائة - هو حوالي 80 نسبه مئوية. وعندما تتنبأ نماذج بنك الاحتياطي الفيدرالي بحدوث ركود، يمكنك التأكد من أن الوضع خطير!

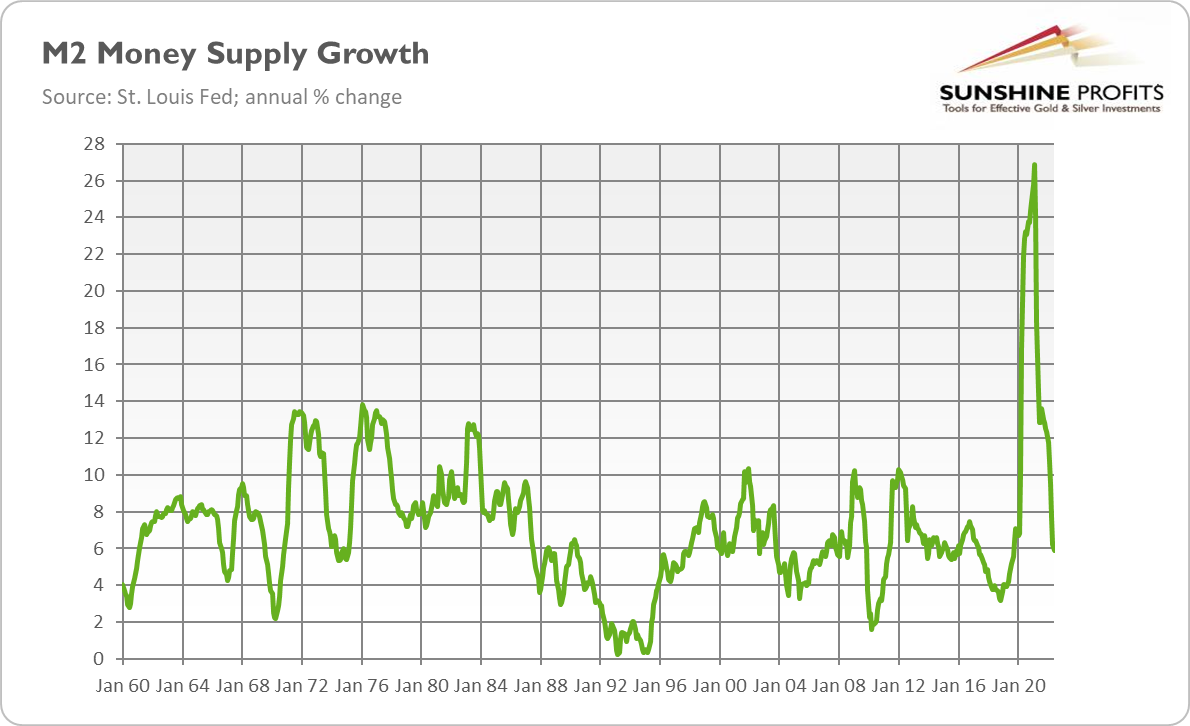

ثالثًا، تباطأ نمو عرض النقود بشكل ملحوظ في الأشهر الأخيرة. وكما يوضح الرسم البياني أدناه، فقد انخفض معدل النمو من الذروة البالغة 26.9٪ في فبراير 2021 إلى 5.9٪ في يونيو 2022. ويُعد هذا تحولًا كبيرًا، لأن المعروض النقدي يميل إلى النمو بسرعة خلال فترات الازدهار الاقتصادي والتباطؤ قبل فترات الركود، مثل "ضغط" البنوك على خلق المال.

لا يعد هذا كل شئ! فقد كان مؤشر إس أند بي 500 هابطًا، بينما اتسعت فروق الائتمان بشكل كبير. وتضاعفت تكاليف تمويل الشركات "غير المرغوب فيها" تقريبًا هذا العام. كما انخفض الاستثمار السكني بنسبة 14 ٪ في الربع الثاني من عام 2022، وهو أكبر انخفاض له في 12 عامًا (باستثناء عصر الوباء)، ويعاني سوق الإسكان بشكل عام في الوقت الحالي.

وتظهر فقاعة السيارات علامات انفجار، كما تقوم البنوك بالفعل بتأجير المزيد من الأراضي للتعامل مع الزيادة المتوقعة في السيارات المستعملة التي يعاد شراءها. كما أن ثقة الأعمال وثقة المستهلك منخفضة للغاية. وانخفضت أسعار السلع الأساسية (مثل النحاس) مؤخرًا، كما أن ارتفاع المخزونات لدى تجار التجزئة قد ينذر بضعف اقتصادي قادم.

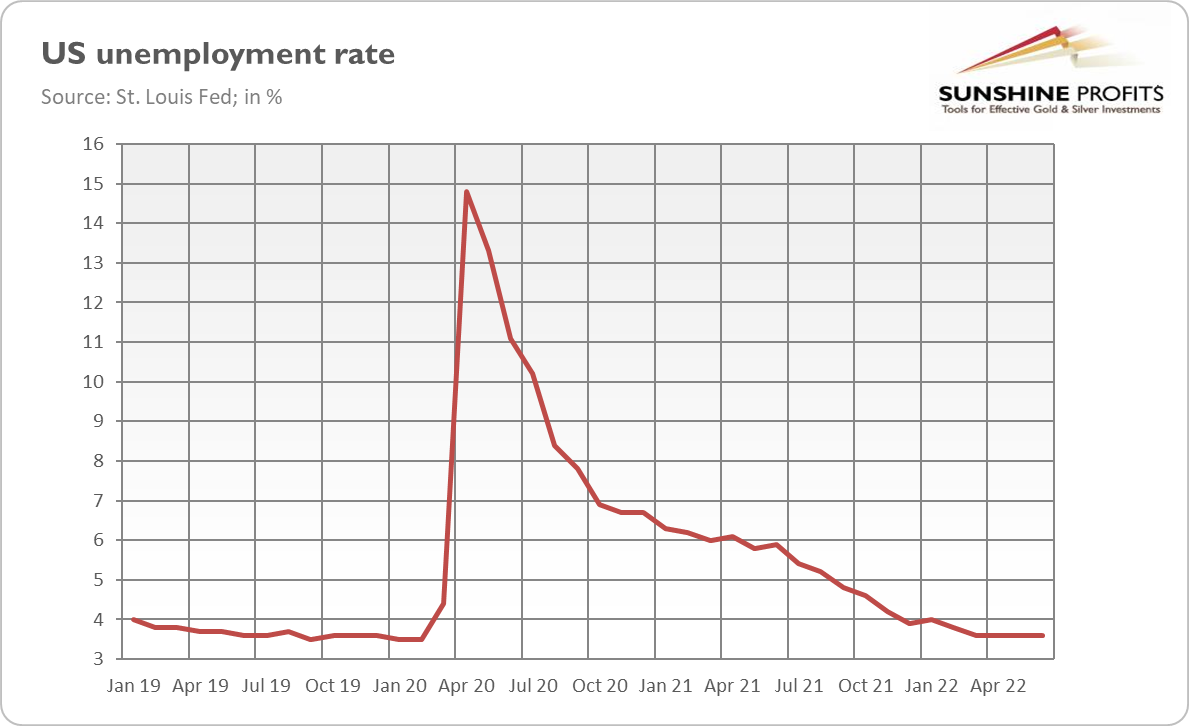

بالطبع، ليست كل البيانات تشير إلى الركود. على وجه الخصوص، لا يزال معدل البطالة منخفضًا للغاية وسوق العمل لا يزال ضيقًا. كما تكمن المشكلة في أن معدل البطالة هو مؤشر متأخر، حيث يبدأ الناس في فقدان وظائفهم فقط عندما يكون الاقتصاد قد بدأ بالفعل في التراجع.

ومع ذلك، كما يوضح الرسم البياني أدناه، لم يتغير معدل البطالة منذ مارس 2022، عندما وصل إلى 3.6٪. ويقترح أنه وجد قاعه وربما يكون جاهزًا للصعود بعد فترة. وعلاوة على ذلك، ارتفعت طلبات إعانة البطالة من 166 ألفًا في 19 مارس إلى 244 ألفًا في 9 يوليو، وهو ما قد ينذر بالمشكلات القادمة.

وإذا كان بإمكاننا التعافي من البطالة من ركود عام 2001، فلماذا لا يكون لدينا ركود "وظيفي"، على الأقل من الناحية النظرية؟

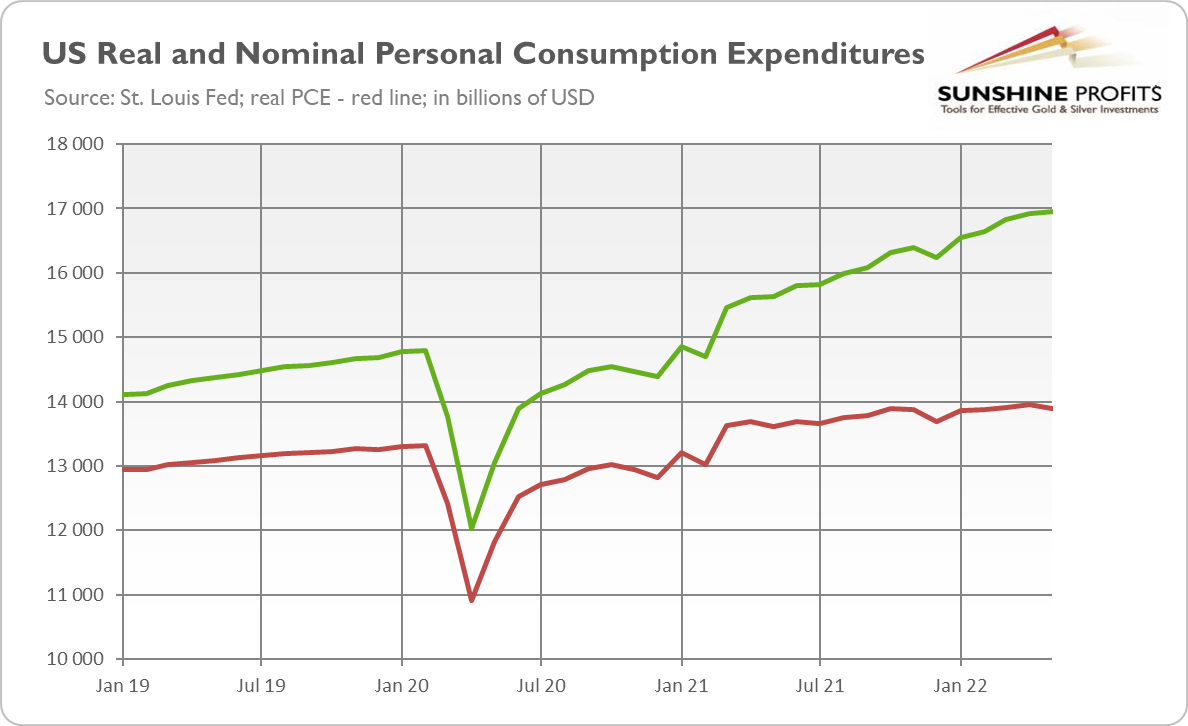

الحجة المضادة الشائعة الثانية هي أن الإنفاق الاستهلاكي لا يزال سليمًا. وهذا صحيح، لكنه يظهر بعض علامات التباطؤ حيث يضرب التضخم ميزانيات الأمريكيين. وعلى وجه الخصوص، يظهر الإنفاق الحقيقي، بعد تعديله وفقًا للتضخم، صورة أقل تفاؤلاً، كما يوضح الرسم البياني أدناه.

وبشكل عام، الإشارة إلى الإنفاق المرتفع أثناء التضخم ليس منطقيًا، لأن هذا هو بالضبط سبب وجود التضخم - الأموال التي تم إنشاؤها حديثًا من قبل بنك الاحتياطي الفيدرالي والبنوك التجارية تذهب إلى الأشخاص الذين ينفقونها. وعلاوة على ذلك، أثناء التضخم المرتفع، يعد إنفاق الأموال على السلع والخدمات مسارًا معقولاً لأنه من الأفضل أن يكون لديك بعض الأصول الملموسة بدلاً من المال، الذي يفقد القوة الشرائية كل شهر.

بشكل عام، أصبح التضخم مستمراً لدرجة أن تشديد السياسة النقدية الجاد فقط هو الذي يمكن أن يعيده إلى هدف الاحتياطي الفيدرالي البالغ 2٪. وفي الواقع، التضخم مرتفع لدرجة أنه يمكن أن يؤدي إلى ركود من تلقاء نفسه، لأنه يعطل الحياة الاقتصادية بشكل خطير. وتكمن المشكلة هنا في وجود قدر كبير من الدين العام والخاص لدرجة أن الزيادات الحادة في أسعار الفائدة - اللازمة لمكافحة التضخم - يمكن أن تؤدي إلى انفجار فقاعات الأصول وإحداث أزمة ديون.

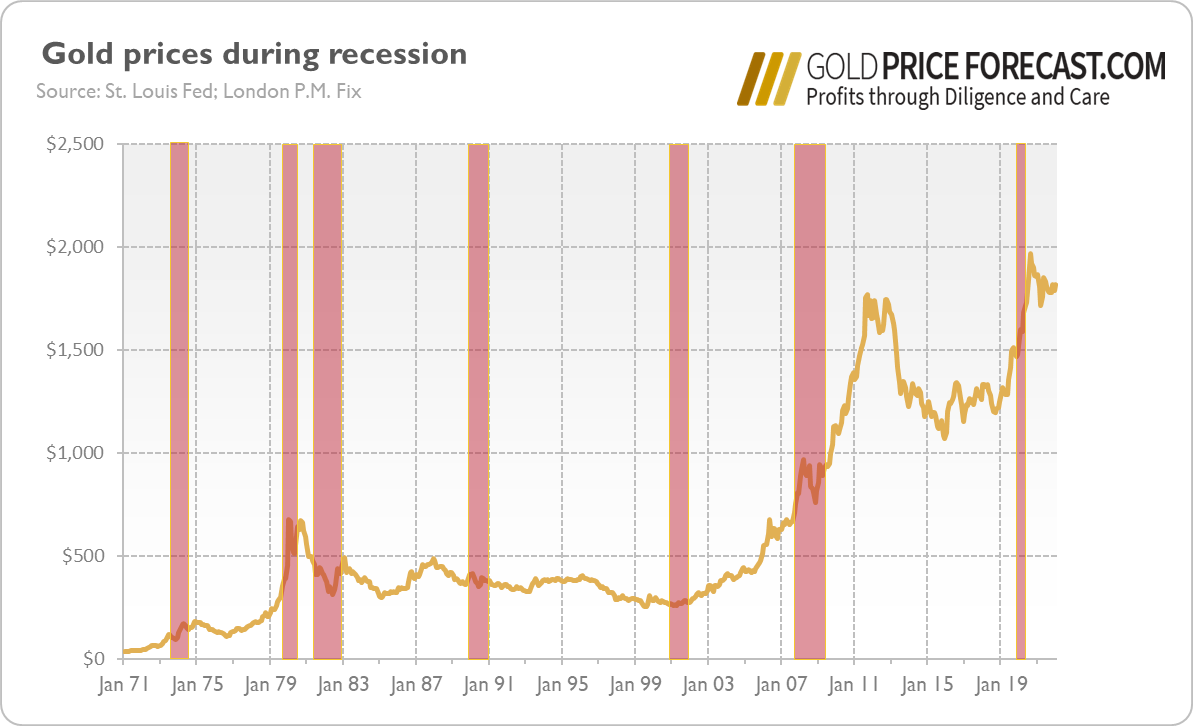

ماذا يعني كل هذا لسوق الذهب؟ حسنًا، بالنسبة لي، القضية واضحة. فنحن إما في حالة ركود بالفعل أو نتجه نحو الركود. وبالنظر إلى أن الذهب هو أحد الأصول الآمنة، يجب أن يكون الركود إيجابيًا بالنسبة لأسعاره. وكما يظهر الرسم البياني أدناه، يرتفع الذهب عادة خلال فترات الركود الاقتصادي - وكان هذا هو الحال في فترات الركود الثلاثة الماضية.

ومع ذلك، فإن هذه العلاقة ليست مضمونة تمامًا. تسبب الركود المزدوج في أوائل الثمانينيات في هبوط الذهب. وارتفع المعدن الأصفر خلال الركود التضخمي، ولكن عندما رفع فولكر أسعار الفائدة لمكافحة التضخم، انخفض، على الرغم من حقيقة أن دورة تشديد بنك الاحتياطي الفيدرالي تسببت في الركود.

وبالتالي، إذا انخفض معدل التضخم، فقد ترتفع أسعار الفائدة الحقيقية أكثر، مما يضع ضغطًا هبوطيًا على الذهب. ومع ذلك، من المرجح أن يصاحب الركود بنك الاحتياطي الفيدرالي المتشائم وانخفاض عائدات السندات، والتي من شأنها أن تدعم الذهب.