عاجل: اضطرابات النفط ترعب ترامب - تحرير 172 مليون برميل من الاحتياطي الأمريكي

على الجميع أن يأخذ نفسًا عميقًا. فلم يحن الوقت بعد لجولة الانتصار.

نحصل هذا الأسبوع على أحدث إصدار من تقرير مؤشر أسعار المستهلك. وانطلاقًا من تعليقات السوق والأسعار، إليك ما يعتقد الجميع أننا سنشاهده خلال الفترة القادمة:

-

انخفاض آخر شهريًا في مؤشر أسعار المستهلك الرئيسي

-

رقم مؤشر أسعار المستهلكين أساسي آخر من نوع العودة إلى الحالة الطبيعية

-

زيادة بنك الاحتياطي الفيدرالي بمقدار 75 نقطة أساس إضافية، ولكن بعد ذلك يمكن أن يتراجع قليلاً على الأقل، لأنه من الواضح أن التضخم يتجه نحو الانخفاض.

أقول مرة أخرى، قد لا يكون الوقت قد حان لجولة الانتصار. وقد شهد تقرير مؤشر أسعار المستهلكين الشهر الماضي انخفاضًا حادًا في معدل التضخم الأساسي، الأمر الذي كان مثيرًا للغاية لبعض الناس. كما كان مؤشر أسعار المستهلكين الأساسي + 0.3٪ على أساس شهري، ويتطلع السوق إلى 0.5٪. والإجماع لهذا الشهر هو 0.3٪ أخرى على الطريق. وطوال هذا الشهر بأكمله، وعلى مدى الأشهر العديدة الماضية بالفعل، أصبحت أسعار السوق للتضخم على المدى القريب متفائلة بشكل لا يصدق.

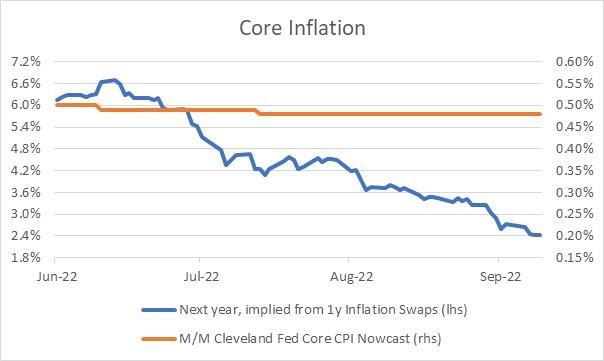

وفي أوائل يونيو، كانت مقايضات التضخم لسنة واحدة تسعير حوالي 6.6٪ من التضخم الأساسي لمدة عام واحد مضمون. واعتبارًا من الآن، يتم تسعير مقايضات التضخم لمدة عام بنسبة 2.4 ٪ فقط من التضخم الأساسي كما يظهر الرسم البياني. وبشكل أساسي، يقول التسعير في سوق التضخم إنه يجب على بنك الاحتياطي الفيدرالي أن يتم ذلك لأن نفقات الاستهلاك الشخصي الأساسية ستكون في المستوى المستهدف خلال الأشهر الـ 12 شهرًا المقبلة.

المصدر: Enduring Investments - Cleveland Fed

لكن تمهل! الخط البرتقالي في هذا الرسم البياني هو تقرير كليفلاند الحالي للتضخم الفيدرالي لمؤشر أسعار المستهلك الأساسي، والذي بلغ 0.48٪ لهذا الشهر (والذي من شأنه أن يصل إلى 5.76٪ سنويًا).

والآن، ليس من العدل أن ننشر تقريرًا سنويًا عن شهر واحد الآن، ولكن من الجدير بالذكر أنه أيضًا أعلى بشكل كبير من تقديرات الاقتصاديين. أيضًا، كانت مفاجأة الشهر الماضي بنسبة 0.3٪ على مؤشر أسعار المستهلكين الأساسي ترجع إلى حد كبير إلى عوامل لمرة واحدة. ولم تتباطأ الفئات الثابتة، حيث يكمن كل الزخم في التضخم، كثيرًا. كما كان متوسط مؤشر سعر المستهلك + 0.53٪. (يمكنك أن ترى التفاصيل الكاملة الخاصة بي، والتي قمت بنشرها في تغريدة في الوقت الفعلي الشهر الماضي، ملخصة هنا.)

وهناك بعض التباطؤ المتوقع في مؤشر أسعار المستهلك الأساسي هذا الشهر. كما تراجعت أسعار السيارات المستعملة قليلاً، ومن المحتمل أن تكون عائقًا بسيطًا. ولكن في الشهر الماضي، كان هناك أيضًا انخفاض كبير في نفقات تأثيث المنزل، والأجهزة الرئيسية، والأثاث، والمفروشات، وخدمات الإنترنت. وكانت هذه كلها أحداث "يسارية"، وليس من المرجح أن تتكرر. أنا لا أقول إننا لا نستطيع الحصول على 0.3٪ أخرى - على الرغم من أنني أعتقد أن ذلك غير مرجح - ولكن مع بقاء الفئات الكبيرة والبطيئة الحركة مثل الإيجارات المرتفعة، أعتقد أنه من غير المرجح أن يعود التضخم بعد عام من استهداف الآن. وفي الحقيقة، لا أعتقد أنه سيكون قريبًا.

التراجع خطوة للوراء

لنفترض أننا نأخذ أسعار السوق بالقيمة الاسمية. ولنتخيل أن مؤشر أسعار المستهلك لهذا الأسبوع يطبع في الواقع بنسبة -0.1٪ على رقم العنوان و +0.3٪ على الرقم الأساسي. وإذا أعطينا مصداقية لكلا الأمرين، فعندئذٍ يجب على بنك الاحتياطي الفيدرالي فعلاً القيام بذلك، والاستعداد للتوقف مؤقتًا لبضعة اجتماعات على الأقل وربما حتى عام 2023. وبعد كل شيء، تشير أسعار السوق إلى أن التوقعات محتواة بالكامل، والأرقام الحالية في تراجع، وهناك ما يكفي من المخاطر الإضافية المرتبطة بالارتفاعات الشديدة لأسعار الفائدة التي قد يكون من الحكمة التوقف عنها. وإذا كان هذا هو الحال، فإننا سنرى تسعير السوق.

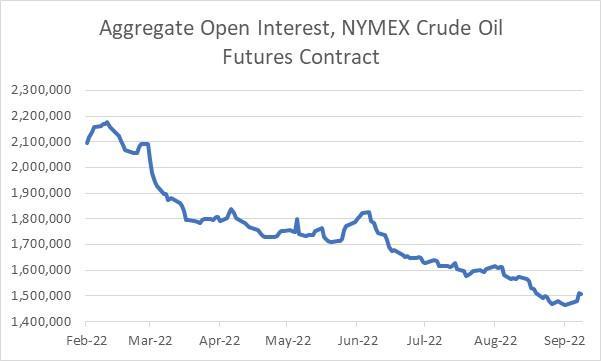

ومع ذلك، فإن تسعير السوق هو المكان الذي تتضح فيه المخاطر. ولست متأكدًا من سبب توضيح المخاطر لمكانها الآن، ولكن قد لا يكون علاقة لبعض ذلك بتوقعات السعر. وعلى سبيل المثال، أظن أن المشكلة التي يواجهها قطاع الطاقة فيما يتعلق بتحوط التمويل قد تكون أحد أسباب الانخفاض الكبير في الاهتمام المفتوح بعقود الطاقة الآجلة (انظر الرسم البياني) وربما يكون هذا جزءًا من سبب انخفاض أسعار الطاقة في سوق العقود الآجلة كذلك.

المصدر: بلومبرج

تظل الحقائق الأساسية هنا كما هي - لا يزال مستوى السعر بحاجة إلى اللحاق بالنمو السابق في عرض النقود، وهو بعيد كل البعد عن القيام بذلك. ولا يبدو أن مستثمري السندات والأسهم مستعدين حتى الآن لخوض جولة النصر التي يبدو أن تسوية المستويات في أسواق التضخم تشير إلى أنه ينبغي عليهم ذلك، ولكن إذا حصلنا على ارتفاع قوي على خلفية تقرير مؤشر أسعار المستهلكين، أعتقد أنه من الأفضل على الأرجح لاستخدام ذلك كفرصة لتقليص المخاطر بشكل أكبر.

إخلاء مسئولية: تحتفظ شركتي و / أو الصناديق والحسابات التي نديرها بمراكز في السندات المربوطة بالتضخم ومختلف منتجات السلع والعقود المالية الآجلة وصناديق الاستثمار المتداولة، والتي قد يتم ذكرها من وقت لآخر في هذا العمود