عاجل: الذهب يقلص المكاسب بعد بيانات مفاجئة وإيجابية

قبل الاجتماع القادم للجنة الفيدرالية للسوق المفتوحة، نقدم لكم ملخص عن الأحداث التي تأتي في خلفية عدم اليقين المالي الحالي.

في 22 مارس، يعلن الاحتياطي الفيدرالي عن تحركه التالي فيما يتعلق بسعر الفائدة أثناء اجتماع اللجنة الفيدرالية للسوق المفتوحة. والآن بعد أن أصبحت مثل هذه المداولات محاطة بحالة من عدم اليقين بشأن البنوك الأمريكية، فهل تمر السياسة النقدية الإجمالية بنقطة تحول؟

التنقل خلال دورات الازدهار والانهيار التي يشهدها بنك الاحتياطي الفيدرالي

عندما نقارن بين الأزمة المصرفية الأمريكية الحالية والأزمة المالية الكبرى التي وقعت عام 2008 لا نجد أي أوجه اختلاف. والأسباب منطقية. في عام 2008، أفلست شركة واشنطن ميوتشوال ومقرها سياتل، وكانت تلك أكبر عملية إفلاس في تاريخ الولايات المتحدة، حيث كانت الشركة تمتلك أصولاً بقيمة 307 مليار دولار.

على مدار الشهر الماضي، تعرض كل من بنك سيليكون فالي وسيغنتشر بنك للإخفاق، ويملك البنكان 327 مليار دولار أمريكي مجتمعين. في سبتمبر 2008، استولت المؤسسة الفيدرالية للتأمين على الودائع على شركة واشنطن ميوتشوال وباعتها إلى جي بيه مورغان تشيس (بورصة نيويورك: JPM) مقابل 1.9 مليار دولار.

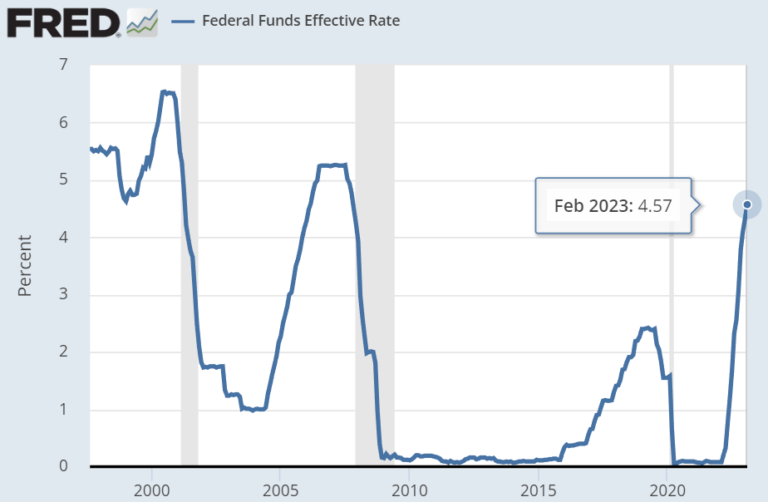

استجابة للأزمة المتطورة، خفضت اللجنة الفيدرالية للسوق المفتوحة أسعار الفائدة الخاصة بالأموال الفيدرالية من 4.5٪ في نهاية عام 2007 إلى 2٪ في سبتمبر 2008. إذن، ما الذي أدى إلى إخفاق واشنطن ميوتشوال في المقام الأول؟ على الرغم من وجود العديد من العوامل المساهمة، تمثل أكبر تلك العوامل في سعر الفائدة على الأموال الفيدرالية، وهو الأداة الأساسية للاحتياطي الفيدرالي لتحديد تكلفة رأس المال:

-

استجابة للاقتصاد الضعيف، في أعقاب انفجار فقاعة الدوت كوم في عام 2001، انخفض سعر الفائدة للأموال الفيدرالية من 6.24٪ في العقد الأول من القرن الحادي والعشرين إلى متوسط معدل عام 2004 يبلغ 1.83٪.

-

في المقابل، بدأ بنك الاحتياطي الفيدرالي في تغذية فقاعة جديدة – هي فقاعة سوق الإسكان، حيث أدى الارتفاع الحاد في أسعار المساكن إلى مزيد من الرهون العقارية عالية المخاطر، بما في ذلك قروض المقترضين الذين لا يستطيعون تحملها.

-

تضخ الرهون المالية عالية المخاطر، والتي تمت إعادة تجميعها في مشتقات من خلال التزامات الدين المضمونة ومقايضات التخلف عن سداد الائتمان، مخاطر في النظام المالي بأكمله.

ومثلما بدأ بنك الاحتياطي الفيدرالي في خفض سعر الفائدة على الأموال الفيدرالية بعد فقاعة الدوت كوم، قام البنك المركزي برفعها حتى 5.25٪ في سبتمبر 2007، مما أدى إلى انفجار فقاعة سوق الإسكان.

لتسريع الانتعاش الاقتصادي، نتج عن العقد التالي معدلات فائدة قريبة من الصفر (0.25٪) حتى عام 2016. ولكن بعد "تداعيات التطورات العالمية على التوقعات الاقتصادية بالإضافة إلى ضغوط التضخم الخافتة"، بدأ تخفيض أسعار الفائدة مرة أخرى في يوليو 2019.

يدير الاحتياطي الفيدرالي الظروف الاقتصادية من خلال سعر الفائدة على الأموال الفيدرالية، مما ينتج عنه دورات هابطة وصاعدية. الصورة من موقع: StLouisfed.org

ومع ذلك، خلال الفترة من عام 2019 إلى عام 2020، اتخذت السياسة النقدية منعطفًا غير مسبوق.

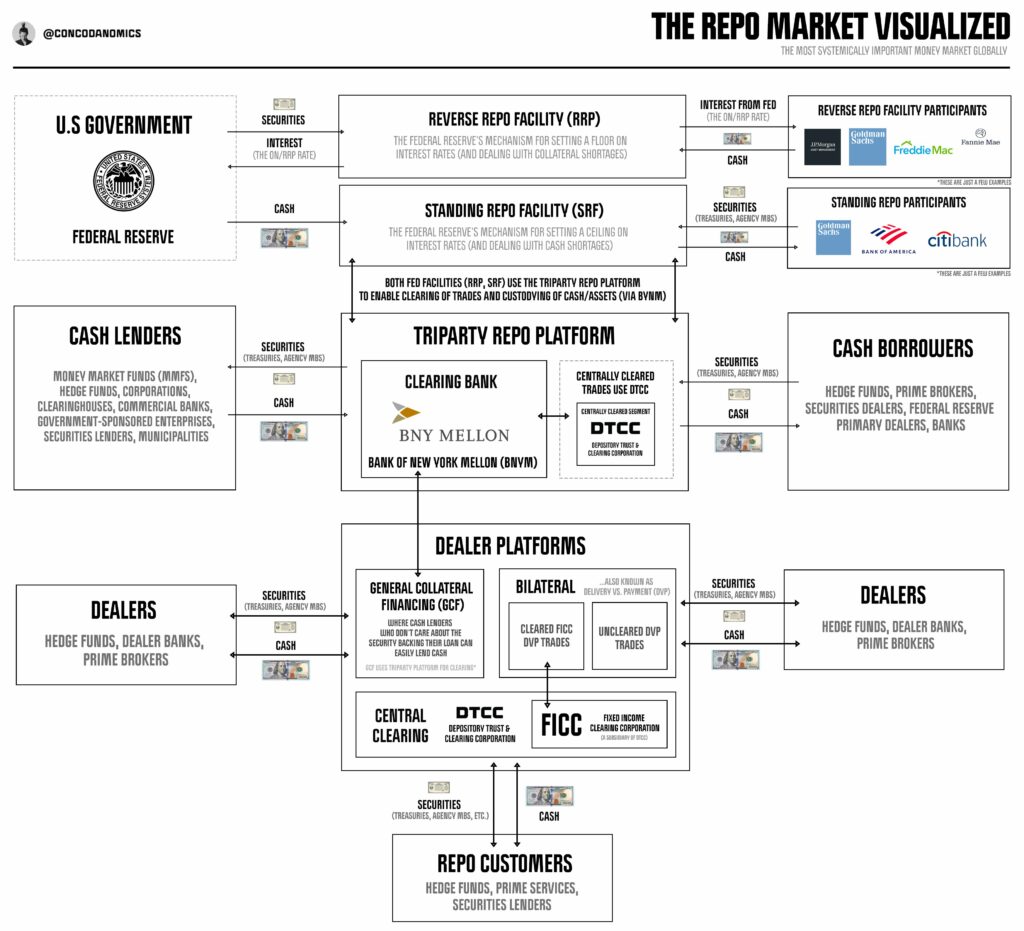

أزمة إعادة الشراء 2019 كبداية تحفيزية

في سبتمبر 2019، ظهرت أزمة إعادة الشراء، مما أدى إلى اضطراب أسواق المال. باختصار تُعرف اتفاقيات إعادة الشراء على أنها عقود اقتراض قصيرة الأجل تخلق سوقًا نقديًا يبيع فيها أحد الأطراف الأوراق المالية لطرف آخر، بعد إعادة الشراء في تاريخ لاحق بسعر أعلى قليلاً.

الصورة خاصة بموقع: concodanomics

يعد سوق إعادة الشراء أمرًا بالغ الأهمية بالنسبة للنظام المالي، حيث تحتاج البنوك إلى تمويل قصير الأجل لتسهيل العمليات اليومية. ومع ذلك، أدى نقص النقد إلى ارتفاع الطلب على الأموال بين عشية وضحاها في سوق إعادة الشراء.

تسبب في ذلك تراكم سندات الخزانة الأمريكية المعلقة. وتعرف هذه السندات بأنها الأدوات المالية التي تقترض الحكومة من خلالها الأموال من المستثمرين في المقابل، مما يمنحهم معدل فائدة ثابتًا. لذلك، فهم مدعومون بالثقة الكاملة والائتمان من حكومة الولايات المتحدة.

أدت الزيادة في حجم سندات الخزانة الأمريكية إلى وجود طلب على هذا النوع من الملاذات، مما أدى إلى ارتفاع الأسعار وانخفاض العوائد. في سوق إعادة الشراء، تجلى ذلك في شكل نقص في الضمانات المتاحة. بعد كل شيء، عادة ما يستخدم المشاركون في سوق إعادة الشراء سندات الخزانة الأمريكية كضمان لمعاملاتهم.

ومنذ أن حظرت لوائح ما بعد عام 2008 البنوك من الاحتفاظ باحتياطيات فائضة، اعتمد القطاع المصرفي بشكل كبير على سوق إعادة الشراء. وعندما ننتقل سريعًا إلى سبتمبر 2019، نجد أن ارتفاع معدلات إعادة الشراء أدى إلى حدوث أزمة سيولة. تدخل الاحتياطي الفيدرالي عن طريق ضخ مليارات الدولارات، وتوسيع ميزانيته العمومية عن طريق شراء سندات الخزانة.

من أزمة إعادة الشراء إلى عمليات الإغلاق

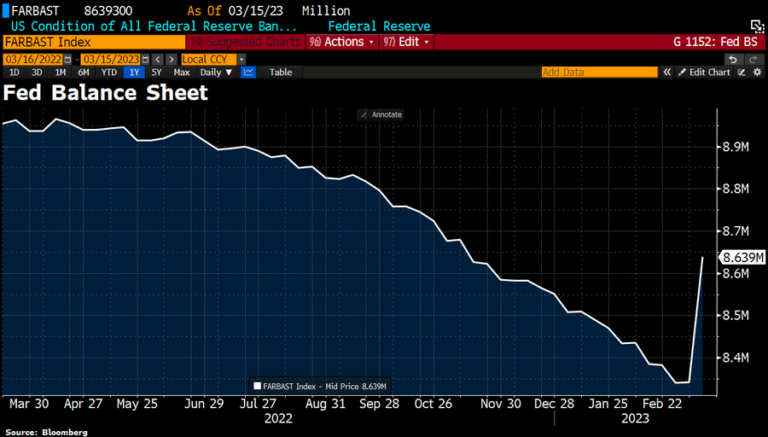

بعد نصف عام، اتخذ مجلس الاحتياطي الفيدرالي منعطفًا غير مسبوق على خلفية أزمة إعادة الشراء المستقرة. بعد عمليات الإغلاق في مارس 2020، زاد البنك المركزي المعروض النقدي M2 بنسبة 39٪ معلقة حتى فبراير 2023.

ظهرت الميزانية العمومية لمجلس الاحتياطي الفيدرالي مرة أخرى في أعقاب برنامج التمويل البنكي لأجل لتحقيق الاستقرار في القطاع المصرفي. الصورة خاصة بوكالة: بلومبرج

يمثل عرض النقود M2 جميع المبالغ النقدية، والودائع الجارية، والودائع الادخارية، والأوراق المالية في سوق المال، والتي تعمل كمقياس أوسع لعرض النقود. بالطبع، بالنظر إلى هذا التدفق المالي غير المسبوق، كانت إحدى النتائج المتوقعة هي الضغط التضخمي.

بالإضافة إلى التضخم، أدى تراكم العرض M2 الزائد في نظام الفائدة شبه الصفري إلى الإفراط في الاقتراض والإقراض. أدى هذا إلى ظهور فقاعات الأصول، من الأسهم والعملات المشفرة إلى العقارات، متجاوزة قيمها الأساسية.

في البداية، ألغت عمليات الإغلاق طلب المستهلكين وأخرت التضخم. لكنها انتقلت في النهاية من حالة "انتقالية" إلى متفشية، وبلغت ذروتها عند 40 عامًا عند نسبة 9.1٪ في يونيو 2022، وتم قياسها على أنها مؤشر أسعار المستهلكين. كان على الاحتياطي الفيدرالي أن يعكس التضخم المتفشي بدورة سريعة مماثلة، والتي تعد الأسرع منذ 40 عامًا.

كما كان متوقعًا، أدى ذلك إلى انكماش فقاعات الأصول المذكورة أعلاه. تسببت الأصول المعرضة للخطر مثل بيتكوين في خسائر فادحة حيث انعكس فشل شركات التشفير عالية المديونية على شبكة "الأموال السليمة" اللامركزية.

الصورة خاصة بـ: Trading View

ولكن الآن، مع تآكل الثقة المصرفية، ومع النظر إلى ودائع العملاء بشكل أكثر دقة على أنها قروض غير مضمونة للبنوك، تختبر بيتكوين مرة أخرى سبب وجودها. عندما يتم أخذ كل ذلك في الاعتبار، إلى أين تتجه السياسة النقدية للاحتياطي الفيدرالي الآن؟

حدود الاحتياطي الفيدرالي

تتمثل المهمة المزدوجة للاحتياطي الفيدرالي في الحفاظ على استقرار الأسعار وخفض معدلات البطالة. يمكن للمرء أن يقول إن البنك المركزي كسر هذا التفويض من خلال زيادة المعروض النقدي، وبالتالي زعزعة استقرار الأسعار. في مسار تصحيح التضخم، أشار رئيس بنك الاحتياطي الفيدرالي جيروم باول أيضًا عدة مرات إلى أن البطالة يجب أن ترتفع لتقليص طلب المستهلكين. سيؤدي ذلك في النهاية إلى معدل التضخم المستهدف والبالغ 2٪.

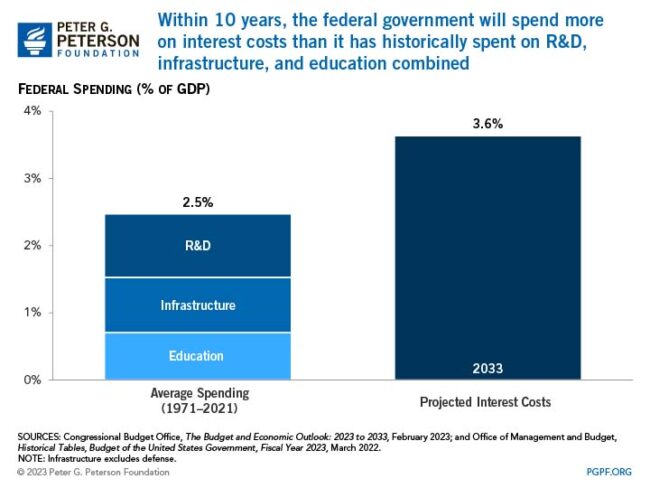

كما يدخل الدين القومي للولايات المتحدة حيز التنفيذ، ويبلغ الآن 31.6 تريليون دولار، لأنه بحاجة إلى الخدمة. من خلال زيادة الأسعار، سيتعين على بنك الاحتياطي الفيدرالي أيضًا رفع مدفوعات الفائدة. ويتوقع مكتب الميزانية في الكونجرس أن الدين الفيدرالي الذي يحمله الجمهور سينمو إلى 195 ٪ من الناتج المحلي الإجمالي بحلول عام 2053.

الصورة خاصة بموقع: PGPF.org

اعترف باول صراحة أن البلاد تسير على طريق ديون لا يمكن تحملها لكنها لا تزال ضمن حدود الديون المستدامة.

لذلك، سيكون هذا إشارة ضد ارتفاع أسعار الفائدة. علاوة على ذلك، في ضوء التآكل الأخير للثقة في القطاع المصرفي الأمريكي، من الواضح أن بنك الاحتياطي الفيدرالي يزعزع استقرار الميزانيات العمومية للبنوك التجارية، خاصة إذا كانت تمتلك الكثير من سندات الخزانة الأمريكية كأصول آمنة. بعد كل شيء، هذه هي الطريقة التي انهار بها إس في بي دون التحوط لمخاطر التعرض هذه.

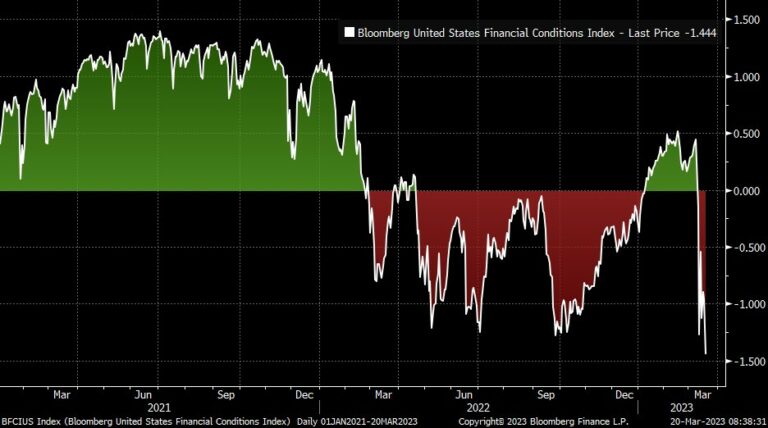

كما أدت الأزمة المصرفية إلى تفاقم الأوضاع المالية، وهي الأشد صرامة منذ مارس 2020.

الصورة خاصة بوكالة: بلومبرج للتمويل

يعطي مؤشر بلومبيرج للأوضاع المالية الضوء الأخضر لمجلس الاحتياطي الفيدرالي بعد أن ساءت الظروف المالية بشكل كاف لنوبة التحفيز قبل مارس.

هذه إشارة أخرى لبنك الاحتياطي الفيدرالي إما لإيقاف أسعار الفائدة مؤقتًا أو إبطائها أو حتى خفضها. هذا ويجمع السوق بنسبة 86.4٪ على الارتفاع المتوقع سابقًا بمقدار 25 نقطة أساس في 22 مارس، مما رفع معدل الفائدة الفيدرالي إلى نطاق 4.75-5.00٪. وهناك نسبة 13.6٪ فقط تتوقع عدم رفع الأسعار.

تم نشر هذه المقالة في الأصل على The Tokenist. اطلع على النشرة الإخبارية المجانية من The Tokenist، Five Minute Finance، لتحليل أسبوعي لأكبر الاتجاهات في مجال التمويل والتكنولوجيا.

هل تخشى أن يفوتك قطار البيتكوين مرة أخرى؟

انطلقت البيتكوين صوب الـ 30 ألف دولار مع تصاعد أزمة إفلاس البنوك، فهل كانت هي سببها الرئيسي أم هي أفضل أصل استفادة من الأزمة؟

حتى لا يفوتكم قطار البيتكوين وحتى لا تذهب أموالكم هباءً، يشاركنا المحلل المحترف، د. محمد الغباري، تحليله لعلاقة العملات الرقمية والأسواق في ويبينار مجاني يوم 27 مارس.

كل ما عليكم هو التسجيل مجانًا..المقاعد محدودة: http://bit.ly/3TAIORZ

كل ما تريد معرفته عن إفلاس البنوك وهل أموالك في خطر؟