عاجل: الذهب يتجه نحو تحقيق انخفاض أسبوعي مع تراجع آمال خفض أسعار الفائدة

- من المتوقع أن يكون شهر يونيو شهرًا آخر من التقلبات في وول ستريت وسط ثلاثة من الأحداث الهامة التي تحرك السوق.

- سينصب تركيز السوق على تقرير الوظائف في الولايات المتحدة، وبيانات التضخم الممثلة في مؤشر أسعار المستهلكين، واجتماع السياسة الوشيك للغاية لمجلس الاحتياطي الفيدرالي.

- على هذا النحو، يجب أن يستعد المستثمرون لمزيد من التقلبات العنيفة والتحركات الحادة في الأسابيع المقبلة.

هل تبحث عن مساعدة في السوق؟ يحصل أعضاء InvestingPro على أفكار وإرشادات حصرية للتعامل مع أي ظروف. اعرف المزيد »

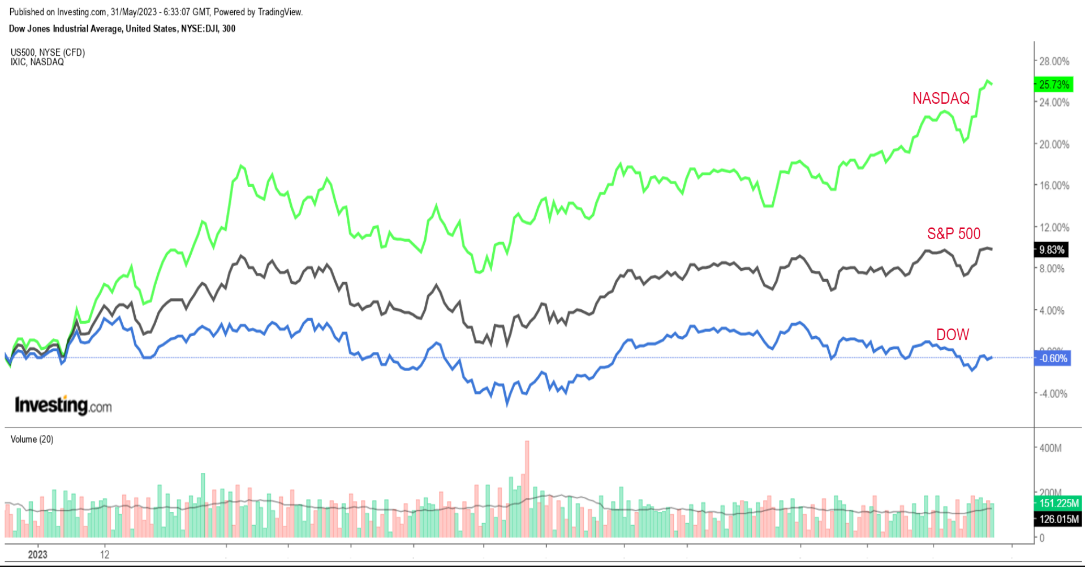

تسير الأسهم في وول ستريت على قدم وساق لتنهي مايو في ظل حالة من التذبذب حيث يواصل المستثمرون تقييم توقعات أسعار الفائدة والتضخم أثناء انتظارهم لحل سياسي لوضع سقف الديون الأمريكية.

مؤشر ناسداك المركب للتقنية العالية في طريقه لتكوين قمة في مايو، مع مكاسب تقارب 6.5% مع اقتراب جلسة التداول الأخيرة من الشهر حيث يتهافت المستثمرون على الأسماء المتعلقة بالذكاء الاصطناعي، مثل انفيديا.

ارتفع مؤشر إس آند بي 500 القياسي بنحو 0.9% هذا الشهر.

وفي الوقت نفسه، من المقرر أن يكون مؤشر داو جونز الصناعي صاحب الأسهم القيادية هو الأكبر في شهر مايو، حيث انخفض بنسبة 3.1% اعتبارًا من إغلاق يوم الثلاثاء.

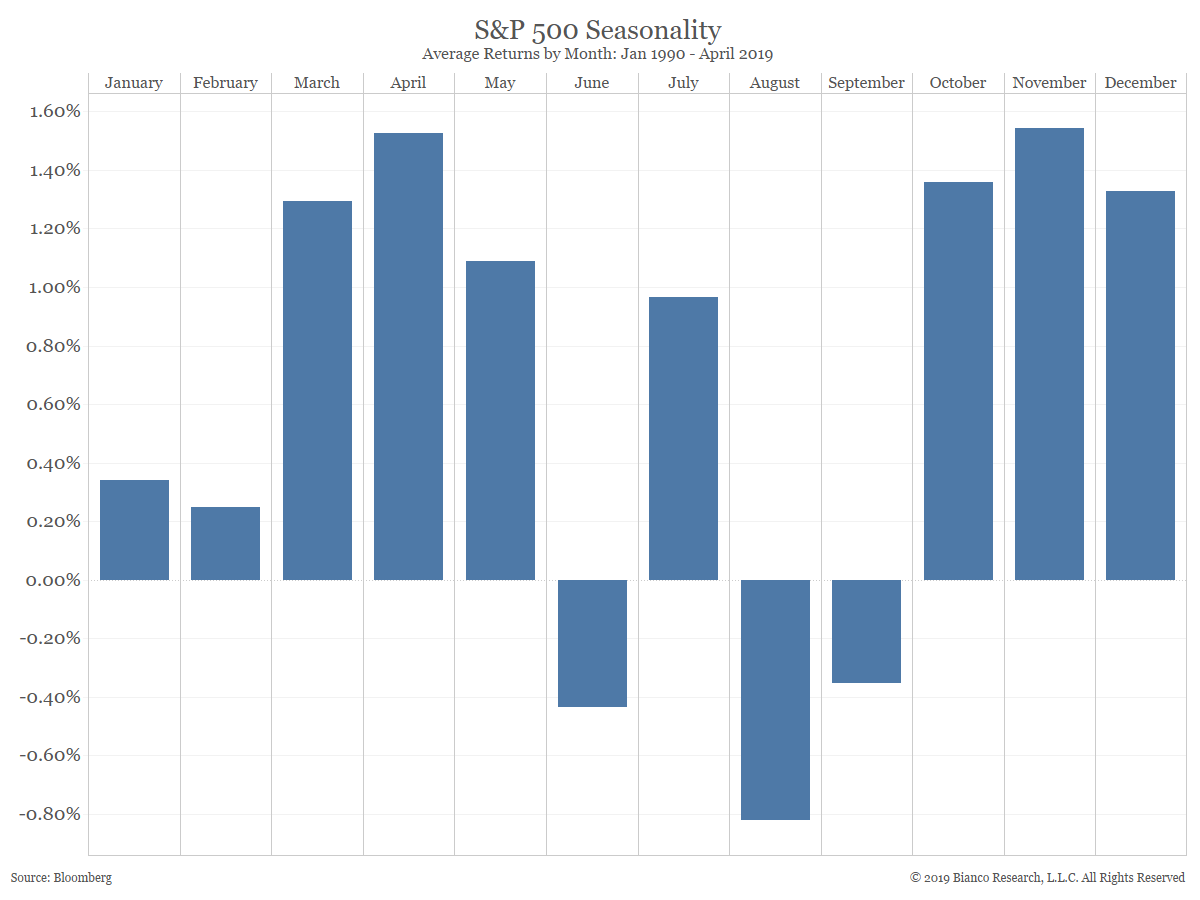

مع اقتراب شهر مايو المتقلب من نهايته، يجب على المستثمرين أن يعدوا أنفسهم للاضطرابات الجديدة في يونيو، والذي يشتهر بكونه أحد أسوأ شهور العام بالنسبة لسوق الأسهم.

منذ عام 1990، انخفض مؤشر إس آند بي 500 بمتوسط بلغ 0.4% في يونيو، وهذا العام لا يمكن أن يكون مختلفًا.

على هذا النحو، فيما يلي ثلاثة تواريخ رئيسية هامة يجب مراقبتها بينما يتحول التقويم إلى شهر يونيو:

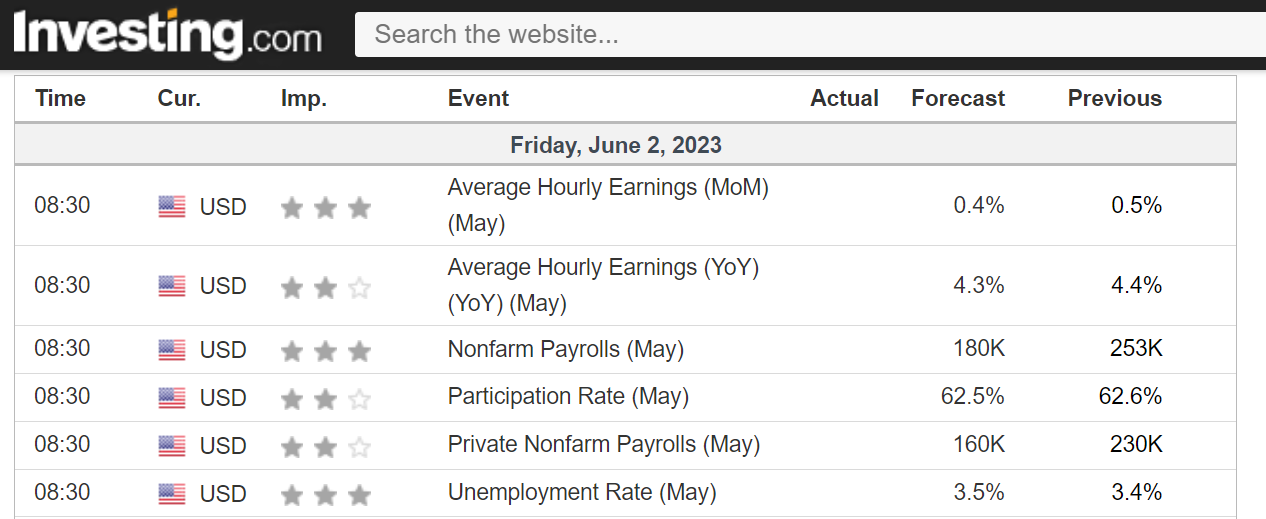

تقرير الوظائف في الولايات المتحدة: الجمعة 2 يونيو

ستصدر وزارة العمل الأمريكية تقرير الوظائف لشهر مايو في الساعة 8:30 صباحًا بالتوقيت الشرقي يوم الجمعة، 2 يونيو، ومن المرجح أن يكون هذا التقرير مهمًا في تحديد القرار التالي لمجلس الاحتياطي الفيدرالي المتعلق بالسياسة المالية.

تشير تقديرات الإجماع إلى أن البيانات ستظهر أن الاقتصاد الأمريكي قد أضاف 180,000 وظيفة، وفقًا لموقع Investing.com، متباطئًا من نمو الوظائف بمقدار 253,000 في أبريل.

من المتوقع أن يرتفع معدل البطالة إلى 3.5%، أي بفارق علامة عشرية واحدة فوق أدنى مستوى في 53 عامًا في الشهر السابق عند 3.4%، وهو مستوى لم نشهده منذ عام 1969.

التنبؤ:

أعتقد أن تقرير الوظائف لشهر مايو سيؤكد المرونة المذهلة لسوق العمل ويدعم الرأي القائل بأن هناك حاجة إلى مزيد من رفع أسعار الفائدة لكبح جماح سوق العمل الملتهب.

أشار مسؤولو الاحتياطي الفيدرالي في الماضي إلى أن معدل البطالة يجب أن يكون 4.0% على الأقل لإبطاء التضخم، بينما يقول بعض الاقتصاديين إن معدل البطالة يجب أن يكون أعلى من ذلك.

لوضع الأمور في سياقها الصحيح، بلغ معدل البطالة 3.6% منذ عام واحد بالضبط في مايو 2022، مما يشير إلى أن بنك الاحتياطي الفيدرالي لا يزال لديه مجال لرفع أسعار الفائدة، حتى لو كان التجار يراهنون على التوقف.

بيانات مؤشر أسعار المستهلكين الأمريكية: الثلاثاء 13 يونيو

يلوح تقرير مؤشر أسعار المستهلك لشهر مايو في الأفق يوم الثلاثاء، 13 يونيو، في الساعة 8:30 صباحًا بالتوقيت الشرقي، ومن المرجح أن تظهر الأرقام أنه لا التضخم ولا التضخم الأساسي ينخفضان بالسرعة الكافية التي يريدها مجلس الاحتياطي الفيدرالي لكي يوقف أجراءات مكافحة التضخم.

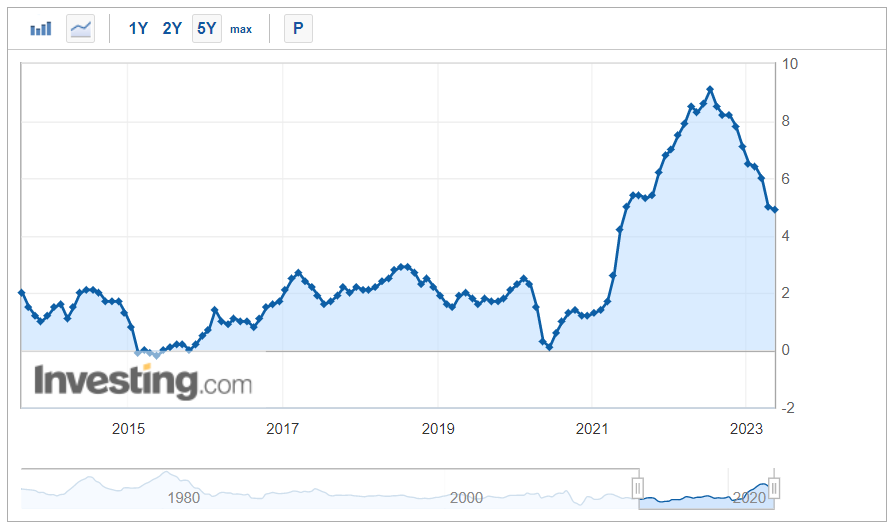

في حين لم يتم تحديد توقعات رسمية حتى الآن، تشير التوقعات لمؤشر أسعار المستهلك السنوي إلى الزيادة تتراوح بين 4.6% إلى 4.8%، مقارنة بنمو 4.9% على أساس سنوي في أبريل.

بلغ معدل التضخم السنوي الرئيسي ذروته عند أعلى مستوى في 40 عامًا عند 9.1% في الصيف الماضي وكان في اتجاه هبوطي مستمر منذ ذلك الحين، ومع ذلك، لا تزال معدلات ارتفاع الأسعار تزيد عن ضعف النطاق المستهدف للاحتياطي الفيدرالي البالغ 2%.

وفي الوقت نفسه، فإن تقديرات الرقم الأساسي السنوي - الذي لا يشمل أسعار الغذاء والطاقة - تتركز حول 5.4% -5.6%، مقارنة بقراءة أبريل البالغة 5.5%.

يتم مراقبة الرقم الأساسي عن كثب من قبل مسؤولي الاحتياطي الفيدرالي، الذين يعتقدون أنه يوفر تقييمًا أكثر دقة للاتجاه المستقبلي للتضخم.

التنبؤ:

بشكل عام، في حين أن الاتجاه يتجه نحو الانخفاض، من المحتمل أن تكشف البيانات أن التضخم مستمر في الارتفاع بسرعة أكبر بكثير من معدل 2% الذي يعتبره الاحتياطي الفيدرالي صحيًا.

أعتقد أنه لا يزال هناك طريق طويل لنقطعه قبل أن يصبح صانعو السياسة في الاحتياطي الفيدرالي مستعدين للإعلان عن إنجاز المهمة على جبهة التضخم.

إذا جاءت القراءة قوية بشكل مفاجئ، بحيث تأتي قراءة مؤشر أسعار المستهلكين الرئيسي عند 5.0% أو أعلى، سوف يبدد الآمال بتوقف مؤقت في يونيو ويواصل الضغط على بنك الاحتياطي الفيدرالي لمواصلة معركته ضد التضخم.

قرار سعر الفائدة الفيدرالية: الأربعاء 14 يونيو

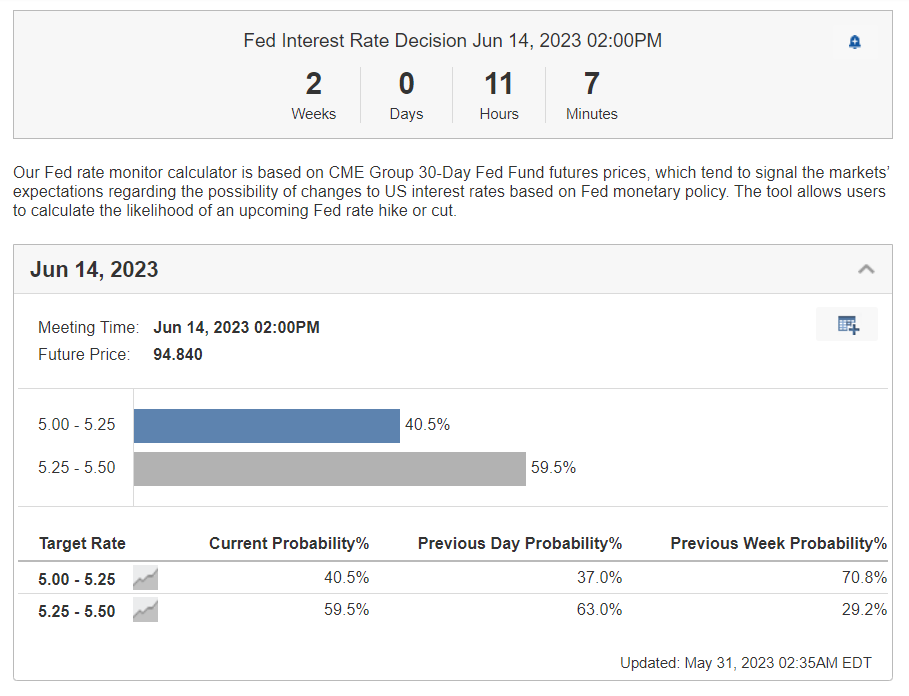

من المقرر أن يصدر مجلس الاحتياطي الفيدرالي قراره المتعلق بالسياسة بعد اختتام اجتماع اللجنة الفيدرالية للسوق المفتوحة في الساعة 2:00 مساءً بالتوقيت الشرقي يوم الأربعاء 14 يونيو.

اعتبارًا من صباح الأربعاء، تقوم الأسواق المالية بتسعير فرصة تقترب من 60% لزيادة سعر الفائدة بمقدار 25 نقطة أساس وفرصة تقارب 40% لعدم اتخاذ إجراء، وفقًا لأداة مراقبة أسعار الفائدة الفيدرالية من Investing.com

لكن هذا، بالطبع، قد يتغير في الأيام والأسابيع التي ستسبق قرار سعر الفائدة، اعتمادًا على البيانات الواردة والجهود المستمرة للحصول على اتفاق سقف الديون الذي وافق عليه الكونجرس.

إذا قام البنك المركزي الأمريكي، في الواقع، بمتابعة زيادة أخرى في سعر الفائدة بمقدار ربع نقطة مئوية، والتي ستكون الخطوة الحادية عشرة في الأشهر الـ 13 الماضية، فسيضع النطاق المستهدف لصناديق الاحتياطي الفيدرالي القياسي في نطاق بين 5.25% و 5.50%.

سيعقد رئيس بنك الاحتياطي الفيدرالي باول ما سيكون مؤتمرًا صحفيًا يتم مراقبته عن كثب بعد فترة وجيزة من إصدار بيان الاحتياطي الفيدرالي حيث يبحث المستثمرون عن أدلة جديدة حول كيفية رؤيته لاتجاهات التضخم وأداء الاقتصاد وكيف سيؤثر ذلك على وتيرة تشديد السياسة النقدية.

التنبؤ:

بما أن التضخم لا يزال مرتفعا بعناد مع استقرار الاقتصاد الأوسع بشكل أفضل مما كان متوقعا، أميل بشكل شخصي إلى أن مجلس الاحتياطي الفيدرالي سيقرر رفع أسعار الفائدة بمقدار 25 نقطة أساس في اجتماع يونيو. بالإضافة إلى ذلك، أعتقد أن باول سينحول إلى نبرة متشددة بشكل مفاجئ ويحذر من أنه لا يزال هناك المزيد من العمل الذي يتعين على الاحتياطي الفيدرالي القيام به لخفض التضخم الراسخ.

بينما أوافق على أن دورة التضييق الحالية قد تكون قريبة من خط النهاية، أعتقد أن سعر السياسة سيحتاج إلى رفع نصف نقطة مئوية أخرى على الأقل إلى ما بين 5.75% و 6.00%، قبل أن يتبنى بنك الاحتياطي الفيدرالي أي فكرة عن التوقف أو الدوران في معركتها لاستعادة استقرار الأسعار.

يتعرض البنك المركزي الأمريكي لخطر ارتكاب خطأ سياسي كبير إذا بدأ في تخفيف السياسة في وقت مبكر جدًا، مما قد يؤدي إلى عودة الضغوط التضخمية إلى التسارع على الرغم من المخاوف بشأن الانكماش الاقتصادي الذي يلوح في الأفق.

إذا كان هناك أي شيء، فإن الاحتياطي الفيدرالي لديه مساحة أكبر لرفع أسعار الفائدة بدلاً من خفضها، بافتراض أنه سيتبع الأرقام.

ماذا نفعل الآن؟

مرة أخرى، ليس سرًا أننا ندخل أحد أضعف شهور العام تاريخيًا. لذلك، فإن بعض الضعف في شهر يونيو لن يكون مفاجئًا من وجهة نظري.

على المدى القريب، أتوقع أن يصحح سوق الأسهم الأمريكية هبوطًا حيث يمكن لمجلس الاحتياطي الفيدرالي أن يواصل رفع تكاليف الاقتراض خلال الصيف ويبقيها مرتفعة لفترة أطول.

قد يختار المتداولون الذين يفتحون مراكز شراء بشكل أساسي أخذ بعض الوقت من الراحة خلال شهر يونيو أو الخروج من مراكزهم بشكل أسرع من المعتاد والبقاء خارج السوق إلى أن تظهر بوادر على الانعكاس.

على النقيض من ذلك، قد يرغب المستثمرون على المدى الطويل في شراء الأصول ذات المخاطر المنخفضة للاستفادة من انخفاض الأسعار، حيث يشير التاريخ إلى أن السوق يمكن أن يعود بشكل حاد في يوليو.

بشكل عام، من المهم التحلي بالصبر واليقظة لاقتناص الفرصة. إن إضافة التعرض تدريجيًا، وعدم شراء الأسهم المرتفعة، وعدم التركيز بشكل كبير في شركة أو قطاع معين لا يزال من الأمور المهمة.

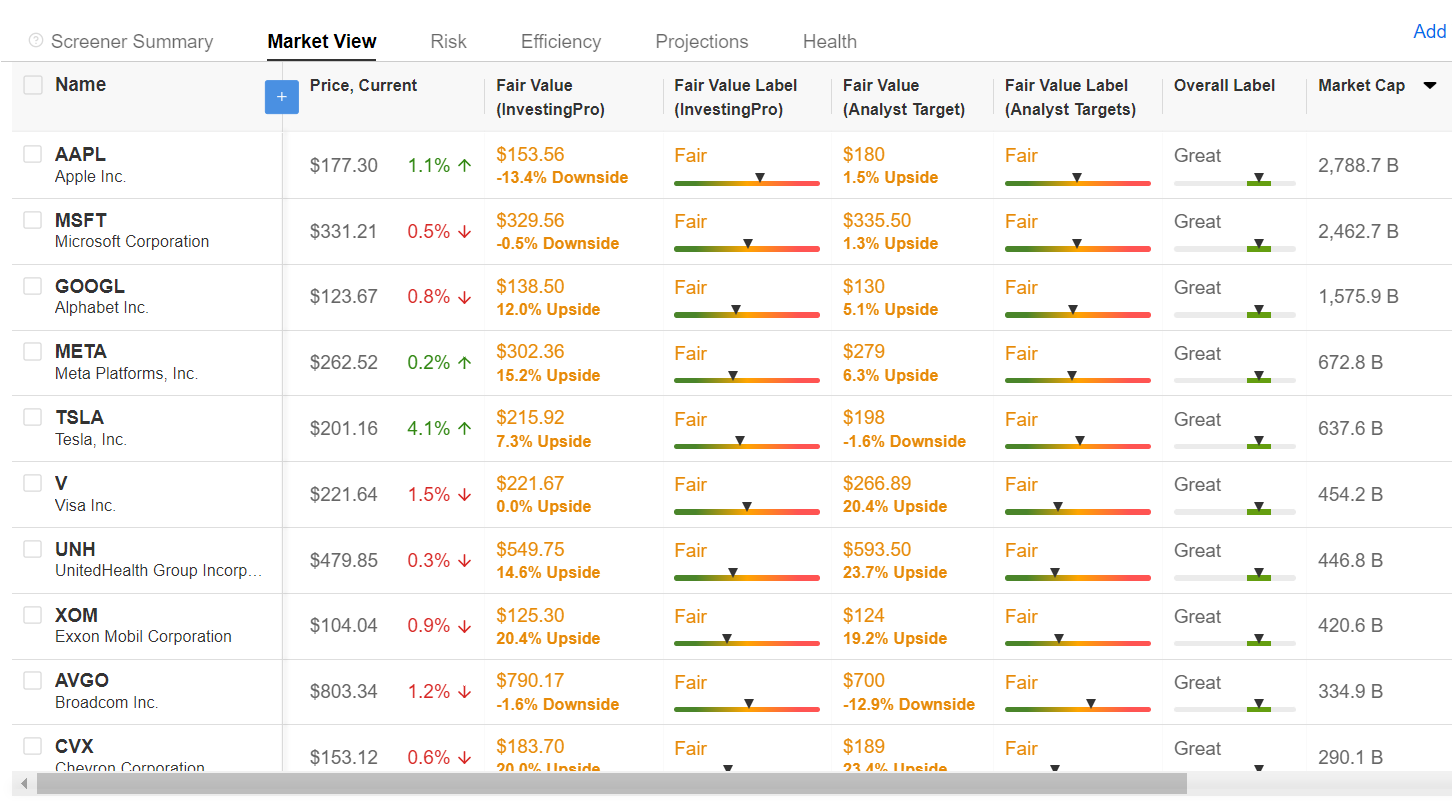

مع أخذ ذلك في الاعتبار، استخدمت أداة ماسح الأسهم InvestingPro لإنشاء قائمة متابعة للأسهم عالية الجودة التي تُظهر قوة نسبية وسط بيئة السوق الحالية.

ليس من المستغرب أن يكون من بين الأسماء التي سيتم وضعها في القائمة على سبيل المثال لا الحصر كل من أبل، مايكروسوفت، ألفابت، منصات ميتا، تسلا، (NASDAQ:TSLA) فيزا (NYSE:V) و يونايتد هيلث، إكسون موبيل، برودكوم، شيفرون (NYSE:CVX).

المصدر: InvestingPro

مع InvestingPro، يمكنك الوصول بسهولة إلى موجز من صفحة واحدة يشتمل على المعلومات الكاملة والشاملة حول الشركات المختلفة في مكان واحد، مما يجنبك مشقة جمع البيانات من مصادر متعددة ويوفر لك الوقت والجهد.

ابدأ تجربتك المجانية لمدة 7 أيام لاستعراض الرؤى والبيانات التي لا غنى عنها

الإفصاح: في وقت كتابة هذا التقرير، لدي مراكز بيع في إس آند بي 500 وناسداك100 عبر صندوق استثمار بروشيرز شورتإس آند بي500 (SH) وصندوق بروشيرز شورت QQQ (PSQ). أعيد بانتظام موازنة محفظتي من الأسهم الفردية وصناديق الاستثمار المتداولة بناءً على تقييم المخاطر المستمر لكل من بيئة الاقتصاد الكلي والوضع المالي للشركات. الآراء التي تمت مناقشتها في هذا المقال هي رأي المؤلف فقط ولا ينبغي اعتبارها نصيحة استثمارية.