عاجل: اضطرابات النفط ترعب ترامب - تحرير 172 مليون برميل من الاحتياطي الأمريكي

قبل شهرين، ناقشت في هذا المقال، أن إحدى سمات الاقتصادات التي تعاني من ارتفاع التخضم هي تقلب أرقام التضخم بدرجة كبيرة أيضًا.

وعلى الرغم من أن هذا المبدأ لا يعني تلقائياً أن ارتفاع تقلبات التضخم يعني بقاء التضخم ذاته مرتفعاً، إلا أنه يشير إلى أن الشعور بالارتياح تجاه اقتراب نهاية حلقة التضخم ربما يكون سابقًا لأوانه.

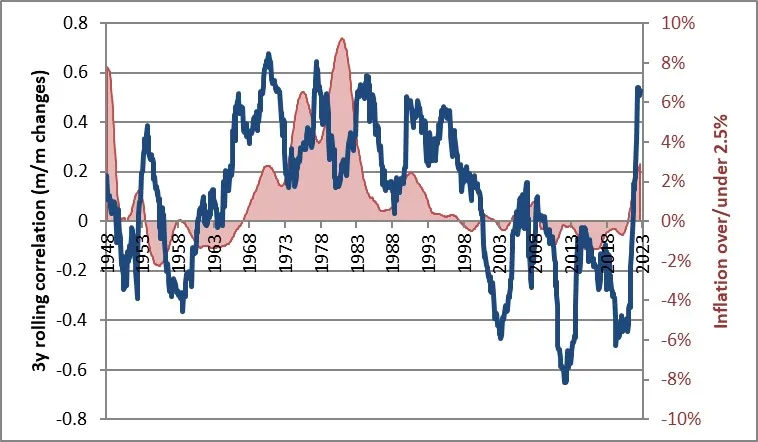

واليوم، كنت أتوقع أن أقدم ملاحظة مماثلة حول العلاقة بين الأسهم والسندات، ولكن كما سترى، تتخذ التحقيقات هذه المرة منحى مختلفًا. ففي السابق، لاحظت أنه عندما يرتفع التضخم إلى ما يزيد على 2.5% تقريبا، تميل الأسهم والسندات إلى الترابط ــ وهو ما يفسد جزءا رئيسيا من قيمة المحفظة الاستثمارية التي تتراوح أسهمها بين 60 و40%.

إليكم نسخة محدثة من الرسم البياني المفضل لدي والذي يوضح هذه الظاهرة. ومن المؤكد أنه بعد أن ظل التضخم أعلى من 2.5% لمدة ثلاث سنوات، عادت الارتباطات بين الأسهم والسندات إلى ما كانت عليه عندما كان التضخم يشكل أهمية كبيرة بالنسبة للمستثمرين: في الفترة من 1965-2000. ولقد حدث هذا من قبل، وهو ليس أمرًا مفاجئًا في الواقع.

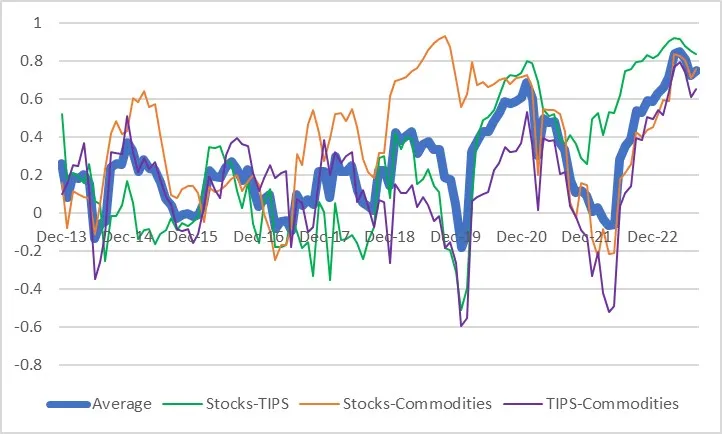

لكن الأمر يتعدى مجرد العلاقة بين الأسهم والسندات. فلقد أتيحت لي الفرصة مؤخراً لإلقاء نظرة على العلاقات الثلاثية بين الأسهم والسندات والسلع. فمن غير المعتاد أن تكون هذه الارتباطات الثلاثة إيجابية مع بعضها البعض: الأسهم إلى السندات، والسندات إلى السلع، والأسهم إلى السلع.

بشكل عام، إذا قمت بحساب متوسط هذه الارتباطات الثلاثة، فستحصل على شيء إيجابي، ولكن في الوقت الحالي، يبلغ متوسط الارتباطات المستمرة لمدة 12 شهرًا لفئات الأصول الثلاثة هذه حوالي 0.8.

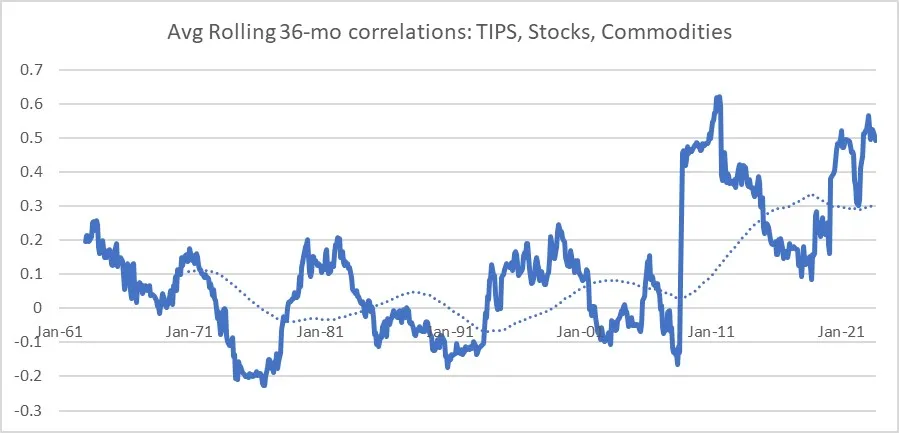

في الواقع، فإن الذروة الأخيرة في هذا المتوسط للارتباطات الثلاثة (الخط الأزرق الثقيل) هي الأعلى منذ إصدار سندات الخزانة المحمية من التضخم لأول مرة في عام 1997.

وقد يكون الأمر غريباً بعض الشيء عندما تفكر في الأمر: فلا بد أن يكون ارتفاع التضخم أمراً سيئاً بالنسبة للأسهم والسندات... ولكنه مفيد للسلع الأساسية! ولكن لأننا ننظر إلى الارتباطات المستمرة لمدة 12 شهرا، فإن الأمر في الواقع يتعلق أكثر بالتكامل المشترك بين الأسواق المالية.

كما يمكن أن ترتفع السلع بمرور الوقت بينما تنخفض السندات، ولا يزال من الممكن ربطها على أساس شهري طالما أن صعود السلع أكبر وهبوطها أصغر من صعود وهبوط السندات.

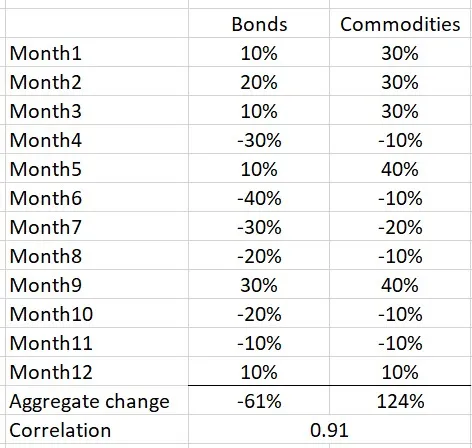

انظر المثال الافتراضي التالي حيث تنخفض السندات بنسبة 61٪ وترتفع السلع بنسبة 124٪ خلال عام واحد، مع احتفاظهم بارتباط شهري قدره 0.91.

لذا، في الوقت الذي لا يرتبط فيه الارتباط المرتفع بالمرور في فترة تضخم ــ ففي نهاية المطاف، ما لم يكن الارتباط بين الأسهم والسندات إيجابياً، فلن نتمكن من الوصول إلى المتوسط عند 0.8. كما أعتقد أنه من المرجح أن يشير الوضع إلى كيفية تحرك الأسواق باعتبارها مجرد رقائق تطفو على تيار دورة السيولة العالمية أثناء تدفقها داخل وخارج البلاد.

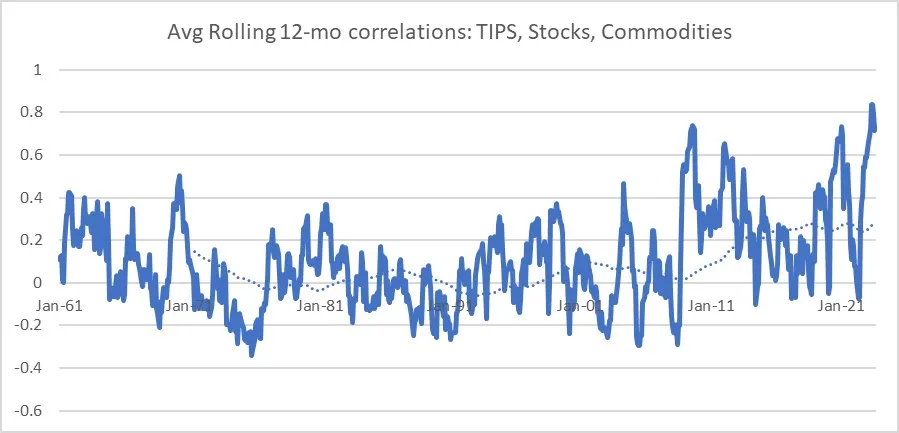

كما يتم تعزيز هذه الفرضية (على الرغم من أنها تظل فرضية!) عندما ندعمها بشكل أكبر وننظر إلى هذه الارتباطات التي تعود إلى الستينيات. وللقيام بذلك، يتعين علينا استخدام سلسلة إرجاع سندات الخزانة المحمية من التضخم (TIPS) الاصطناعية من الاستثمارات الدائمة. وعندما نفعل ذلك، نكتشف أن الارتباطات الثلاثية لم تكن بهذا الارتفاع تقريبًا منذ عام 1960.

لقد ظل المستوى العام للارتباط في ارتفاع بشكل عام منذ سبتمبر 2008 تقريبًا. ومن المثير للاهتمام أن هذا هو الوقت الذي بدأ فيه بنك الاحتياطي الفيدرالي موجات التيسير الكمي لأول مرة. فهل هي مجرد صدفة؟

بل يصبح الوضع أقل غموضًا إذا نظرت إلى الارتباطات المستمرة لمدة 36 شهرًا. فمنذ الأزمة المالية العالمية، كانت الارتباطات دائما تقريبا أعلى من أعلى المستويات المسجلة في العقود الخمسة السابقة.

لا يبدو الأمر وكأننا بحاجة إلى المزيد من الأدلة على أن الإجراءات الثقيلة لبنك الاحتياطي الفيدرالي قد غيرت الأسواق. ولكنه يذكرنا دائمًا بأن هناك تكلفة لنافورة الأموال التي لا نهاية لها.

وفي الوقت الذي قد يعزز فيه سخاء البنك المركزي العائدات (على الأقل في معظم الأوقات)، يكون ذلك مصحوبًا بزيادة مخاطر المحفظة من خلال زيادة الارتباطات بين فئات الأصول. فلا يوجد شيء بالمجان، في الواقع، حتى وإن بدا كذلك.