عاجل: اضطرابات النفط ترعب ترامب - تحرير 172 مليون برميل من الاحتياطي الأمريكي

ارتفعت الأسواق خلال الأسبوع الماضي بعد اجتماع بنك الاحتياطي الفيدرالي المربك الذي أدى إلى ظهور عدد من الأسئلة أكثر من الإجابات. وقد حاول بنك الاحتياطي الفيدرالي السيطرة على الأضرار يوم الجمعة عن طريق إرسال جون ويليامز، ورافاييل بوستيك، وأوستان جولسبي. ولم يفعل أي منهم الكثير على ما يبدو لتحسين الوضع الذي تركه غاي باول خلفه بعد المؤتمر الصحفي يوم الأربعاء.

يلقي أوستان جولسبي كلمته هذا الأسبوع، حيث سيتحدث رئيس بنك الاحتياطي الفيدرالي في شيكاغو أربع مرات بدءًا من اليوم وحتى الأربعاء. وربما نكون قد ألقينا بالفعل نظرة خاطفة على ما سيقوله على الأرجح بعد مقال نشرته صحيفة وول ستريت جورنال يوم الجمعة بعد أن أشار رئيس بنك الاحتياطي الفيدرالي في شيكاغو إلى المخاوف بشأن ارتفاع معدلات البطالة في المستقبل.

وقد بدت أسواق الأسهم غير متأثرة باللغة المتشائمة والكئيبة. ومع ذلك، كان يوم الجمعة هو تاريخ انتهاء صلاحية عقود خيارات ديسمبر، مما أدى إلى خلل كبير في عمليات الشراء في السوق بقيمة 5.8 مليار دولار عند الإغلاق في وقت متأخر من اليوم. كما سيكون هذا الأسبوع أيضًا هو الأسبوع الأخير بأكمله من العام وسيضم أكثر من أوستان جولسبي. وسيتضمن مزاد عقود سندات الخزانة لمدة 20 عامًا في 20 ديسمبر ومزاد سندات الخزانة المحمية من التضخم

لمدة 5 أعوام في 21 ديسمبر الساعة 1:00 ظهرًا بالتوقيت الشرقي.

وسنحصل أيضًا على البيانات الاقتصادية، بما في ذلك القراءة النهائية للناتج المحلي الإجمالي للربع الثالث وقراءة نوفمبر لمؤشر أسعار المستهلك. ومن المتوقع أن يُظهر مؤشر نفقات الاستهلاك الشخصي اعتدال التضخم مرة أخرى في نوفمبر إلى 2.8% على أساس سنوي، بانخفاض من 3.0% في الشهر الماضي، بينما من المتوقع أن يرتفع مؤشر الاستهلاك الشخصي الأساسي بنسبة 3.3% في نوفمبر، بانخفاض من 3.5 ٪ في اكتوبر.

ومع انخفاض التضخم، يصبح الأمر مثيرًا للاهتمام لأن ما دفع السوق خارج الجوانب الميكانيكية التي ناقشناها خلال الأسابيع السبعة الماضية يجعلني أعتقد أن الارتفاع قد تم بناؤه مثل بيت من ورق بسبب التوسعات المتعددة.

وعلى الرغم من الارتفاع، فإن تقديرات الأرباح لم ترتفع. ولقد انخفضت منذ 31 أكتوبر، وهو الوقت الذي كانت فيه تقديرات مؤشر إس اند بي 500 في عام 2024 عند 242.67 دولارًا، واعتبارًا من 15 ديسمبر، كانت عند 241.71 دولارًا، في حين واصلت توقعات الربع الرابع من عام 2023 انخفاضها إلى 54.72 دولارًا من 56.15 دولارًا للسهم الواحد.

ما يجعل هذا مثيرًا للإعجاب هو أنه بافتراض أن هذه تقديرات من القاعدة إلى القمة، وهو ما أعتقد أنه كذلك، فإنهم يستخدمون قيمة مؤشر إس اند بي 500 للعودة إلى ربحية السهم. والفكرة هي أن تقوم بتلخيص الأرباح التشغيلية لجميع مكونات المؤشر عن طريق ضرب الأسهم القائمة لكل سهم في متوسط تقديرات الأرباح للشركة.

وبعد ذلك، تقوم بتقسيم القيمة السوقية للمؤشر على مجموع تقديرات الأرباح، مما يمنحك بشكل أساسي نسبة السعر مقابل الأرباح. ثم تقوم بتقسيم قيمة المؤشر على نسبة السعر مقابل الربح للحصول على ربحية السهم. لذلك، من الناحية النظرية، مع ارتفاع القيمة السوقية للمؤشر للحفاظ على ثبات مكرر الربحية، يجب أن تزيد قيمة الأرباح.

ولكن في هذه الحالة، يشير التوسع المتعدد إلى أن الأرباح يجب أن تنمو لتبرير التقييم. ولذلك، تم تداول مؤشر ستاندرد آند بورز 500 عند 16.95 ضعف أرباح عام 2024 بينما تم تداوله عند 4117 في 27 أكتوبر. والآن، يتم تداوله عند 4719، أو 19.5 ضعف تقديرات أرباح عام 2024، ولكي ينمو المؤشر إلى نسبة مكرر الربحية البالغة 16.95، فإن أرباح عام 2024 ستحتاج إلى الارتفاع إلى 278.41 دولارًا للسهم، أو 15٪ إضافية. أتمنى لك حظا جيدا في ذلك.

وبالإضافة إلى ذلك، انخفضت تقديرات هامش الربح الصافي للربع الرابع إلى 10.9% من 11.4%، ومن المتوقع أن تصل تقديرات صافي هامش الربع الأول إلى 11.6%. ومع ذلك، من تقديرات الربع الأول البالغة 11.6%، من المتوقع أن تتوسع الهوامش الصافية بقية عام 2024 إلى 12.1%، على الرغم من ارتفاعها مرة أخرى فقط منذ عام 2019، والذي كان في عام 2021 - وهو حظ جيد آخر على الأرجح في هذا الوضع.

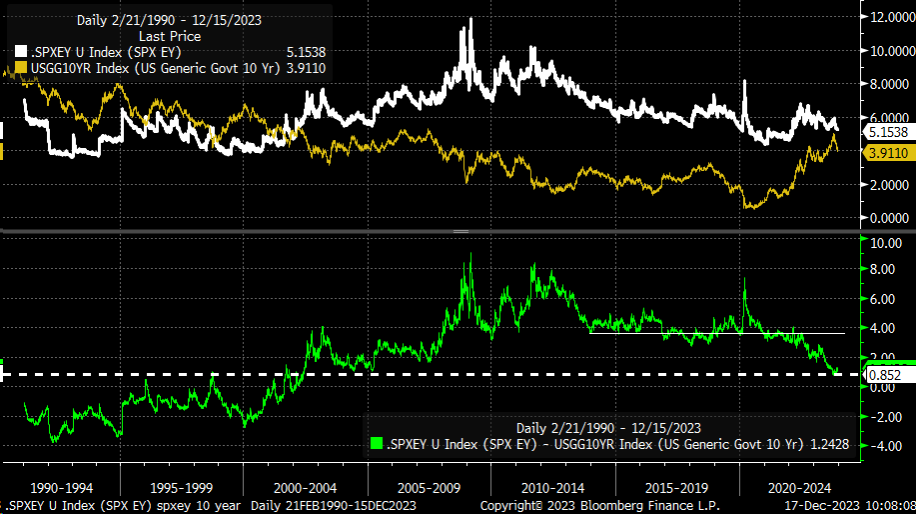

لا يمكنك حتى القول أن الارتفاع يرجع إلى انخفاض العائدات أيضًا. ففي نهاية المطاف، لم ترتفع عائدات أرباح مؤشر ستاندرد آند بورز 500 قط مع عائدات السندات. وانكمش الفارق بين عائد أرباح المؤشر وسندات 10 سنوات إلى حوالي 80 نقطة أساس، من متوسط يبلغ حوالي 3.5% على مدى السنوات العشر الماضية.

ولكي يبلغ الفارق حوالي 3.5%، يجب أن يرتفع عائد أرباح مؤشر ستاندرد آند بورز 500 إلى حوالي 7%، مما يمنح مؤشر ستاندرد آند بورز 500 مكرر ربح قدره 14.3 ويقيم المؤشر عند 3460. وهذا فرق كبير عن تقييم اليوم.

يخبرنا هذا حقًا أنه عندما لا تكون الأساسيات منطقية، فإن ذلك يعيدني إلى أطروحة الأسابيع القليلة الماضية، حول نظام جاما السلبي العميق الذي أدى إلى ضغط قصير في سوق الخيارات، مما أدى إلى تغطية المكشوف بشكل منهجي. ثم إعادة التموضع للشراء في هذه الصناديق، مما يؤدي بعد ذلك إلى ضغط الحجم، ثم تثبيت جاما متجهًا إلى OPEX الأسبوع الماضي.

والآن بعد انتهاء النفقات التشغيلية، وانتهاء Vixperation يوم الأربعاء، إذا تم بناء هذا السوق على الرمال، فمن المحتمل أن تبدأ الأمور في الذوبان هذا الأسبوع وأن تداول الياقات في بنك جيه بي مورجان، الذي ينخفض بحوالي 4500، يمكن أن يقدم عرضًا ممتازًا. وقد جذب السوق خلال الأسبوعين الأخيرين من العام. وإذا عدنا إلى حوالي 4100 في أوائل عام 2024، فلن يكون الأمر صادمًا. ولأنه، على الأقل في هذه المرحلة، يبدو ذلك، في أحسن الأحوال، بمثابة قيمة عادلة لهذا السوق.