عاجل: ختام تداولات اليوم...تصريحات ترامب تتسبب في خسائر حادة للذهب والنفط

مع وصول سوق الأسهم إلى أعلى مستوياتها على الإطلاق في الأسبوع الماضي، لا يزال هناك انفصال مثير للاهتمام عن المخاوف الاقتصادية الحادة لدى المواطن الأمريكي العادي. وقد قام موقع أكسيوس، وهو موقع ذو توجهات يسارية يدعم الإدارة الحالية، بدراسة حديثة تناولت هذه المشكلة حيث قال:

"تظهر استطلاعات الرأي واحدًا تلو الأخرى أن البلاد قلقة بشأن الاقتصاد. والناخبون يلومون بايدن. ما يقرب من أربعة من كل 10 أمريكيين يصنفون وضعهم المالي على أنه سيئ، وفقًا لاستطلاع جديد أجرته شركة أكسيوس فايبس بواسطة شركة هاريس (NYSE:LHX) لاستطلاعات الرأي. ووفقًا لاستطلاع فايبس الجديد – الذي يتطرق إلى عمق مشاعر الأمريكيين – يشعر أولئك الذين شملهم الاستطلاع بالحزن بشأن الوظائف والاقتصاد.

لا تربح مثل الآخرين..بل اربح أكثر من 900% معنا

استخدم قوائم ProPicks من InvestingPro لتحديد أقوى الأسهم التي تتفوق على المؤشرات الرئيسية بأكثر من 900% واعرف القيم العادلة لأي سهم حول العالم وسلامته المالية لاتخاذ أفضل قرارت صحيحة مبنية على بيانات قوية.

استغل لفرصة الأخيرة للاستفادة من السعر المخفض على InvestingPro! تمتع بمزايا منصة استراتيجية الاستثمار والتحليل الأساسي InvestingPro بخصم كبير، مع خصم إضافي لقراء مقالاتنا، حيث يحصلون على خصم إضافي بنسبة 10% على اشتراك Pro+ لمدة عام باستخدام كوبون "sapro11" كذلك يمكن الحصول على خصم إضافي لاشتراك العامين عند استخدام كوبون "sapro2"

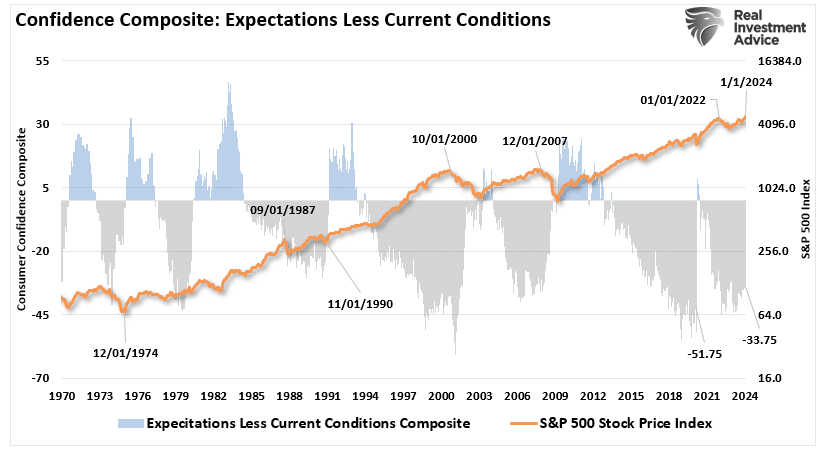

نقوم بتفسير بيانات مؤشر ثقة المستهلك المركب باستخدام مقاييس جامعة ميشيغان وكونفرنس بورد لتأكيد هذا التقييم. ومن المثير للاهتمام أنه بالرغم من أن سوق الأسهم في أعلى مستوياتها على الإطلاق، إلا أن الفجوة بين التوقعات الاقتصادية والظروف الحالية تظل سلبية بشكل عميق.

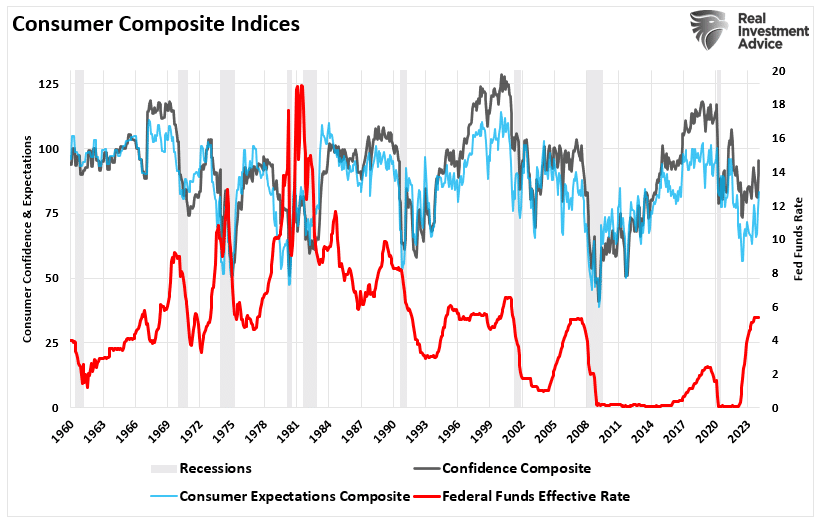

ولا ينبغي أن تكون هذه الفجوة مفاجئة نظراً للزيادات في تكاليف الاقتراض التي تؤثر بشكل مباشر على المواطن الأمريكي العادي. وكما هو موضح، فإن كلاً من مؤشر المعنويات المركب والتوقعات مازالا بعيدين عن أعلى مستوياتهما حيث قام بنك الاحتياطي الفيدرالي برفع تكاليف الاقتراض بقوة.

ومع ذلك، فإن الاتجاه الصعودي يعني أنه إذا تمكن السوق من الاستمرار في تسجيل أعلى مستوياته على الإطلاق، وهو ما سنناقش سببه بعد قليل، فيجب أن يترجم ذلك إلى زيادة ثقة المستهلك. ويرجع ذلك إلى أنه على الرغم من أن الأسرة المتوسطة لديها القليل جدًا من الأموال المستثمرة في الأسواق المالية، إلا أن ضجيج وسائل الإعلام وحديثها إلى عن وصول الأسهم لأعلى مستوياتها على الإطلاق يقلل من المخاوف الاقتصادية. ويؤدي التحسن في ثقة المستهلك إلى زيادة الإنفاق الاستهلاكي، وهو ما يترجم إلى نمو اقتصادي.

ومع ذلك، وبالنظر إلى استمرار ارتفاع أسعار الفائدة واستنفاذ المستهلكين لمعظم مدخراتهم، فمن المرجح أن يكون هناك تأثير محدود فقط لتحسن الثقة. وبينما تسجل الأسهم حاليًا أعلى مستوياتها على الإطلاق، فإن الكثير من هذه المكاسب تعتمد على افتراض أن بنك الاحتياطي الفيدرالي سوف يخفض أسعار الفائدة ويعيد تقديم السيولة النقدية.

الاحتياطي الفيدرالي في المقدمة

الفقرة الأخيرة حاسمة. ناقشنا سابقًا كيف استخدم الاحتياطي الفيدرالي "تجربة بافلوف" لتدريب المستثمرين على مدار العقد الماضي. من باب الفكاهة:

"يشير التكييف الكلاسيكي (المعروف أيضًا باسم التكييف البافلوفي أو التكييف المستجيب) إلى إجراء تعليمي يتم فيه إقران حافز قوي (مثل الطعام) مع حافز محايد سابقًا (على سبيل المثال، جرس). اكتشف بافلوف أنه عندما يتم تقديم المحفز المحايد، سيبدأ الكلب في إفراز اللعاب تحسبًا للمحفز القوي، على الرغم من عدم وجوده حاليًا. عملية التعلم هذه تنتج عما يسمي "الاقتران" النفسي للمحفزات.

وفي عام 2010، قدم رئيس بنك الاحتياطي الفيدرالي آنذاك بن برنانكي "التحفيز المحايد" للأسواق المالية من خلال إضافة "تفويض ثالث" إلى مسؤوليات بنك الاحتياطي الفيدرالي ــ وهو خلق "تأثير الثروة".

"لقد أدى هذا النهج إلى تخفيف الظروف المالية في الماضي، ويبدو حتى الآن أنه فعال مرة أخرى. وقد ارتفعت أسعار الأسهم، وانخفضت أسعار الفائدة طويلة الأجل عندما بدأ المستثمرون في توقع هذا الإجراء الإضافي. ومن شأن الشروط المالية الميسرة أن تعزز النمو الاقتصادي. على سبيل المثال، فإن انخفاض أسعار الرهن العقاري من شأنه أن يجعل السكن في متناول الجميع ويسمح لعدد أكبر من أصحاب المساكن بإعادة التمويل. كما أن انخفاض أسعار سندات الشركات سيشجع الاستثمار. وسوف تعمل أسعار الأسهم المرتفعة على تعزيز ثروة المستهلك وتساعد على زيادة الثقة، وهو ما من شأنه أيضاً أن يحفز الإنفاق. إن زيادة الإنفاق ستؤدي إلى ارتفاع الدخل والأرباح التي ستدعم التوسع الاقتصادي بشكل أكبر." – بن برنانكي، واشنطن بوست افتتاحية، نوفمبر 2010.

الأهم من ذلك، لكي يعمل التكييف، يجب أن يتبع "الحافز المحايد"، عند تقديمه، "الحافز القوي" حتى يكتمل "الاقتران". بالنسبة للمستثمرين، مع تقديم كل جولة من "التيسير الكمي"، أو "الحافز المحايد"، ترتفع سوق الأوراق المالية، "الحافز القوي".

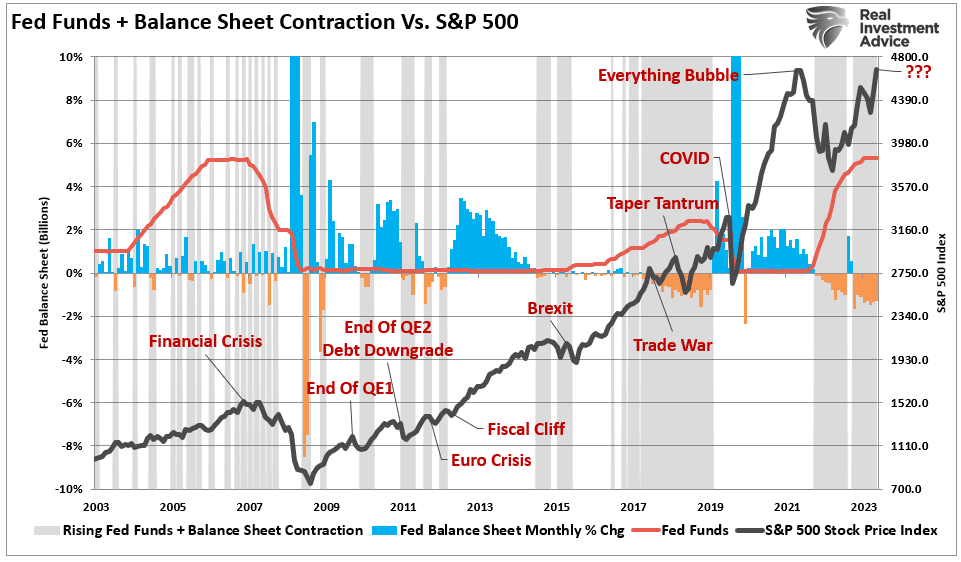

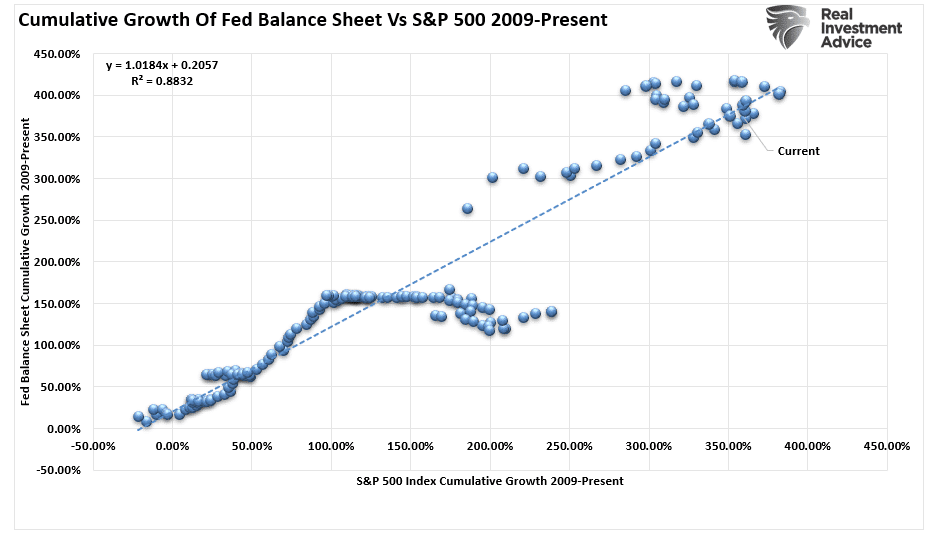

يتوافق هذا التحليل أيضًا مع خفض أسعار الفائدة من قبل بنك الاحتياطي الفيدرالي أيضًا. يقارن الرسم البياني أدناه دورة رفع أسعار الفائدة من بنك الاحتياطي الفيدرالي وانكماش ميزانيته العمومية وتوسعها مع مؤشر إس آند بي 500 . منذ عام 2008، قام بنك الاحتياطي الفيدرالي، من خلال رسائله، بتدريب المستثمرين على تلك الاستجابة لإجراءات السيولة المتزايدة.

في السابق، كانت الأسواق تميل إلى التصحيح خلال فترات التشديد النقدي، كما ينبغي أن يكون متوقعا. ومع ذلك، هذه المرة، يتفوق المستثمرون على بنك الاحتياطي الفيدرالي للمضي قدمًا في عكس اتجاه التشديد النقدي.

في حين كان هناك نقاش سابق حول تأثير التغييرات في الميزانية العمومية لبنك الاحتياطي الفيدرالي على الأسواق، إلا أن هناك ارتباطًا كبيرًا جدًا بين الاثنين، مما يشير إلى أن الأمر أكثر من مجرد صدفة. ويفسر هذا الارتباط سيطرة الاحتياطي الفيدرالي على الأسواق المالية.

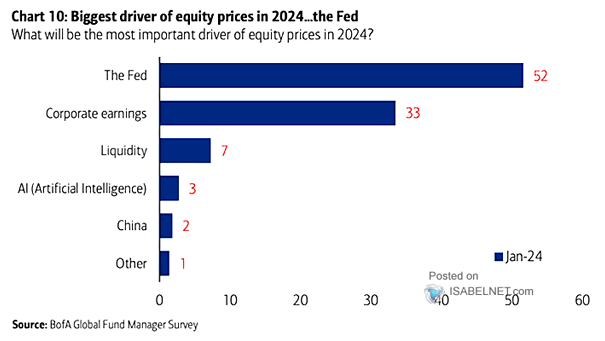

ويتجلى تأثير بنك الاحتياطي الفيدرالي على الأسواق في استطلاع حديث أجراه بنك أوف أمريكا (NYSE:BAC) للمديرين المحترفين حول "المحرك الأكبر لأسعار الأسهم في عام 2024". وفي حين كان ينبغي أن تكون الأساسيات وأرباح الشركات هي الإجابة الأولى، فقد قال 52% إنه "بنك الاحتياطي الفيدرالي". ومع ذلك، بما أن "السيولة" تخضع لسيطرة بنك الاحتياطي الفيدرالي، فقد بلغت النسبة 59%.

وهذا يوضح كيف يمكن للأسواق أن تصل إلى أعلى مستوياتها على الإطلاق على الرغم من وجهة النظر الأساسية للمواطن الأمريكي العادي الذي لا يشارك إلا بقدر قليل جدًا أو لا يشارك على الإطلاق.

إنها سوق ضيقة

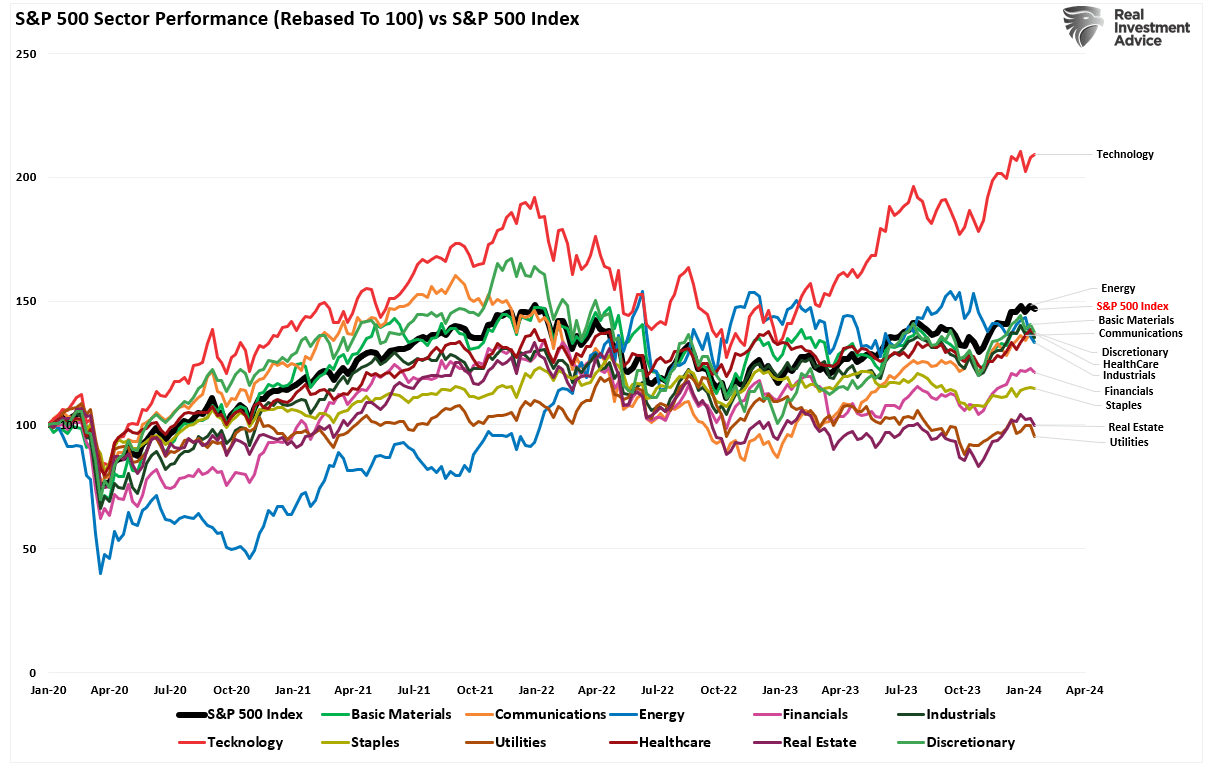

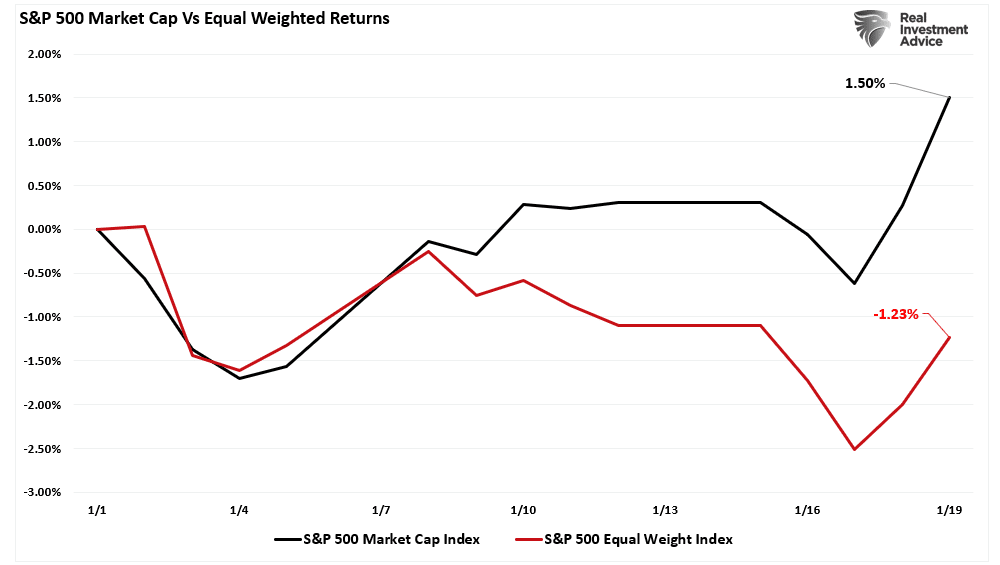

هناك قضية أخرى تستحق الخوض فيها مع ارتفاع السوق إلى أعلى مستوياته على الإطلاق وهي المشاركة المحدودة في هذا الارتفاع. يوضح الرسم البياني أدناه كل قطاع من قطاعات السوق في مؤشر إس آند بي 500، . لقد قارنت أداء كل قطاع على حدة بأداء إس آند بي 500 نفسه ككل. في حين أن السوق بشكل عام يصل بالفعل إلى أعلى مستوياته على الإطلاق، إلا أن هذا هو أداء قطاع واحد فقط - التكنولوجيا.

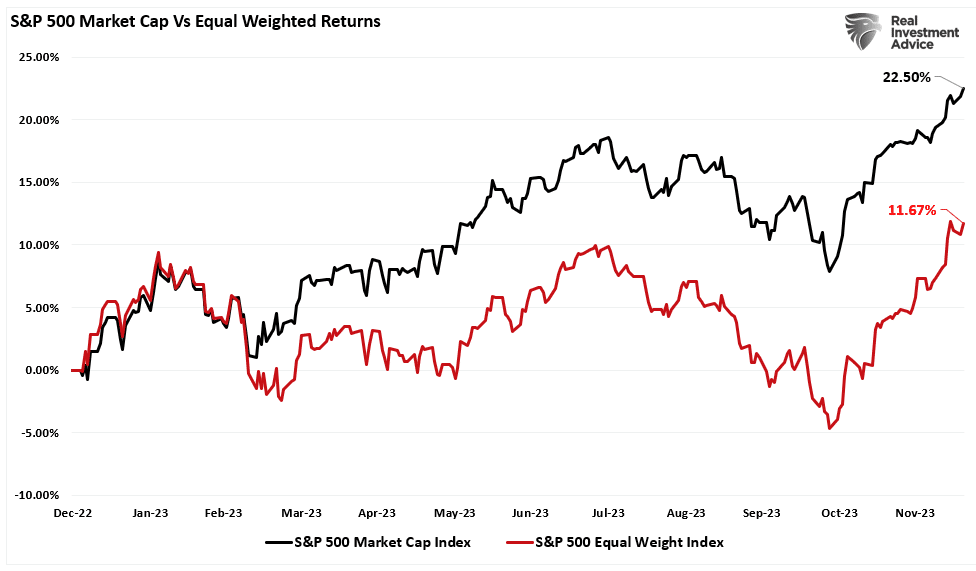

في حين أن قطاع التكنولوجيا يمكن أن تنمو أرباحه في بيئة اقتصادية أبطأ، إلا أن سيولة السوق طاردت عددًا قليلاً من الأسهم خلال العام الماضي. وحتى نهاية عام 2023، كان عائد مؤشر ستاندرد آند بورز 500 المرجح بالقيمة السوقية ضعف عائد المؤشر المتساوي الوزن.

والسبب هو أن الأسهم العشرة الأولى في المؤشر تمتص أكثر من 30% من إجمالي التدفقات إلى المؤشرات السلبية.

وفي عام 2024، سيستمر هذا الانحراف حيث يهيمن ضجيج "الذكاء الاصطناعي" على عناوين وسائل الإعلام.

ولأن الأسهم ذات القيمة السوقية الضخمة تشكل ملاذًا آمناً حيث يستطيع مديرو الأصول الكبرى وضع كميات كبيرة من رؤوس الأموال فيها، فإن القسم الأعظم من نمو الأرباح المتوقعة سيأتي من تلك الشركات، وبالتالي فليس من المستغرب أن نشهد هذا التباين مرة أخرى.

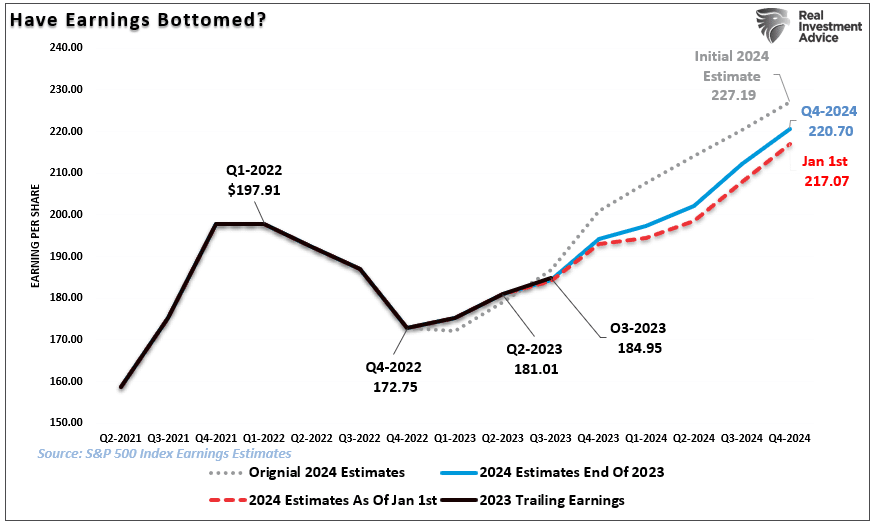

ومع ذلك، في حين أن هذا الانحراف غير مستدام على المدى الطويل، فإن الاختراق الأخير إلى أعلى مستوياته على الإطلاق قد يستمر مع تجاوز حالة الخوف من ضياع الفرصة (فومو) الأساسيات والتقييمات. وبالنظر إلى أن التقدم بنسبة 24% في عام 2023 كان في المقام الأول نتيجة لتوسع التقييمات، فإن مضاعفات التقييم الحالية معرضة لخطر خيبة الأمل إذا فشلت الأرباح في تحقيق التوقعات الجيدة إلى حد ما.

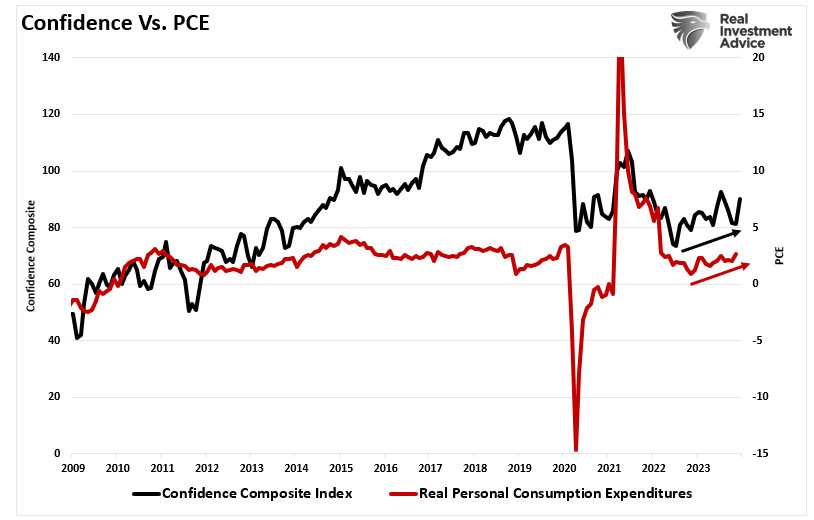

الأرباح هي المفتاح

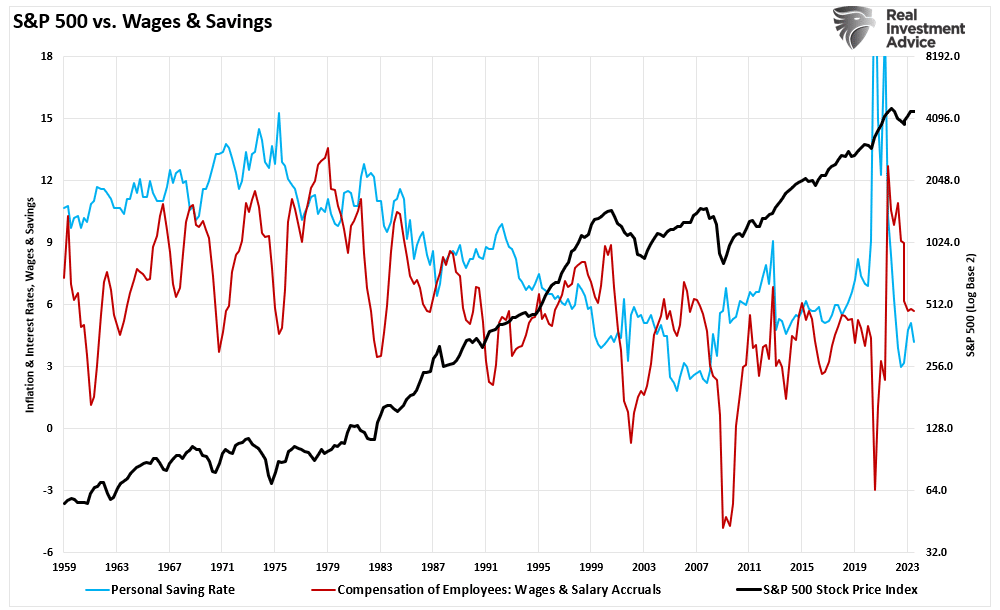

يولد النشاط الاقتصادي الإيرادات، والأرباح في نهاية المطاف، للشركات. ولذلك، فإن عودة ثقة المستهلك في الاقتصاد هي المفتاح للحفاظ على أعلى مستوياته على الإطلاق في السوق. والمشكلة المهيمنة بالنسبة للمواطن الأميركي العادي هي تراجع المدخرات والأجور وزيادة تكلفة الديون.

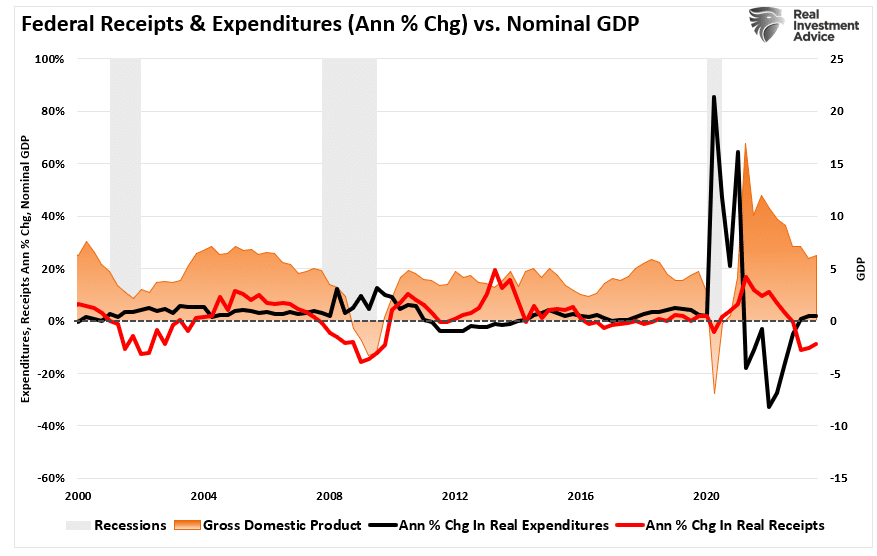

ما يفتقده معظم الاقتصاديين والمحللين الرئيسيين هو أنه بينما يظل الاقتصاد قويًا، فإنه يظل نتيجة للزيادات الهائلة في عجز الإنفاق.

المشكلة، والسبب وراء استياء الأميركيين الشديد تجاه الاقتصاد، هو أنه في حين أن الإنفاق بالاستدانة يمنع الاقتصاد من الركود، إلا أنه مؤقت ولا يؤدي إلى زيادة ثروة أو رخاء المواطن الأميركي العادي.

وبالنسبة للسوق فإن المشكلة هي أنه مع استمرار الدافع النقدي من حملة التحفيز لعام 2020 إلى خفض التضخم وقانون دعم تصنيع الرقائق في دعم النشاط الاقتصادي، فإن بقية الاقتصاد يتباطأ. وفي نهاية المطاف، سيظهر هذا في انخفاض توقعات الأرباح المرتفعة إلى حد ما، والتي بدأت في الانخفاض بالفعل.

أخيرًا، نظرًا لأن معظم القطاعات تشهد ركودًا في نمو الأرباح بسبب تباطؤ النشاط الاقتصادي، فإن أي خطر ينشأ ويؤثر على أرباح مجموعة من الأسهم التي تقود السوق قد يكون كبيرًا. ومع ارتفاع التقييمات، فإن أي خيبة أمل، أو ما هو أسوأ من ذلك، الركود المحتمل، يمكن أن يؤدي إلى إعادة تسعير ضخمة في السوق.

في الوقت الحالي، يعد اختراق السوق إلى أعلى مستوياته على الإطلاق أمرًا صعوديًا ومن المرجح أن يؤدي إلى المزيد من المكاسب. ومع ذلك، فإن الرسالة المهمة هي ألا ننسى أنه لا تزال هناك مخاطر كبيرة تكمن وراء الاقتصاد الحالي والسوق.

الأسواق الضيقة جيدة حتى يتغير الوضع.

المشكلة في هذا البيان هي أنه من الصعب إدراك متى يتغير شيء ما. كما هو الحال دائمًا مع الاستثمار، فإن مخاطر السوق تحدث دائمًا "ببطء، ثم دفعة واحدة".