أسعار النفط تواصل صعودها القوي.. فهل فشلت محاولات كبح الأسعار؟

تلقت التوقعات بأن يبدأ الاحتياطي الفيدرالي في خفض أسعار الفائدة في يونيو ضربة أخرى بعد بيانات المسح الصناعي القوية نسبيًا لشهر مارس يوم الاثنين.

لا تزال الأسواق تُسعر احتمالات معتدلة بأن التيسير النقدي سيبدأ في نهاية الربع الثاني من العام، ولكن البيانات الواردة توفر المزيد من الدعم لتأجيل موعد خفض الفائدة مرة أخرى إلى وقت لاحق.

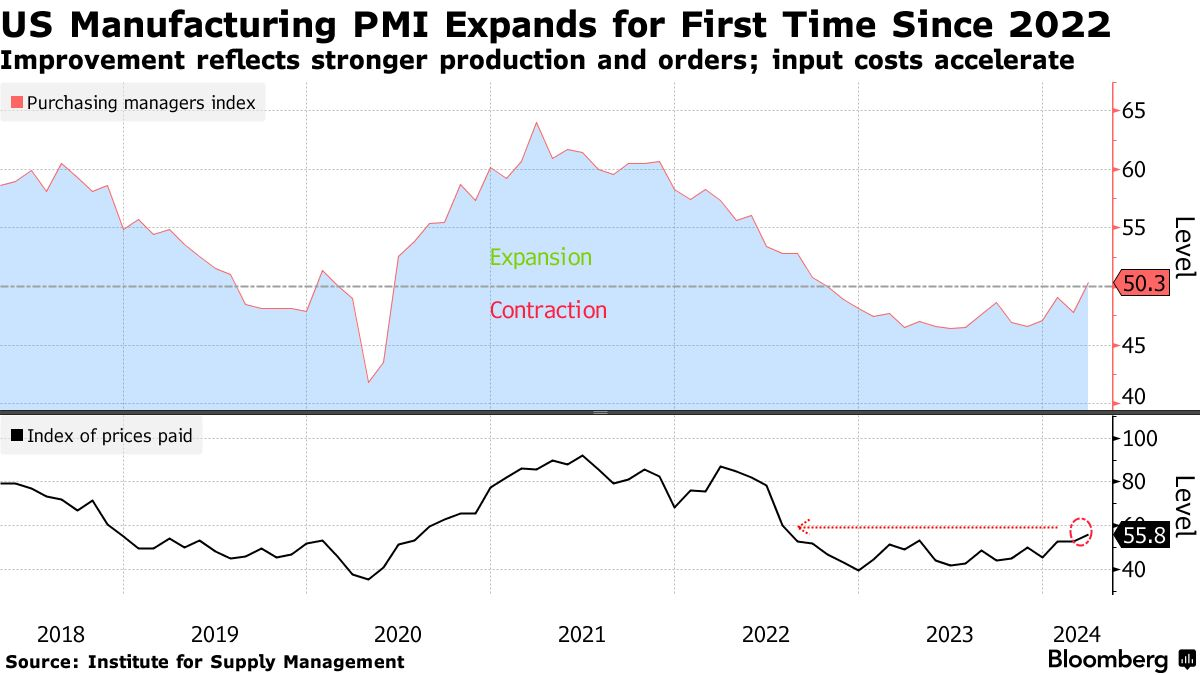

آخر الأخبار: يبدو أن قطاع الصناعات التحويلية الأمريكي الذي عانى طويلاً قد انتعش أخيرًا، استنادًا إلى بيانات المسح.

فقد تجاوز مؤشر مديري المشتريات التصنيعي علامة 50 المحايدة في مارس، وهو ما يمثل أول توسع للقطاع منذ عام 2022. قد يكون هذا بالطبع مجرد ضجيج، ولكن في الوقت الحالي، احتمالات التعافي هي الأكثر ترجيحًا منذ عدة سنوات، استنادًا إلى هذا المسح.

يقول كونراد ديكوادروس، كبير المستشارين الاقتصاديين في شركة بريان كابيتال: "إذا انتهى انكماش نشاط التصنيع، وهو أمر سابق لأوانه إلى حد بعيد، وتزايدت ضغوط الأسعار في التصنيع، وهو ما يبدو أنه يحدث منذ ثلاثة أشهر الماضية، فسيكون لذلك آثار على مسار أسعار الفائدة في عام 2024" .

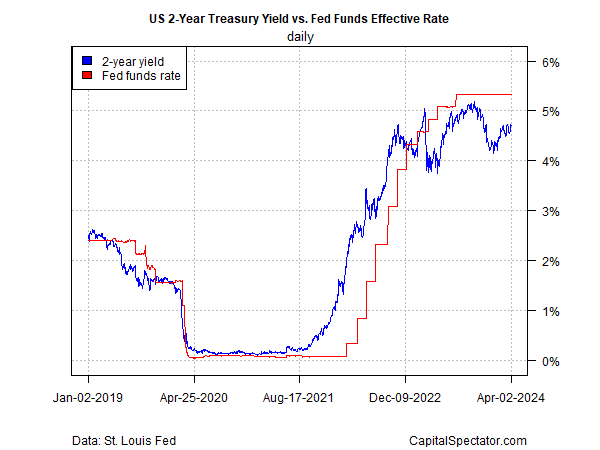

وفي الوقت نفسه، لا يزال استخدام عائد سندات الخزانة الأمريكية لأجل عامين، الحساس للسياسة كدليل يشير إلى أن سوق السندات لا يزال يميل إلى التحيز إلى التيسير.

فقد أغلق العائد على السندات لأجل عامين يوم أمس (2 أبريل) عند 4.70%، وهو قريب من أعلى مستوى له في أربعة أشهر، ولكن هذا لا يزال أقل بكثير من النطاق الحالي لسعر الفائدة على الأموال الفيدرالية الذي يتراوح بين 5.25% و5.50%، مما يشير إلى أن السوق لا يزال يرى احتمالات كبيرة لخفض سعر الفائدة على المدى القريب.

التحذير، بالطبع، يعزى إلى أن عائد سندات السنتين كان يتوقع خفض سعر الفائدة لأكثر من عام، وشهرًا بعد شهر يثبت خطؤه. فهل يختلف الأمر هذه المرة ؟ إن السيناريو يزداد ضعفًا، استنادًا إلى البيانات الاقتصادية الأخيرة، والتي لا تزال تشير إلى أن التحيز للنمو هو السائد في الولايات المتحدة.

على سبيل المثال، يُقدر نموذج الناتج المحلي الإجمالي الآن التابع لبنك الاحتياطي الفيدرالي في أتلانتا (اعتبارًا من 1 أبريل) أن الناتج المحلي الإجمالي الأولي للربع الأول من هذا الشهر سيُظهر توسع نموًا بنسبة 2.8% (المعدل السنوي الحقيقي المعدل موسميًا). وعلى الرغم من أن هذا أقل بكثير من نمو الربع الرابع، إلا أن الزيادة بنسبة 2.8% (إذا كانت صحيحة) تشير إلى ارتفاع قوي، وهو ما يعني أن خفض أسعار الفائدة قد يكون سابقًا لأوانه.

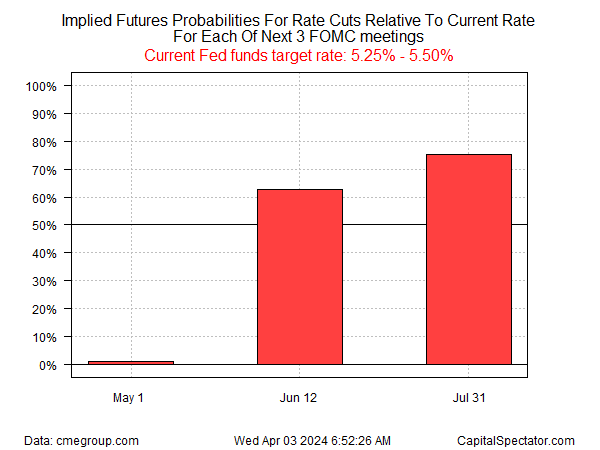

على الرغم من ذلك، لا تزال العقود الآجلة لصناديق الاحتياطي الفيدرالي تتوقع احتمالاً معتدلاً بأن يبدأ البنك المركزي خفض الفائدة في يونيو.

ومع ذلك، فإن التعليقات الجديدة الصادرة عن مسؤولي الاحتياطي الفيدرالي تترك مجالاً أكبر للشك حول توقيت تخفيف السياسة النقدية.

والمتغير الحاسم، بالطبع، هو التضخم، وتشير التحديثات الأخيرة إلى أن ضغط الأسعار لا يزال ثابتًا، لذا فإن التقدم نحو هدف الاحتياطي الفيدرالي للتضخم البالغ 2٪ سيصل في وقت متأخر عما كان متوقعًا مؤخرًا.

"ما زلت أعتقد أن السيناريو الأكثر ترجيحًا هو أن التضخم سيستمر في مساره الهبوطي إلى 2٪ بمرور الوقت. ولكنني بحاجة إلى رؤية المزيد من البيانات لزيادة ثقتي"، كما تقول لوريتا ميستر، رئيسة الاحتياطي الفيدرالي في كليفلاند، في تصريحات مُعدة مسبقًا أمس (2 أبريل). "لا أتوقع أن يكون لدي معلومات كافية بحلول موعد الاجتماع المقبل للجنة الفيدرالية للسوق المفتوحة لاتخاذ هذا القرار."

هل حان الوقت لشطب شهر يونيو كنقطة بداية للتخفيضات؟ ليس بعد، ولكن الاحتمال يتضاءل بأن يبدأ التحول نحو التيسير في غضون شهرين.

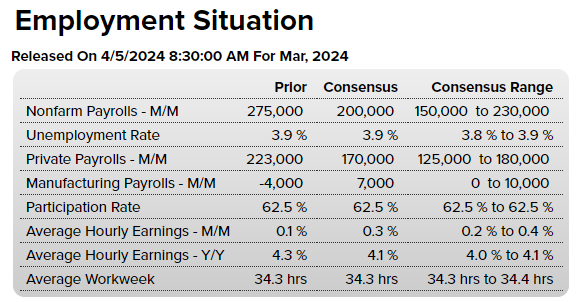

ولعل تقرير الرواتب الصادر يوم الجمعة (5 أبريل) لشهر مارس سيوفر وضوحًا جديدًا. ويتوقع الاقتصاديون مسارًا أضعف في التوظيف، ولكنه لا يزال قويًا بما يكفي للحفاظ على حيوية الاقتصاد، استنادًا إلى توقعات النقاط المتفق عليها على موقع Econoday.com.

ويرى الخبراء الاستراتيجيون في آي إن جي، بما في ذلك بنجامين شرودر في مذكرة بحثية أنه: "على الرغم من أن شهر يونيو ليس مستبعدًا تمامًا، إلا أن قناعة السوق بإجراء أول خفض للفيدرالي بحلول ذلك الوقت بدأت تتلاشى. "في الأسابيع المقبلة، يمكننا أن نتوقع أن يستمر بعض المتحدثين في مجلس الاحتياطي الفيدرالي في الحديث عن تخفيضات يونيو، ولكن في النهاية ستكون البيانات هي العامل الحاسم."