عاجل: هبوط جماعي تحت نيران الحرب..داو جونز ينخفض 630 نقطة والذهب يخسر 1.4%

نحن نشهد تغيرًا حقيقيًا في النظام في الأسواق.

وبالنسبة لمستثمري الاقتصاد الكلي، من المهم للغاية أن نبقى متيقظين وفي قمة نشاطنا في هذه المرحلة.

يبدأ كل شيء بهذه الجملة: الاحتياطي الفيدرالي متأخر عن المنحنى، وهو يلعب بالنار.

ضع في اعتبارك هذا.

أظهر تقرير الوظائف الأمريكي الذي صدر مؤخرًا أن القطاع الخاص الأمريكي لم يُضف سوى 96,000 وظيفة في المتوسط شهريًا على مدار الأشهر الثلاثة الماضية.

وكانت آخر مرة شوهدت فيها هذه الوتيرة الضعيفة لنمو الوظائف في صيف عام 2007.

كما أظهر التقرير الأخير لمؤشر أسعار المستهلكين أيضًا قراءة أخرى ودية وغير تضخمية: ارتفع مؤشر أسعار المستهلك الأساسي بأقل من 0.2% على أساس شهري وهو اتجاه يتماشى مع اتجاه التضخم السنوي الذي كان سائدًا قبل الجائحة والذي كان يستهدفه الاحتياطي الفيدرالي بنسبة 2٪ تقريبًا.

إذن، لماذا يلعب الاحتياطي الفيدرالي بالنار؟

يوضح لك الرسم البياني أدناه السبب.

الفائدة على الأموال الفيدرالية عند 5.25% في حين أن معدل نفقات الاستهلاك الشخصي الأساسي أقل من 3% بشكل مقنع، وهو ما يمثل معدل فائدة حقيقي على الأموال الفيدرالية يزيد عن 2%.

الفائدة الحقيقية هي ما يهم الاقتصاد:

- يهتم المستثمرون بعائداتهم (الخالية من المخاطر) بعد حساب التضخم

- يهتم المدينون بتكاليف اقتراضهم المعدلة حسب التضخم

مع بقاء معدلات الفائدة الحقيقية الآن عند 2%+ لبعض الوقت، من المهم أن ننظر إلى الحلقات السابقة ونرى ما حدث عندما فرض الاحتياطي الفيدرالي مثل هذه السياسة المتشددة لفترة طويلة جدًا:

- في عامي 1999-2000، أبقى الاحتياطي الفيدرالي على أسعار الفائدة الحقيقية عند 3٪ + لفترة زمنية طويلة واندلعت الأزمة في عام 2001؛

- في عام 2007، أبقى بنك الاحتياطي الفيدرالي على أسعار الفائدة الحقيقية عند 2% فأكثر لفترة من الوقت وحدثت أزمة في عام 2008؛

- في عام 2024، أبقى الاحتياطي الفيدرالي على معدلات الفائدة الحقيقية عند 2%+.

وعلاوة على ذلك، يُبقي الاحتياطي الفيدرالي أيضًا على سياسته متشددة للغاية في الوقت الذي يُظهر فيه سوق العمل الأمريكي علامات ضعف واضحة.

الاحتياطي الفيدرالي متأخر عن المنحنى، وهو يلعب بالنار.

وعندما يحدث ذلك، تتولى سوق السندات زمام الأمور.

يعود الرسم البياني أعلاه إلى عام 1989 وهو يوضح مقدار خفض/رفع أسعار الفائدة التي كانت أسواق السندات تقوم بتسعيرها خلال العامين التاليين.

لقد ركزت على الفترات التي كان فيها سوق السندات متشائمًا للغاية وقام بتسعير عدة تخفيضات.

السؤال الأهم هو: ما الذي حققه الاحتياطي الفيدرالي؟

هل حقق المرء أرباحًا أو خسر أموالاً من خلال شراء السندات عندما كانت الأسواق مسعرة بالفعل بشكل ميسر للغاية؟

دعونا نلقي نظرة على البيانات:

1. يناير 1995، أكتوبر 1998

التخفيضات المسعرة للسنتين التاليتين: في المتوسط 130 نقطة أساس

التخفيضات التي قدمها بنك الاحتياطي الفيدرالي: 75 نقطة أساس

إذا كنت قد اشتريت السندات بينما كانت الأسواق في ذروة التسعير الميسر بالفعل، فقد خسرت أموالك (كانت التخفيضات التي تم تنفيذها أقل من المسعرة).

2. يناير 1990، ديسمبر 2000، سبتمبر 2007، أغسطس 2019

التخفيضات المسعرة للسنتين التاليتين: في المتوسط 145 نقطة أساس

التخفيضات التي نفذها الاحتياطي الفيدرالي: 412 نقطة أساس (!)

إذا اشتريت السندات بينما كانت الأسواق في ذروة التسعير الميسر بالفعل، فقد انتهى بك الأمر بجني الكثير من المال.

النتائج مثيرة للاهتمام للغاية.

كقاعدة عامة، أدعو دائمًا إلى أنه في الاقتصاد الكلي لا يمكنك كسب المال من خلال "أن تكون على حق" فقط.

هذا شرط ضروري ولكنه غير كافٍ: فأنت بحاجة أيضًا إلى مفاجأة الإجماع، أو بعبارة أخرى أن ترى شيئًا ما قبل أن يراه الجمهور+ اتخاذ موقف صحيح تجاهه + تحقيق الدخل عندما يتقاربون مع وجهة نظرك.

ومع ذلك، يبدو أن سوق السندات جيد جدًا في استشعار متى يكون هناك شيء ما على وشك أن يحدث خطأ ما.

يرسل سوق السندات رسالة عالية الصوت: هل تستمع له؟

ولكن الأمر هنا لا يتعلق بسوق السندات فقط.

بل يتعلق الأمر أيضًا بالارتباطات بين الأصول التي تشير إلى حدوث تحولات تكتونية:

نحن نشهد تغيرًا هائلاً في نظام الأسواق.

فقد شهدنا مؤخرًا تراجعًا كبيرًا آخر في أسواق الأسهم بقيادة أسهم شركات التكنولوجيا - وتحديدًا أسهم انفيديا (NASDAQ:NVDA) - حيث انخفضت أسعار الأسهم بنسبة 10% تقريبًا في جلسة واحدة.

ولكن الخبر المهم بالنسبة للمستثمرين هو أن السندات بدأت في إظهار إحدى سماتها الرئيسية مرة أخرى.

فللمرة الأولى منذ بضع سنوات، تعمل السندات مرة أخرى كوسيلة تحوط ضد التراجعات في سوق الأسهم.

وبعبارة أخرى: بعد فترة من الارتباط الإيجابي الذي دمر استراتيجية محافظ 60/40، يتحول الارتباط بين الأسهم/السندات إلى علاقة سلبية مرة أخرى.

وهذه مشكلة كبيرة.

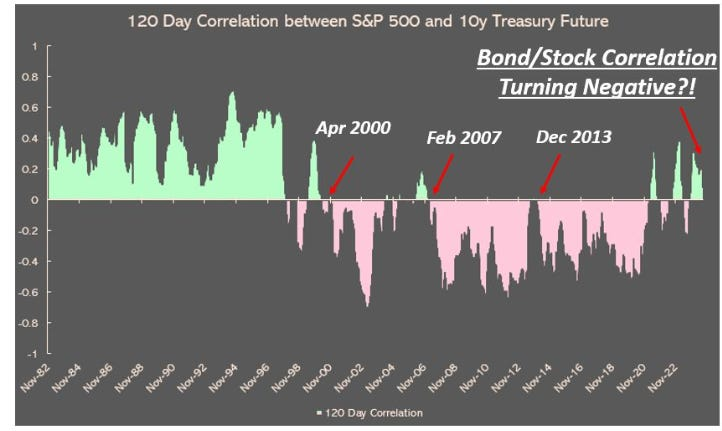

يُظهر الرسم البياني أعلاه الارتباط لمدة 6 أشهر (120 يوم تداول) بين ستاندرد آند بورز 500 وأسعار سندات الخزانة الآجلة لأجل 10 سنوات.

كان الارتباط سالبًا خلال معظم السنوات الـ 15 الماضية: وهذا يعني أن المستثمرين يمكنهم الاعتماد على السندات التي تعمل كمُنوِّع خلال فترات تراجع الأسهم.

ولكن كما ترى من الرسم البياني، لم يكن هذا هو الحال دائمًا: ففي معظم الثمانينيات والتسعينيات كانت السندات والأسهم تقوم بنفس الشيء تقريبًا في نفس الوقت - فقد كان الارتباط بينهما إيجابيًا.

وحدث الشيء نفسه في عامي 2022-2023 حيث كان التضخم خارج نطاق السيطرة.

اسمعني الآن، لأن هذه هي الرسالة الرئيسية التي يجب أن تصل إليك.

عندما تتغير علامة الارتباط بين الأسهم/السندات، فإننا ننظر إلى تحولات كلية زلزالية ذات آثار هائلة على المحافظ الاستثمارية المشتركة بين الأصول.

ويرجع ذلك إلى أن مقولة "الأخبار السيئة هي أخبار جيدة" لم تعد تنجح بعد الآن.

فقد تحول السوق إلى نظام:

الأخبار السيئة هي في الواقع أخبار سيئة.

وبمجرد أن تبدأ السندات في العمل كمُنوِّع للأصول الخطرة، فمن المحتمل أن نكون على وشك حدوث تغيير هائل في النظام الكلي والأسواق.

التحولات الزلزالية الكلية تحدث.