قرر بنك الاحتياطي الفيدرالي الأمريكي (البنك المركزي الأمريكي) في اجتماعه الأخير في 29 أكتوبر إسدال الستار على واحدة من التجارب الأكثر أهمية في مجال السياسة النقدية. فبإيقاف مشترياته الشهرية من الأصول - التي استمرت لأكثر من عامين – ابتداءً من شهر نوفمبر الجاري، يكون البنك الفيدرالي قد وضع حداً للبرنامج المعروف باسم التيسير الكميّ. وقد كان برنامج التيسير الكميّ خطوة كبيرة وجريئة بكل المقاييس، غير أن تأثيره على اقتصاد الولايات المتحدة والاقتصاد العالمي لا يزال مثار جدل، وسيظل مدار البحث لسنوات قادمة.

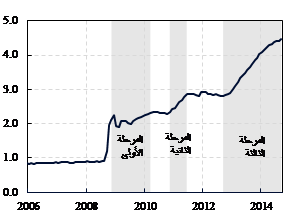

يعرَّف التيسير الكميّ على أنه عملية شراء البنك المركزي للأصول الخاصة والعامة وتمويل هذه المشتريات عن طريق توسيع القاعدة النقدية. وقد نفذ بنك الاحتياطي الفيدرالي ثلاث مراحل من التيسير الكميّ منذ الأزمة المالية في عام 2008. فقد بدأت المرحلة الأولى من التيسير الكميّ في نوفمبر 2008 واستمرت لمدة 17 شهراً. خلال هذه الفترة، اشترى بنك الاحتياطي الفيدرالي ديون الهيئات الحكومية "فاني ماي" و"فريدي ماك" والأوراق المالية المدعومة بالرهن العقاري والسندات الحكومية طويلة الأجل بهدف إزالة الأصول ذات الجودة المنخفضة من النظام المالي وتشجيع الإقراض في الاقتصاد. وفي المرحلة الثانية من برنامج التيسير الكميّ، التي تم الإعلان عنها في نوفمبر 2010 والتي استمرت حتى يونيو 2011، واصل البنك عملية شراء الأصول التي بدأت في المرحلة الأولى. أما المرحلة الثالثة والأخيرة من برنامج التيسير الكميّ التي تم تدشينها في سبتمبر 2012 فقد تضمنت مشتريات شهرية مفتوحة الأجل بقيمة 85,0مليار دولار أمريكي من السندات المدعومة بالرهن العقاري والسندات الحكومية طويلة الأجل. وقد تم خفض هذه المشتريات تدريجياً خلال الفترة من يناير 2014 حتى وصلت إلى نهايتها بعد اجتماع مجلس الاحتياطي الفيدرالي الذي عُقد الاسبوع الماضي. ونتيجة لهذه المراحل، تضاعفت الميزانية العمومية لبنك الاحتياطي الفيدرالي أربع مرات تقريباً من حوالي 1,0 ترليون دولار أمريكي في عام 2008 إلى ما يقارب 4,5 ترليون دولار أمريكي في أكتوبر 2014.

الميزانية العمومية لبنك الاحتياطي الفيدرالي ومراحل التيسير الكميّ

(ترليون دولار أمريكي)

المصادر: مجلس إدارة بنك الاحتياطي الفيدرالي وتحليلات مجموعة QNB

لماذا انخرط أكبر بنك مركزي في العالم في تجربة بهذا الحجم؟ يقوم بنك الاحتياطي الفيدرالي بضبط الاقتصاد من خلال سيطرته على أسعار الفائدة قصيرة الأجل، فحينما تنخفض أسعار الفائدة، يرتفع الاستهلاك والاستثمار بشكل عام، مما يؤدي إلى المزيد من النشاط الاقتصادي. لكن معدلات الفائدة قصيرة الأجل كانت قد وصلت إلى مستوى قريب من الصفر في أواخر عام 2008، ولم يكن بالإمكان تخفيضها أكثر من ذلك. وكان السبيل الوحيد لتقديم حوافز إضافية هو خفض أسعار الفائدة طويلة الأجل، وهو أحد أهداف التيسير الكميّ. فمشتريات بنك الاحتياطي الفيدرالي تخلق طلباً إضافياً على السندات الحكومية طويلة الأجل، مما يرفع أسعارها ويخفض أسعار الفائدة المرتبطة بها.

أما الهدف الثاني فهو ضمان استقرار التوقعات المرتبطة بمعدلات التضخم لمنع وصول انكماش الأسعار إلى الأجور، وقد دفع هذا بنك الاحتياطي الفيدرالي لتوسيع ميزانيته العمومية بشكل كبير لضمان إبقاء التوقعات مستقرة. ثالثاً، أراد بنك الاحتياطي الفيدرالي تشجيع المستثمرين على امتلاك أصول ذات مخاطر أكبر عبر إزالة السندات الحكومية طويلة الأجل الآمنة نسبياً من السوق، حيث أن الزيادة الناتجة في أسعار الأسهم والمنازل من شأنها أن تزيد من ثروة الأفراد مما سيعزز استهلاك القطاع الخاص. وقد كان هذا هو الهدف من المرحلتين الاخيرتين من التيسير الكميّ.

في الواقع، أدت هذه التدابير إلى نتائج إيجابية في اقتصاد الولايات المتحدة. فقد تمكنت الولايات المتحدة من تفادي الدخول في فترة طويلة من انكماش الأسعار. وانخفض معدل البطالة الذي بلغ ذروته في أكتوبر 2009 عند نسبة 10,0٪ بشكل مطرد منذ ذلك الحين واستقر الآن عند نسبة 5,9٪. وقد كان دافع البحث عن عائدات هو ما أدى إلى ارتفاع نسبته 190٪ في الأسهم الأمريكية منذ مارس 2009، بل إن البعض يجادل بأن التيسير الكميّ قد تجاوز الحد المعقول وبات مصدراً لعدم الاستقرار المالي ولخلق فقاعات في أسعار الأصول. وسيكون الزمن وحده كفيلاً بإثبات ما إذا كان التيسير الكميّ قد خلق بالفعل طلباً أكثر من المطلوب على الأصول عالية المخاطر.

لم يكن تأثير برنامج التيسير الكميّ للبنك الاحتياطي الفيدرالي على الاقتصاد العالمي أمراً قليل الأهمية. فقد اتسع نطاق البحث عن عائدات أعلى ليشمل ليس فقط أسواق الأسهم والائتمان والإسكان المحلية، بل امتد إلى السندات والأسهم في الأسواق الناشئة كذلك. وعززت هذه التدفقات قيمة تلك الأصول مما عوض العجز الكبير في الحساب الجاري في بعض الأسواق الناشئة. غير أن تدفقات المحافظ عكست وجهتها بسرعة عندما أعلن بنك الاحتياطي الفيدرالي عن نيته الحد من عمليات شراء الأصول الشهرية في مايو 2013، وقد كشف ذلك عن نقاط الضعف الكامنة في عدد من تلك الاقتصادات. وكانت الدول الأكثر تضرراً هي تلك التي تعرف بالدول الخمس الهشة (البرازيل والهند وإندونيسيا وجنوب أفريقيا وتركيا)، والتي عانت من انخفاض كبير في عملاتها بعد هروب مقادير كبيرة من رؤوس الأموال (انظر تحليلنا الاقتصادي بتاريخ 7 سبتمبر 2014).

وقد كانت دول مجلس التعاون الخليجي محصنة نسبياً من اضطرابات الأسواق الناشئة التي أعقبت نوبة عدم الاستقرار التي صاحبت التخفيف التدريجي للتيسير الكميّ. وقدّر صندوق النقد الدولي مؤخراً أن التدفقات الخارجية التراكمية للمحافظ منذ مايو 2013 كانت أقل من 0,1٪ من الناتج المحلي الإجمالي في دول مجلس التعاون الخليجي، وهي أقل بكثير مقارنة ببقية الأسواق الناشئة، والتي تم تقدير التدفقات الخارجية التراكمية للمحافظ فيها بنحو 0,35٪ من الناتج المحلي الإجمالي. وقد كان هناك سببان وراء الأداء الجيد لاقتصادات دول مجلس التعاون الخليجي. أولاً، الاقتصادات الخليجية أقل انفتاحاً من اقتصادات الأسواق الناشئة الأخرى، وبالتالي فهي أقل عرضة لتقلبات ثقة المستثمرين. ثانياً، الوضع الخارجي القوي للمنطقة وفوائض الحساب الجاري الضخمة قد جعلت المستثمرين ينظرون إليها بقدر أكبر من الإيجابية مقارنة بغيرها من الأسواق الناشئة.

سواء أكانت نتائجها إيجابية أو سلبية، فإن تجربة التيسير الكميّ التي خاضها بنك الاحتياطي الفيدرالي قد انتهت. وقد بات تركيز الأسواق الآن منصباً على التاريخ الأول الذي سيقوم فيه بنك الاحتياطي الفيدرالي برفع سعر الفائدة. وبحسب بيانه الأخير، فإنه من المرجح أن يقوم بنك الاحتياطي الفيدرالي بالإبقاء على أسعار الفائدة عند المستويات الحالية "لفترة طويلة من الوقت" بعد نهاية برنامج التيسير الكميّ. وتتوقع الأسواق أن يتم رفع أسعار الفائدة لأول مرة في النصف الثاني من عام 2015. ورغم أن برنامج التيسير الكميّ قد بلغ نهايته في الوقت الراهن، إلا أن دراسة ومناقشة آثاره ستستمر لسنوات عديدة قادمة.