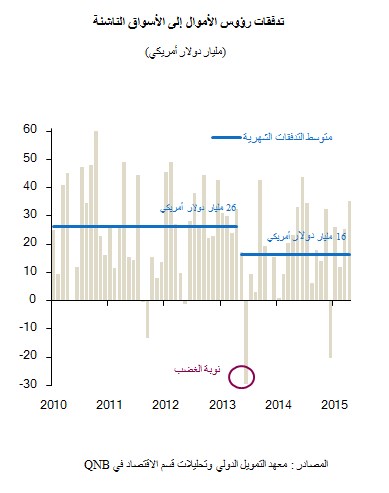

اقترب التاريخ المحتمل لأول جولة من رفع سعر الفائدة من قبل بنك الاحتياطي الفيدرالي الامريكي. فقد أكدت جانيت يلين، رئيس بنك الاحتياطي الفيدرالي، مؤخراً أنه سيكون من المناسب بدء عملية رفع أسعار الفائدة في وقت ما من هذا العام. وقد أدت السياسة النقدية الميسّرة بشكل مفرط في الولايات المتحدة على مدى السنوات السبع الماضية إلي خروج كبير لرؤوس الأموال إلى الأسواق الناشئة بحثاً عن عوائد. ويمكن لتطبيع السياسة النقدية الأمريكية أن يعكس اتجاه التدفقات الرأسمالية هذه، كما فعل في منتصف عام 2013 أثناء ما عُرف باسم "نوبة الغضب على خفض برنامج شراء الأصول". ومن الملائم أن نطرح هنا سؤالاً حول الدروس التي يمكن للأسواق الناشئة استخلاصها من نوبة الغضب التي حدثت في عام 2013 قبل قيام بنك الاحتياطي الفيدرالي برفع سعر الفائدة لأول مرة في وقت لاحق هذا العام؟

تدفقات رؤوس الأموال إلى الأسواق الناشئة

(مليار دولار أمريكي)

المصادر : معهد التمويل الدولي وتحليلات قسم الاقتصاد في QNB

أثار بنك الاحتياطي الفيدرالي نوبة الغضب في مايو 2013 عندما أعلن عن إمكانية إبطاء وتيرة برنامج شراء الأصول. ونتيجة لذلك، ارتفع العائد على سندات الخزانة الأمريكية لمدة 10 سنوات من 1,7٪ في نهاية أبريل 2013 إلى 2,5٪ في نهاية يونيو. وبينما ارتفعت العائدات الأميركية، شهدت الأسواق الناشئة صافي تدفقات خارجة لرأس المال بقيمة 29 مليار دولار أمريكي في يونيو 2013 وحده، مقارنة مع متوسط تدفقات خارجة بلغ 26 مليار دولار أمريكي شهرياً في السنوات الثلاثة والنصف التي سابقت ذلك. وقد دفع هذا الأمر الأسواق الناشئة للرد بثلاث طرق.

أولاً، بحلول نهاية شهر أغسطس من العام 2013، رفعت العديد من الأسواق الناشئة الرئيسية أسعار الفائدة. وكانت الهند هي الأكثر جرأة، حيث رفعت سعر الاقراض الخاص بها إلى 2٪ في 15 يوليو. وزادت كل من البرازيل واندونيسيا أسعار الفائدة بنسبة 1,5٪ و1,25٪ على التوالي، بينما رفعت تركيا سعر اقراضها بنسبة 0,75٪. قد يساعد ارتفاع أسعار الفائدة على تخفيف التدفقات الخارجة على المدى القصير، خاصة خلال الأزمات. ومع ذلك، فإنه أيضاً يكبح النمو الاقتصادي من خلال رفع تكلفة الاقتراض. وقد ساعد التشديد الفوريّ للسياسة النقدية على استقرار الأوضاع بمعظم الأسواق الناشئة، مع تعافي صافي تدفقات رؤوس الأموال الواردة إلى ما 16 مليار دولار أمريكي في المتوسط منذ نوبة الغضب.

ثانياً، أجرت بعض الأسواق الناشئة تعديلات ضريبية وقانونية لتشجيع التدفقات الواردة لرأس المال والحد من التدفقات الخارجة. فقد ألغت البرازيل ضريبة بنسبة 6٪ على الاستثمار في السندات الأجنبية وضريبة نسبتها 1٪ على مشتقات العملة (تم فرضها منذ بضع سنوات عندما كانت قيمة الريال البرازيلي تتراجع بسرعة). وأزالت الهند السقف الخاص بتملك الأجانب للأسهم في قطاع الاتصالات، وقدمت حوافز لحث الهنود المقيمين في الخارج على إيداع مدخراتهم في الهند، وفرضت قيود على واردات الذهب للحد من العجز الكبير في الحساب الجاري.

أخيراً، أدى هروب رؤوس الأموال إلى إضعاف أسعار الصرف بشكل كبير، على الرغم من أن عدداً من الأسواق الناشئة تدخلت لدعم عملاتها، الأمر الذي أدى إلى استنزاف احتياطيات النقد الأجنبي. وكان التراجع في قيمة الروبية الهندية هو الأكبر، حيث هبطت قيمتها بنسبة 22٪ بنهاية أغسطس. كما تراجعت قيمة الريال البرازيلي بنسبة 19٪، والروبية الاندونيسية بنسبة 15٪، والليرة التركية بنسبة 14٪ خلال نفس الفترة. ومعلوم أن لتراجع أسعار الصرف آثار إيجابية على الاقتصاد مثل زيادة قدرة الصادرات على المنافسة ورفع تكلفة الواردات، الأمر الذي يساعد على الحد من عجز الحساب الجاري. ومع ذلك، هناك أيضاً مساوئ، فضعف أسعار الصرف يزيد عبء الدين بالعملات الأجنبية. ففي الهند التي تبلغ فيها نسبة الدين بالعملات الأجنبية 16٪ فقط من الناتج المحلي الإجمالي، كان ضعف سعر صرف العملة في الأغلب في صالح البلاد، حيث ساعد على تقليص العجز في الحساب الجاري من 4,9٪ من الناتج المحلي الإجمالي في عام 2012 إلى 1,7٪ في عام 2013. أما في تركيا التي تبلغ نسبة دينها بالعملات الأجنبية 47٪ من الناتج المحلي الإجمالي، فقد ضعف سعر الصرف ربما أشدّ تأثيراً على إبطاء النمو.

وبينما تتأهب الأسواق الناشئة لجولة أخرى محتملة من هروب رؤوس الأموال بسبب التشديد المتوقع للسياسة النقدية من قبل بنك الاحتياطي الفيدرالي ابتداءً من هذا العام، يُرجح أن تنظر تلك الأسواق إلى الوراء للاستفادة من الدروس التي يمكن استخلاصها من نوبة الغضب التي شهدها عام 2013. وستختلف نسبة المفاضلة بين النمو والاستقرار من بلد لآخر، لكن يبدو أن الأسواق الناشئة تبنت مزيجاً من السياسات خلال نوبة الغضب. ويُفترض لتشديد السياسة النقدية والقيود القانونية المؤقتة والموجهة أن تساعد على تخفيف تدفقات رؤوس الاموال الخارجة من الأسواق الناشئة والسماح لأسعار الصرف بالهبوط، وهو ما قد يساعد على تحقيق تصحيحات مؤلمة، ولكنها سريعة الأثر في الحدّ من عجز الحساب الجاري.