عاجل: اضطرابات النفط ترعب ترامب - تحرير 172 مليون برميل من الاحتياطي الأمريكي

تمت ترجمة هذا المقال من اللغة الإنجليزية بتاريخ 13/01/2021

ينطلق موسم أرباح الربع الرابع في وول ستريت هذا الأسبوع، وذلك على يد عمالقة القطاع المصرفي ستي (NYSE:C) وجاي بي مورغن (NYSE:JPM) وويلز فارغو (NYSE:WFC) الذين سيعلنون عن نتائجهم المالية يوم الجمعة، قبل جرس الافتتاح.

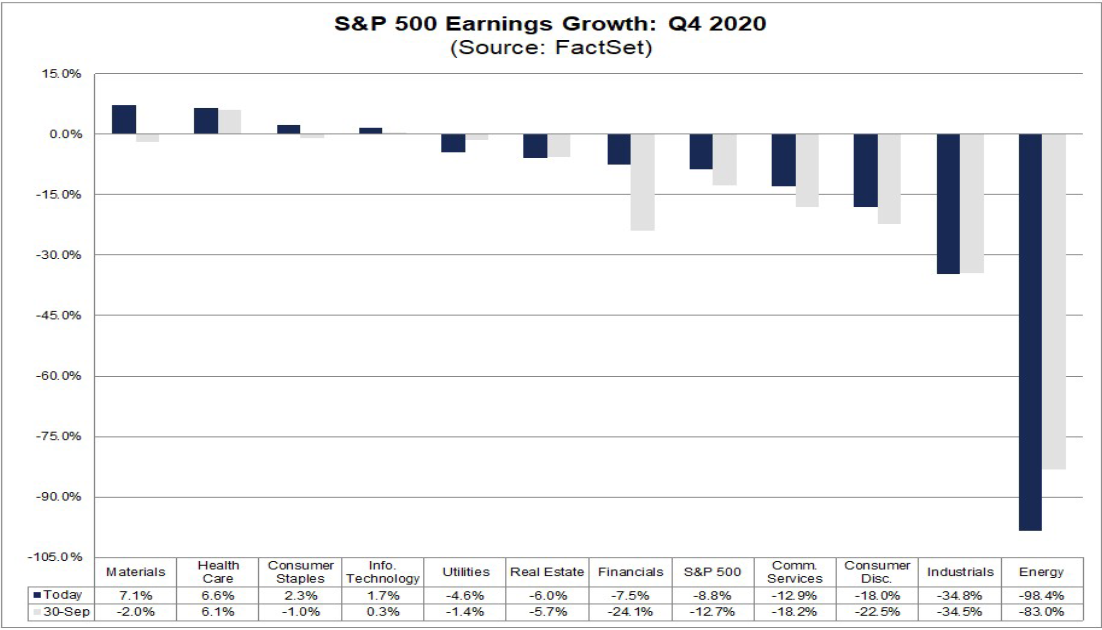

تُظهر بيانات فاكتست أن المحللين يتوقعون انخفاض أرباح الربع الرابع للشركات المدرجة على مؤشر إس إن بي 500 بنسبة 8.8٪ مقارنة بالفترة نفسها من العام الماضي، ويعود ذلك أساساً إلى الأثر السلبي المستمر لوباء كورونا.

وإذا تم تأكيد هذه التوقعات بالأرقام الفعلية، فإن الربع الرابع من عام 2020 سيسجل ثالث أكبر انخفاض على أساس سنوي في أرباح المؤشر منذ الربع الثالث من عام 2009. ولم يكن الانخفاض أكبر في تاريخ المؤشر إلا في الربعين الأول والثاني فقط من هذا العام. وستكون هذه هي المرة السابعة أيضاً في الأرباع الثمانية الأخيرة التي يسجل فيها المؤشر انخفاضاً في الأرباح على أساس سنوي.

من المتوقع أن تسجل 7 قطاعات انخفاضاً في الأرباح على أساس سنوي، على رأسها قطاعات الطاقة والصناعة والسلع الاستهلاكية. وعلى الجانب الأخر، من المتوقع أن تسجل 4 قطاعات نمواً في الأرباح، من ضمنها المواد الخام والرعاية الصحية.

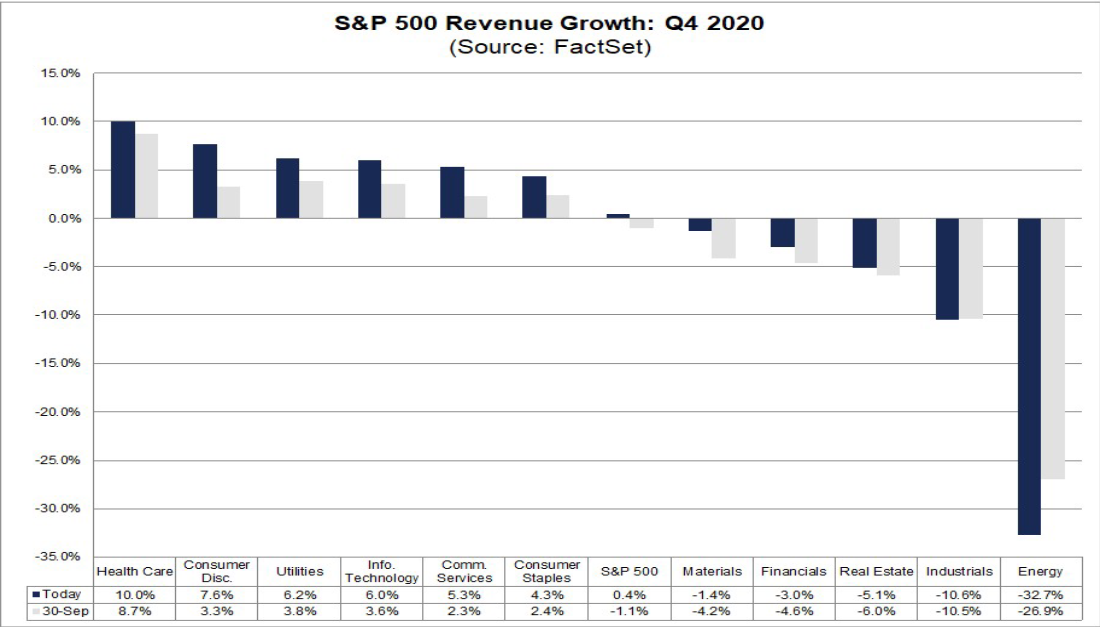

أما توقعات الإيرادات فهي مشجعة أكثر بقليل، حيث من المتوقع أن يرتفع نمو المبيعات بنسبة 0.4٪ مقارنة بالعام الماضي. وإذا تم تأكيد هذه التوقعات، فستكون هذه هي المرة الأولى التي يحقق المؤشر فيها نمواً في الإيرادات على أساس سنوي، منذ الربع الأول من العام الماضي.

من المتوقع أن يتم تحقيق زيادة في الإيرادات على أساس سنوي في 6 من أصل الـ 11 قطاعاً التي تشكل المؤشر، بقيادة قطاع الرعاية الصحية. أما الـ 5 قطاعات التي يُتوقع أن تسجل انخفاضاً سنوياً في نمو المبيعات، فيقودها مرة أخرى، قطاع الطاقة والقطاع الصناعي.

في هذا المقال سنقوم بتفصيل اثنين من القطاعات المتوقع أن تتعرض نتائجهما المالية لأكبر الضغوطات بين قطاعات المؤشر، وقطاع واحد نتوقع أن تُظهر أرباحه القوة النسبية.

● قطاع الطاقة: أسعار النفط المنخفضة تتناسب مع النتائج السيئة

- الانخفاض المتوقع في ربحية السهم للربع الرابع: -98.4٪ على أساس سنوي

- الانخفاض المتوقع في إيرادات الربع الرابع: -32.7٪ على أساس سنوي

من المتوقع أن يسجل قطاع الطاقة أكبر انخفاض في الأرباح على أساس سنوي لجميع القطاعات الإحدى عشر، حيث تتوقع فاكتست انخفاضاً مذهلاً بنسبة 98.4٪ في ربحية السهم EPS للربع الأخير من العام المنتهي حديثاً.

لقد بلغ متوسط سعر برميل النفط في الربع الرابع من العام الماضي 41.94 دولار للبرميل، أي أقل بنسبة 26٪ من متوسط سعر الربع الرابع لعام 2019 البالغ 56.87 دولار. ونظراً لتأثير انخفاض أسعار النفط الخام على القطاع، من المتوقع أن تعاني شركاته من انخفاض بنسبة 32.7٪ في الإيرادات، وهو أسوأ انخفاض على أساس سنوي، في جميع القطاعات الإحدى عشر.

وهنا، تبرز شركتان من هذه المجموعة، يتوقع أن تتعرضان لانخفاض كبير في الأرباح. فمن المتوقع أن تسجل فاليرو إينرجي (NYSE:VLO) خسارة قدرها 1.22 دولار للسهم، مقارنة بأرباح قدرها 2.13 دولار للسهم في الفترة نفسها من العام الماضي. أما فيليبس 66 (NYSE:PSX) فمن المتوقع أن تسجل خسارة قدرها 0.54 دولار للسهم، مقارنة بأرباح بلغت 1.54 دولار في العام السابق.

الاسم الآخر البارز الذي يُتوقع أن يعاني من انخفاض كبير في أرباحه هو سهم شيفرون (NYSE:CVX) والمتوقع أن يسجل أرباحاً قدرها 0.07 دولار للسهم، أي أقل بكثير من ربحية السهم التي سجلها في ذات الربع من العام الماضي، والبالغة 1.24 دولار.

كما عانى صندوق XLE الاستثماري المتداول (NYSE:XLE)، الذي يتتبع مؤشر القيمة السوقية لشركات الطاقة الأمريكية المدرجة في مؤشر (إس إن بي 500) خلال 2020، وتراجع بنسبة 27٪ خلال الاثني عشر شهراً الماضية، مقارنةً بمكاسب المؤشر نفسه التي قاربت الـ 16٪ خلال نفس الإطار الزمني.

وبالإضافة إلى أسهم عمالقة النفط أو ما يسمى الـ (بيغ أويل)، مثل إكسون (NYSE:XOM) وشيفرون، تشمل ممتلكات الصندوق أسهم شلمبرجير (NYSE:SLB) وإي أوه جي ريسورسز (NYSE:EOG) وماراثون بيتروليوم (NYSE:MPC) وكيندر مورغن (NYSE:KMI).

● قطاع الصناعات: أسهم شركات الطيران تحت الضغط

- الانخفاض المتوقع في ربحية السهم للربع الرابع: -34.8٪ على أساس سنوي

- الانخفاض المتوقع في الإيرادات للربع الرابع: -10.6٪ على أساس سنوي

من المتوقع أن يسجل قطاع الصناعات ثاني أعلى انخفاض في الأرباح على أساس سنوي من بين جميع القطاعات الإحدى عشر، وذلك بنسبة مؤلمة تبلغ -34.8٪.

من بين الصناعات الـ 12 القطاع، من المتوقع أن تسجل 5 صناعات انخفاضاً مئوياً من خانتين في الأرباح: الخطوط الجوية (-34.7٪)، التكتلات الصناعية (-21٪)، الشركات التجارية والموزعين (-13٪)، المعدات الكهربائية (-11٪) ومنتجات البناء (-10٪).

ومن المتوقع أيضًا أن يسجل القطاع ثاني أكبر انخفاض في الإيرادات على أساس سنوي، بنسبة 10.6٪. من المتوقع مرة أخرى أن يكون قطاع خطوط الطيران المساهم الأكبر في انخفاض الإيرادات على أساس سنوي، بنسبة -66٪، حيث سيواصل التعامل مع التأثير السلبي للأزمة الصحية المستمرة لفايروس كورونا.

وفي ظل الوباء لن يستغرب أحد من الأداء الضعيف جداً لأسهم قطاع الطيران في الولايات المتحدة في السوق الأوسع على مدار الاثني عشر شهراً الماضية، مع سقوط صندوق JETS الاستثماري المتداول (NYSE:JETS)، والذي يعتبر الصندوق الرئيسي المتخصص في القطاع بين الصناديق الاستثمارية المتداولة بنسبة 29٪ تقريباً على أساس سنوي.

وتشمل أهم مقتنيات الصندوق أسهم شركات ساوثويست (NYSE:LUV) ودلتا (NYSE:DAL) ويونايتد (NASDAQ:UAL) وأمريكيان (NASDAQ:AAL) التي هي أكبر شركات الخطوط الجوية في البلاد.

● قطاع الرعاية الصحية: أسهم شركات التكنولوجيا الحيوية وشركات الأدوية تستمتع بالوباء

- النمو المتوقع لعائد السهم للربع الرابع: +6.6٪ على أساس سنوي

- نمو الإيرادات المتوقع للربع الرابع: +10٪ على أساس سنوي

من المُتوقع أن يستمتع قطاع الرعاية الصحية بالرياح الداعمة بسبب السباق نحو إنتاج لقاحات وعلاجات ناجحة لفايروس كورونا، حيث من المتوقع أن يسجل ثاني أعلى نمو في الأرباح على أساس سنوي لجميع القطاعات الإحدى عشر. ومن المتوقع أن يرتفع العائد على السهم بنسبة 6.6٪ مقارنة بالعام السابق.

ومن المتوقع أيضاً أن تحقق 5 من أصل القطاعات الفرعية الـ 6 أرباحاً أعلى مما كان عليه الحال قبل عام. ويُتوقع أن تقفز أرباح قطاع التكنولوجيا الحيوية بنسبة 15٪. أما ربحية السهم في قطاع الأدوية، فيُتوقع أن ترتفع بنسبة 13٪ تقريباً على أساس سنوي.

ومن المتوقع أيضاً أن يسجل القطاع أعلى نمو في الإيرادات على أساس سنوي بين جميع القطاعات الإحدى عشر، وذلك بنسبة 10.0٪. ومن المتوقع أن تسجل 5 من أصل القطاعات الفرعية الـ 6 نمواً في الإيرادات، بقيادة قطاعين حققاً مكاسب مئوية من خانتين هما أدوات وخدمات علوم الحياة (+22٪) والتكنولوجيا الحيوية (+20٪).

يتداول سهم صندوق XLV وهو الصندوق الاستثماري المتداول ETF الرئيسي للقطاع (NYSE:XLV)، بالقرب من أعلى مستوياته على الإطلاق، حيث ارتفع بنسبة 14٪ تقريباً خلال الاثني عشر شهراً الأخيرة.

لكن الأمر الأكثر إثارة للإعجاب هو أن صندوق iShares Nasdaq Biotechnology الاستثماري المتداول (NASDAQ:IBB)، والذي يتعقب أهم شركات التكنولوجيا الحيوية وشركات الأدوية المدرجة في مؤشر نازداك قد قفز بأكثر من 31٪ خلال العام الماضي.

وعلى مستوى الشركات، لا يمكن تجنب حالة الترقب لنتائج كل من موديرنا ومختبرات آبوت والتي من المتوقع أن تتركنا منبهرين. فمن المتوقع أن تسجل موديرنا (NASDAQ:MRNA) التي طورت لقاحاً لفايروس كورونا إيرادات قدرها 293.2 مليون دولار، بزيادة قدرها 2,000٪ تقريباً مقارنة بالـ 14.1 مليون دولار التي حققتها في العام السابق. أما مختبرات آبوت (NYSE:ABT) فلقد أضافت أكثر من مليار ونصف إلى إيراداتها، لتصل إلى 9.94 مليار دولار، مقابل 8.31 مليار دولار في العام الماضي.