ثلاثة تقارير أرباح رئيسية هذا الأسبوع لإبقاء تجارة الذكاء الاصطناعي حية

يحظى اجتماع الفيدرالي الأمريكي هذا الأسبوع بأهمية أكبر من ذي قبل لأنه الأسواق ستراقب كيف سيتعامل مع معضلة على الموازنة بين وتيرة النمو الاقتصادي وتسارع وتيرة التضخم في نفس الوقت.

ويلاحظ من خلال التصريحات الأخيرة لمحافظ الفيدرالي الأمريكي إنه يفضل الإبقاء على السياسة التسهيلية لدعم سوق العمل على الرغم من معدلات التضخم المرتفعة.

ولهذا بيانات سوق العمل سيكون لها أهمية كبرى في إعطاء إشارة مبكرة للبدء في تشديد السياسة النقدية وليس التضخم في الأوضاع الحالية.

من الطبيعي أن تسعر الأسواق ارتفاع معدلات التضخم وسط الإعلان عن خطة تحفيز بقيمة 1.9 تريليون دولار وبدا ذلك واضحًا في ارتفاع العائد على السندات الآجلة لعشرة أعوام

الجدير بالذكر أن الفيدرالي يستهدف معدلات التضخم في نطاق النسبة 2% ويحاول جاهدًا منذ الأزمة المالية العالمية تحفيزها ولكن مع إعادة فتح الأنشطة الاقتصادية وضخ 1.9 تريليون دولار فقد تتسارع معدلات التضخم والتي سجلت ارتفاعًا بنسبة 1.7% خلال فبراير مقارنة بـ 1.4% خلال يناير.

على صعيد السندات قد يتخذ الفيدرالي قرارات جديدة للحد من الضغوط على العائدات ومنها تمديد فترة إعفاء للبنوك التي تحتفظ بسندات الخزانة دون الحاجة إلى وجود احتياطي نقدي للتغطية وذلك بالتزامن مع أزمة كورونا وكان من المقرر انتهاء فترة الاعفاء بنهاية الشهر الجاري.

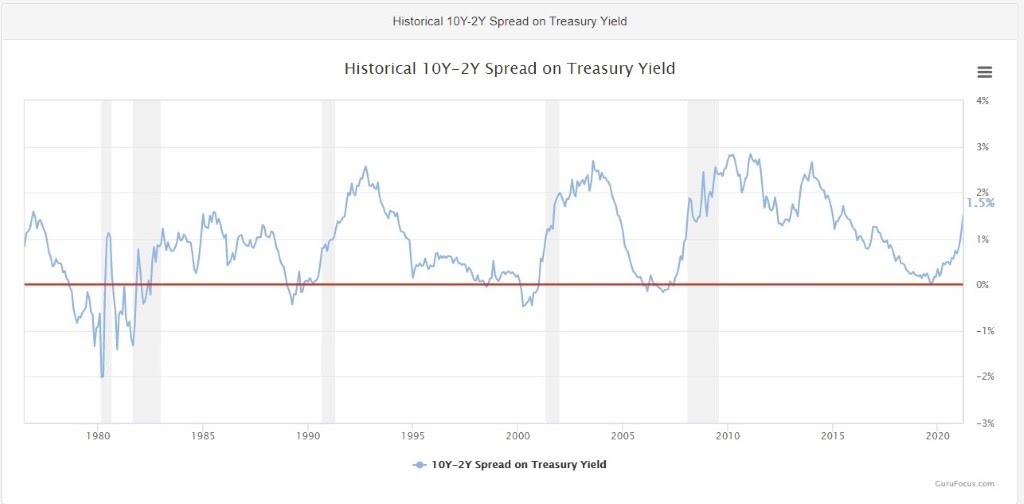

بالنظر إلى فترة يناير 2011 سنلاحظ أن العائد على السندات الآجلة لعامين يستقر عند 0.58% بينما العائد على السندات الآجلة لـ 10 أعوام كان يستقر عند 3.42% مما يعني أن الفارق كان 3.42 مما يشير إلى أن المستثمرين كانوا يطالبون بعائد أعلى للمدى الطويل أي هناك حالة من التفاؤل بشأن الاقتصاد واتخذ منحنى العائد اتجاه صعود بينما في 3 ديسمبر 2018 انقلب منحنى العائد لأول مرة منذ الأزمة المالية حيث كان العائد على السندات الآجلة لخمسة أعوام 2.83% وعلى السندات الآجلة لثلاثة أعوام 2.84% وفي مارس 2019 زاد انقلاب منحنى العائد حيث كان العائد على السندات الآجلة لعشرة أعوام أقل بمقدار 0.02% من نظيرتها الثلاثة أعوام. ويوضح الرسم البياني التالي دور منحنى العائد في توقع الركود، فكلما حدث انقلاب منحنى العائد أي العائد على السندات طويلة الأجل أقل من العائد على قصيرة الأجل كلما زادت احتمالات الركود ولكن في الوقت الحالي يبدو منحنى العائد صحي.

تترقب أيضًا الأسواق إعلان الفيدرالي الأمريكي عن توقعاته الاقتصادية والتركيز على مسار الفائدة على المدى الطويل في مخطط الفيدرالي DotPlot.

وتعد حزمة التحفيز المالي وتسريع وتيرة لقاحات الكورونا من أبرز التطورات التي حدثت منذ التوقعات الاقتصادية الأخيرة قبل ثلاثة شهور مضت، وحسب التوقعات الاقتصادية الأخيرة فمن المتوقع الإبقاء على الفائدة حتى عام 2023 ومن المتوقع أن يتم رفع توقعات نمو الناتج المحلي للعام الجاري من 4.2% إلى 5.8% مما سيكون له تأثير إيجابي على الأسهم والدولار الأمريكي.

تعد الصين واليابان والدول المصدرة للبترول من ضمن أكثر الدول حيازة للسندات الأمريكية لتوفير السيولة الدولارية ولكن إذا تعافت تلك الاقتصادات فإنهم يستخدمون فوائض حساباتهم الجارية للاستثمار في البنية التحتية ومشاريعهم القومية وتقليل عمليات شراء السندات.

نذكر أيضًا ما حدث في 2013، ما يدعى بـ The Taper Tantrum

حينما ارتفع العائد على السندات بنسبة 75% خلال شهر أغسطس فقط بسبب عمليات بيع قوية من قبل المستثمرين بعد إعلان الفيدرالي عن خفض عمليات شراء الأصول التي كانت قيمتها 85 مليار دولار شهريًا واعتقد أن الفيدرالي لن يرغب في تكرار هذا السيناريو وإحداث فوضى بالأسواق.

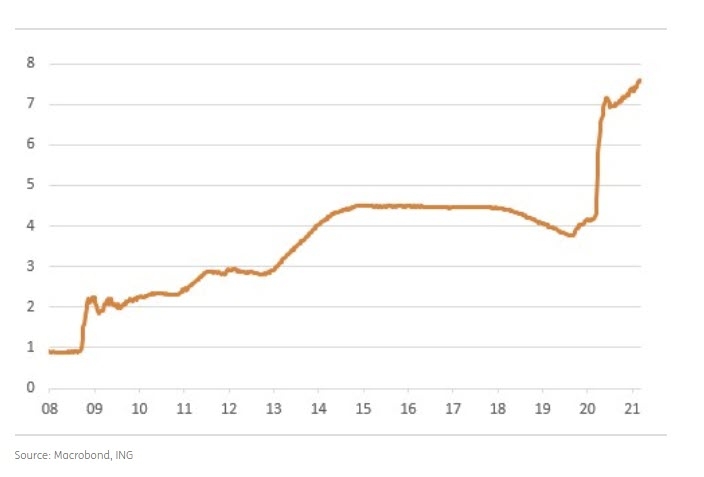

وحاليًا يقوم الفيدرالي بشراء سندات بقيمة 80 مليار دولار شهريًا وبقيمة 40 مليار من السندات المدعومة بالرهن العقاري. ويظهر الرسم البياني التالي عمليات الشراء الضخمة التي قام بها الفيدرالي منذ بداية أزمة كورونا لحماية الاقتصاد من المخاطر المحتملة.

فضلت أن أركز في هذا المقال على سوق السندات نظرًا لأهميته وتأثيره خلال هذه الفترة وهناك المزيد من التفاصيل التي سألقي عليها الضوء بعد الاجتماع.

ولكن اختصارًا لما سبق رفع التوقعات الاقتصادية وعدم تقليص عمليات شراء السندات سيكون له تأثير على الأسهم الأمريكية أما بالنسبة للدولار الأمريكي فنطاق تداولاته على المدى القصير سيكون حيادي بين مستويات 90 و93 والمضاربة باستغلال التراجعات للشراء مع ملاحظة أن المقاومة التالية 93.00 و94.20.