البنوك المركزية تفقد السيطرة.. لماذا يعتبر الذهب والفضة الملاذ الأخير رغم الهدوء؟

تمت كتابة هذه المقالة حصريًا لموقع Investing.com

لم تظهر معدلات التضخم لشهر ديسمبر أي علامات على تباطؤ نموه، حيث ارتفع مؤشر أسعار المستهلكين (CPI) بنسبة 7٪ على أساس سنوي، في حين قفز مؤشر أسعار المنتجين (PPI) بنسبة 9.7٪. تأتي القفزة الكبيرة في كل من مؤشر أسعار المستهلكين ومؤشر أسعار المنتجين بمثابة مفاجأة خاصة بعد أن جاء تقرير التصنيع ISM ومؤشر الأسعار المدفوعة لشهر ديسمبر أضعف من المتوقع، بالإضافة إلى التراجع الكبير في أسعار النفط والبنزين في شهر نوفمبر.

تاريخيًا عملت الاتجاهات على تخفيف بعض الضغوط التضخمية بناءً على تلك العوامل، ولكن الآن مع عودة النفط إلى الارتفاع واتجاه السلع الأخرى مثل النحاس إلى الارتفاع مرة أخرى مع تراجع الدولار بعض الشيء. والخطر الأكبر الذي يواجه هذا الاقتصاد هو استمرار التضخم في الارتفاع، مما قد يدفع الاقتصاد الأمريكي في النهاية إلى الركود.

معدلات التضخم المرتفعة

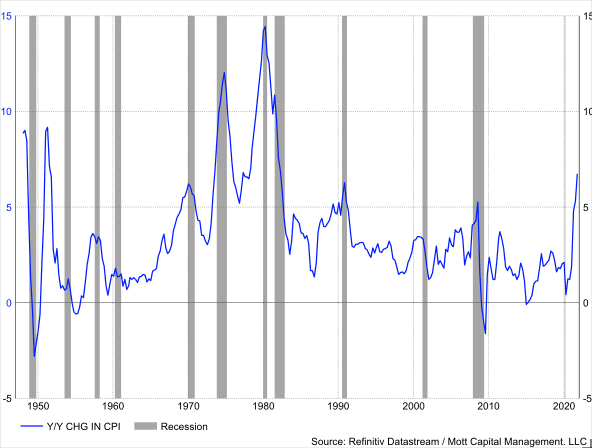

في حين أن معدلات التضخم المرتفعة لا تؤدي دائمًا إلى الركود هنا في الولايات المتحدة، ومنذ أواخر الأربعينيات من القرن الماضي، ارتبط كل ارتفاع كبير تقريبًا في مؤشر أسعار المستهلك على أساس سنوي بركود كبير في الولايات المتحدة. على الرغم من أن هذه المرة قد تكون مختلفة، فإن الاحتمالات تشير إلى أنها لن تكون كذلك.

تشديد السياسة النقدية

بينما يعمل بنك الاحتياطي الفيدرالي الآن بجد لخفض معدلات التضخم، فقد يكون ذلك بعد فوات الأوان بقليل. يحاول بنك الاحتياطي الفيدرالي تشديد السياسة النقدية، التي تقتل جانب الطلب في الاقتصاد، وفي نفس الوقت من المتوقع أن يشهد الاقتصاد الأمريكي بالفعل تباطؤًا في معدل نموه. وقد أظهر استطلاع حديث لرويترز أن نمو الناتج المحلي الإجمالي في عام 2022 من المتوقع أن يتباطأ إلى 3.9٪ منخفضًا من معدل نمو يقدر بـ 5.6٪ ثم يتباطأ أكثر في 2023 إلى 2.5٪. لن يتطلب الأمر جهدّا كبيرًا من الاحتياطي الفيدرالي لكي يشدد سياسته ويتسبب في انكماش.

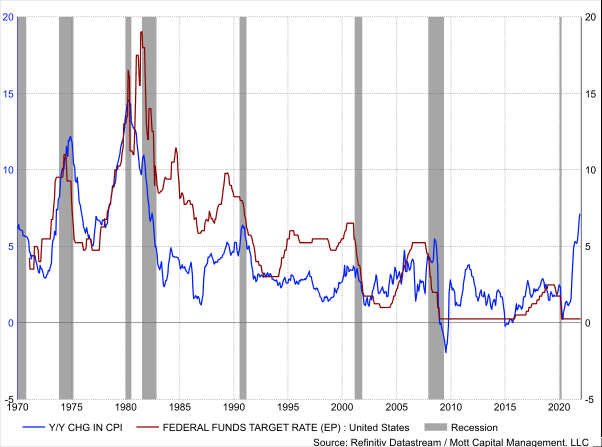

هذا بالضبط ما حدث من قبل. تاريخيًا، أدى ارتفاع التضخم إلى قيام بنك الاحتياطي الفيدرالي برفع الفائدة على الأموال الفيدرالية بشكل كبير خلال الدورات المالية السابقة التي بدأت في السبعينيات. في كل حالة، أدى الجمع بين ارتفاع سعر الفائدة على الأموال الفيدرالية ومعدل التضخم المرتفع إلى سقوط الاقتصاد الأمريكي في حالة ركود. يبدو أن الأم سيتكرر هذه المرة أيضًا، حيث يسعى بنك الاحتياطي الفيدرالي الآن إلى رفع أسعار الفائدة في عام 2022 وبدأت الأسواق في تسعير ما قد يصل إلى أربع زيادات في أسعار الفائدة.

الأجور تفشل في مواكبة التضخم

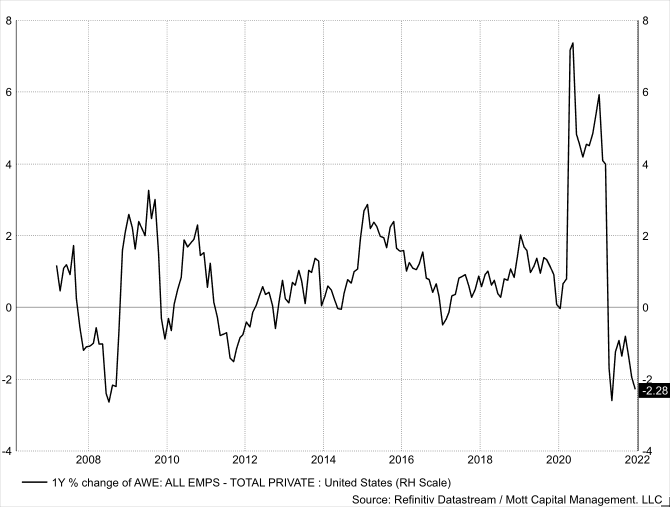

عامل قلق آخر هو الأجور الحقيقية. تظهر البيانات الأخيرة أنه عند تعديل الأجور وفقًا للتضخم، انخفضت الأجور بنسبة 2.3٪ في ديسمبر مقارنة بالعام الماضي، وهو ما يشير إلى أن أرباح المستهلكين لا تواكب ديناميكيات تغير التضخم الاقتصادي. وظلت هذه الأجور تنخفض عند تعديلها بالنسبة إلى التضخم منذ مايو 2021.

على الرغم من كل هذا التضخم المرتفع والتهديد من بنك الاحتياطي الفيدرالي برفع أسعار الفائدة وتقليص الميزانية العمومية، فإن العوائد لم ترتفع، خاصة عند النهاية الطويلة للمنحنى. كما نلاحظ فإن السندات لأجل عشر سنوات ما زالت تتداول حول 1.75٪. علاوة على ذلك، لا تزال السندات ذات أجل السنتين يتم تداولها عند مستوى 90 نقطة أساس فقط. يؤدي هذا إلى تسطح المنحنى ويشير إلى أن سوق السندات لا يزال يواجه صعوبة في الاعتقاد بأن بنك الاحتياطي الفيدرالي سيتشدد في رفع أسعار الفائدة كما يشير إلى ذلك بنك الاحتياطي الفيدرالي.

قد يعني ذلك فقط أن سوق السندات لا يعتقد أن بنك الاحتياطي الفيدرالي سوف يرفع أسعار الفائدة بالقدر الذي يقول إنه سيفعله، لأن سوق السندات يتوقع تباطؤًا اقتصاديًا كبيرًا قادمًا. على الرغم من أن منحنى العائد لم يصدر تحذيرات من الركود حتى الآن، فإن الفارق بين السندات لأجل 30 عامًا ولأجل 5 أعوام يتم تداوله الآن عند 55 نقطة أساس فقط وقد استقر بشكل كبير منذ مايو. وفي الوقت الحالي، لا يبدو الانعكاس مستبعدًا.

وهذا من شأنه أن يثقل كاهل أسواق الأسهم، حيث وصلت الأسهم لقيم عالية لا تعكس بالكامل احتمالات تشديد البنك الاحتياطي الفيدرالي لسياسته، وهي تعتمد على نمو أرباح بنسبة 8٪ خلال الاثني عشر شهرًا القادمة. ولكن إذا لم تتمكن الأجور من مواكبة ارتفاع معدلات التضخم، فقد يؤدي ذلك إلى الضغط على أرباح الشركات، مما يؤدي إلى إبطاء النمو والتسبب في عدة انكماشات، مما يؤدي إلى مزيد من الانخفاض في قيم الأسهم.

ويبدو أن التاريخ على وشك أن يعيد نفسه مرة أخرى.