المتعارف عليه اقتصادياً هو أن رفع الفائدة قد يكون مضّراً لأسواق الأسهم، لأن رفع الفائدة يجذب المستثمرين نحو أدوات الدين الثابت كالسندات، إلى جانب الودائع المصرفية. ومن المتوقّع هذه السنة أن يستمرّ الاحتياطي الفيدرالي الأمريكي برفع الفائدة للحد من ارتفاع معدّلات التضخّم التي وصلت بحسب مؤشر أسعار المستهلكين الصادر من مكتب إحصاءات العمل الأمريكي إلى أعلى مستوى منذ نحو 40 عاماً عند 8.5%.

وبدأ الاحتياطي الفيدرالي رفع الفائدة شهر مارس الماضي 2022، وقام بإضافة 25 نقطة أساس على نطاق الفائدة في البنك ليصبح 0.25% - 0.50%. وتشير التوقعات بحسب مجموعة CME، بأن احتمالات رفع الفائدة هذه السنة كبيرة جداً، وقد يرفع الاحتياطي الفيدرالي الفائدة 50 نقطة أساس الشهر المقبل مايو 2022 بنسبة احتمال تفوق 90% بحسب آخر تحديثات CME.

ليس هذا فقط، بل تشير التوقعات بأن الفيدرالي على الأرجح سيرفع الفائدة إلى نطاق 2.50% -2.75%، بل لا يجب استبعاد وصولها لأكثر من 3% نهاية العام بحسب منحنى توقعات الفائدة لاجتماع الـ 14 من شهر ديسمبر المقبل 2022.

وربط الكثير من المتداولين هبوط مؤشرات الأسهم برفع الفائدة، إلا أن التأثير الأكبر لانخفاض مؤشرات الأسهم الأمريكية منذ بداية هذت العام كان بفعل مخاوف ارتفاع التضخّم إلى جانب الأزمة الجيوسياسية الروسية الأوكرانية. وانخفض مؤشر ستاندرد آند بورز 500 (S&P500) منذ بداية عام 2022 بنسبة تفوق 6%، إذ تضررت معنويات المتداولين من ارتفاع التضخّم وتوقعات رفع الفائدة إلى جانب الأزمة الجيوسياسية شرق أوروبا.

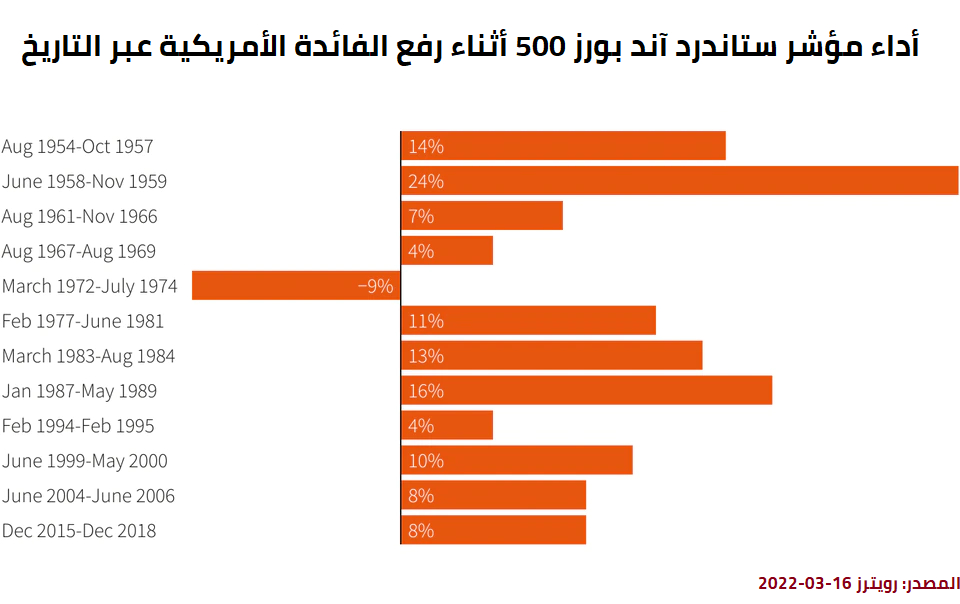

لكن، لننظر ماذا حصل في أسواق الأسهم الأمريكية خلال الأعوام من 1954 وحتى عام 2018، سنجد بأن مؤشر ستاندرد آند بورز 500 (مؤشر يقيس أداء أكبر 500 شركة أمريكية متداولة)، ارتفع 11 مرّة مقابل انخفاضه مرّة واحدة أثناء رفع الفائدة 12 مرّة.

المرّة الوحيدة التي حصل فيها انخفاض في مؤشر ستاندرد آند بورز كانت خلال سلسلة رفع الفائدة بين عام 1972 وعام 1974، ولا يجب أن ننسى بأن عام 1973 قامت فيه أعضاء منظّمة الأقطار العربية المصدّرة للبترول بإعلان حظر نفطي آنذاك. ورغم أن الظروف الحالية تشمل توتّرات في أسواق الطاقة كما كان عام 1973، إلا أن نظرة إحصائية تستطيع أن تشير إلى أن رفع الفائدة إيجابي بالنسبة لأسواق الأسهم.

الصورة أدناه توضّح أداء مؤشر ستاندرد آند بورز 500 أثناء 12 دورة من رفع الفائدة الفيدرالية.

إحصائياً، يرى قسم الدراسات في Equiti بأننا قد نكون أمام فترة إيجابية لأسواق الأسهم الأمريكية، على مدى عدّة سنوات تمتد للفترة بين 2022 وحتى إنهاء الفيدرالي رفعه الفائدة، لكن لا يجب استبعاد حصول تذبذب وتوتّر بين الحين والآخر، بل ربما موجات هابطة، إلا أن احتمال ارتفاع الأسهم الأمريكية خلال عام أو أكثر هو 11 مقسوم على 12 ليكون الناتج 91.6%.

أخيراً، ما يجب الحذر منه هو أي تطوّر كبير وسلبي في التوتّرات الجيوسياسية الروسية الأوكرانية، والتي قد تتسبب في موجات هابطة قوية في الأسواق الأمريكية قبل عودة الارتفاعات بحسب الاحتمال الإحصائي المشار له.