عاجل: تغيرات حادة بتوقعات الفائدة الأمريكية تهبط بأسعار الذهب

- كان عام 2022 درسًا طويلًا ومؤلماً للمستثمرين والمتداولين

- التعلم من أفضل النماذج هي إحدى الطرق للتفوق عليه

- استخدم InvestingPro + للبحث على أفكار من أفضل المستثمرين في العالم

عاد موسم العودة إلى المدرسة، حيث يعود الأطفال وطلاب الجامعات والمعلمون إلى الفصول الدراسية، ويحين الوقت أيضًا للمستثمرين لالتقاط أنفاسهم - خاصةً الآباء الذين كانوا يحملون أعباء العمل والأطفال طوال الصيف.

كان عام 2022 بمثابة لحظة العودة إلى المدرسة بالنسبة للمستثمرين أيضًا، حيث ذكرتنا التقلبات والتضخم والاحتياطي الفيدرالي وارتفاعات السوق الهابطة وخطر الركود بأن أسواق الأسهم يمكن أن تنخفض. لذلك، لا يمكننا الاستثمار بدون بصيرة كما لو كنا في عام 2021.

يمثل مطلع الموسم أيضًا فرصة لنا لكسر القواعد المعروفة وإيجاد أفكار استثمارية جديدة. يقدم السوق المتقلب بعض الصفقات، ولكنه يقدم أيضًا الكثير من المخاطر. لذلك بالنسبة لهذه المقالة، بدلاً من الانغماس في السوق وحده، سألقي نظرة على بعض الأفكار من بعض المستثمرين الأكثر شهرة ونجاحًا في العالم، باستخدام InvestingPro +. وسوف نتعلم من النماذج الأفضل في السوق لملء محفظتنا للعام الدراسي المقبل.

الانتقاء من أفضل النماذج في السوق – عمل مسح لـ 13 من صناديق التمويل (13Fs)

سأبدأ بالانتقال إلى علامة التبويب "الأفكار" في InvestingPro +. تسحب علامة التبويب الأفكار البيانات من نماذج 13F، والتي يتعين على المستثمرين أصحاب المحافظ الكبيرة تقديمها إلى لجنة الأوراق المالية والبورصات. تقدم هذه الأشكال الأرقام الأولية لعدد الأسهم التي يمتلكها مستثمرو الأسهم مثل وارن بافيت أو كارل إيكان في ممتلكاتهم المختلفة. يتتبع برنامج InvestingPro + بعد ذلك أداء تلك المقتنيات - بناءً على ما هو موجود في الإيداعات، لذلك لن يتطابق بنسبة 100٪ مع نتائج مستثمر أو صندوق معين – كما يوفر المزيد من البيانات عن الأسهم نفسها.

في هذه الحالة، سأختار المديرين الذين حققوا عوائد بنسبة 6٪ على الأقل في العام الماضي، باعتبارهم علامة على المستثمرين الذين وشعوا أسسًا جيدة في سوق متغيرة قد تظل متقلبة للأشهر المقبلة.

من خلال القيام بذلك، برز لي خمسة مستثمرين أو صناديق، إلى جانب عائدات أسهمهم وفقًا لـ InvestingPro + في العام الماضي، اعتبارًا من 30 أغسطس:

وارن بافيت، الرئيس التنفيذي لشركة بيركشاير هاثواي - + 11.9٪

ديفيد أينهورن، مؤسس / رئيس جرين لايت كابيتال، صندوق تحوط - + 10.2٪

ديفيد تيبر، مؤسس / رئيس أبالوسا مانجمنت، صندوق تحوط - + 7.9٪

كارل إيكان، مؤسس / مدير مشاريع إيكان ومستثمر مؤسسي مشهور - + 23.3٪

دانيال لوب، مؤسس / رئيس ثيرد بوينت كابيتال، صندوق تحوط - + 18.2٪

في كل من هذه الشركات، لن يُظهر لي InvestingPro + ممتلكاتهم فحسب، بل ستسمح لي أداة الاستثمار أيضًا بفرز ممتلكاتهم حسب المراكز الكبرى، أو أكبر الشركات حسب القيمة السوقية. في هذه المقالة، أريد أن ألقي نظرة على أكبر عمليات الشراء التي قام بها هؤلاء المستثمرون في الربع الثاني، لمعرفة ما برز لهم حيث وصل السوق رسميًا إلى مستوى السوق الهابطة قبل الارتداد الأخير. لذلك، إليك أكبر عملية شراء من كل محفظة من محافظهم، إلى جانب سهم واحد إضافي.

ملاحظة: الأسعار والبيانات الواردة في هذه المقالة اعتبارًا من إغلاق السوق في 30 أغسطس.

وارن بافيت / بيركشاير هاثاواي: أوكسيدنتال بتروليوم (NYSE:OXY)

|

اسم المقياس |

القيمة |

|

السعر الحالي |

72.01 |

|

رأسمال السوق |

66.895 مليار |

|

قيمة الشركة |

95.404 مليار |

|

نسبة السعر إلى العائد |

6.6x |

|

معدل نمو سنوي مركب للإيرادات (3 سنوات) |

13.3% |

|

العائد الربحي |

0.7% |

|

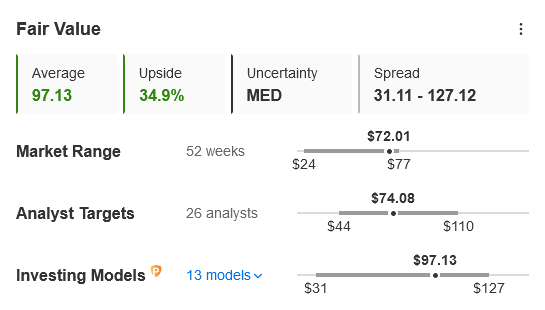

القيمة العادلة InvestingPro)) |

97.13 |

|

ارتفاع القيمة العادلة InvestingPro)) |

34.9% |

المصدر: InvestingPro+ Data Explorer

من العادي بالنسبة لأي شخص يتابع عمليات شراء بيركشاير أو بافيت عن كثب أن تكون شركة أوكسيدنتال بتروليوم هي أكبر عملية شراء لهم في الربع الثاني. حصل الرئيس التنفيذي لشركة بيركشاير على الموافقة على شراء (ANL-2876748) ما يصل إلى 50٪ من الشركة بحيث يزيد من تعرضه لقطاع الطاقة. في حين أن هذه الخطوة قد تكون خطأ (ANL-2877394)، فإن خبرة بافيت وموقعه على رأس مجموعة عملاقة تجعله من الصعب المراهنة عليه.

من الواضح أن أوكسيدنتال قد استفادت من ارتفاع أسعار النفط، متجاوزة تقديرات الأرباح ستة أرباع متتالية وسجلت أرقامًا قياسية للإيرادات والأرباح على مدار الاثني عشر شهرًا الماضية. وقد سمح لهم ذلك أيضًا بتخفيض صافي الدين بمقدار 24 مليار دولار في السنوات الثلاث الماضية، مما عزز توقعاتهم المستقبلية. لا تزال أوكسيدنتال وكيلًا لمسار النفط المستقبلي، ولكن قد يحصل المستثمرون أيضًا على بطاقة صعود إضافية إذا قرر بافيت أن 50٪ من شركة أوكسيدنتال ليست كافية وقام بعملية شراء كبيرة.

المصدر: InvestingPro+

ديفيد أينهورن / جرين لايت كابيتال: كيندريل هولدينجز

|

اسم المقياس |

القيمة |

|

السعر الحالي |

10.62 |

|

رأسمال السوق |

2.408 مليار |

|

قيمة الشركة |

5.002 مليار |

|

نسبة السعر إلى العائد |

-13.6x |

|

معدل نمو سنوي مركب للإيرادات (3 سنوات) |

-5.1% |

|

القيمة العادلة InvestingPro |

11.26 |

|

ارتفاع القيمة العادلة InvestingPro |

6.0% |

المصدر: InvestingPro+ Data Explorer

شهد ديفيد آينهورن نوعًا من العودة حتى الآن في عام 2022، متفوقًا على مؤشر إس آند بي 500 بمقدار 3300 نقطة أساس في النصف الأول من عام 2022 (بزيادة 13.2٪ عن مؤشر إس آند بي 500 الذي انخفض بنسبة 20٪). وإذا ركزنا على أكبر عملية شراء له في الربع الثاني، سنجد فوزًا كبيرًا آخر، حيث قبلت شركة أطلس إير وورلدوايد عرض الشراء (ANL-2864007). وبدلاً من ذلك، سننتقل إلى ثاني أكبر عملية شراء له في الربع.

كيندريل هولدينج هي إحدى الشركات المنبثقة عن شركة آي بي إم، وتضم أعمال مركز البيانات السابقة لشركة آي بي إم. تعتبر الفوائد العرضية استراتيجية استثمار ذات قيمة كلاسيكية، ويرجع ذلك جزئيًا إلى أنها غالبًا ما تكون أعمالًا مهملة يمكن فصلها عن إحدى الشركات الأم الضخمة، ويمكن أن تنفصل عن جدول أعمال الشركة وتنمو بشكل مستقل. تعد شركة آي بي إم شركة أم ضخمة بمعنى الكلمة. افتتح أينهورن المركز بعد فترة وجيزة من بدء تداول كيندريل في أواخر عام 2021، ووصلت إلى أكثر من الضعف في كل من الربعين التاليين.

يتمثل النشاط التجاري للشركة - على غرار الأسهم الأخرى في هذه المقالة - في نوع من الأعمال التجارية السلعية، وفي الوقت الحالي تعلن شركة كيندريل عن تقاريرها عن خسائر. ولكن مع حساب القيمة السوقية البالغة 2.5 مليار دولار وقيمة المؤسسة البالغة 3.8 مليار دولار مقارنة بالإيرادات الموجهة البالغة 16.3 - 16.5 مليار دولار للسنة وتوقعات دخل التعادل المعدلة، قد لا يتطلب الأمر الكثير من الفهم لإدارة أعمال السلع الأساسية لكي نستوعب أن كيندريل هي فوز آخر لآينهورن. السؤال هو ما إذا كان استخدام مركز البيانات يشهد تراجع دائم.

المصدر: InvestingPro+

ديفيد تيبر / إدارة أبالوسا: كونستليشن للطاقة

|

المقياس |

القيمة |

|

السعر، الحالي |

79.69 |

|

القيمة السوقية |

26.046 B |

|

قيمة الشركة (EV) |

30.512 B |

|

مكرر الربحية P/E (مستقبلًا) |

25.7x |

|

الإيرادات CAGR (3y) |

-1.3% |

|

توزيعات الأرباح |

0.7% |

|

القيمة العادلة (InvestingPro) |

92.45 |

|

القيمة العادلة صعودية (InvestingPro) |

16.0% |

المصدر: InvestingPro+ مستكشف البيانات

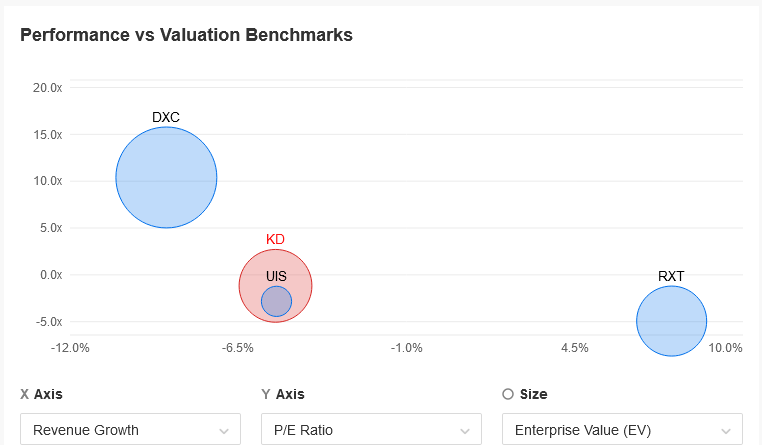

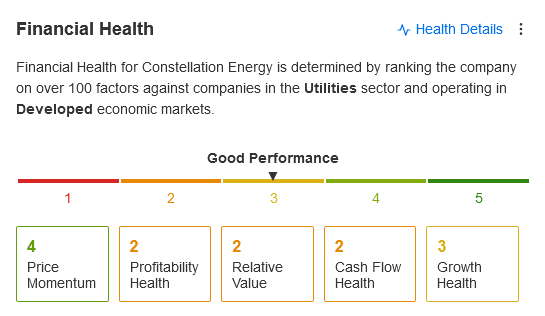

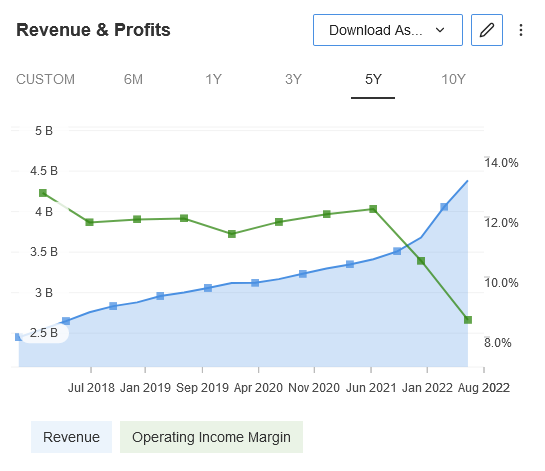

ديفيد تيبر، مالك كارولينا بانثرز في الدوري الوطني لكرة القدم ومستثمر بارز آخر، يتصدر المشهد في مجال الطاقة. فقد تم فصل شركةConstellation Energy Corp (NASDAQ:CEG) عن إكسلون بعد مرور عقد على شرائها من قبل شركة المرافق العامة. وكونها شركة للطاقة النووية، جعلها في دائرة الضوء بعد إقرار قانون خفض التضخم الأخير من قبل الكونجرس الأمريكي. ارتفعت شركة كونستليشن بنسبة 50٪ تقريبًا هذا الربع، لذا فإن صفقة تيبر، التي أضافها للتو إلى محفظته في الربع الثاني، قد آتى ثماره جيدًا بالفعل، حيث احتلت الشركة المرتبة الرابعة في صندوق الاستثمار الذي يديره.

لدى الشركة قيمة تقدر بـ 31 مليار دولار - على الرغم من أن لديها ديونا خفيفة نسبيًا، تقدر بحوالي 4-5 مليار دولار كصافي دين - ويتم تداولها بسعر معدل عند 12 مرة ضعف الأرباح قبل احتساب الفوائد و الضرائب والإهلاك والاستهلاك (EBITDA)، وهو ليس سعرًا منخفضًا عندما تفكر في التعديلات التي قد يتم حسابها. وتقوم الشركة بالفعل بالترويج للإعفاءات الضريبية التي ستحصل عليها لإنتاج الطاقة النووية والطاقة المائية من الفاتورة الجديدة، وقد تمثل هذه الأداة الاستثنائية تمثل نموًا مستقبليًا أكثر من كونها دافعًا ثابتًا لتوزيعات الأرباح.

المصدر: InvestingPro+

كارل إيكان / شركات إيكان: ساوث ويست جاس هولدينجز

|

المقياس |

القيمة |

|

السعر، الحالي |

78.25 |

|

القيمة السوقية |

5.243 B |

|

قيمة الشركة (EV) |

11.242 B |

|

مكرر الربحية P/E (مستقبلًا) |

19.3x |

|

الإيرادات CAGR (3y) |

8.5% |

|

توزيعات الأرباح |

3.2% |

|

القيمة العادلة (InvestingPro) |

76.20 |

|

القيمة العادلة صعودية (InvestingPro) |

-2.6% |

المصدر: InvestingPro+ مستكشف البيانات

سنتغاضى عن مشتريات إيكان في شركته الخاصة، شركات إيكان، لننتقل إلى ثاني أكبر إضافة في القائمة. لطالما كان إيكان ثورًا في مجال الطاقة، لذا فليس من المفاجئ أنه يشتري في إحدى شركات الغاز الطبيعي مثل Southwest Gas Holdings Inc (NYSE:SWX). لم تقتصر عمليات الشراء التي قام بها إيكان على الربع الثاني فقط، ولكنه استمر في الإضافة إلى مركزه لدرجة أن شركته أصبحت تمتلك 8.7٪ من أسهم ساوث ويست (ANL-2874047).

بنظرة أعمق، نجد أن ساوث ويست تسجل أعلى مستوياتها على الإطلاق مثل العديد من الأسهم الأخرى المرتبطة بالسلع في هذه المقالة. وقد جاء ذلك في الوقت الذي أنهت فيه الشركة معركتها مع إيكان بعد تنحي الرئيس التنفيذي السابق، ويمكن اعتبار عمليات الشراء الجديدة بمثابة تصويت على الثقة في الرئيس التنفيذي لشركة إيكان، كارين هالر، أو ربما كان ذلك بمثابة نذير مبكر للضغط المتجدد. نظرًا لتورطه وعرضه السابق لشراء الشركة عند مستوى اعلى مباشرة من سعر السهم الحالي، يبدو أنه قد يكون هناك فرصة للتخلص منه هنا.

المصدر: InvestingPro+

دانيال لوب / ثيرد بوينت كابيتال: شركة أوفينتيف

|

المقياس |

القيمة |

|

السعر، الحالي |

52.83 |

|

القيمة السوقية |

13.481 B |

|

قيمة الشركة (EV) |

18.254 B |

|

مكرر الربحية P/E (مستقبلًا) |

5.3x |

|

الإيرادات CAGR (3y) |

24.3% |

|

توزيعات الأرباح |

1.9% |

|

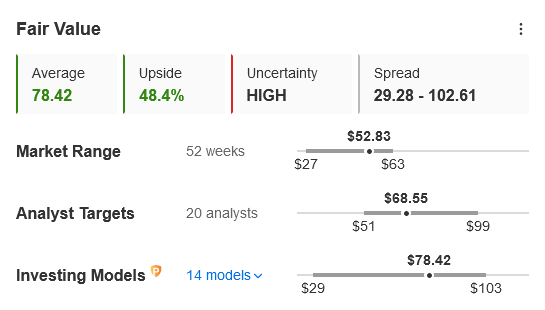

القيمة العادلة (InvestingPro) |

78.42 |

|

القيمة العادلة صعودية (InvestingPro) |

48.4% |

المصدر: InvestingPro+ مستكشف البيانات

يتصدر دان لوب عناوين الصحف بسبب رسائله الناشطة، وخلال الوباء فاز بمتابعين جدد على تويتر لاحتضانه الواضح للعملات الرقمية وأسهم النمو. جزء من نجاحه كمدير لصندوق تحوط هو قدرته على تحديد نقاط الارتكاز. ومع ذلك، فقد عاد إلى قطاع النفط والطاقة في الأشهر الأخيرة مع تغير رياح السوق.

صفقات أخرى في مجال النفط والغاز على قائمتنا، حيث أضاف لوب بعد ذلك لأسهمه في أوفنتيف بشكل كبير. مثل العديد من أسهم النفط والغاز، اقتربت الشركة من أعلى مستوياتها في 52 أسبوعًا على الإطلاق. وكان تعرضها للغاز الطبيعي ومشتقاته قد منحها ميزة إيجابية حيث أضاف وضع الطاقة الأوروبي مزيدًا من الضغوط على الأسعار. هذه هي الشركة الرابحة في قائمتنا من وجهة نظر InvestingPro +، مع أعلى قيمة عادلة صعودية ومجموعة من الحقائق الإيجابية السريعة عن الشركة.

نظرًا لأن لدينا الكثير فيما يتعلق بالنفط والغاز، فسنختار سهمًا إضافيًا من مستثمر رائد آخر.

المصدر: InvestingPro+

مستثمرو ماريو جابيلي / جامكو: شركة وارنر بروس ديسكفري

|

المقياس |

القيمة |

|

السعر، الحالي |

13.29 |

|

القيمة السوقية |

32.263 B |

|

قيمة الشركة (EV) |

85.174 B |

|

مكرر الربحية P/E (مستقبلًا) |

7.7x |

|

الإيرادات CAGR (3y) |

4.9% |

|

توزيعات الأرباح |

0.0% |

|

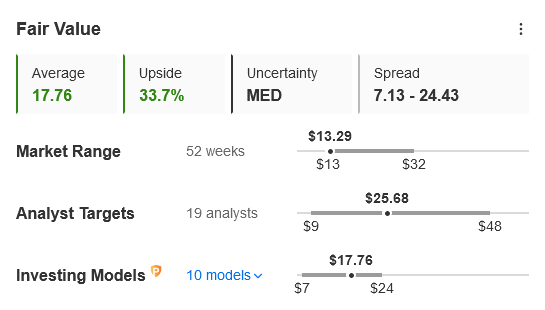

القيمة العادلة (InvestingPro) |

17.76 |

|

القيمة العادلة صعودية (InvestingPro) |

33.7% |

المصدر: InvestingPro+ مستكشف البيانات

جابيلي هو أسطورة حية أخرى في عالم الاستثمار، وقد تعافت أسهم صندوقه بنسبة 6٪ تقريبًا في العام الماضي، وهو أمر ليس سيئًا. في حين أن العديد من أكبر مقتنيات الصندوق هي شركات صغيرة إلى متوسطة الحجم، فإن أكبر عملية شراء في الربع الأخير كانت شراء أسهم وارنر بروس ديسكفري، وهي عملية فصل / اندماج لوحدة تايم وارنر التابعة لشركة AT&T مع ديسكفري ميديا.

كان هناك الكثير من الضجيج حول وارنر بروس ديسكفري (Warner Bros Discovery Inc (NASDAQ:WBD)) وحول صناعة البث بشكل عام. لدى WBD الكثير من الديون وتشير التقارير إلى عدم وجود استراتيجية واضحة للشركة بعد الاندماج. في الوقت نفسه، يعد الظهور الأول القوي لفيلم "صراع العروش بيت التنين" بمثابة تذكير بـ "الهيكل" القوي للشركة. وبالعودة إلى الدروس المستفادة من المشهد الحالي، فقد اختار العديد من هؤلاء المستثمرين شركات البث، سواء أضاف ديفيد أينهورن أيضًا WBD إلى محفظة جرين لايت كابيتالوهو - ثالث أكبر شراء في الربع الثاني - أو أضاف تيبر ودان لوب أسهم ديزني، مع طرح لوب بعض الأفكار حول كيفية تطوير الشركة. لذا، سواء كان ذلك تطور جديد في WBD أو وضع الاستعداد القديم في DIS، فقد يمثل مجال شركات البث فرصة جديدة للمستثمرين الذين يبحثون عن شيء خارج قطاع الطاقة.

المصدر: InvestingPro+

تعلم أساسيات إدارة المحفظة من جديد

هذه بعض الأفكار من بعض المستثمرين البارزين في السوق الحالية، وجميع المستثمرين الذين يحاولون استكشاف كيفية التكيف مع بيئة 2022 المتقلبة. هذه كلها مجرد نقاط بداية، حيث أن لكل من هؤلاء المحترفين أسبابهم الخاصة لفتح مراكز في الأسهم المذكورة.

مع انشغال الجميع بالعودة من إجازة الصيف والعودة إلى المدرسة أو العودة إلى العمل، على الرغم من ذلك، ربما تكون هذه نقطة بداية جيدة لإعادة التفكير في محفظتك. وإذا لم تعجبك هذه الأفكار، فهناك مستثمرون آخرون أيضًا على InvestingPro + يمكنك التعلم منهم.