تحليل القيمة العادلة من InvestingPro توقع انخفاض 42% في الراجحي للتأمين

-

كان أداء القطاعين الدفاعيين أفضل من أداء سوق الأسهم الواسع

-

لكن في الآونة الأخيرة شهدا ضغوط بيع كبيرة

-

قد تظهر إشارات مهمة في دورات القطاع

-

التصفيات الخفية في السوق تجعل ستاندرد آند بورز 500 أقرب خطوة إلى أدنى مستوى قابل للتداول

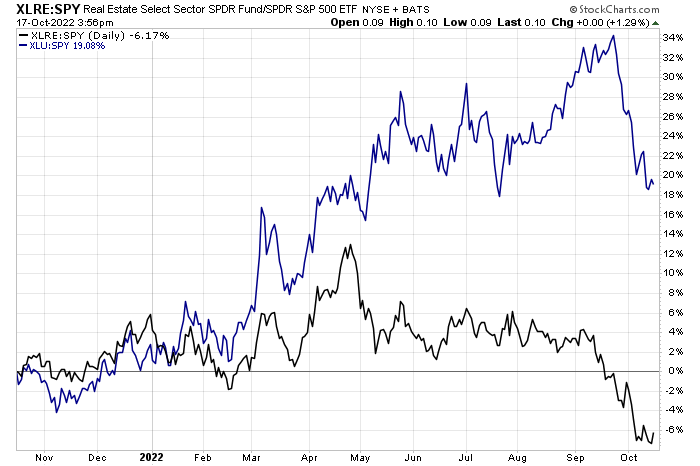

قطاعان كانا يتفوقان على مؤشر ستاندرد آند بورز 500 خلال جزء كبير من عام 2022 هما قطاع العقارات والمرافق. كان السرد منطقيًا إلى حد ما - يجب أن يكون أداء الأصول الصلبة جيدًا خلال أوقات التضخم وكان المستهلك لا يزال قوياً، لذا يجب أن تكون أسعار المساكن والإيجارات أفضل نسبيًا من أسهم الرقائق الدورية أو المسرحيات الصناعية.

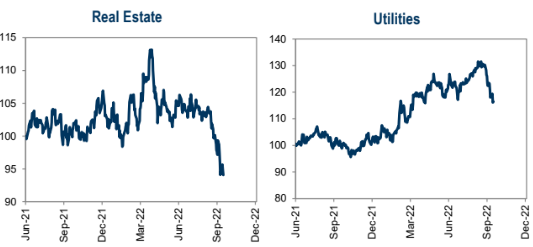

في قطاع المرافق، لا ينبغي أن يتأثر مزودي الكهرباء والشركات التي تمتلك خطوط نقل طاقة مهمة بالانكماش الاقتصادي، وسوف تظل الشركات تتميز بالثبات والموثوقية إلى الدرجة التي يراها البعض مملة. لذلك كان أداء هذه المجموعات جيدًا مع انخفاض الأسهم الأخرى. تتميز العقارات والمرافق بعائدات أفضل حتى سبتمبر.

انهيار نسبي هائل في العقارات والمرافق

لقد ألقت المتغيرات الجديدة مفتاح هذه الأطروحة. أولاً، ستؤدي أعلى معدلات الرهن العقاري منذ 22 عامًا - فوق 7٪ اعتبارًا من ظهر يوم الاثنين - بالتأكيد إلى ركود قصير الأجل على الأقل في المعاملات العقارية، مما يضر ببعض صناديق الاستثمار العقاري. علاوة على ذلك، يُظهر التاريخ أنه حتى الشركات العقارية يمكن أن تكون متقلبة تمامًا مثل إس آند بي 500 عندما تصبح الأوقات صعبة حقًا (انظر 2008).

ارتفاع معدلات الرهن العقاري يضرب صناديق الاستثمار العقاري السكنية

في غضون ذلك، شهد قطاع المرافق ازدهارًا خلال الشهر الماضي مقابل مؤشر SPX، حيث كان أداؤه أقل من 20٪، بسبب الارتفاع الأخير في الفائدة. ربما يؤدي الانتقال من 3.5٪ عبر منحنى الخزانة إلى 4٪ أو أكثر إلى تغيير اللعبة بالنسبة للمرافق ذات العائد المرتفع. الآن هناك بديل أكثر أمانًا.

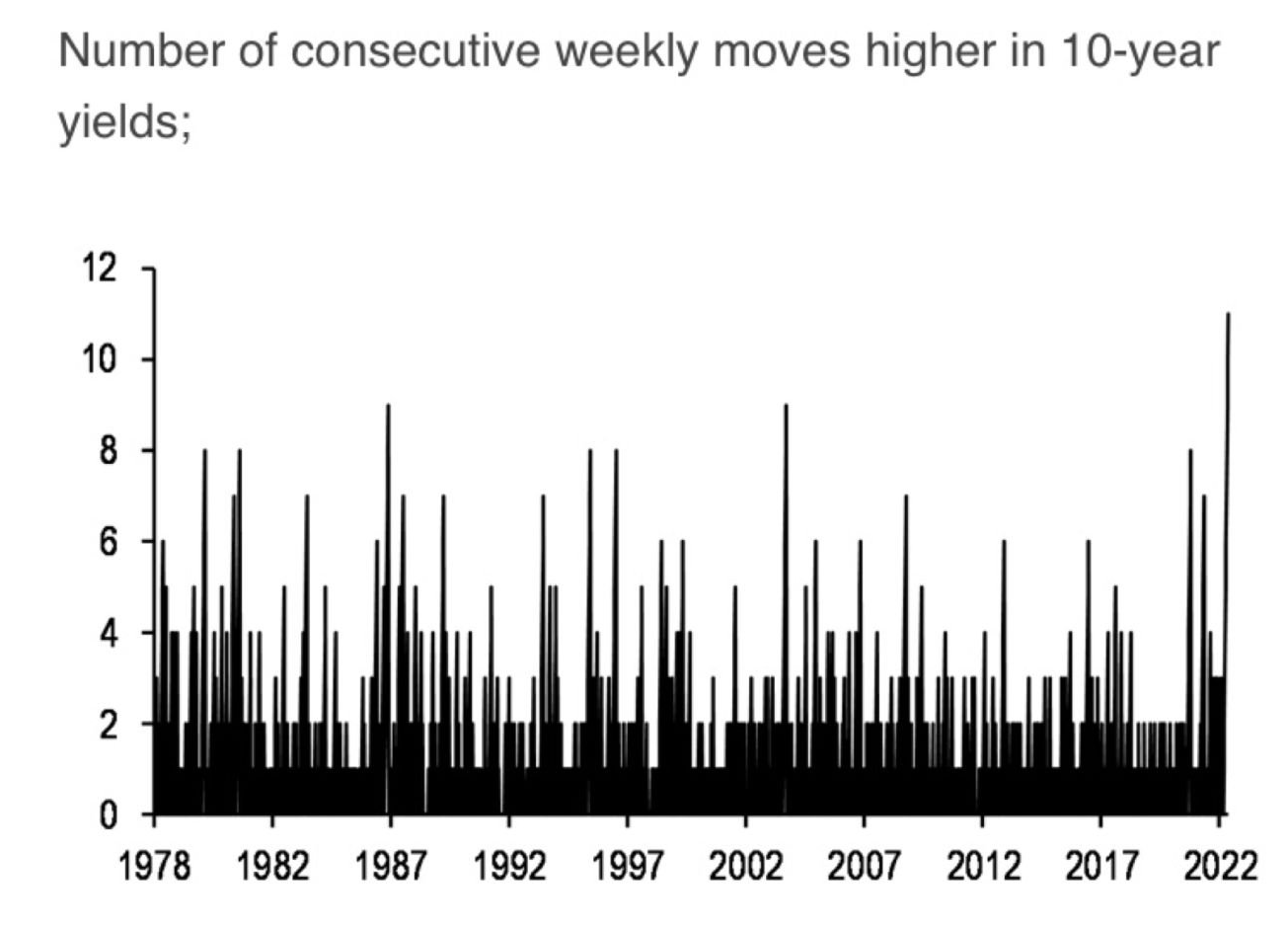

انخفاض سوق السندات الأمريكية لمدة 11 أسبوعًا على التوالي

إذن، ماذا يعني هذا للمستثمرين وما هي التحركات التي يجب عليهم القيام بها؟ حسنًا، أرى الجولة الأخيرة من البيع المركّز في هذه القطاعات الأكثر دفاعية كإشارة إيجابية بالوصول إلى قاع السوق النهائي. فكر في الأمر على هذا النحو: لكي تنخفض الأسهم ولكي يحدث الاستسلام، نحتاج إلى كل شخص في تجمع الدببة. يجب أن تتراجع كل من الصناعات ذات الأداء المتفوق والأسماء غير المعروفة معًا. ربما تكون هذه خطوة أولية في عملية الوصول إلى القاع.

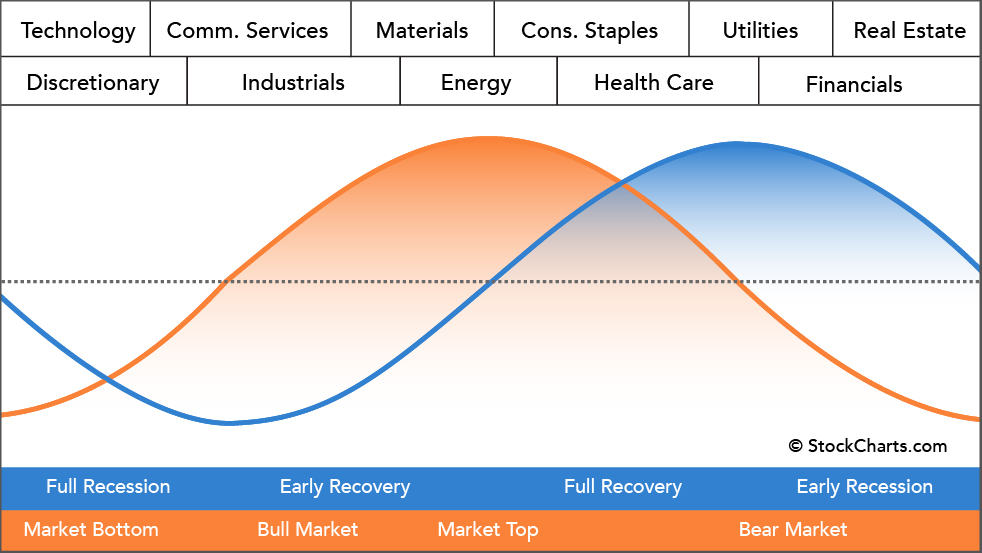

شيء آخر يمكن أن يقدم أدلة حول وضعنا في دورة السوق هو من خلال تحليل اتجاهات دوران القطاعات. أثناء البيئة التضخمية، يُعتقد أن قطاعي المرافق والعقارات يميلان إلى التفوق في الأداء مباشرة قبل الوصول إلى أدنى مستويات السوق، وفقًا لدليل سام ستوفال إس آند بي لدوران القطاع. انتهى هذا الأداء المتفوق. نتيجة لذلك، هل اقتربنا من قاع السوق؟ غير معروف، لكن راقب القطاع المالي (الذي يتفوق الآن في الأداء) ثم قطاعي تكنولوجيا المعلومات وتقديرات المستهلك لقيادة جديدة قبل أن نثق في انخفاض حقيقي.

دوران القطاع: تجاوز الذروة في المرافق والقوة النسبية في العقارات

الخلاصة

بينما يركز الجميع على موسم الأرباح، والاحتياطي الفيدرالي، وما سوف تفعله أسهم النمو الضخمة خلال الأسابيع المقبلة، راقب ما يحدث في قطاعين صغيرين ودفاعيين إلى حد ما في السوق. تتراجع الآن العقارات والمرافق، وذلك بعد أن كان أداؤهما إيجابيًا نسبيًا منذ عام مضى خلال جزء كبير من الربع الثالث. قد تكون هذه علامة على أن دورة السوق قد اتخذت خطوة أخرى نحو قاع السوق.