الذهب قد ينهار بنسبة 99.9% في أسوأ سيناريو، وفقاً لهذا الاستراتيجي

قدمت البيانات القادمة من الولايات المتحدة أمس مبررًا جيدًا للأسواق التي ترغب في رؤية نصف الكوب المملوء.

فقد حقق الاقتصاد الأمريكي نموًا بنسبة 2.9٪ في الربع الأخير من عام 2022. وتحولت البيانات إلى الإيجابية مرة أخرى حيث كانت التوقعات عند 2.6٪، ولكن عندما ننظر إلى تفاصيل ذلك النمو، تأتي الغالبية من التيسير النقدي. بمعنى آخر، يتم دعم الاقتصاد من خلال الحوافز والدعم وزيادة الإنفاق العام. ومع ذلك، في حين كان هناك انخفاض في طلب المستهلكين، كان الجانب الأكثر إثارةً للانتباه هو انخفاض الاستثمارات في قطاع الإسكان وانخفاض الصادرات.

هناك وضع معقد في سوق الإسكان في الولايات المتحدة الأمريكية. من ناحية، هناك انخفاض في قطاع البناء، ومن ناحية أخرى، تستمر الزيادة في مبيعات الوحدات الجديدة.

تصاريح البناء هي التصاريح التي تحصل عليها الشركات من الهيئات ذات الصلة لبناء المنازل والمباني وما إلى ذلك. لذلك، على الرغم من أن هذا ليس صحيح دائمًا، يمكننا القول إنه كلما ارتفع الطلب وزادت التصاريح، زاد نشاط السوق.

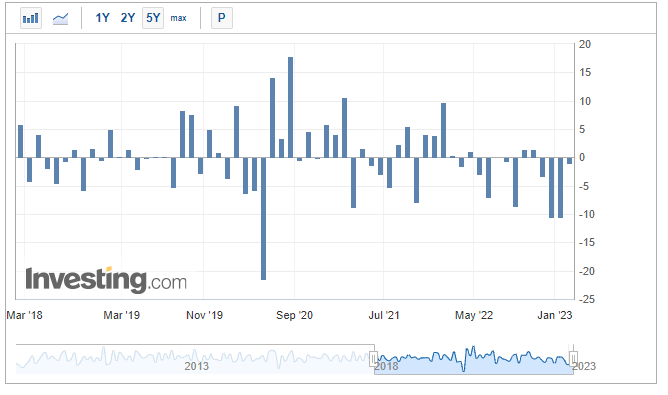

أظهرت تصاريح البناء في الولايات المتحدة انتعاشًا لمدة 3 أشهر فقط على مدار 13 شهرًا، لكنها انخفضت خلال 10 أشهر. وقد انخفضت الطلبات إلى أدنى مستوى لها منذ يوليو 2020. وهذا يدل على أن التعافي من الوباء قد حل محله الركود.

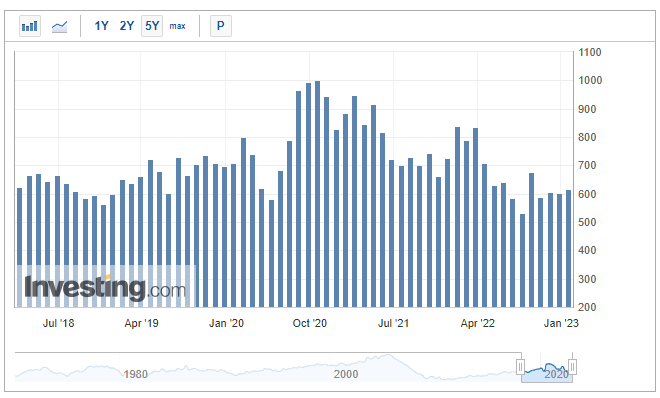

على صعيد المبيعات، وبطبيعة الحال، فإن الطلب على المساكن الجديدة أقل من العام الماضي، ولكن كان هناك بعض الانتعاش في الأشهر الأربعة الماضية من خلال الحفاظ على مستوى أعلى من 600 ألف.

لماذا يحدث ذلك؟

أصبح تأثير ارتفاع التكاليف على القطاع ثابتًا في عام 2022. في الواقع، أدى انخفاض الطلب في مواجهة التكلفة إلى توقف العرض. لذلك، على أساس الأعمال التجارية، وصل الطلب إلى مرحلة جديدة من الإحجام، مدفوعًا بانخفاض الدخل والتضخم وعدم اليقين الشديد. من ناحية أخرى، تسبب ارتفاع معدلات الفائدة على قروض الرهن العقاري، التي ارتفعت فوق 7٪، في انخفاض حاد في طلبات الحصول على القروض في الفترة من سبتمبر إلى نوفمبر. الآن وصلت الفائدة إلى 6.20٪ وشهدت الطلبات بعض الانتعاش. بعبارة أخرى، مع انخفاض التضخم وتراجع أسعار الفائدة، سوف ينتعش السوق. في الوقت الحالي، لا يشير الاختلاف الملحوظ إلى وجود انفصال قوي.

يظل جانب التوظيف قويا في الولايات المتحدة. وقد عزز انخفاض طلبات إعانة البطالة الأسبوعية إلى أقل من 200 ألف مرة أخرى التوقعات لشهر يناير بخصوص الوظائف غير الزراعية. هناك وجهان لهذا الأمر أحدهما جيد والآخر سيء:

يعد استمرار التوظيف أمرًا إيجابيًا بالطبع، ولكن من السيئ أن يكون هناك تسريح للعمال ويأتي في الغالب من الشركات الكبرى. لأن الشركات الكبيرة يتم متابعتها باعتبارها أولى علامات الاحتباس الحراري في القطاع.

لقد ذكرت من قبل سبب مشاركة البيانات بهذا المستوى من التفصيل. من المعروف أن بنك الاحتياطي الفيدرالي سوف يكمل رفع أسعار الفائدة ولكن مع خفض وتيرة الزيادة، وقد تم تسعير ذلك في الأسواق اعتبارًا من نوفمبر. لكن النقطة الأكثر أهمية هي، هل سيبدأ خفض سعر الفائدة هذا العام؟ وهذه هي الإجابة ممثلة في البيانات.

بشكل خاص فإن حقيقة أن التضخم لا يعكس درجة النمو المخيفة قد يؤدي أيضًا إلى تسريع عملية خفض أسعار الفائدة. وبالتالي فإن القول بأنه لن يكون هناك تخفيضات في أسعار الفائدة في عام 2023 في الوقت الحالي، يعنى أن الاحتياطي الفيدرالي سيقرر ذلك في النهاية وفقًا لحالة البيانات. لهذا السبب، فإن كل البيانات القائمة على التضخم والنمو مهمة للغاية.

إذا كانت البيانات جيدة، فلماذا لا يرتفع الدولار؟

في الواقع، الإجابة على هذا السؤال سبق ذكرها أعلاه. لذا فإن الجواب هو بسبب خفض بنك الاحتياطي الفيدرالي لسعر الفائدة.

يعد هذا في الواقع وضعًا جيدًا للدولار نظرًا لأن رفع سعر الفائدة المطبق لخفض التضخم لم يضعف الاقتصاد بقدر ما يعتقد. ومع ذلك، فإن توقع عملية خفض الفائدة يبقي الدولار ضعيفًا، حيث أن العامل المؤثر في التسعير حاليًا هو سعر الفائدة. إن انخفاض التضخم على المدى المتوسط والطويل وانخفاض أسعار الفائدة تبعا لذلك يعد أمرًا إيجابيًا للدولار أو أي عملة في مثل هذه الظروف.