كل شيء عن الحرب على إيران والرد الإيراني..كيف تحركت الأسواق والتهديد الخليجي

يبدو أن المستثمرين المؤسسيين يدفعون البيتكوين Bitcoin إلى مستويات أعلى، دعنا ننظر في الأمر.

خلال شهر يناير، عاد البيتكوين إلى أعلى مستوى له منذ أغسطس، حيث كسب 41٪ ليصل إلى 23.5 ألف دولار. فهل تعتبر هذه علامة على عودة الاستثمار المؤسسي في العملات الرقمية؟ تشير البيانات إلى أن الكثير من مكاسب البيتكوين خلال شهر يناير قد تكون ناتجة عن ضغوط الشراء المؤسسية.

من يقف بالفعل وراء ارتفاع العملات الرقمية؟

تاريخيًا، يُعد "تأثير يناير" ظاهرة ملحوظة جيدًا حيث تميل أسهم الشركات الصغيرة إلى التفوق في أدائها على الأسهم ذات رؤوس الأموال الكبيرة. ويُعزى هذا عادةً إلى إعادة استثمار مكافآت نهاية العام، وبيع الخسارة الضريبية (يختلف عن حصاد الخسارة الضريبية)، والتفاؤل العام في بداية العام الجديد.

وليس تأثير يناير فقط، ولكن أيضًا قاعدة "الأيام الخمسة الأولى". ووفقًا لتقويم ستوك ترايدر، بعد تتبع سوق الأسهم منذ عام 1950، تشير الأيام الخمسة الأولى من شهر يناير إلى ما إذا كان السوق سيظل مرتفعًا بحلول نهاية العام. وفي ضوء ذلك، يمكننا عرض الاستثمار في العملات الرقمية أيضًا.

وبعد كل شيء، السبب وراء ارتباط سوق العملات الرقمية بسوق الأوراق المالية هو أن المستثمرين المؤسسيين يجلبون سيولة أكبر. وهذا يخلق تأثير مضاعف يؤثر على السوق بأكمله.

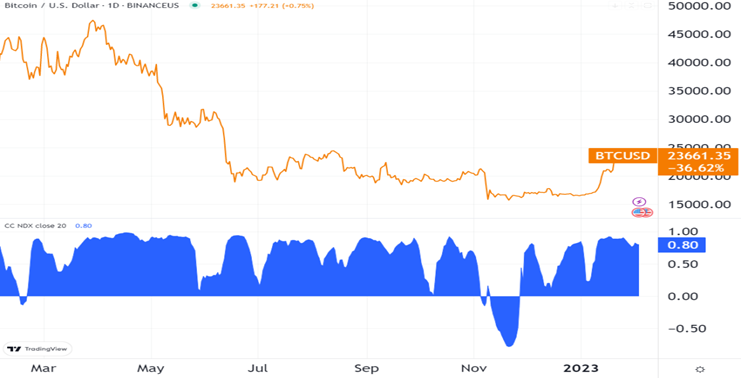

كذلك، عند معامل الارتباط 0.80، يستمر مؤشر ناسداك 100 Nasdaq 100 ذو الأسهم التكنولوجية الثقيلة في الارتباط بقوة بسعر البيتكوين.

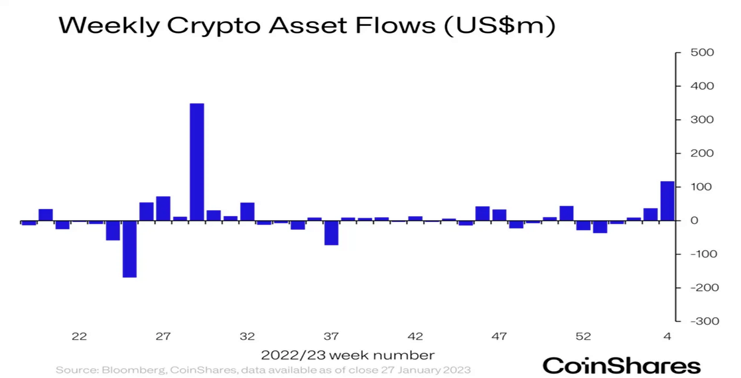

وقد أبلغت كوين شيرز يوم الاثنين، عن أكبر تدفقات الأصول الرقمية منذ يوليو 2022، بعد شهرين من انهيار تيرا Terra (LUNA). وعلى نفس القدر من التفاؤل، ارتفع إجمالي الأصول المدارة (AuM) بنسبة 43٪ من أدنى مستوياته في نوفمبر إلى 28 مليار دولار.

وتم تخصيص مجمل تدفقات الأسبوع الماضي تقريبًا لبيتكوين، بقيمة 116 مليون دولار.

ومع زيادة اليقين من أن البيتكوين سلعة نهائية، بينما يمكن تصنيف الأصول الرقمية الأخرى على أنها أوراق مالية في المستقبل، فإن تركيز الاستثمار على البيتكوين ليس مفاجئًا. وعلاوة على ذلك، أظهر بحث ماتريكس بورت من 27 يناير أن معظم مكاسب البيتكوين جاءت خلال ساعات التداول في الولايات المتحدة.

ونظرًا لأنه يمكن تداول البيتكوين على مدار الساعة طوال أيام الأسبوع، إلا أن ضغط الشراء يمثل 85٪ من مكاسب البيتكوين في ساعات التداول الأمريكية، ويشير هذا إلى مستثمرين مؤسسيين مقيمين في الولايات المتحدة. ونتيجة لذلك، نقل ضخ السيولة معنويات السوق إلى "الجشع" بعد أن كان تحت النطاق 60 منذ مارس 2022.

أخيرًا، يتم تعزيز الاستثمار المؤسسي في العملات الرقمية من خلال الجبهة الكلية. كما تحافظ وزارة الخزانة الأمريكية على مستوى منخفض من الديون الفيدرالية عن طريق ضخ السيولة في الاقتصاد. وبين يناير ومارس 2023، من المقرر أن تقترض وزارة الخزانة 932 مليار دولار من الديون القابلة للتداول. وتلغي هذه السيولة الخفية إلى حد ما التضييق الكمي للاحتياطي الفيدرالي (QT).

ومع ذلك، مع استنزاف وزارة الخزانة الأمريكية رصيدها النقدي، سيتعين رفع سقف الديون. وبمجرد أن يبدأ رصيد الخزانة بالامتلاء مرة أخرى، سيتم سحب السيولة مرة أخرى. وفي ذلك الوقت، سيُظهر QT لمجلس الاحتياطي الفيدرالي قوة أكبر إذا استمر جيروم باول في {{frl || رفع الأسعار}} في النصف الثاني من العام.

وفي النهاية، بعد سلسلة من حالات إفلاس العملات الرقمية في عام 2022، أصبح سعر البيتكوين محصورًا بين العوامل الكلية واستجابة المستثمرين المؤسسيين لها.

إخلاء المسؤولية: تم نشر هذا المقال في الأصل على ذا توكينيست. اطلع على النشرة الإخبارية المجانية من ذا توكينيست، فايف مبنيت فاينانس، لتحليل أسبوعي لأكبر الاتجاهات في مجال التمويل والتكنولوجيا.