الذهب: أبرز سيناريوهات التداول الآن.. لا تتسرع في منتصف النطاق!

ما زال تضخم أسعار المستهلكين في الولايات المتحدة مستمرًا في التراجع، ولكن بوتيرة أقل من المتوقع في يناير. حيث تشير البيانات الأخيرة إلى أن مجلس الاحتياطي الفيدرالي سيرى أحدث الأرقام كإشارة جديدة على أن ضغط الأسعار لا يتراجع بالسرعة الكافية. وفي المقابل، ربما تكون قضية إبقاء أسعار الفائدة مرتفعة لفترة أطول قد تعززت لدى البنك المركزي.

يوم الثلاثاء، أشار لوري لوجان، رئيس مجلس الاحتياطي الفيدرالي في دالاس، وهو عضو له حق التصويت في اللجنة الفيدرالية للسوق المفتوحة لتحديد الفائدة في عام 2023، بأن رفع الفائدة "لفترة أطول مما كان متوقعًا في السابق" قد يكون مطروحًا على الطاولة.

وأضاف: "عندما يأتي التضخم بشكل متكرر أعلى من التوقعات، كما حدث في العام الماضي، أو عندما يأتي تقرير الوظائف بمئات الآلاف من الوظائف أكثر مما توقعه أي شخص، كما حدث قبل أسبوعين، يكون من الصعب أن تثق في أي توقعات"

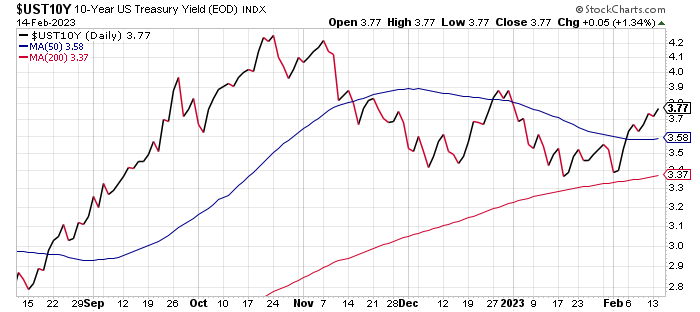

على الرغم من الظروف التي يبدو أنها تدعم ارتفاع عائدات سندات الخزانة الأمريكية لأجل 10 سنوات، لا يزال السعر المعياري أقل بشكل معتدل من ذروته الأخيرة. وقد ارتفع العائد على السندات لأجل 10 سنوات إلى 3.77 ٪ يوم الثلاثاء (14 فبراير)، أي ما يقرب من نصف نقطة مئوية أقل من أعلى مستوى في أكتوبر.

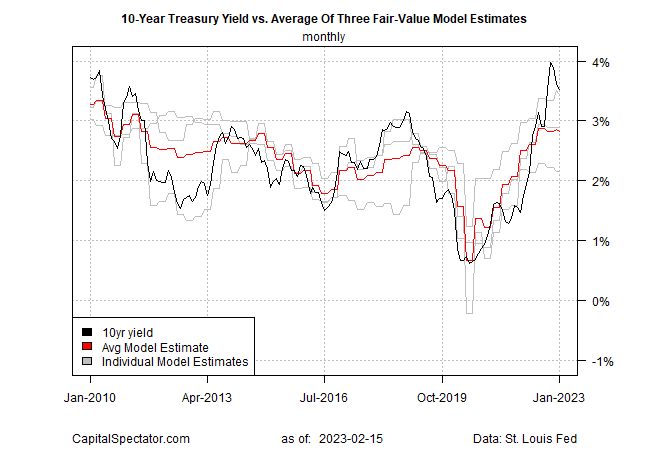

وفي الوقت نفسه، لا يزال نموذج القيمة العادلة لشركة CapitalSpectator.com لعائد 10 سنوات يعكس تقديرًا أقل مقابل عائد السوق.

ساد تقدير القيمة العادلة الأقل في الأشهر الأخيرة، مما يوفر إرشادات مفيدة لتوقع تحيز صعودي محدود لعائد السندات لأجل 10 سنوات.

في نوفمبر، على سبيل المثال، عندما كان سعر السوق لسندات الـ 10 سنوات يتجه نحو الأعلى، كان نموذج القيمة العادلة يرى أن "الرياح المعاكسة الكلية تضغط على العوائد المرتفعة بدرجة أقوى". ومنذ ذلك الحين، تم تداول عائد سندات الـ 10 سنوات بشكل أو بآخر في نطاق أقل من ذروته في أكتوبر.

السؤال هو ما إذا كانت بيانات التضخم الواردة ستغير المعادلة وتقنع بنك الاحتياطي الفيدرالي بتعزيز تحيزه المتشدد. يمكن أن يدفع ذلك سعر العائد على سندات الـ 10 سنوات إلى الأعلى حيث أن عوامل السوق تدعم سياسة نقدية أكثر تقييدًا.

بدلاً من ذلك، يمكن أن يقوم السوق بتسعير ظروف اقتصادية أكثر ليونة بسبب تصحيح مسار بنك الاحتياطي الفيدرالي، والذي قد يلهم تدفقات استثمارية جديدة إلى سندات الخزانة باعتبارها ملاذات آمنة، مما يضع مزيدًا من الضغط السلبي على عوائد السندات.

أيا كان ما ينتظرنا، فإن تقدير القيمة العادلة الحالي لعائد سندات الـ 10 سنوات، والذي يعكس البيانات الاقتصادية والسوقية حتى شهر يناير، يشير إلى احتمالات منخفضة نسبيًا لارتفاع كبير ومستدام في العائد القياسي.