عاجل: الذهب يقلص المكاسب بعد بيانات مفاجئة وإيجابية

من خلال امتلاك الذهب، لا يقوم المستثمرون بالضرورة بالتحوط ضد تخلف الحكومة عن السداد، ولكنهم يراهنون بشكل مثير للسخرية على أن يقوم الاحتياطي الفيدرالي باستغلال السياسة المالية لمساعدة الحكومة على تجنب التخلف عن السداد. قد لا تكون هذه هي الفرضية الدقيقة التي يتبناها مستثمرو الذهب، ولكن هناك أدلة كثيرة تربط أسعار الذهب بسلوك بنك الاحتياطي الفيدرالي، وهو ما سنوضحه فيما يلي.

سوء الإدارة المالية

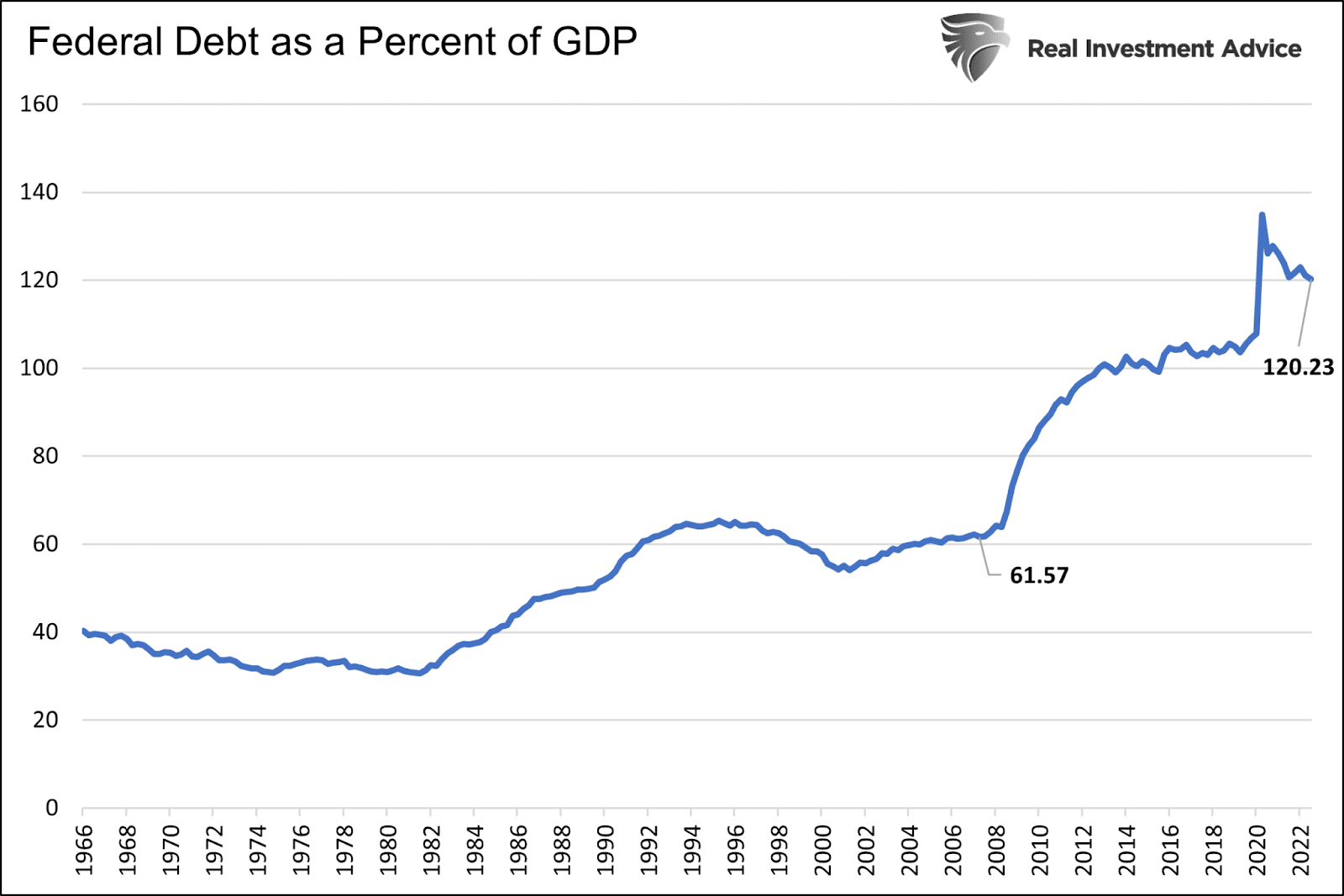

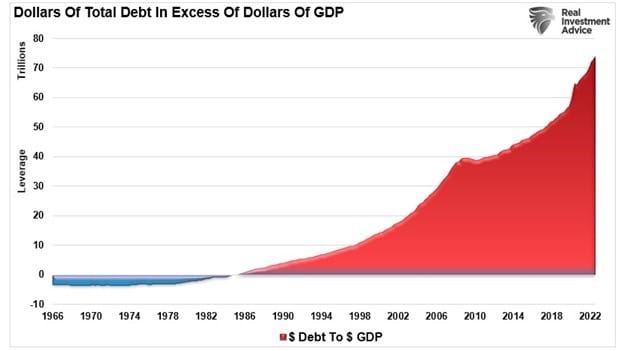

منذ عام 2008، ارتفع الدين الحكومي لما يعادل ضعف الناتج المحلي الإجمالي، كما هو موضح في الرسم البياني الأول أدناه. وقد حذت الديون الفردية والشركات حذوه. يوضح الرسم البياني الثاني أدناه وصول إجمالي الديون في الاقتصاد الأمريكي لأكثر من 70 تريليون دولار، وهذا أعلى بكثير من الناتج المحلي الإجمالي السنوي. وهذا لا يشمل القيمة الحالية للالتزامات المستقبلية، مثل الضمان الاجتماعي، الذي يرى بعض خبراء الميزانية أنه يمكنه بسهولة مضاعفة عبء ديون الخزانة.

الدين له قواعده التي يجب على معظم المُصدِرين أن يلتزموا بها. بالنسبة لفرد أو شركة، فيجب أن تدفع فائدة، وفي النهاية، تدفع المبلغ الأساسي أو تتخلف عن السداد. وتلعب الحكومة بمجموعة مختلفة من القواعد. لأنها يمكن أن تقترض على ما يبدو بقدر ما تريد. فهم يصدرون ديونًا ليس فقط للنفقات الجارية ولكن أيضًا لدفع الفوائد على الديون القائمة وسداد الديون المستحقة. يعمل هذا المخطط إذا كان هناك مشترين راغبين في شراء الديون المذكورة. والقيام بذلك يتطلب يد العون من الاحتياطي الفيدرالي.

لا يطبع بنك الاحتياطي الفيدرالي النقود لتمويل الحكومة، كما يعتقد الكثيرون. ومع ذلك، فهو يدير أسعار الفائدة ويشتري سندات الخزانة المستحقة. السياسة النقدية، بما في ذلك تحديد أسعار الفائدة والتيسير الكمي، تحد من عرض السندات في السوق المفتوحة والعوائد التي يتم تداولها بها. على هذا النحو، يؤثر بنك الاحتياطي الفيدرالي بشكل مباشر على المبلغ الذي تدفعه الخزانة كفائدة على ديونها.

بدون مساعدة بنك الاحتياطي الفيدرالي، سترتفع أسعار الفائدة مع زيادة مقدار الدين في مواجهة قدرة الدولة على سداد الديون.

تقييم تأثير بنك الاحتياطي الفيدرالي على العائدات

عائدات السندات هي دالة في العرض والطلب. جانب الطلب محكوم إلى حد كبير بالتضخم. تنمو شهية مستثمري السندات مع زيادة العائد بقيمة أكبر من معدل التضخم المتوقع على مدى فترة السندات. وبالعكس، في السوق الحرة، لن يكون مستثمرو السندات مستعدين لشراء السندات بعوائد أقل من معدل التضخم المتوقع. لذلك، يمكننا النظر إلى العوائد الحقيقية لقياس مقدار المساعدة التي يقدمها بنك الاحتياطي الفيدرالي إلى الخزانة.

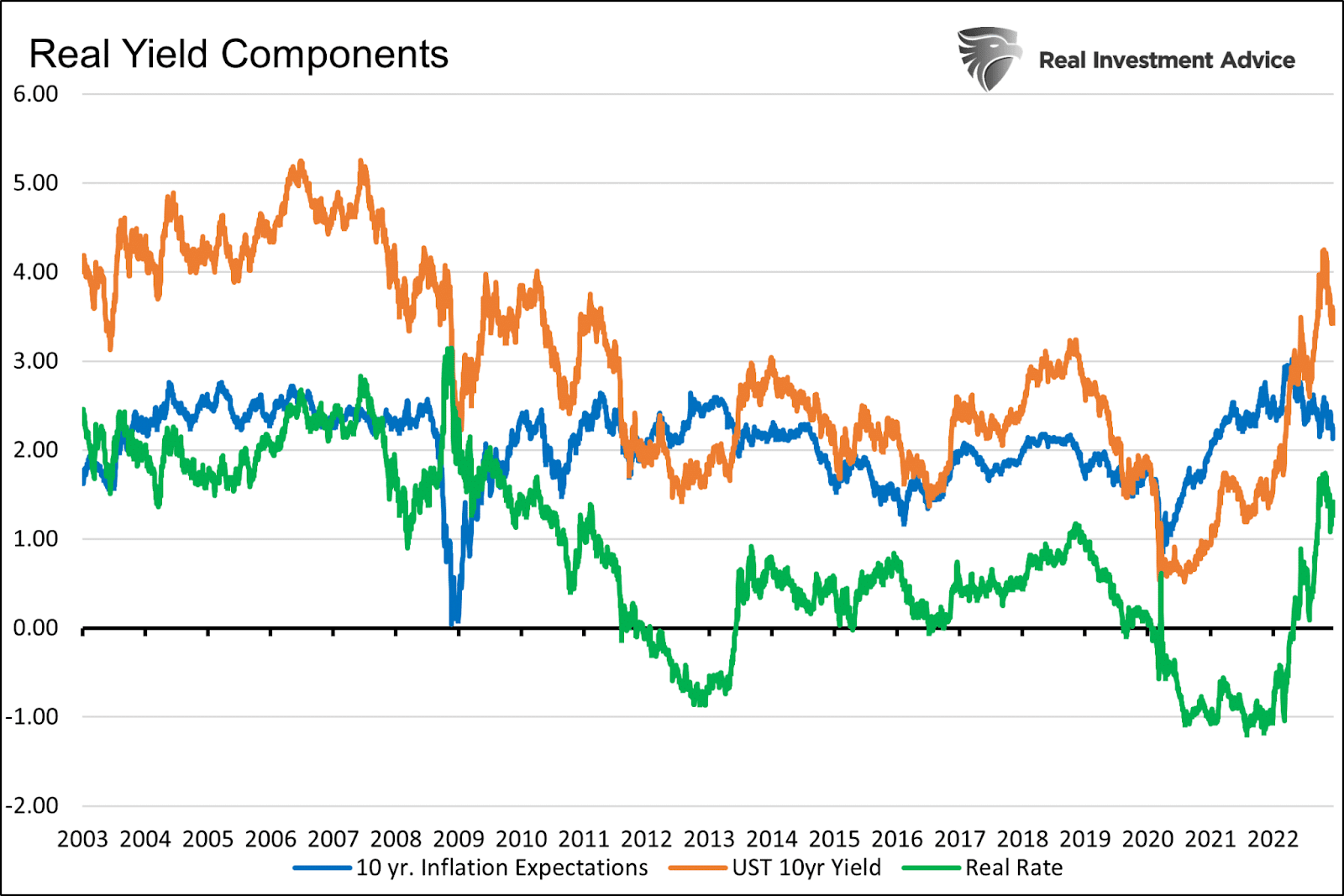

يوضح الرسم البياني أدناه عائدات سندات الخزانة الأمريكية لأجل 10 سنوات المعدلة أو الحقيقية، وكذلك العائد وتوقعات التضخم المستخدمة لحسابها. كانت العوائد الحقيقية بشكل عام حول + 2.00٪ قبل الأزمة المالية. يتوافق هذا الفرق تمامًا مع البيانات التي تعود إلى عام 1970. على مدى تلك السنوات الخمسين، بلغ متوسط العوائد الحقيقية 2.30٪. ومنذ عام 2010، بلغ متوسط العوائد الحقيقية 0.23٪.

بعبارة أخرى، من المحتمل أن يكون بنك الاحتياطي الفيدرالي قد ساعد وزارة الخزانة على خفض نفقات الفائدة بحوالي 1.75٪ خلال العقد الماضي.

الذهب والعائدات الحقيقية

بعدما رأينا كيف ظل الاحتياطي الفيدرالي يلعب دورًا في تقليل نفقات الفائدة على وزارة الخزانة، ننتقل الآن إلى الذهب. يبدو أن مستثمري الذهب يدركون أن الاحتياطي الفيدرالي يستخدم سياسات نقدية صارمة لتشويه العوائد. وفي حين أنه قد نجح في ذلك حتى الآن، فإنه يقلل أيضًا من قيمة الدولار. كيف لنا أن نعرف هذا؟

|

|

|

|

|

|

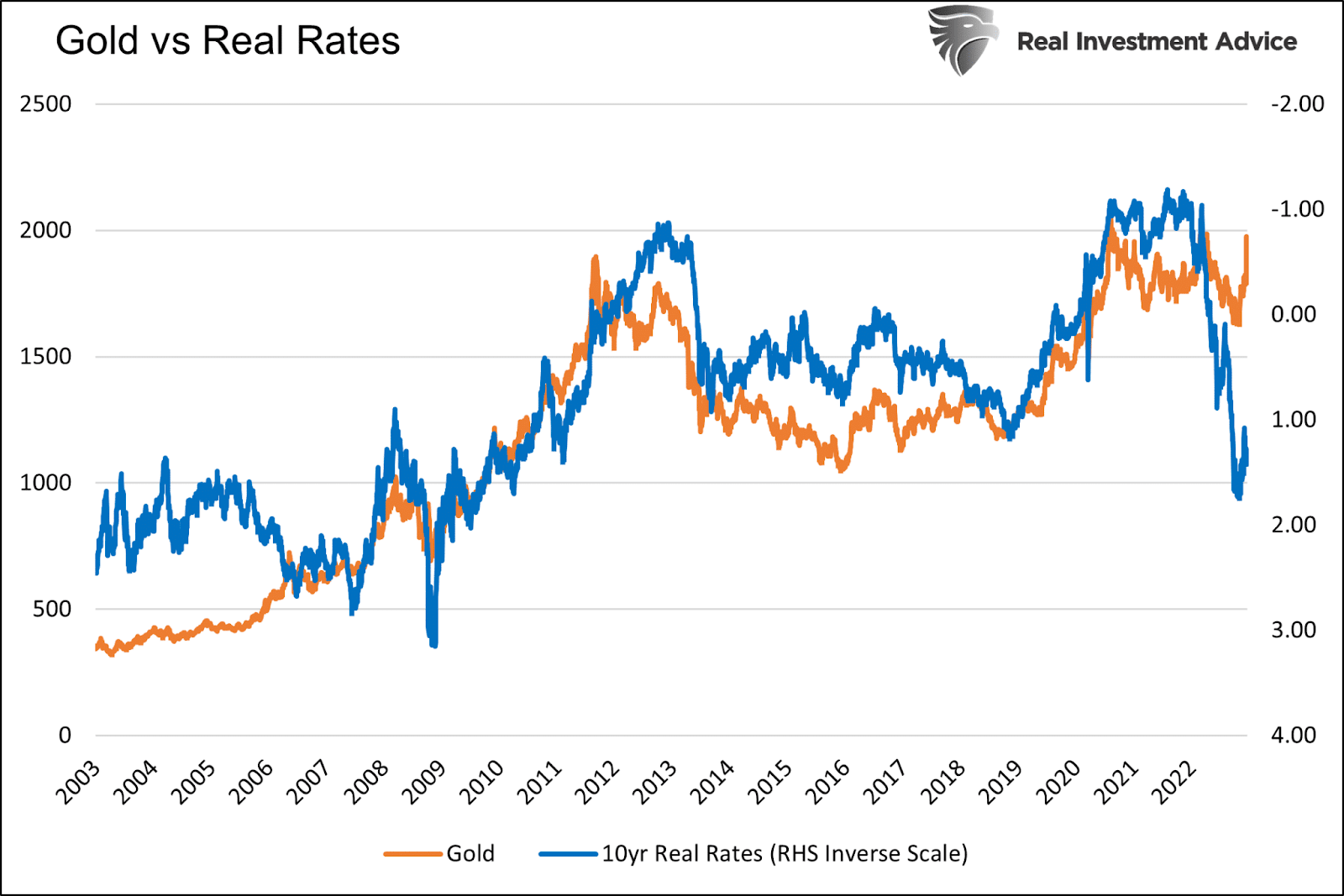

يوضح الرسم البياني أدناه الارتباط القوي بين الذهب والعوائد الحقيقية على مدى العشرين عامًا الماضية

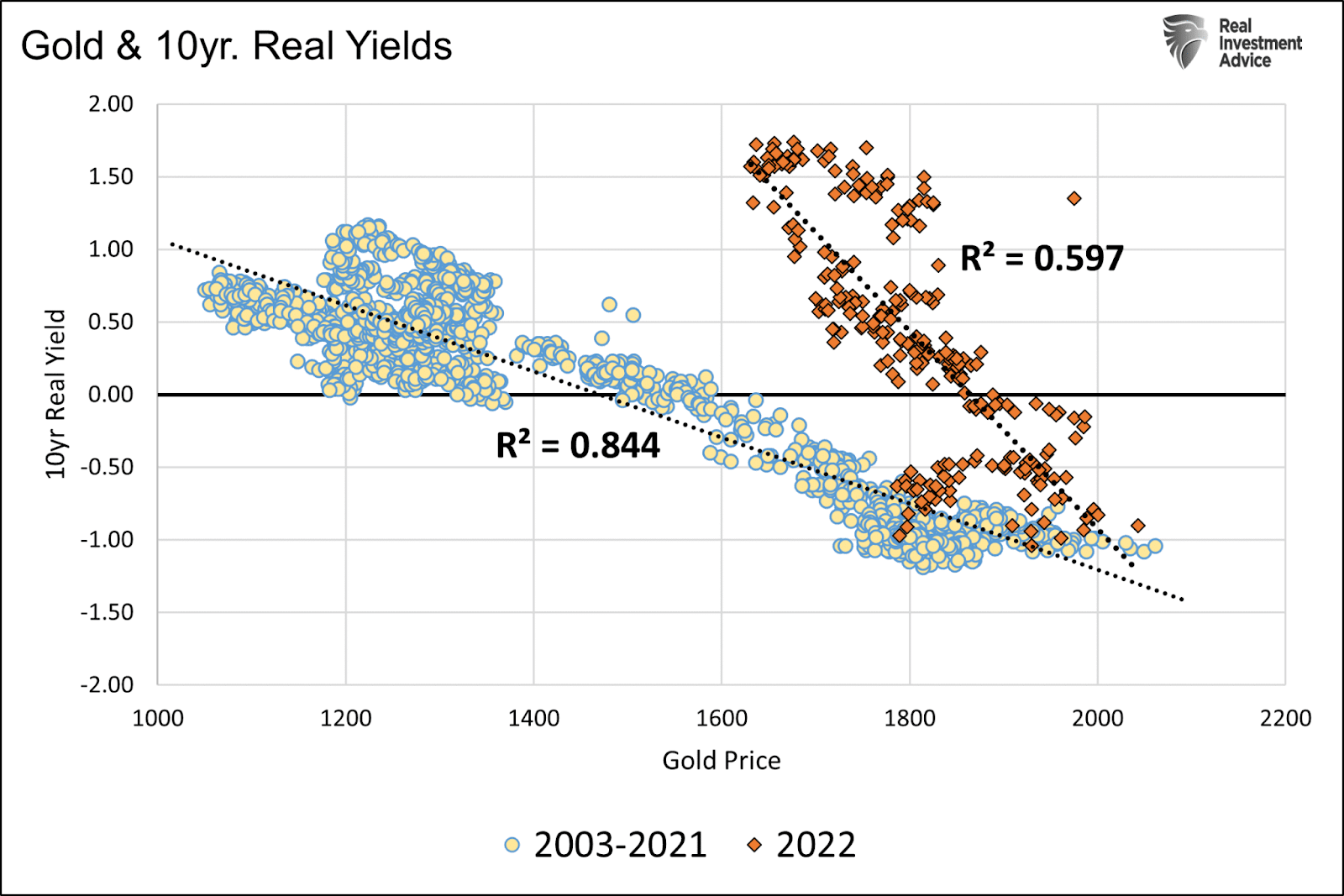

يعرض الرسم المبعثر أدناه نفس البيانات بتنسيق مختلف. وكما هو موضح، فإن الارتباط مرتفع. في الآونة الأخيرة، كما هو موضح بالنقاط البرتقالية، أصبح ميل العلاقة يبدو يميل بشكل أكبر ليصبح عموديًا. بشكل أساسي، لا ترتفع أسعار الذهب أو تنخفض مقابل العائدات الحقيقية كما فعلت في العشرين سنة الماضية. يحدث هذا لأن العلاقة بين الذهب والعوائد الحقيقية تكون أقل قوة بكثير عندما تكون العوائد الحقيقية إيجابية، كما كانت في العام الماضي.

البصمة الذهبية لبنك الاحتياطي الفيدرالي

أفكارنا في هذه الفقرة تسير على أرضية مماثلة للبصمة الذهبية للاحتياطي الفيدرالي. يسلط المقال الضوء على الفترات المختلفة التي سمح فيها بنك الاحتياطي الفيدرالي لقوى السوق الحرة بإملاء مستويات العائد وغيرها عندما كان الاحتياطي الفيدرالي يضغط بلا داع من أجل عوائد أقل مما ينبغي.

حسب المقال:

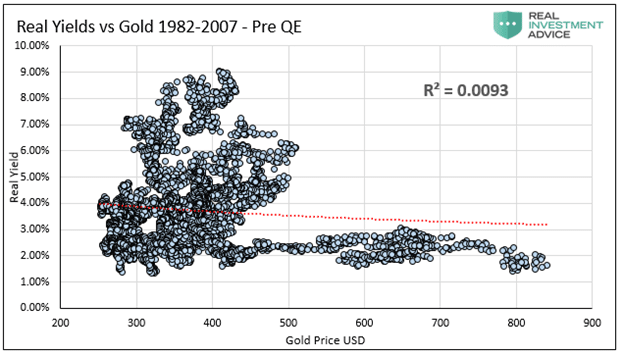

يغطي الرسم البياني الأول، فترة ما قبل التيسير الكمي، 1982-2007. خلال هذه الفترة، بلغ متوسط العوائد الحقيقية + 3.73٪. لاتظهر قيمة R تربيع التي تساوي 0093 أي ارتباط.

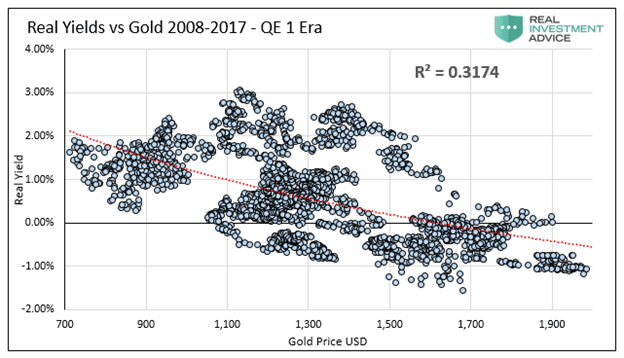

يغطي الرسم البياني الثاني التيسير الكمي المرتبط بالأزمة المالية، 2008-2017. خلال هذه الفترة، بلغ متوسط العوائد الحقيقية + 0.77٪. تُظهر قيمة R تربيع البالغة 3174 ارتباطًا متوسطًا.

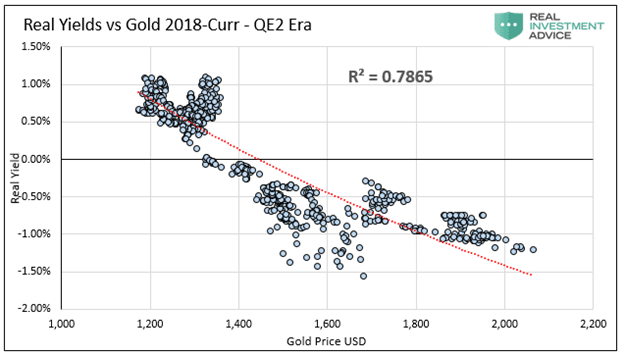

يغطي الرسم البياني الأخير، فترة التسهيل الكمي 2، وهي الفترة التي أعقبت بدء الاحتياطي الفيدرالي تخفيض ميزانيته العمومية ثم زيادتها بشكل حاد في أواخر عام 2019. وخلال هذه الفترة، بلغ متوسط العوائد الحقيقية + 0.00٪، مع الكثير من حالات العوائد الحقيقية السلبية. تظهر قيمة مربع R البالغة 7865 ارتباطًا مهمًا

الاستنتاج، ترتبط أسعار الذهب ارتباطًا وثيقًا بالعائدات الحقيقية عندما تكون العائدات الحقيقية قريبة من الصفر أو أقل منه. الارتباط سلبي، أي أنه مع انخفاض العائدات الحقيقية، ترتفع أسعار الذهب. وبالعكس، ترتفع أسعار الذهب عندما يسن بنك الاحتياطي الفيدرالي سياسة نقدية شديدة التحفيز. بخلاف العام الماضي، كان هذا هو الحال خلال معظم الأعوام الخمسة عشر الماضية.

الملخص

يراهن مستثمرو الذهب على أن بنك الاحتياطي الفيدرالي سيظل مهملاً في سياسته النقدية. بدون مساعدة بنك الاحتياطي الفيدرالي، فإن السوق الحرة ستفرض انضباطًا في أسعار الفائدة على وزارة الخزانة والكونجرس. ستجبر الفائدة الأعلى قادتنا على تشغيل ميزانيات تتوافق مع القاعدة الضريبية.

حاليًا، بلغت العائدات الحقيقية أعلى المستويات منذ أكثر من عقد. نتيجة لذلك، كان تداول الذهب ضعيفًا. بالنظر إلى المستقبل، يجب أن نتساءل إلى متى يمكن أن يتحمل الاقتصاد عائدات حقيقية عالية؟ نعتقد أن النمو الاقتصادي سيتعثر في النهاية، والأسواق المالية ستصاب بالإغماء، وستبدأ وزارة الخزانة في التعثر بسبب نفقات الفائدة المرتفعة، وسينطلق بنك الاحتياطي الفيدرالي للإنقاذ. سوف يخفض الفائدة بشكل كبير لإعادة العائدات الحقيقية إلى الصفر أو أقل في هذه الحالة. مثل هذا السيناريو يبشر بالخير بالنسبة للذهب.

ومع ذلك، إذا حافظ الاحتياطي الفيدرالي على موقفه المتفائل، فستظل العوائد الحقيقية إيجابية، وقد تستمر أسعار الذهب في التراجع. نأمل أن تمنح هذه المقالة مستثمري الذهب المعرفة اللازمة لمساعدتهم على اتخاذ قرارات سليمة بشأن البيئة التي يمكن أن تعزز الحركة الإيجابية لأسعار الذهب.