عاجل: ختام الجلسة الأمريكية اليوم... اللون الأحمر يسيطر على أسواق السلع

سيكون هذا الأسبوع أسبوع تداول مختصر تتخلله عطلة، حيث يكون يوم الإثنين نصف يوم، بينما سيتم إغلاق السوق يوم الثلاثاء. كما سيكون هذا الأسبوع محمومًا بالكثير من البيانات. بدءًا من يوم الاثنين حيث إعلان بيانات معهد إدارة التوريدات لشهر يونيو وانتهاء الأسبوع بتقرير الوظائف.

وباستثناء حدوث أي كارثة بعد إعلان تلك البيانات، أعتقد أن {{الاحتياطي الفيدرالي||}} سيرفع أسعار الفائدة مرة أخرى في يوليو. كما تحدد العقود الآجلة لصندوق الاحتياطي الفيدرالي فرصة بنسبة 81٪ للارتفاع في يوليو، وقد اخترق سعر سندات الخزانة الأميركية لمدة عامين وتجاوز بعض مستويات المقاومة الرئيسية.

يعتقد الكثير من الناس أن السوق لم يعد يهتم باحتياطي الاحتياطي الفيدرالي أو رفع أسعار الفائدة، وهو ما أخشى أنني يجب أن لا أتفق معه. حيث لم يستجب سوق الأسهم بشكل أكثر سلبية لارتفاعات أسعار الفائدة الفيدرالية لأن عائدات السندات كانت مقيدة بالنطاق نسبيًا، مع تداول السندات لأجل 10 سنوات بين 3.3٪ تقريبًا إلى 4٪.

ويرجع هذا لاعتقاد سوق السندات أن مشكلة البنك قد تتسبب في قيام بنك الاحتياطي الفيدرالي بدورة محورية وخفض أسعار الفائدة، ولكن حتى الآن، تبين أن هذا الاعتقاد خطأ، وأن أسعار الفائدة على وشك تصحيح هذا الخطأ والانتقال إلى أعلى.

لا يكمن ما يدفع سوق الأسهم للاستجابة دائمًا في السعر الفعلي ولكن معدل التغيير. وفي هذه الحالة، من المرجح أن يؤدي الارتفاع في السندات لأجل 10 سنوات إلى ما بعد 4٪ إلى جذب انتباه سوق الأسهم وسيتسبب في استجابة سوق الأسهم.

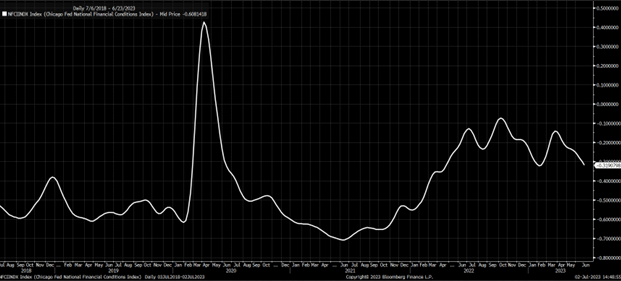

ولكن مع تحديد نطاق أسعار الفائدة، تقلصت الفروق، وانخفض التقلب الضمني، وتوقف الدولار، مما سمح بتخفيف الظروف المالية وارتفاع سوق الأسهم. لكن مرة أخرى، أعتقد أن هذا سينتهي لأنه، كما كنت أتحدث منذ فترة، لا يزال الاقتصاد أقوى من المتوقع، و التضخم أكثر ثباتًا مما كان متوقعًا. وهذا يعني أن أسعار الفائدة في النهاية الطويلة للمنحنى ربما تكون منخفضة للغاية.

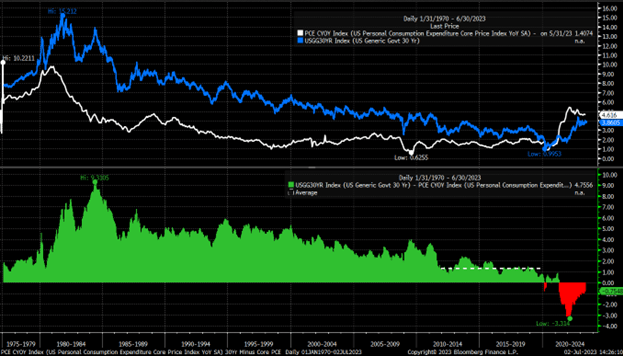

وقد كانت هذه الفترة هي المرة الأولى منذ عام 1975 التي يتم فيها تداول سعر عائدات السندات لأجل 30 عاما دون بيانات معهد إدارة التوريدات الأساسية، وهذا يخبرك تقريبًا بمدى الحاجة إلى ارتفاع أسعار الفائدة من هنا، بالنظر إلى الاقتصاد الأكثر قوة، والتي ربما تكون 75 إلى 100 نقطة أساس أخرى.

يبدو أن نموذج الـ 30 عامًا يشتمل على نمط الكأس والمقبض، وأعتقد أن هذا يعد إعدادًا تصاعديًا لسعر السندات لأجل 30 عامًا للعودة إلى أعلى مستوياتها في أكتوبر وربما بعد أعلى مستويات أكتوبر.

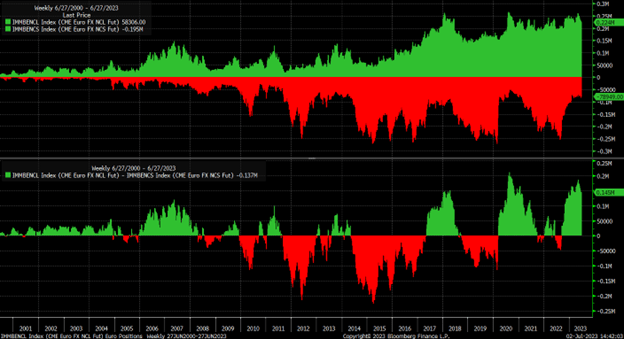

إذا استمرت البيانات في دعم الاقتصاد الأمريكي القوي وارتفعت أسعار الفائدة، فقد يشهد الدولار ارتفاعًا حادًا، خاصةً مقابل اليورو. حيث إن تحديد المراكز غير التجارية هو صافي طويل جدًا، وعمومًا، فإن العقود الآجلة لليورو، إذا حصل الدولار في التعزيز، فستحتاج هذه المراكز الطويلة إلى التراجع.

يبدو أن اليورو يتشكل نموذج الرأس والكتفين، وإذا انخفض اليورو إلى ما دون 1.05، فقد يشهد الدولار حركة كبيرة إلى الأعلى ويعود اليورو إلى التكافؤ.

لماذا تعتبر الأسعار والدولار الأمريكي مهمين؟

إذا اقتربت فترة ركود السعر والدولار من نهايتها، فإن فترة تخفيف الظروف المالية تقترب من نهايتها، وكذلك ينخفض التقلب الضمني، ويصعد سوق الأسهم. وعلاوة على ذلك، نرى السيولة تغادر النظام حيث تتم إعادة تعبئة الحساب العام للخزانة وتنخفض أرصدة الاحتياطي إلى حوالي 3 تريليون دولار.

إذا توقف مؤشر إس اند بي 500 عند مستواه الحالي، فلن يكون ذلك مفاجئًا، وسيكون من السهل شرحه لأنه سيكون امتدادًا بنسبة 100٪ من قاع الإغلاق في 12 أكتوبر، أعلى مستوى في 2 فبراير، وأدنى مستوى في 13 مارس. كما أنه يصطدم بخط اتجاه يمتد من أدنى مستوياته في 13 أكتوبر خلال اليوم.

ومرة أخرى، سيتم تحديد أين تذهب الأسهم من هنا من خلال الأسعار والدولار. كما ستكون هناك رياح معاكسة كبيرة إذا ارتفعوا فوق نطاقهم السائد منذ منتصف أكتوبر وبدأت الظروف المالية في التشديد مرة أخرى. لاحظ أيضًا أن المؤشر سجل ارتفاعًا جديدًا يوم الجمعة، لكن مؤشر القوة النسبية لم يفعل ذلك؛ هذه هي أول علامة على تباعد هبوطي محتمل.

لم يحقق ناسداك 100 ارتفاعًا جديدًا يوم الجمعة وظل دون أعلى مستوياته في 16 يونيو وامتدادًا بنسبة 1.618٪.

لاحظ أيضًا أن قطاع التكنولوجيا الحيوية قد تم استبعاده من هذا الارتفاع تمامًا، والذي أعتقد أنه غريب لأنه إذا لم تكن المعدلات مهمة حقًا، فإن صندوق إس أند بي بيوتيك للتداول في البورصة (بورصة نيويورك: XBI)، على ما أعتقد، لن يكون أداؤه أفضل بكثير مما كان عليه.