أسعار النفط تواصل صعودها القوي.. فهل فشلت محاولات كبح الأسعار؟

تقدر مورنينج ستار أنه اعتبارًا من عام 2022، سيكون هناك ما يقرب من 3 تريليون دولار مستثمرة في صناديق الاستثمار المشتركة المحددة بتاريخ مسستهدف. حيث تقول مورنينح ستار:

تظل استراتيجيات التاريخ المستهدف هي الوسيلة الاستثمارية المفضلة للمدخرين من أجل التقاعد.

سواء كان المتقاعدون الذين يدخرون في صناديق التاريخ المستهدف يعرفون ذلك أم لا، ونحن نفترض أن معظمهم لا يعرفون ذلك، فإنهم يستثمرون ثرواتهم بلا وعي. ولا تعتمد نسب التخصيص بين الأسهم والسندات في هذه الصناديق على المخاطر أو الأرباح، بل على التقويم فقط.

لا تتطلب إدارة صناديق التاريخ المستهدف أي خبرة استثمارية، ومع ذلك فإن مديري الصناديق المشتركة وصناديق الاستثمار المتداولة يجمعون مئات الملايين من الدولارات سنويًا كرسوم للإدارة.

تساعدنا بيئة السوق المتقلبة على تفسير حماقة صناديق التاريخ المستهدف.

ما هي الصناديق المحددة بتاريخ؟

- يقدر بارونز أن ما يقرب من 42% من جميع دولارات خطة التقاعد موجودة في صناديق التاريخ المستهدف.

- وفقًا لموقع إنفستوبيديا، يمتلك أكثر من 75% من المستثمرين بعض الأموال في صناديق التاريخ المستهدف.

- تدعي وزارة العمل أن 70% من أصحاب العمل يستخدمون صناديق التاريخ المستهدف باعتباره استثمارهم الافتراضي.

الصناديق المحددة بتاريخ هي صناديق استثمار مشتركة سلبية تديرها خوارزميات بسيطة. لأكون صريحًا، فإن استخدام كلمة خوارزمية تجعل عملية الاستثمار الخاصة بهم تبدو أكثر تعقيدًا مما هي عليه بالفعل.

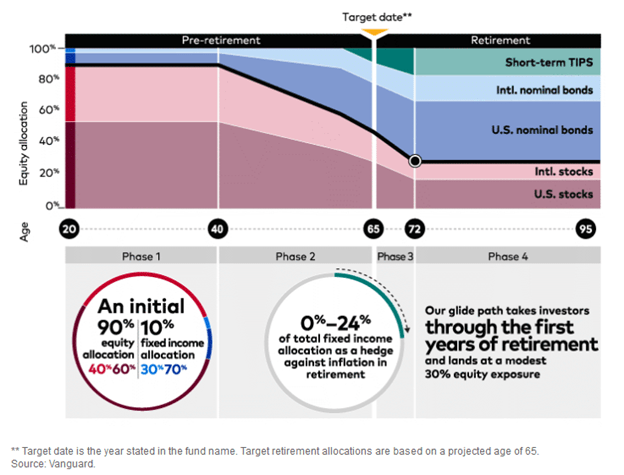

يتم تخصيص الصناديق ذات التواريخ المستهدفة في المستقبل بشكل كامل تقريبًا للأسهم مع تخصيص الحد الأدنى للسندات.

وبعد مرور كل عام، يتم تخصيص الأموال ببطء بعيدًا عن الأسهم ونحو السندات. وتستند أهداف سندات الأسهم للصناديق فقط على التاريخ المستهدف.

يُظهر الرسم البياني أدناه، المقدم من شركة فانجارد، أكبر مدير لصناديق التاريخ المستهدف في العالم، "المسار الانزلاقي" لتخصيصات الاستثمار على أساس العمر.

الوقت هو الذي يملي توزيع الأموال بين الأسهم والسندات، وليس المقاييس التقليدية التي يستخدمها المستثمرون، مثل المخاطر المحتملة والأرباح والتقييمات.

هل تهتم بالعائدات المتوقعة؟

يجب على مستثمري صناديق التاريخ المستهدف، بشكل افتراضي، أن يعتقدوا أن الأسهم سوف تتفوق على السندات على المدى الطويل. وفي حين أن هذا صحيح في كثير من الأحيان، إلا أنه بعيد عن الدقة على مدى فترات قصيرة أو متوسطة الأجل.

علاوة على ذلك، فإن مثل هذا النهج طويل الأجل يفوت فرصًا لا تصدق على المدى القصير إلى المتوسط في الأسهم والسندات. وبناء على ذلك، يقوم مستثمرو الصناديق المستهدفة في بعض الأحيان باستثمارات سيئة، والتي قد لا تتماشى مع أهدافهم الاستثمارية.

للمساعدة في تقدير استراتيجيات الاستثمار المعيبة بطبيعتها، نطرح سؤالين. في كلا السؤالين، نطلب منك تخصيص مدخرات التقاعد الخاصة بك إلى الأوراق المالية أ، ب

-

السؤال الأول :

تتمتع الورقة المالية "أ" بإجمالي عائد سنوي متوقع لمدة عشر سنوات يبلغ 6.00% مع نطاق محتمل للعوائد يتراوح بين 0% إلى 12%. تتمتع الورقة المالية "ب" بعائد سنوي مضمون بنسبة 0.75%.

-

السؤال الثاني :

تتمتع الورقة المالية "أ" بعائد سنوي متوقع لمدة عشر سنوات بنسبة 2.50% مع نطاق محتمل للعوائد من 7.00% إلى -4.50%. والورقة المالية"ب" لديها عائد سنوي مضمون بنسبة 5.00%.

إذا فضلت الورقة المالية "أ" في السؤال الأول والورقة المالية "ب" في السؤال الثاني، فإن العوائد المتوقعة واحتمالات المخاطرة هي التي تهمك.

يعتمد السؤال الأول على بيانات من مارس 2020، عندما انخفضت تقييمات الأسهم بشكل كبير، وكانت عائدات السندات من بين أدنى المعدلات في تاريخ الولايات المتحدة.

السؤال الثاني يتوافق مع البيئة الاستثمارية الحالية للأسهم والسندات.

يمثل السؤالان الأول والثاني الحدود القصوى الأخيرة لتوقعات عوائد الأسهم والسندات. والأهم من ذلك، أنها تتوافق مع الفترات التي من المحتمل أن تكون فيها نسب تخصيص الأسهم والسندات في التاريخ المستهدف غير مناسبة لبعض من مستثمري صناديق التاريخ المستهدف.

ماذا عن اليوم؟

دعنا نتناول المزيد من التفاصيل حول السؤال الثاني لنتمكن من تقدير إطار المخاطرة والربح الحالي للأسهم والسندات بشكل أفضل. لنكرر السؤال الثاني:

الورقة المالية "أ" (الأسهم) لديها عائد سنوي متوقع لمدة عشر سنوات بنسبة 2.50% مع نطاق محتمل للعوائد من 7.00% إلى -4.50%. الورقة المالية "ب" (السندات) لديها عائد سنوي مضمون بنسبة 5.00%.

هل ينبغي لصندوق التاريخ المستهدف لعام 2025 أن يستثمر بكثافة في السندات بينما يستثمر صندوق 2055 فقط في الأسهم في البيئة الحالية؟

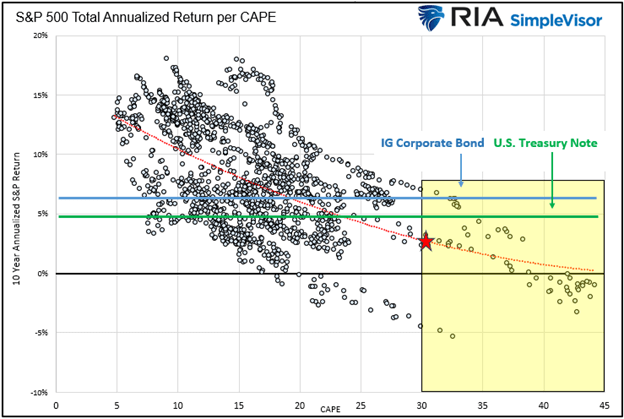

الإجابة السهلة هي من خلال دراسة الرسم البياني أدناه. ويعرض كل مثال شهري لتقييم أسهم CAPE 10 والعائد التالي لمدة عشر سنوات، بما في ذلك الأرباح.

يُظهر الخط الأخضر العائد الحالي لسندات الخزانة الأمريكية UST لمدة عشر سنوات (4.90%)، ويشير الخط الأزرق إلى عائد سندات الشركات ذات الدرجة الاستثمارية (6.45%).

CAPE الحالي، كما هو مميز بنجمة، يزيد قليلاً عن 30. يسلط المربع الأصفر الضوء على كل حالة عندما كان CAPE 30 أو أكثر.

يبلغ إجمالي العائد السنوي المتوقع على الأسهم للسنوات العشر المقبلة 2.35%، وهو أقل بكثير من العائدات على السندات. ومن بين جميع الحالات التي كان فيها CAPE أكبر من 30، كان هناك عدد قليل منها فقط تفوقت فيها عائدات الأسهم على عائدات سندات الخزانة بعد فترة عشر سنوات. ويتضاءل العدد إلى واحد عند مقارنة الأسهم بسندات الشركات ذات الدرجة الاستثمارية.

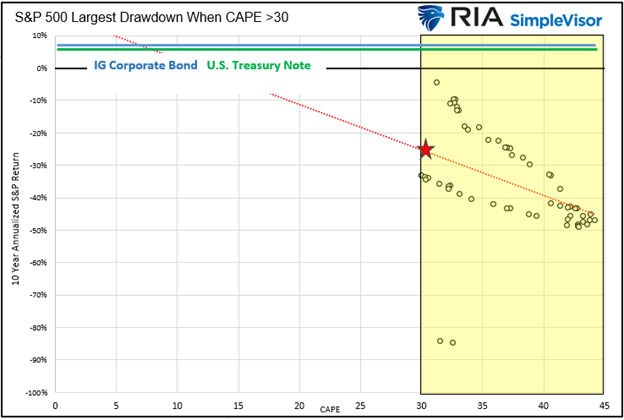

دعونا نأخذ التحليل إلى ما هو أبعد من ذلك ونركز على الحد الأقصى لعمليات التراجع عندما كان CAPE أكبر من 30. يوضح الرسم البياني التالي نسبة الذروة للتراجع من الشهر الذي زاد فيه CAPE عن 30. كما هو موضح، فإن التخصيصات المتحيزة نحو السندات في بيئات مماثلة لما نحن عليه اليوم تسمح لك بالحفاظ على النقد والاستفادة من انخفاض أسعار الأسهم.

توقعات السنوات العشر لا تعني الاستثمار لمدة عشر سنوات

من المرجح أن تقدم السندات عائدًا أفضل على مدى العقد المقبل مقارنة بالأسهم. ومع ذلك، فإن الأسواق تتغير بسرعة. وفي غضون عام، يمكن أن نكون وسط ركود مع عائدات السندات بنسبة 2% وتقييمات الأسهم بالقرب من المعدل الطبيعي. إذا حدث ذلك، فلابد من جني الأرباح من السندات، ومن المرجح أن تكون إعادة التخصيص لتميل نحو الأسهم مناسبة.

لن تتكيف صناديق التاريخ المستهدف مع احتمالات العائد غير المتوازن. صناديق التاريخ المستهدف عمياء عن المخاطر والأرباح. ولذلك، فإنهم غير مبالين بما هو في مصلحة مستثمريهم.

الملخص

في البيئة الحالية، ينبغي لمن يبلغون من العمر 25 عاماً و75 عاماً أن يزيدوا مخصصاتهم للسندات في مقابل الأسهم. في مصطلحات صناديق التاريخ المستهدف، يجب أن تبدو صناديق 2025 و2050 متشابهة أكثر بكثير مما تبدو عليه. يمتلك صندوق فانجارد تارجت (NYSE:TGT) للتقاعد 2050 أقل من 10% من السندات و90% من الأسهم. يمتلك صندوق فانجارد تارجت للتقاعد 2025 حوالي 45% من السندات و55% من الأسهم.

ما يملي هذه النسب هي صيغة عمياء، وليس القواعد الأساسية لإدارة الاستثمار المالي.

الاستثمار على المدى الطويل يجب أن يخضع للدراسة. الاستثمار دون النظر إلى المخاطر والأرباح هو تصرف أحمق.