عاجل: ختام الجلسة الأمريكية اليوم...مكاسب قوية للذهب والفضة وانهيار النفط

أعتقد أنه من المهم أن أذكر القراء من حين لآخر بحقيقة مدعومة بأدلة شديدة الوضوح، ومع ذلك يتم تجاهلها تقريبًا من قبل أغلبية الاقتصاديين (ومحافظي البنوك المركزية): التضخم هو نتيجة لنمو المعروض النقدي بشكل أسرع من النمو الاقتصادي الحقيقي خلال الفترة

MV=PQ

وهذا لا يعني أن التنبؤ بالتضخم سيكون سهلًا إذا تذكرنا هذه الحقيقة، ولكن على الأقل يمكننا أن نتوصل إلى تنبؤات اتجاهية جيدة عندما يرتفع المعروض النقدي المال بنسبة 25% في عام واحد، على سبيل المثال، بدلاً من التلفظ ببعض الهراء حول التضخم وأنه في هذه الحالة "انتقالي".

ومع ذلك، فأنا أدرك أنه عندما يذكر شخص ما هذه المعادلة، فإن الكثير من الناس يتجاهلونها، معتقدين أن ذلك قد أصبح جدالًا دينيًا بين أنصار النظرية النقدية والكينزية. لذلك اسمحوا لي أن أعرض بعض البيانات. ضع في اعتبارك أن هناك خطأ في القياس في إحصائيات المعروض النقدي والناتج المحلي الإجمالي الحقيقي (خاصة) والأسعار. وكما كتبت من قبل، يمكن للتغيرات الحادة في المعروض النقدي (M) أن تسبب تأثيرًا قصير المدى على السرعة حتى يتمكن Q وP من اللحاق بالركب – تشبيهي هي أنها مثل "المقطورة المرتبطة بنابض". ولكن مع مرور الوقت، يصبح تأثير الصدمة على السرعة أقل أهمية (وتنعكس، وهو ما نحن في منتصفه)، ولذا فإنه من خلال الجبر البسيط نرى أن هذا تنبؤ جيد بالتغير في مستوى السعر M/Q ، أليس كذلك؟

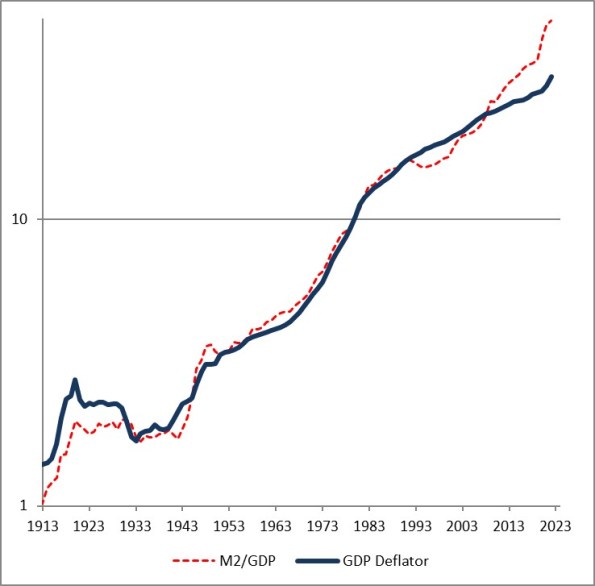

أولاً، اسمحوا لي أن أشارككم أحد الرسوم البيانية المفضلة لدي من المراجعة الاقتصادية للاحتياطي الفيدرالي. لقد كنت أستخدم هذا لسنوات.

ويمتد هذا على فترات مدتها 5 سنوات، ويمكنك أن ترى أن هناك علاقة ارتباطية جيدة جدًا - خاصة بالنسبة للتغيرات الكبيرة - في التغير في نسبة المال / الدخل والتغير في الأسعار. (بالمناسبة، المقال الأصلي لا يزال يستحق القراءة).

إليك مخططًا آخر من تلك المذكرة، قمت بتحديثه حتى نهاية عام 2022.

وحقيقة أن مستوى الأسعار ارتفع بنسبة أقل قليلاً من نسبة المعروض النقدي إلى الناتج المحلي الإجمالي مع مرور الوقت هو انعكاس لحقيقة مفادها أن سرعة المال قد انخفضت قليلاً، ثم انخفضت بدرجة أكبر، على مدى السنوات الـ 110 الماضية. إذا كنت تعتقد أن السرعة ستعود بالكامل، فإن الخط الأزرق سوف يتقارب في النهاية مع الخط الأحمر - ولكن في رأيي، لا يوجد سبب للاعتقاد بأن السرعة مستقرة أو متوسطة تمامًا مع مرور الوقت، فقط أنها لا تتجه بشكل دائم لأعلى أو لأسفل مثل المعروض النقدي والأسعار والناتج المحلي الإجمالي.

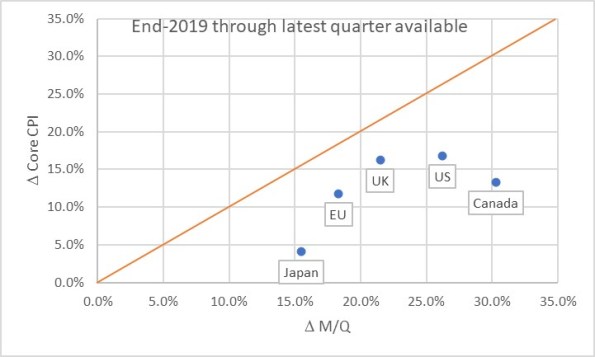

ومن الواضح أن هذا يقودنا إلى السؤال: أين نحن الآن؟ فيما يلي مخطط للتغير في مؤشر الأسعار الرئيسي (CPI) كدالة في التغير في M/Q في 5 مناطق/بلدان.

يشير الرسم البياني أساسًا إلى أن المملكة المتحدة والاتحاد الأوروبي قد شهدا تحركًا في الأسعار تقريبًا تمامًا كما كنت تتوقع لو كنت تعرف مسبقًا ما الذي سيفعله M وQ. وبطبيعة الحال، لم يكن أحد منا يعرف ذلك. لم تشهد اليابان والولايات المتحدة وكندا ارتفاع الأسعار بالقدر الذي كنا نتوقعه حتى الآن. أحد أسباب ذلك هو التأثير الذي ذكرته سابقًا: كان تفريغ الأموال في الحسابات أثناء أزمة فيروس كورونا سريعًا جدًا لدرجة أنه لم يكن هناك وقت لتعديل الأسعار. في الواقع، هذا على المدى القريب فقط لأن الغذاء والطاقة يتكيفان بسرعة أكبر... إذا نظرت إلى الصورة مع التضخم الأساسي فقط، يبدو أنه لا يزال هناك بعض التحسن الذي يجب

القيام به للعودة إلى خط 45 درجة. وبما أن أسعار الطاقة وأسعار المواد الغذائية متوسطة بعض الشيء، فمن المفترض أن يظل التضخم الأساسي مرتفعاً بعض الشيء لفترة من الوقت.

الآن، هناك ثلاث طرق للعودة إلى الخط. يمكننا أن نرى ارتفاع الأسعار. يمكننا أن نرى ارتفاع الناتج المحلي الإجمالي. أو يمكننا أن نرى انخفاض المعروض النقدي. التأثيران الأخيران أفضل بالنسبة للمستهلكين. إن "ارتفاع الناتج المحلي الإجمالي" هو الأفضل بالنسبة للجميع، على الرغم من أنه الأبطأ حركة بين تلك العوامل. يعد خيار "انخفاض المعروض النقدي" هو الأفضل بالنسبة للمستهلكين، ولكنه الأسوأ بالنسبة للمستثمرين. في الوقت الحاضر، نرى بعض الانخفاض الضئيل من الثلاثة. ولكن هنا ينبغي لي أن أتوقف لحظة لتسليط الضوء على مدى أهمية خفض الميزانية العمومية لبنك الاحتياطي الفيدرالي في هذه العملية. فيما يلي رسم بياني من الربع الرابع من عام 2019 حتى الوقت الحاضر، مخصص للولايات المتحدة فقط، يوضح كيفية تطور هذه العلاقة بمرور الوقت.

في البداية، بالطبع، كانت هناك زيادة هائلة في الأموال دون تغيير في الأسعار، مع ظهور فيروس كورونا في عام 2020. النقطة عند (30%، 0%) هي ما كان على بنك الاحتياطي الفيدرالي التعامل معه عندما بدأ رفع عمليات الإغلاق في عام 2020. أواخر صيف 2020. وكان الانعكاس الحاد في ربع واحد هناك نتيجة للارتفاع الهائل في الناتج المحلي الإجمالي في الربع الثالث من عام 2020.

في تلك المرحلة، كنا نتوقع أنه إذا لم يحدث شيء آخر، فسنشهد زيادة تدريجية بنسبة 23٪ أو نحو ذلك في مستوى الأسعار. ولو كان بنك الاحتياطي الفيدرالي قد تراجع على الفور عن طباعة النقود، فربما كانت الزيادة أقل بكثير. وبدلاً من ذلك، استمرت طباعة النقود لفترة طويلة حتى منتصف عام 2022، كنا نتطلع إلى تغيير في M/Qبنحو 37٪ منذ نهاية عام 2019. في ذلك الوقت تقريبًا، انزعج بنك الاحتياطي الفيدرالي وبدأ في تقليص الميزانية العمومية (ورفع أسعار الفائدة، على الرغم من أنك ستلاحظ أن سعر النقود لا يظهر على هذا الرسم البياني ولكن كميتها فقط!) وقد أدى ذلك، إلى جانب بعض النمو البسيط، إلى انخفاض الضغط المكبوت على الأسعار. اعتبارًا من نهاية الربع الثالث من عام 2023، بلغ إجمالي التغير على أساس شهري 26.2%، في حين ارتفعت الأسعار الأساسية بنسبة 16.4% (ارتفعت الأسعار الرئيسية، بما في ذلك زيادة بنسبة 33% في أسعار الطاقة وزيادة بنسبة 25% في أسعار المواد الغذائية، بنسبة 19.5% منذ نهاية عام 2019).

إذا كان المعروض النقدي ينمو فقط بنفس معدل نمو الناتج المحلي الإجمالي من هنا، فإن هذا الخط سوف يتحول عموديًا وسيكون لدينا زيادة بنسبة 10٪ تقريبًا في التضخم الأساسي قبل أن نعود إلى الخط مرة أخرى. والخبر السار هو أن بنك الاحتياطي الفيدرالي في الوقت الحالي لا يزال يخفض ميزانيته العمومية؛ والخبر السيئ هو أن M2 توقف عن الانخفاض منذ أبريل. والأخبار السيئة الأخرى هي أن الناتج المحلي الإجمالي من المرجح أن يكون ضعيفاً أو حتى سلبياً هنا على مدى الأرباع القليلة المقبلة، استناداً إلى بيانات الوظائف، وحالات التأخر في السداد، وغير ذلك من البيانات. يمكننا أيضًا أن نتمسك بالأمل في ألا تعود السرعة بشكل كامل إلى مستويات ما قبل فيروس كورونا، ولكن لا يوجد سبب آخر سوى أننا نتوقع ذلك لأنه "سيكون من الجيد بالتأكيد أن يحدث ذلك". لذا، أعتقد أننا ما زلنا نتوقع استمرار الارتفاع لفترة أطول، ليس فقط في هيكل أسعار الفائدة، ولكن في مسار التضخم.

النقطة الأكثر إثارة للدهشة في الرسوم البيانية أعلاه، في رأيي، هي اليابان خاصة على الرسم البياني الأول. والمذهل هو أن معدل التضخم في اليابان أقل من نظيره في الدول الأخرى هنا. لقد أضافوا أموالا أقل، لذا للوهلة الأولى ربما تتوقع تضخما أقل. ولكن الأمر المدهش هو أن الين أيضاً يمثل حالة سلة مطلقة، مما يعني أن الواردات - مثل النفط أو البنزين على سبيل المثال - ارتفعت أسعارها بشكل أكبر بكثير من الدول الأخرى. ارتفع النفط الخام بنسبة 22% تقريبًا بالدولار الأمريكي منذ نهاية عام 2019، وارتفع بنسبة 66% بالين الياباني! ومع ذلك، حتى مع ذلك، ظل التضخم الياباني منخفضا نسبيا حتى الآن. تخبرني هذه الرسوم البيانية أنني أرغب في شراء التضخم الياباني وبيع التضخم في الاتحاد الأوروبي والمملكة المتحدة، حيث تكون الأسعار أقرب إلى أن تعكس بالفعل تأثير السخان المالي بدرجة أكبر مما هي عليه في اليابان.