الذهب: خطر الهبوط يسيطر.. فما هي سيناريوهات تداول الآن؟

أخبار الأسبوع لا تتعلق بخفض الاحتياطي الفيدرالي لأسعار الفائدة بمقدار 50 نقطة أساس - نعم، بالتأكيد، هذا أمر مهم ولكن هناك شيء أكثر أهمية بكثير يحدث.

الاقتصاد الصيني يواصل الانهيار من الداخل. وينبغي علينا الانتباه.

الفقاعة العقارية

مؤشر أسعار العقارات في المدن الصينية من الدرجة الأولى يواصل تسجيل مستويات منخفضة جديدة، ويقترب الآن من المستويات التي شوهدت آخر مرة منذ 8 سنوات!

عند هذه النقطة قد تسأل نفسك: حسناً، هل من السيء جداً أن تنخفض أسعار المنازل قليلاً؟

في الظروف العادية سأقول لك أن هذا ليس كارثة. ولكن بالنسبة للشعب الصيني، الأمور مختلفة:

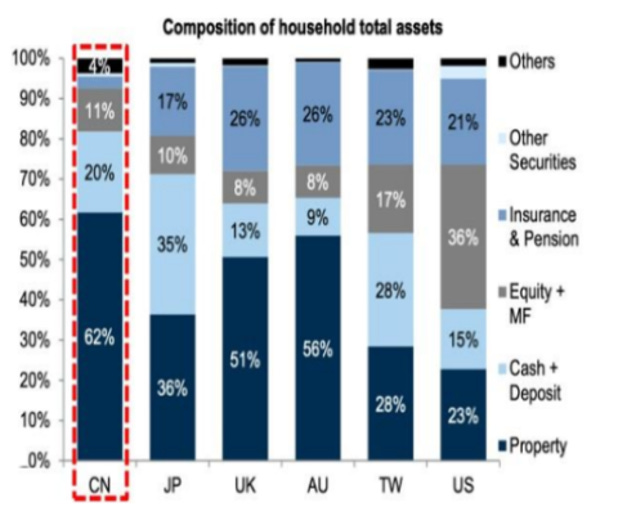

تمتلك الأسر الصينية أكثر من 60% من ثروتها في العقارات الصينية.

وهذه النسبة أعلى بكثير مما هي عليه في الولايات المتحدة، حيث تحتفظ الأسر بـ 23% فقط من ثرواتها في العقارات بينما تستقر الغالبية في سوق الأسهم أو خطط التقاعد.

والآن تخيل لو انخفضت محفظة الأسهم الخاصة بك إلى مستويات عام 2016.

كيف سيكون شعورك حيال ذلك؟

هذا ما تشعر به الأسر الصينية!

ولكن لماذا تنهار الصين بهذه السرعة؟

السبب هو أن شي جين بينغ يريد هندسة نموذج اقتصادي جديد "للازدهار المشترك" يعتمد بشكل أقل على الرافعة المالية وفقاعات التكنولوجيا والجسور في وسط العدم وأسعار المنازل المبالغ فيها، ويركز أكثر على الاستهلاك الداخلي.

تكمن المشكلة في تخفيض الرافعة المالية لسوق عقارات بقيمة 50 تريليون (!) متضخمة بمستويات سخيفة من الرفع المالي... حسنًا، هذه ليست مهمة سهلة التحقيق.

تقوم الصين بخفض أسعار الفائدة بقوة لمحاولة الحد من التباطؤ: انخفضت أسعار الفائدة الصينية لأجل 10 سنوات إلى أقل من 2% لأول مرة على الإطلاق.

ومع ذلك، فإن خفض أسعار الفائدة في الوقت الذي تتراجع فيه سوق العقارات لن يساعد كثيرًا.

اسأل اليابانيين في التسعينيات باعتبارهم المرجع:

الصين تواصل الانهيار من الداخل وهذا أمر مهم بالنسبة لبقية العالم.

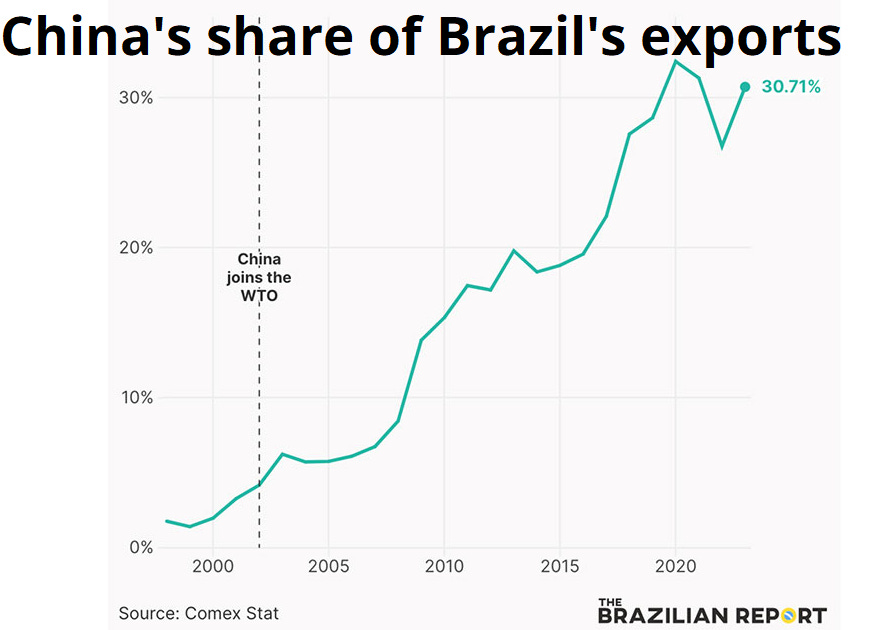

على سبيل المثال، الصين هي الشريك التجاري رقم 1 للعديد من الدول، وهي تمثل بالنسبة لدول معينة مستوردًا كبيرًا جدًا للسلع التي تنتجها.

انظر البرازيل على سبيل المثال:

احتفت الأسواق في البداية بخفض سعر الفائدة بمقدار 50 نقطة أساس هذا الأسبوع: ففي نهاية المطاف، إذا مضى الاحتياطي الفيدرالي في إجراء مثل هذا الخفض الكبير، فما الذي لا يجب الاحتفال به؟

تكمن المشكلة في مثل هذا السرد البسيط في أن السياسة النقدية للاحتياطي الفيدرالي يجب أن تُقاس بظروف النمو الأساسية.

يمكن أن تكون الأموال الفيدرالية عند 4.75%:

- لا يزال متساهلاً: إذا كان الاقتصاد الأمريكي في حالة انتعاش شديد

- لا تزال متشددة: إذا كان الاقتصاد الأمريكي يضعف بسرعة

وبعبارة أخرى: يجب قياس مرونة/تشديد السياسة النقدية مع الأخذ في الاعتبار الظروف الاقتصادية المحيطة الجارية.

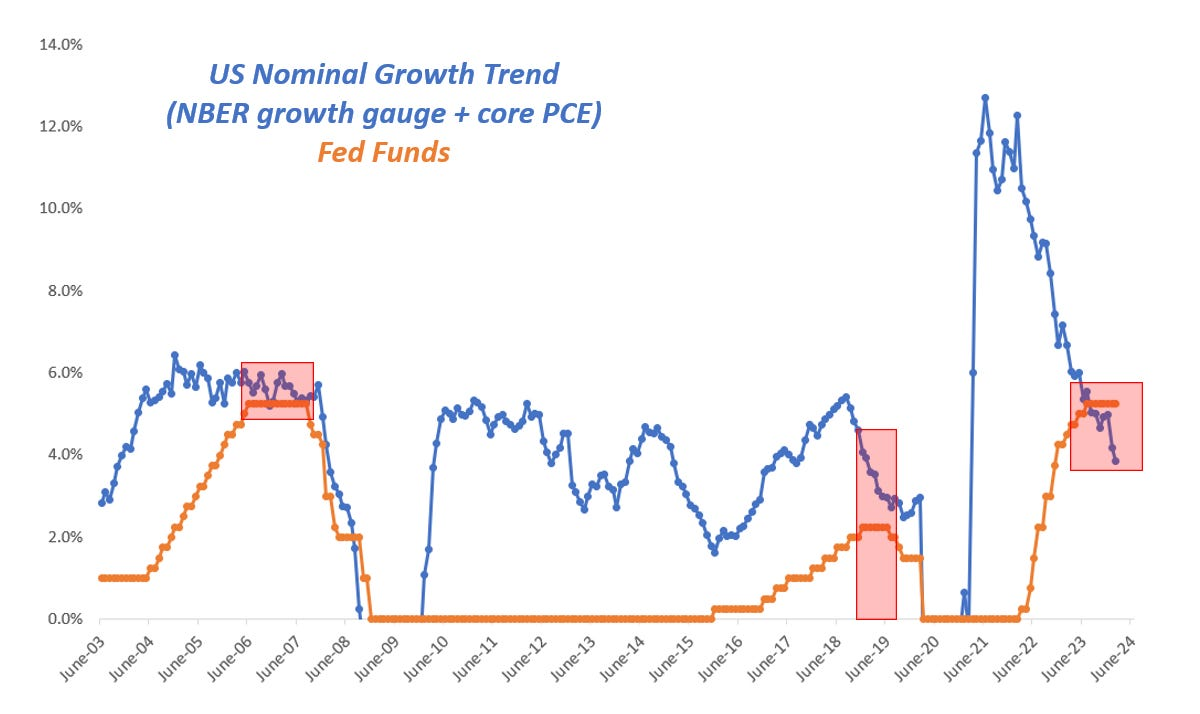

الرسم البياني أعلاه يفعل ذلك بالضبط، وهو يقارن بين أموال الاحتياطي الفيدرالي (باللون البرتقالي) والاتجاه الأساسي للنمو الاسمي الأمريكي (باللون الأزرق).

تم بناء وكيل النمو الاسمي الأمريكي باستخدام نفقات الاستهلاك الشخصي الأساسية - الهدف الرسمي للاحتياطي الفيدرالي للتضخم - ومقياس NBER للنمو الاقتصادي الحقيقي في الولايات المتحدة.

لماذا مقياس NBER وليس الناتج المحلي الإجمالي الحقيقي؟

لأن معهد NBER هو الهيئة التي تحدد في نهاية المطاف ما إذا كانت الولايات المتحدة في حالة ركود أم لا، ويقومون بذلك باستخدام سلة واسعة من 7 مؤشرات تتبع كل قطاع من قطاعات الاقتصاد الأمريكي (من المستهلكين إلى الإنتاج الصناعي إلى سوق العمل).

نتيجة هذا التحليل واضحة ومباشرة.

لا يوجد ما يدعو للاحتفال.

لا تزال سياسة الاحتياطي الفيدرالي متشددة بشكل خطير.

فكما ترون، نادرًا ما يحدث فقط أن تكون أموال الاحتياطي الفيدرالي (البرتقالي) قريبة من النمو الاسمي (الأزرق) أو حتى أعلى منه لفترة طويلة من الزمن.

وعندما يحدث ذلك، فإنه لا يمثل أبدًا أخبارًا جيدة للاقتصاد.

يحتاج الاحتياطي الفيدرالي إلى بذل المزيد من الجهد.

وإلا فإنه يخاطر بالتأخر أكثر عن المنحنى.

إخلاء المسؤولية: نُشرت هذه المقالة في الأصل على موقع ذا ماكرو كومباس. انضم إلى هذا المجتمع النابض بالحياة من مستثمري الماكرو ومخصصي الأصول وصناديق التحوط - تحقق من فئة الاشتراك التي تناسبك أكثر باستخدام هذا الرابط.