الذهب يتجاوز 5200 ويرتفع 1%+..تعرف على سيناريوهات التداول متى تدخل ومتى تراقب!

في الأفلام، الجشع هو سمة غالبًا ما يظهرها الأغنياء والأقوياء كوسيلة لتحقيق غاية ما. وتجدر الإشارة على وجه الخصوص إلى الاقتباس الشهير لمايكل دوغلاس في الفيلم الكلاسيكي "وول ستريت" عام 1987:

"المغزى هو، سيداتي وسادتي، أن الجشع، لعدم وجود كلمة أفضل، أمر جيد. الجشع صحيح، الجشع يعمل. الجشع يوضح ويخترق ويجسد جوهر الروح المتطورة. الجشع، بكل أشكاله؛ الجشع من أجل الحياة، من أجل المال، من أجل الحب، من أجل المعرفة، هو ما يميز الصعود الجديد للبشرية".

في حين أن الجشع ضروري لبناء الثروة، إلا أن الجشع المفرط غالبًا ما يكون له عواقب وخيمة عند الاستثمار.

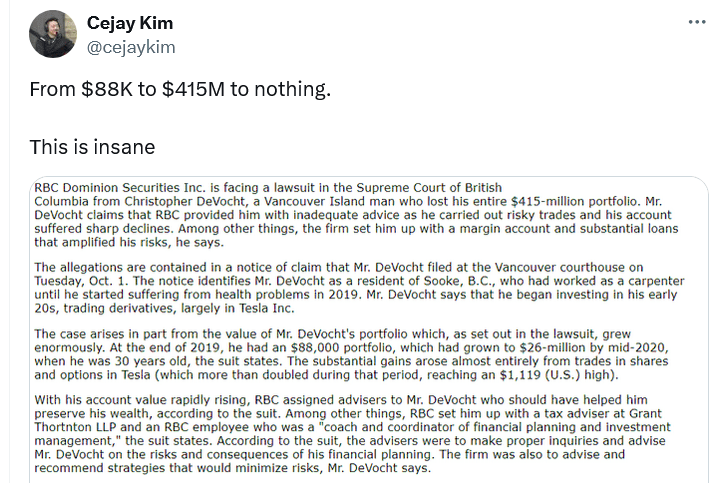

قليل من القصص المذهلة أو التحذيرية مثل هذه القصة: قام مستثمر بتحويل استثمار بقيمة 88,000 دولار أمريكي إلى مبلغ مذهل قدره 415 مليون دولار أمريكي من خلال أسهم شركة تسلا (TSLA)، ليخسر كل شيء. إنها قصة تجسد أقصى درجات النجاح والفشل المالي.

إنها قصة الجشع والثقة الزائفة التي تأتي مع العوائد الهائلة. ومع ذلك، فإن الفحص الأعمق للظروف التي أدت إلى هذه الخسارة يوضح أنه كانت هناك علامات تحذيرية. فقد تخلى عن استراتيجيات المنطق السليم وأدوات إدارة المخاطر لمنع الكوارث المالية.

في هذا المنشور، سنقوم بدراسة ما حدث، وكيف لعب الجشع دورًا رئيسيًا في سقوط المستثمر، والخطوات التي كان من الممكن اتخاذها للتخفيف من المخاطر. والهدف في النهاية هو تسليط الضوء على الدروس القيمة لمساعدتك على تجنب نفس المصير وحماية ثروتك.

الرحلة من 88 ألف دولار إلى 415 مليون دولار

تبدأ القصة بكريستوفر ديفوخت الذي حقق مئات الملايين من خيارات تسلا باستثمار أولي قدره 88,000 دولار. حدث هذا العمل الفذ خلال طفرة المضاربة التي قادتها التدخلات الحكومية الضخمة في عام 2020. ومع ارتفاع القيمة السوقية لشركة تسلا، نجحت صفقة كريستوفر بشكل كبير.

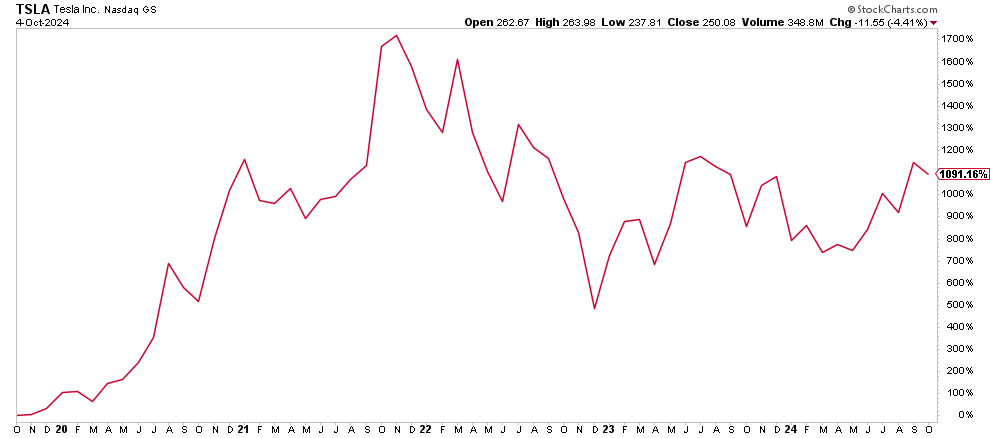

وقد أتاحت له الرافعة المالية التي تم توفيرها من خلال الخيارات والإقراض بالهامش الاستمرار في فتح صفقات أكبر بشكل متزايد. كما هو موضح، في عام 2020، ارتفعت أسهم شركة تسلا بنسبة 1700% حيث أدت أسعار الفائدة الصفرية والتدخلات النقدية الضخمة إلى أكثر المضاربات في سوق الأسهم في التاريخ الحديث.

خلال هذا الارتفاع الهائل، ارتفعت قيمة محفظة كريستوفر إلى ذروة غير معقولة بلغت 415 مليون دولار. ومع ذلك، اختار كريستوفر البقاء بدلاً من سحب أمواله أو تنويع ممتلكاته. على الرغم من المخاطر التي تنطوي عليها المحفظة شديدة التركيز، كان من الصعب للغاية مقاومة إغراء العوائد الأكبر.

ليس من المستغرب، تمامًا مثل البقاء طويلاً على طاولة البلاك جاك في لاس فيغاس، انقلب السوق في النهاية ضده. في عام 2022، عكست السوق مسارها عندما بدأ مجلس الاحتياطي الفيدرالي حملة قوية لرفع أسعار الفائدة ونفدت شيكات التحفيز. وخلال ذلك العام، انخفضت قيمة سهم تسلا بنسبة 70% تقريبًا.

وبطبيعة الحال، لو كان كريستوفر قد استثمر في أسهم تسلا منذ فترة طويلة، لكانت قيمتها لا تزال حوالي 100 مليون دولار. إلا أن مشكلة كريستوفر كانت تكمن في أنه كان يستخدم خيارات الرافعة المالية وديون الهامش. وتكمن مشكلة قروض الهامش في أن المقترض يجب عليه تصفية الأسهم لسداد القرض. بالإضافة إلى أن عقود الخيارات تنتهي صلاحيتها بلا قيمة. وقد تلاشت المحفظة مع التصفية القسرية لأسهم تسلا لسداد قروض الهامش والخيارات التي تنتهي صلاحيتها بلا قيمة.

وبطبيعة الحال، تبع ذلك رفع دعوى قضائية ضد مستشاريه الماليين، موجهًا اللوم إليهم لعدم اتخاذهم إجراءات للحفاظ على ثروته.

وأكاد أؤكد لك أنه كانت هناك اقتراحات بأن عليه اتخاذ إجراءات لتقليل تعرضه للخطر. ومع ذلك، عندما يتعلق الأمر بالجشع، فمن المرجح أن هذه النصيحة لم يستمع إليها. يمكنني أن أخبرك من تجربتي الشخصية أن العملاء لن يأخذوا بالنصيحة ببيع ممتلكاتهم المرتفعة أثناء هيجان السوق. أحد الأعذار هو "الخوف من تفويت الفرصة". والعذر الآخر هو عدم الرغبة في دفع الضرائب على المكاسب.

يجب أن تكون هذه القصة بمثابة تذكير قوي بأن الجشع الجامح وسوء إدارة المخاطر غالبًا ما يكونان مهندسي الخراب المالي.

غالبًا ما تخسر الأسهم بنسبة 100%

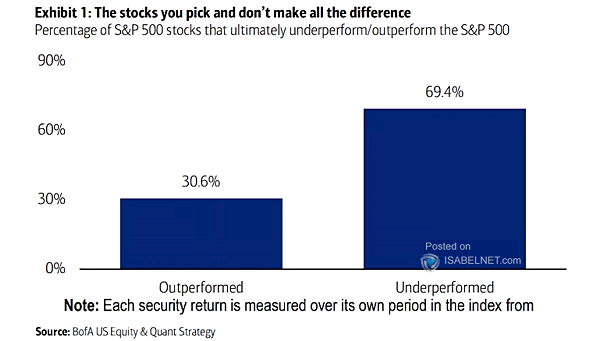

أحد العناصر الأكثر أهمية في هذه القصة هو دور الجشع في تضخيم سقوط المستثمر. يمكن للجشع أن يقوض القدرة على الحكم على الأمور، مما يدفع الأفراد إلى مطاردة عوائد أعلى من أي وقت مضى دون اعتبار للمخاطر المتزايدة. إليك إحصائية مهمة لك.

قام هندريك بيسيمبيندر بفحص تاريخ 29,000 سهم في الولايات المتحدة على مدار 90 عامًا من البيانات الجيدة المتاحة. كما قام أيضًا بفحص حوالي 64,000 سهم خارج الولايات المتحدة على مدى زمني أقصر قليلاً بسبب البيانات المتاحة. ولفهم النتيجة، يجب أن نفهم الفرق بين المتوسط والوسيط والنمط.

المتوسط هو متوسط القيمة بين العينة. والوسيط هو القيمة الوسطى. والأهم من ذلك، يُظهر المنوال القيمة الأكثر تكرارًا.

ماذا كانت النتيجة؟

كان "المنوال" (-100%).

بعبارة أخرى، النتيجة الأكثر شيوعًا لشراء الأسهم هي خسارة كل أموالك.

إليك تمثيل مرئي. إذا اخترت 100 سهم، فمن المحتمل أن يكون أداء 70% منها أقل من أداء السوق.

إدارة المخاطر

في هذه الحالة، تصادف أن وقع اختيار كريستوفر على واحدة من الشركات القليلة التي ارتفعت عوائدها فوق المعدلات المعتادة. بالنظر إلى التوزيع التاريخي لعوائد الأسهم الفردية، كان ينبغي أن يوفر الفهم السريع للمخاطر بعض الحذر. وعلى هذا النحو، كان لدى كريستوفر فرصة كبيرة لجني أرباح كبيرة أو على الأقل تنويع جزء من ثروته. ولكن، كما هو الحال في كثير من الأحيان عندما تملي العواطف قرارات الاستثمار، اختار "ركوب الموجة".

لفهم أعمق للمخاطر، اقرأ منشورنا السابق، "نظرة هوارد ماركس للمخاطر."

يقع العديد من المستثمرين في هذا الفخ، معتقدين أن السوق سيتحرك دائمًا لصالحهم. ولكن ما يفشلون في إدراكه هو أن الأسواق دائمًا ما تكون دورية، وما يرتفع ينخفض في النهاية. ومن خلال عدم الاعتراف بذلك، عرّض نفسه لمخاطرة غير ضرورية كلفته في النهاية كل شيء.

إن خسارة 415 مليون دولار لم تكن حتمية - بل كان من الممكن تفاديها. كان هناك العديد من الخيارات التي كان بإمكان كريستوفر اتخاذها لتخفيف المخاطر وحماية ثروته. فيما يلي ثلاث استراتيجيات كان من الممكن أن تغير نتيجة هذه القصة:

- تنويع المحفظة الاستثمارية

عندما قام كريستوفر بتحويل استثماره الأولي البالغ 88,000 دولار إلى مليون دولار، كان من الممكن أن تكون الاستراتيجية البسيطة هي التنويع. عند المراهنة على الهامش، تعتمد قيمة القرض على ضمانات الحساب الأساسي. ولذلك، فإن تحويل بعض أرباحه إلى سندات الخزانة كان من شأنه أن يقلل من الانخفاض في عام 2022، مما يتطلب عمليات تصفية أقل. ومع ذلك، من خلال الاحتفاظ بثروته بالكامل في أسهم تسلا، كان معرضًا بشكل كبير لتقلبات شركة واحدة. في هذه الحالة، راهن كريستوفر فعليًا "بكل ما لديه" على طاولة البلاك جاك. المنطق يملي عليك أن تخسر هذا الرهان في نهاية المطاف.

وبالنظر إلى أن التنويع يوزع المخاطر عبر مختلف فئات الأصول والأسهم والسندات والعقارات وغيرها من أدوات الاستثمار الأخرى، فإن مثل هذه التحركات في وقت مبكر من الدورة كان من شأنها أن تقلل بشكل كبير من تأثير الانكماش النهائي لشركة تسلا على ثروته الإجمالية.

- وضع أمر إيقاف الخسارة أو أمر الإيقاف المتحرك

ومع ذلك، فإن المشكلة في التنويع هو أنه كان من شأنه أن يحد من الاتجاه الصعودي الكبير لكريستوفر. ولذلك، كان بإمكان كريستوفر أن يتبع عدة استراتيجيات للحد من مخاطره بشكل كبير ليظل قويًا في المركز. نظرًا لأن كريستوفر كان يستخدم بالفعل خيارات الشراء للمراهنة على تسلا، كان بإمكانه شراء خيارات "البيع" للتحوط من مخاطر الجانب السلبي. في حين أن تكلفة الخيارات ستقلل قليلاً من عائده الإجمالي، فإن "التأمين" كان سيوفر له الملايين في عام 2022.

من الأدوات الفعالة الأخرى لإدارة المخاطر وضع أوامر وقف الخسارة أو أوامر الإيقاف المتحرك على الاستثمارات. يسمح أمر وقف الخسارة للمستثمر ببيع السهم تلقائيًا بمجرد وصوله إلى سعر محدد مسبقًا، مما يحد من الخسائر المحتملة. من ناحية أخرى، يتكيف أمر وقف الخسارة المتحرك مع سعر السهم أثناء ارتفاعه، مما يحافظ على المكاسب ويحمي في الوقت نفسه من الانخفاضات الكبيرة.

في حالة كريستوفر، كان من شأن وضع وقف الخسارة المتحرك أن يسمح له بالاستفادة من معظم الارتفاع الاستثنائي لسهم تسلا مع منع الخسائر الكارثية عندما ينخفض السهم في نهاية المطاف. يضمن لك هذا الإجراء الوقائي عدم الاعتماد فقط على توقيت السوق، وهو أمر، كما نعلم جميعًا، من المستحيل تقريبًا القيام به باستمرار.

- جني الأرباح

كثيرًا ما يقال إن "الأسواق الصاعدة تجعل من الجميع عباقرة". عندما ترتفع الأسهم، من السهل أن تشعر بالرضا عن النفس. ومع ذلك، كانت عملية جني الأرباح بانتظام ستكون حلاً سهلاً لكريستوفر.

على سبيل المثال، عندما حوّل كريستوفر مبلغ 88,000 دولار إلى مليون دولار، كان من الحكمة أن يضع 500,000 دولار في النقد أو سندات الخزانة. ثم، يكرر تلك العملية على فترات منتظمة، 5 و10 و25 و25 و50 و50 و100 مليون دولار، وهكذا. كان من شأن جني الأرباح المنتظم وتخزين تلك المكاسب في سندات الخزانة الآمنة أن يثمر عن قدر هائل من الثروة المحمية. في النهاية، في حين أن كريستوفر ربما كان سيظل يخسر الكثير من المال في مراهناته العنيفة على شركة تسلا، إلا أنه كان سيظل لديه 100 مليون دولار أو نحو ذلك في سندات الخزانة.

هذه مشكلة مألوفة أراها دائمًا مع العملاء والعملاء المحتملين. يأتي الجشع في ثلاثة أشكال مدمرة: 1) الحاجة إلى كسب المزيد، 2) عدم معرفة متى "يكفي ما تحقق"، 3) عدم الرغبة في دفع الضرائب.

خسر كريستوفر كل ثروته. أنا متأكد من أنه يدرك الآن خطأ الجشع الزائد ويأمل أن تعيد له الدعوى القضائية بعض مكاسبه. (سيكون هذا هو الحال على الأرجح حيث من المرجح أن تقوم شركة التأمين التابعة لشركة الوساطة بتسوية القضية في التحكيم مقابل 100 مليون دولار أو نحو ذلك بدلاً من اللجوء إلى المحكمة).

ولكن الخبر السار هو أن كريستوفر لم يضطر إلى دفع أي ضرائب.

وبعد فوات الأوان، كانت تلك الضرائب ستكون ثمناً رخيصاً.

ما كان يمكن أن يفعله المستشار

في حين أن كريستوفر مسؤول عن قراراته، يجب على المستشار المالي حماية ثروة العميل. تتمثل مهمة المستشار في تنفيذ الصفقات وتقديم التوجيهات السليمة التي تتماشى مع قدرة العميل على تحمل المخاطر والأهداف طويلة الأجل. في هذه الحالة، كان بإمكان المستشار أن يقوم بعدة أمور بشكل مختلف:

- تشجيع التنويع بشكل استباقي: كان المستشار المسؤول سيؤكد على أهمية عدم وضع كل ثروة المستثمر في سهم واحد، بغض النظر عن مدى جودة أدائه.

- الإصرار على إعداد أدوات إدارة المخاطر: كان ينبغي على المستشار أن يقترح وقف الخسائر أو استراتيجيات إعادة التوازن أو نقاط تفتيش لجني الأرباح، مما يمنح المستثمر آليات تلقائية للحد من المخاطر.

- الحفاظ على التواصل الواضح: كان من الممكن أن تؤدي المناقشات المنتظمة حول تعرض المحفظة للمخاطر والمخاطر المحتملة للمركز المفرط في التركيز إلى إبقاء العواطف تحت السيطرة وتؤدي إلى اتخاذ قرارات أكثر عقلانية.

وكما قلت، من المرجح أن المستشار قد ناقش هذه الخيارات مع كريستوفر، الذي أكد للمستشار أنه يتفهم المخاطر. ومع ذلك، إذا لم يستجب كريستوفر للنصيحة، كان ينبغي على المستشار اتخاذ إجراء احترازي آخر: طرد العميل.

نعم، كان ينبغي على المستشار أن يطرد العميل في رسالة مكتوبة واضحة، موضحًا أن العميل لم يستجب لنصيحة المستشار. لقد قمت أكثر من مرة في مسيرتي المهنية بطرد عملاء أو عدم قبول عملاء محتملين لنفس الأسباب. فالتوقعات غير الواقعية، والجشع، والمجازفة المفرطة في اتخاذ المواقف، وما إلى ذلك، كلها أسباب وجيهة لعدم قبول عميل، بغض النظر عن حجم الحساب. عندما تسوء الأمور حتمًا، يكون المستشار دائمًا أول من تتم مقاضاته.

نحن نأخذ إدارة محفظتنا وخدماتنا الاستشارية على محمل الجد، ونركز في المقام الأول على الحفاظ على الثروة من خلال عملية منضبطة ومحافظة. ولذلك، فإننا نعمل على ضمان توافق العملاء والعملاء المحتملين مع هذه الفلسفة لتقليل مخاطر حدوث خطأ ما، كما في حالة كريستوفر.

الخلاصة

تُعد هذه الحالة تذكيرًا واقعيًا بكيفية أن الجشع، الذي لا يحده اتخاذ قرارات عقلانية وإدارة المخاطر بشكل سليم، يمكن أن يحول المكاسب المالية المفاجئة التي تتحقق مرة واحدة في العمر إلى خسارة فادحة. كمستثمرين، من الضروري أن نفهم أن مكاسب السوق ليست مضمونة أبدًا وأن مخاطر الإفراط في المخاطرة يمكن أن تكون مدمرة.

إذا كنت في وضع مماثل، تركب موجة المكاسب الهائلة في السوق، اسأل نفسك: هل حان الوقت الآن لسحب بعض العملات من على الطاولة؟ هل تتماشى استثماراتك مع أهدافك طويلة الأجل وقدرتك على تحمل المخاطر؟