عاجل: في ختام الجلسة الأمريكية اليوم...تراجع الذهب وقفزة هائلة للنفط

لقد طُلب منا التعليق على التوقعات القاتمة للاقتصاديين في جولدمان ساكس (NYSE:GS) بأن إس آند بي 500 سيحقق عوائد سنوية بنسبة 3% فقط (قبل احتساب التضخم) على مدى السنوات العشر القادمة. وهم يعتقدون أن نطاق النتائج المحتملة يشمل -1% في الحد الأدنى و+7% عوائد اسمية في الحد الأعلى.

في رأينا، حتى سيناريو جولدمان المتفائل قد لا يكون متفائلًا بما فيه الكفاية. ذلك لأننا نعتقد أن الاقتصاد الأمريكي يمر بطفرة نمو إنتاجية ” في عشرينيات القرن العشرين“ مع ارتفاع الناتج المحلي الإجمالي الحقيقي حاليًا بنسبة 3.0% على أساس سنوي واعتدال التضخم إلى 2.0%.

إذا استمرت طفرة نمو الإنتاجية حتى نهاية العقد وحتى ثلاثينيات القرن الحالي، كما نتوقع، فإن متوسط العائد السنوي لمؤشر إس آند بي 500 يجب أن يتطابق على الأقل مع نسبة 6% إلى 7% التي تحققت منذ أوائل التسعينيات (الرسم البياني). وينبغي أن يكون أكثر من 11% بما في ذلك أرباح الأسهم المعاد استثمارها.

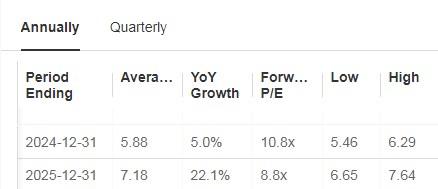

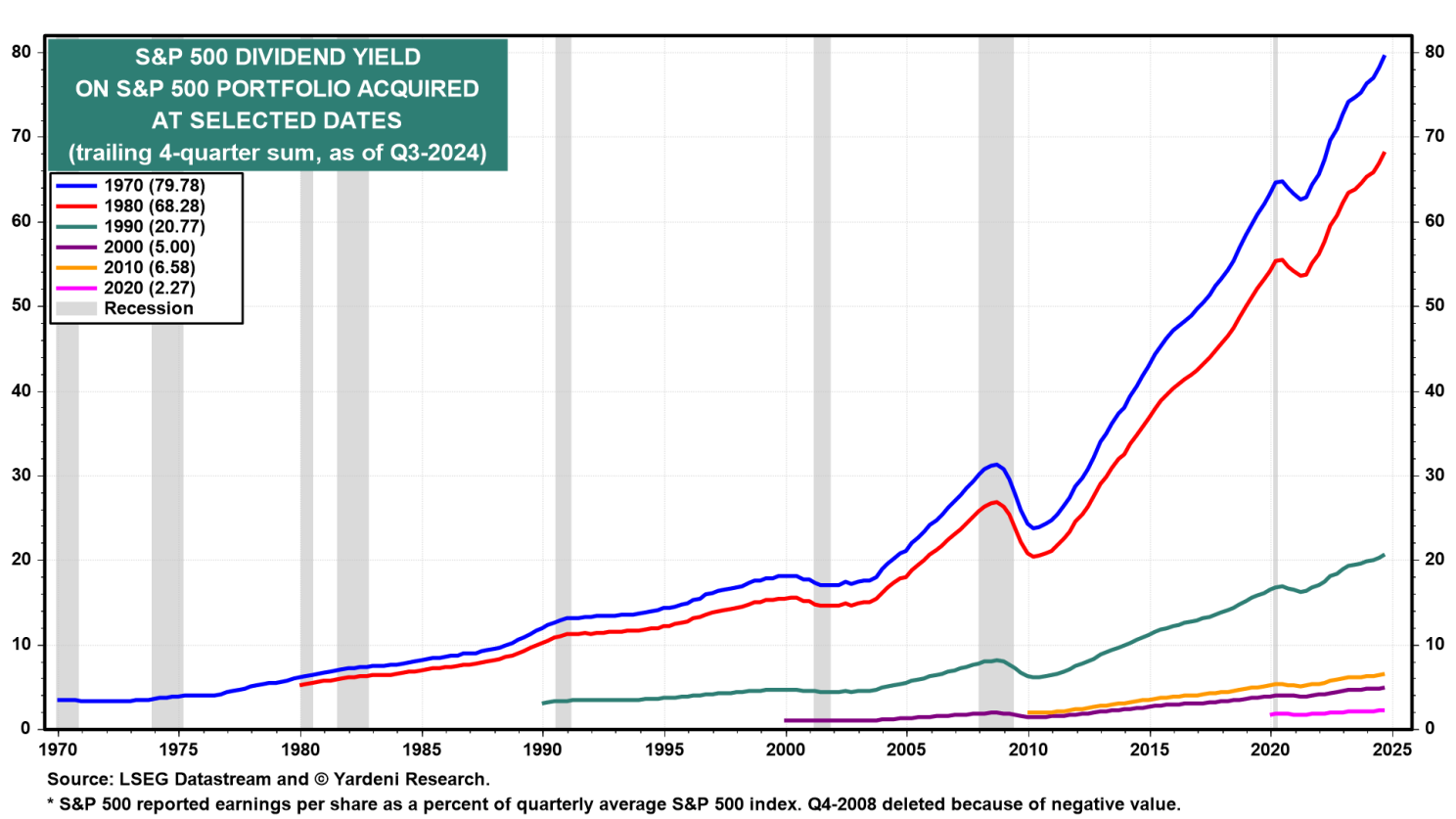

من الصعب أن نتخيل أن العائد الإجمالي لمؤشر إس آند بي 500 سيكون 3% فقط في المستقبل بالنظر إلى العوائد الناتجة فقط عن الأرباح الموزعة المعاد استثمارها (الرسم البياني).

دعونا نتعمق في بعض النقاط التي ذكرها جولدمان:

نمو الأرباح

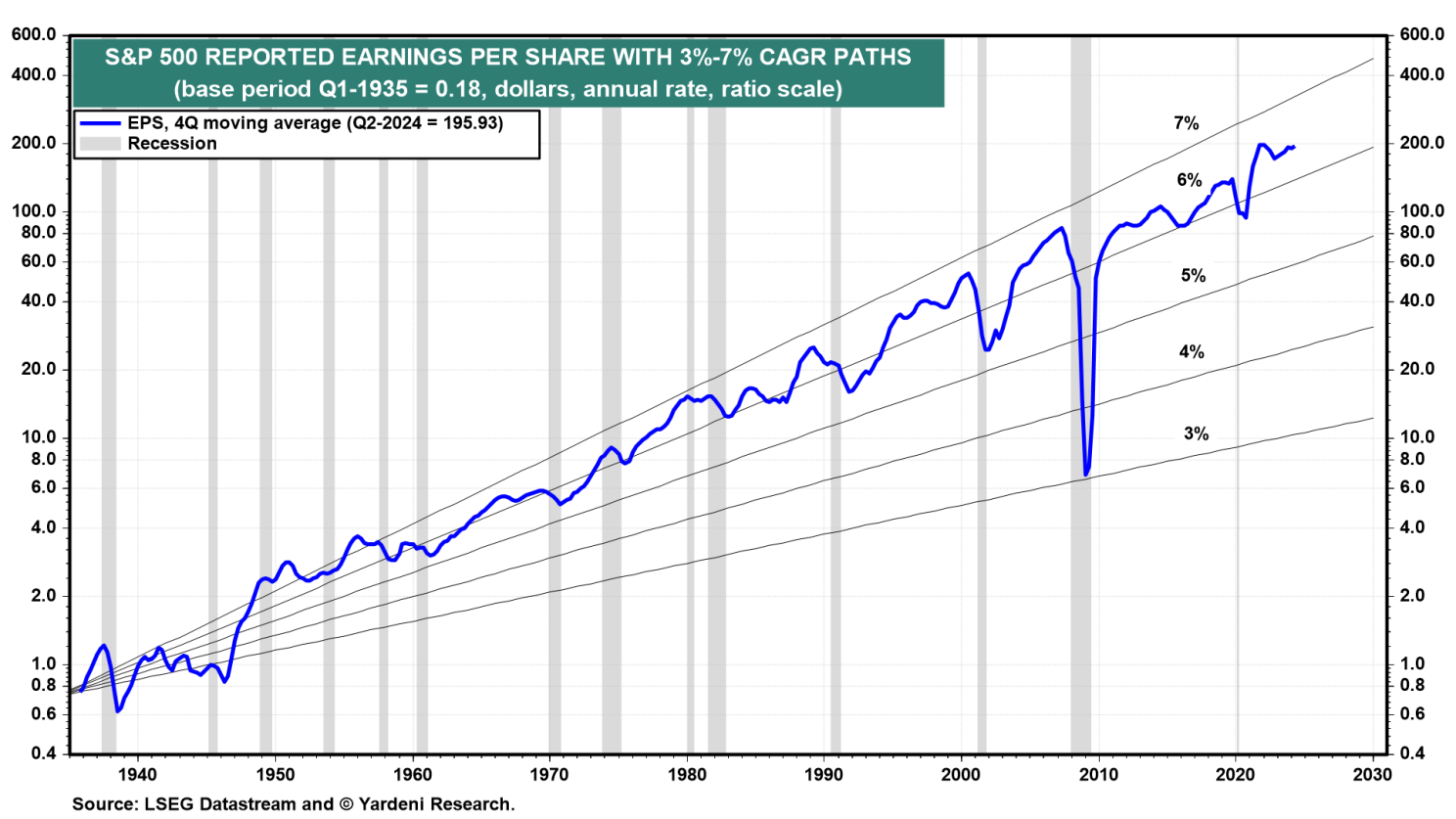

نمت أرباح السهم الواحد في مؤشر إس آند بي 500 بنسبة 6.5% تقريبًا سنويًا لمدة قرن تقريبًا (الرسم البياني). بافتراض نمو بنسبة 6% على مدار العقد القادم (وحذف توزيعات الأرباح من المعادلة)، يجب خفض التقييمات إلى النصف لتحقيق عوائد سنوية بنسبة 3% فقط.

التقييم

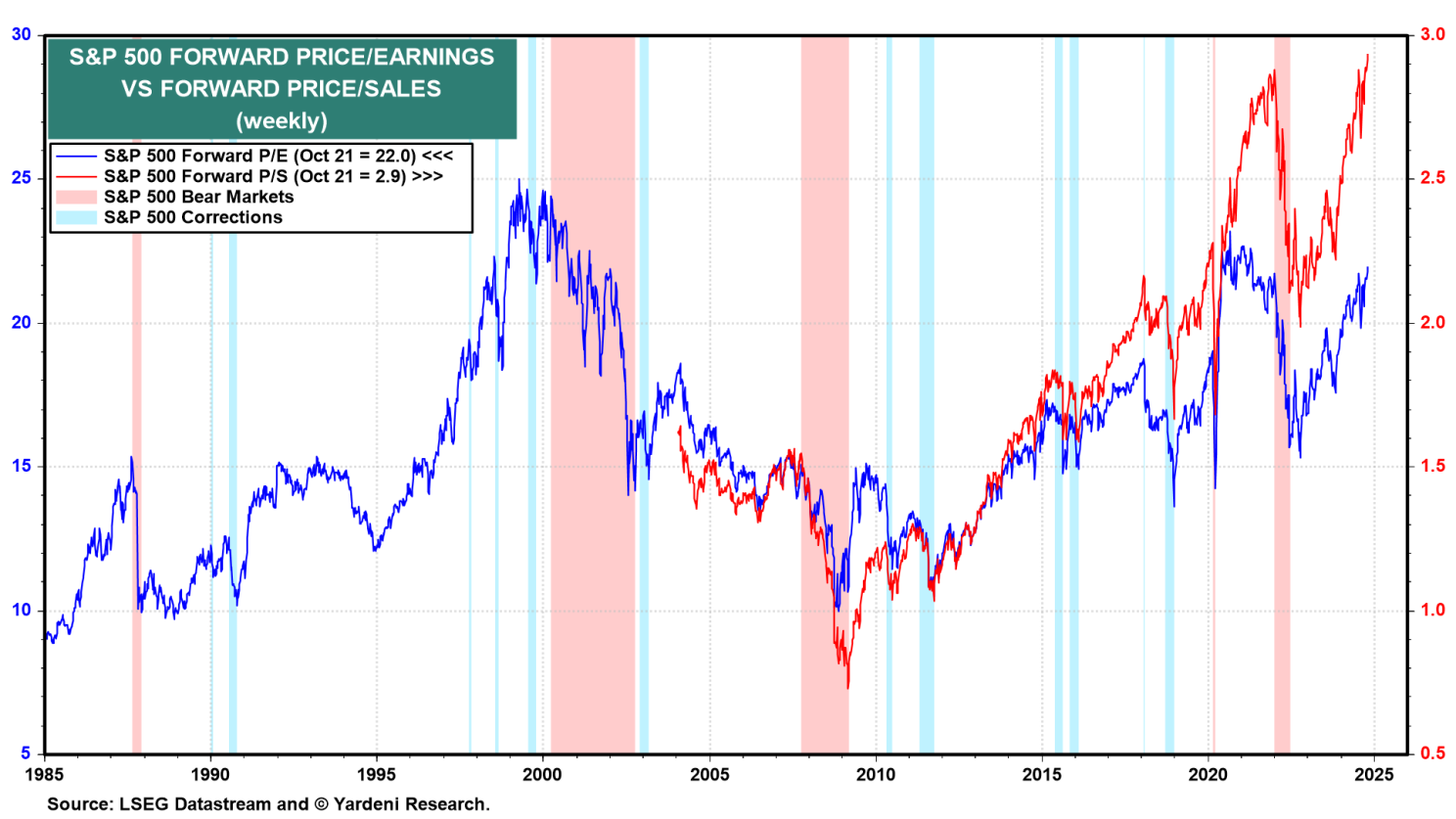

جزء كبير من تحليل جولدمان مبني على التقييمات المرتفعة. تقول الحكمة التقليدية أن التقييمات المرتفعة في البداية تؤدي إلى عوائد مستقبلية أقل. ومع وصول نسبة بافيت (أي P/S الآجلة) إلى مستوى قياسي مرتفع عند 2.9، وارتفاع مؤشر إس آند بي 500 إلى 22.0 مرة في السعر إلى الأرباح، فإننا نتفق على أن التقييمات مرتفعة بالمعايير التاريخية (الرسم البياني).

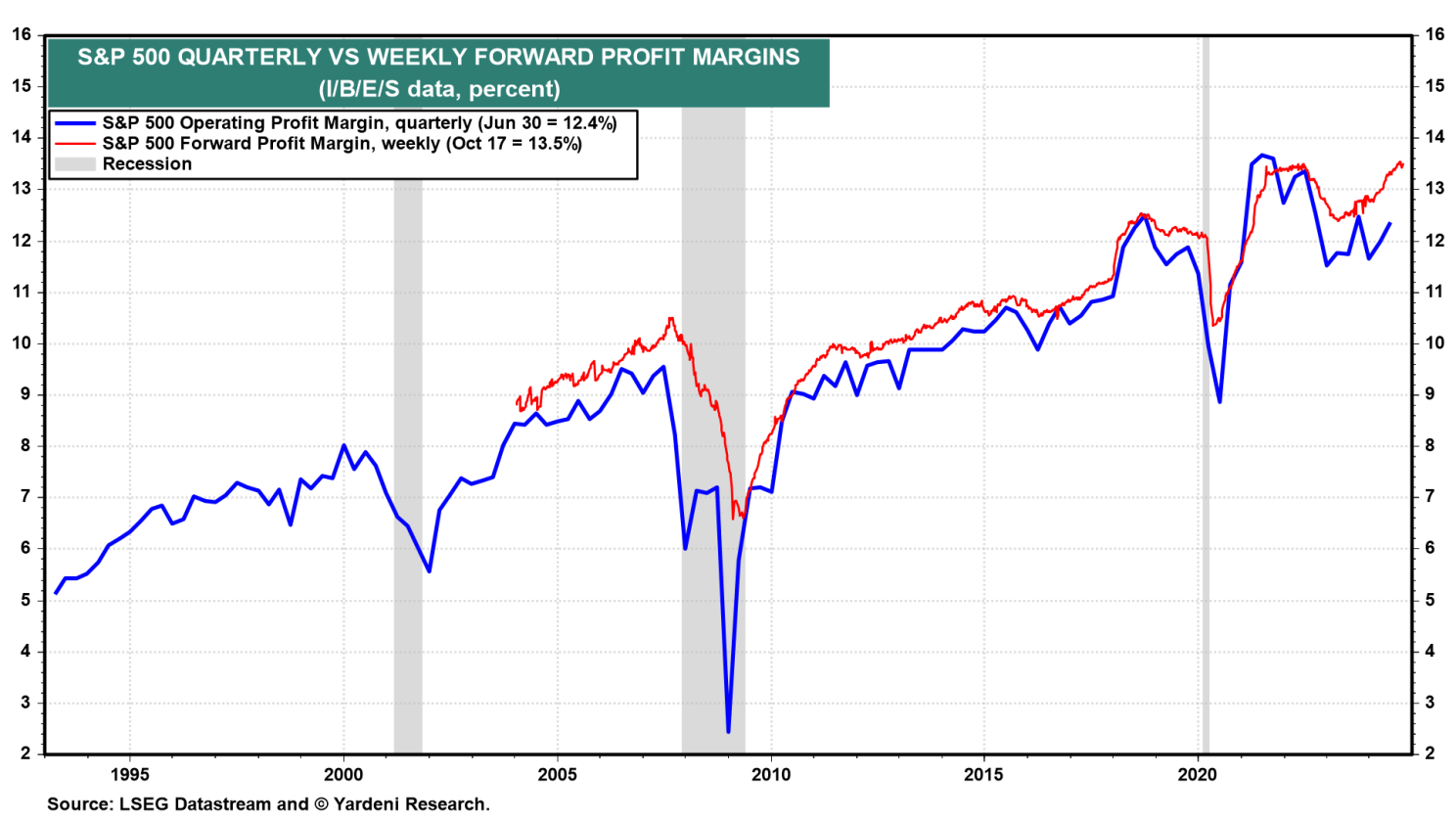

هوامش الربح

يعتبر مكرر الربح/السعر الآجل منخفضًا نسبيًا مقارنةً بمكرر الربح/السعر الآجل لأن هامش الربح الآجل لمؤشر إس آند بي 500 سيرتفع إلى مستوى قياسي، ومن المفترض أن يستمر في ذلك في سيناريو 2020 الصاخب (الرسم البياني).

التحوط من التضخم

لا تعتبر توقعات جولدمان أن الأسهم هي أفضل تحوط للتضخم تاريخيًا، حيث تتمتع الشركات بقوة تسعير مضمنة. وفي الوقت نفسه، تعاني السندات مع ارتفاع أسعار الفائدة لمكافحة التضخم المرتفع.

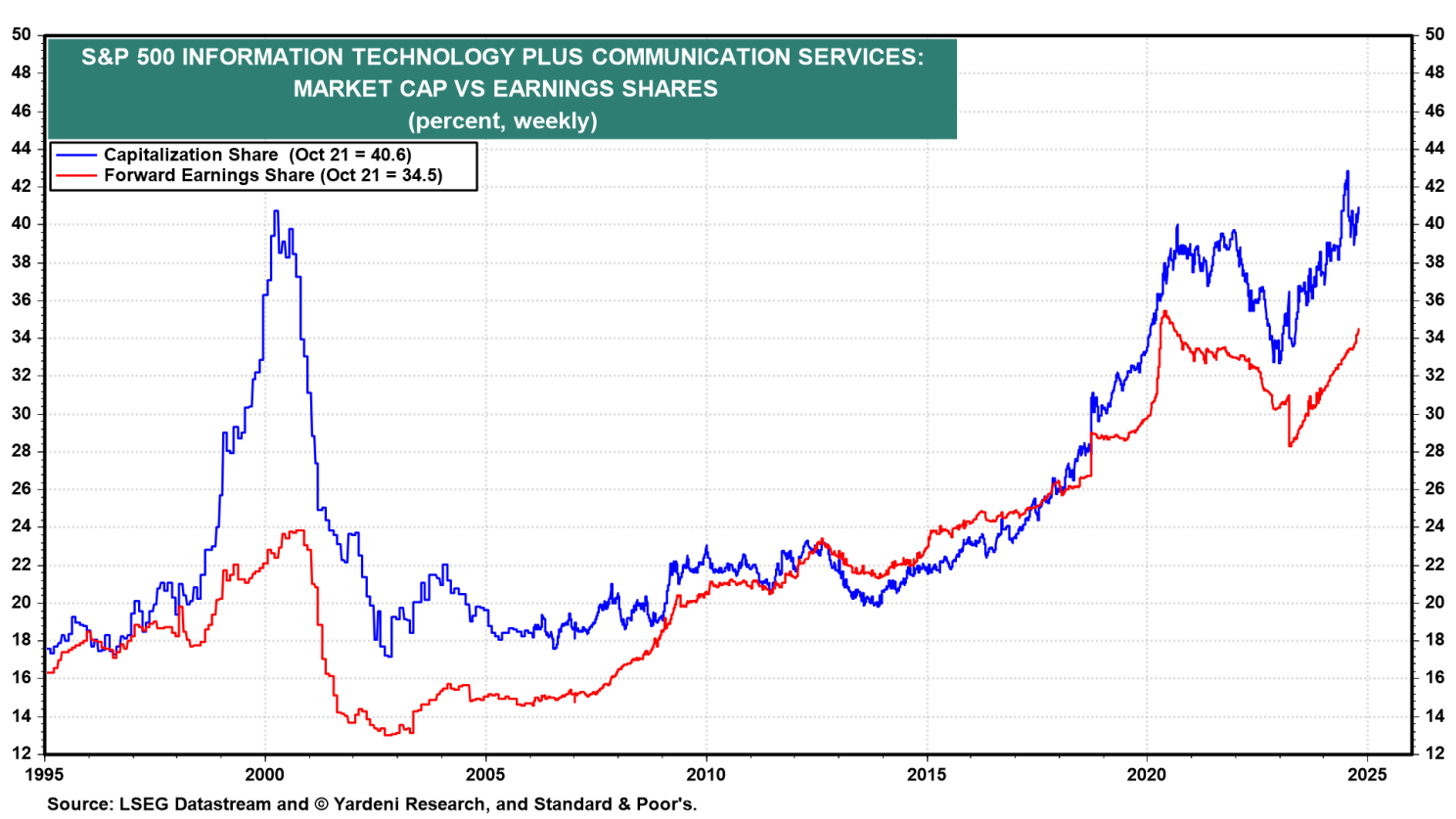

تركيز السوق

أحد أكبر "المخاوف" في تحليل جولدمان هو أن السوق شديد التركيز. ولكن على الرغم من أن قطاعي Information Technology و Communication Services يشكلان الآن حوالي 40% من إجمالي مؤشر S&P 500، وهو نفس نسبة قطاعي الدوت كوم تقريبًا، إلا أنهما أكثر الشركات السليمة من حيث الأساس.

يمثل هذان القطاعان أكثر من ثلث الأرباح الآجلة لمؤشر S&P 500 اليوم مقابل أقل من الربع في عام 2000 (الرسم البياني). كما نعتقد أيضًا أنه يمكن اعتبار جميع الشركات شركات التكنولوجيا. فالتكنولوجيا ليست مجرد قطاع في سوق الأسهم، بل هي مصدر متزايد الأهمية لنمو الإنتاجية الأعلى، وتضخم تكاليف العمالة للوحدة، وهوامش ربح أعلى لجميع الشركات.

الخلاصة

من وجهة نظرنا، من غير المرجح أن يلوح في الأفق عقد نشط للأسهم الأمريكية إذا استمرت الأرباح والأرباح الموزعة في النمو بوتيرة قوية مدعومة بهوامش ربح أعلى بفضل نمو الإنتاجية الأفضل بقيادة التكنولوجيا. قد يؤدي عقد العشرينيات الصاخب إلى عقد الثلاثينيات الصاخب.