سجلت الأسواق المالية أسوأ بداية للسنة تشهدها خلال عدد من السنوات. فقد حدثت عمليات بيع واسعة النطاق شملت معظم أسواق الأسهم، وسندات الدخل الثابت، والسلع. وفي أول أسبوع تعاملات كامل، تراجعت أسواق الأسهم العالمية بنسبة 6.1%، وهو ما يمثل أسوأ أداء أسبوعي لها منذ بداية الأزمة في منطقة اليورو في عام 2011. وانهارت أسعار النفط إلى أدنى مستوى لها منذ عام 2004. وقد اندلعت هذه الاضطرابات العالمية نتيجة تخفيض قيمة الرنمينبي الصيني، الذي تراجع بنسبة 1,6% مقابل الدولار الأمريكي خلال الأسبوع. وقد يتساءل المرء لماذا كان لانخفاض صغير نسبياً في قيمة العملة الصينية أن يحدث كل هذه التداعيات الدراماتيكية في الأسواق المالية العالمية. يبدو أن ضعف العملة الصينية قد أثار مخاوف بشأن خطر مزيد من التخفيضات لقيمة العملة، وهروب رؤوس الأموال، وربما وقوع أزمة حقيقية في ميزان المدفوعات في الصين.

وبما أن الصين هي أكبر مساهم في نمو الناتج المحلي الإجمالي العالمي وأكبر مستهلك لمعظم السلع، فإن مخاطر تباطؤ النمو فيها يؤدي إلى خلق مزاج سلبي لدى الدول التي تعتمد على الطلب الصيني ولدى منتجي السلع الأساسية. وبالإضافة لذلك، يعمل ارتفاع أسعار الفائدة في الولايات المتحدة أيضاً على تصعيد مشكلات هذه الاقتصادات الناشئة من خلال التشجيع على عكس وجهة تدفقات رؤوس الأموال من الولايات المتحدة إلى الأسواق الناشئة (انظر تقريرنا الاقتصادي هل ستمثل الأسواق الناشئة الموجة الثالثة من الأزمة المالية العالمية؟). وبينما من غير المرجح أن تحدث أزمة في ميزان المدفوعات الصيني، إلا أن بعض الأسواق الناشئة معرضة للمخاطر بسبب العجز الكبير في حساباتها الجارية، وارتفاع ديونها الخارجية وانخفاض احتياطياتها من النقد الأجنبي.

إن الأزمة المالية الآسيوية التي حدثت بين عامي 1997 و1998 كانت هي أخر أزمة كبيرة في ميزان المدفوعات، وهي تشبه الأحداث الحالية بدرجة مقلقة. ففي بداية تسعينات القرن الماضي، كانت الولايات المتحدة تتعافى من مرحلة كساد وقام بنك الاحتياطي الفيدرالي الأمريكي بقيادة آلان غرينسبان برفع أسعار الفائدة. ونتج عن ذلك ارتفاع في قيمة الدولار الأمريكي وهروب رؤوس الأموال من آسيا، حيث عكست التدفقات الاستثمارية وجهتها. وكان عدد من عملات دول جنوب شرق آسيا المربوطة بالدولار الأمريكي قد ارتفعت قيمتها (بدأت الأزمة في تايلاند وانتشرت بشكل رئيسي إلى إندونيسيا وماليزيا وكوريا الجنوبية). وتسبب ارتفاع قيمة هذه العملات في القضاء على تنافسية الصادرات مما أدى إلى حالات عجز في الحساب الجاري. ومع هروب رؤوس الأموال، أصبح تمويل هذه العجوزات غير ممكناً، وتبخرت الاحتياطات الدولية، وتم فك الارتباط بالدولار الأمريكي، وانهارت قيمة العملات. وتعذّر سداد الديون في ظل توقف التدفقات الرأسمالية وتباطؤ الاقتصادات وتراجع أسعار صرف العملات المحلية مما زاد من تكلفة سداد الديون الخارجية. وانتهت الازمة بكساد حاد، وارتفاع في معدلات التضخم، وطرح برنامج إنقاذ اقتصادي من قبل صندوق النقد الدولي ، وتزايد حالات العجز عن سداد الديون.

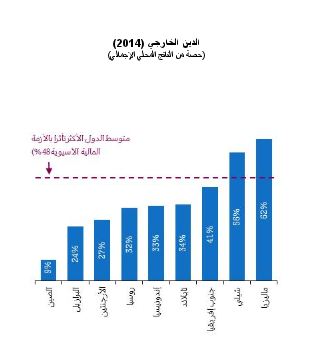

لتفادي تكرار هذه الأزمة، حاولت بعض الدول الإبقاء على الدين الخارجي عند مستويات منخفضة مع الحفاظ على هوامش ضخمة من احتياطات النقد الأجنبي. إذاً، كيف هو وضع الأسواق الناشئة اليوم مقارنة بعام 1996، العام الذي سبق الأزمة المالية الآسيوية؟

الدين الخارجي (2014)

(حصة من الناتج المحلي الإجمالي)

المصادر: صندوق النقد الدولي والبنك الدولي وقسم الاقتصاد في QNB

تتباين قابلية الأسواق الناشئة للتأثر بأي أزمة محتملة. فبعض الاقتصادات الناشئة مثل الصين وتايلاند ونوعا ما ماليزيا تبدو في وضع جيد حيث تتمتع هذه البلدان بفوائض في حساباتها الجارية ومستويات منخفضة من الدين الخارجي (باستثناء ماليزيا) واحتياطيات مهمة من النقد الأجنبية. ويبدو أن هذه البلدان قد استفادت من تجربة آسيا خلال أزمتها المالية.

الاحتياطيات الدولية الحالية

(حصة من الناتج المحلي الإجمالي)

المصادر: بنوك مركزية وقسم الاقتصاد في QNB

لكن عدد من البلدان الأخرى مثل الأرجنتين وشيلي وإندونيسيا وجنوب إفريقيا معرضة للتأثر بأي أزمة محتملة. فهذه البلدان تعاني عجوزات في حساباتها الجارية التي تتطلب تمويلاً من المستثمرين الأجانب. وفي حالات عديدة، يكون فيها هؤلاء المستثمرون هم الشركات الصينية التي تستثمر في قطاعات التعدين والزراعة والبنية التحتية. لكن هذه الاستثمارات قد لا تستمر مع التباطؤ الاقتصادي في الصين وانخفاض استهلاكها للسلع. علاوة على ذلك، تشهد هذه البلدان الهشة انخفاضاً نسبياً في احتياطياتها الدولية مما يعرض قيمة عملاتها لمخاطر التراجع الحاد. وهذا يعني أن خدمة ديونها الخارجية المرتفعة ستصبح أكثر صعوبة في ظل تراجع قيمة عملاتها.

ختاماً، يبدو أن رد فعل الأسواق المالية خلال أول أسبوع من السنة على انخفاض قيمة اليوان الصيني قد كان مبالغاً فيه. فمخاطر حدوث أزمة مالية خارجية في الصين تعتبر منخفضة في ظل فائض الحساب الجاري لديها والمستوى المنخفض لديونها الخارجية واحتياطياتها الدولية الكبيرة. كما أن بعض البلدان الناشئة الأخرى مثل تايلاند وماليزيا هي في وضع جيد لتجنب آثار أزمة محتملة. لكن المخاطر بحدوث أزمة في ميزان المدفوعات في أسواق ناشئة معينة تظل واضحة وتمثل خطراً قائماً. وقد يحدث ذلك بسبب مزيد من التباطؤ في الصين وانخفاض قيمة عملتها أكثر، وتراجع أسعار السلع أكثر، وارتفاع أسعار الفائدة في الولايات المتحدة.